صندوق سرمایهگذاری چیست؟ معرفی کامل انواع Mutual Fund

صندوق سرمایهگذاری یکی از رایجترین روشهای سرمایهگذاری غیرمستقیم است. سرمایهگذاری از طریق صندوقها میتواند برای اشخاصی که زمان و دانش لازم برای سرمایهگذاری و کسب سود از داراییهای خود را ندارند، گزینه مناسبی باشد. صندوقهای سرمایهگذاری بهواسطه مدیریت افرادی با دانش و تجربه بالا و درک عمیق از بازار، سرمایه اشخاص را در داراییهای مختلف سرمایهگذاری میکنند. آنچه در این روش اهمیت دارد، انتخاب صندوق سرمایهگذاری مناسب و معتبر با بازدهی بالا است. بنابراین در این مقاله تلاش شده با انواع صندوق های سرمایه گذاری و نوع عملکرد هر یک آشنا شوید و در انتها بتوانید بهترین صندوق را باتوجه به میزان سرمایه و ریسکپذیری خود انتخاب کنید.

تعریف صندوق سرمایهگذاری

همانطور که گفته شد صندوق سرمایهگذاری یکی از روشهای سرمایه گذاری در بورس بهصورت غیرمستقیم است. در حقیقت صندوق سرمایهگذاری (Mutual Fund) یک ابزار مالی است که سرمایه اشخاص حقیقی و حقوقی را بهصورت یکجا در داراییهای مختلف سرمایهگذاری میکند. به عبارتی افراد از این طریق مدیریت سرمایه خود را در اختیار صندوقهای سرمایهگذاری قرار میدهند. صندوق های سرمایه گذاری تحت نظارت سازمان بورس و اوراق بهادار فعالیت میکنند.

صندوقهای سرمایهگذاری فرصت مناسبی برای افراد غیرحرفهای در بازارهای مالی است؛ زیرا داراییها در صندوقهای سرمایهگذاری توسط افراد متخصص و باتجربه مدیریت میشود. افراد میتوانند با خرید واحد صندوقهای سرمایهگذاری در سود و زیان فعالیتهای آن صندوق سهیم شوند.

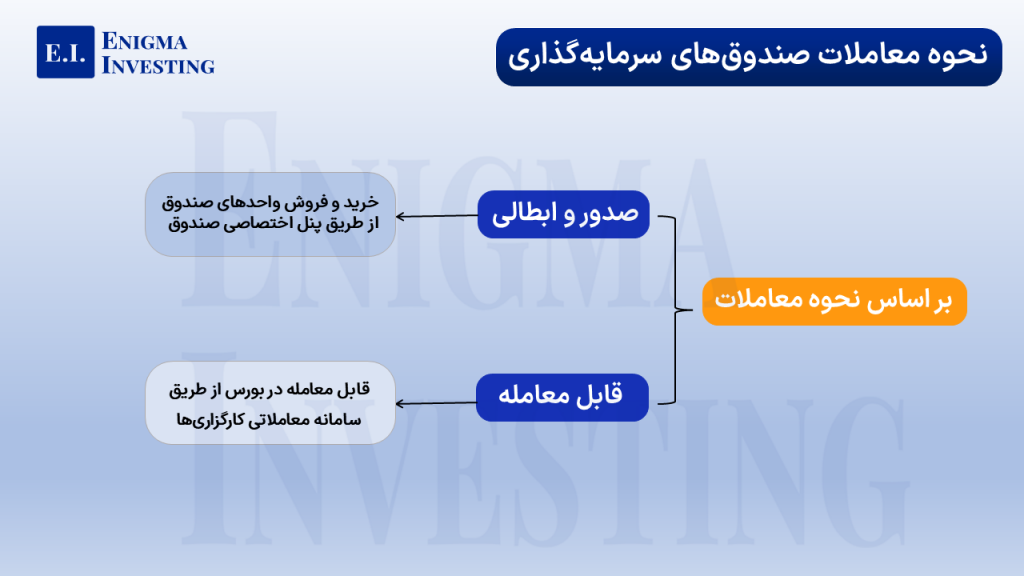

صندوق سرمایهگذاری بر اساس نوع معامله

صندوقهای سرمایهگذاری بر اساس ترکیب دارایی و نوع معامله به دستههای مختلفی تقسیم میشوند. هر یک از صندوقهای سرمایهگذاری دارای ریسک و بازده متفاوتی هستند؛ افراد باید باتوجه به میزان ریسکپذیری و بازده مورد انتظار، صندوق مناسب خود را انتخاب کنند. بنابراین در ادامه تلاش شده توضیح مختصری در خصوص انواع صندوقهای سرمایهگذاری بر اساس نوع معامله ارائه شود تا افراد بتوانند بهترین صندوق مناسب خود را انتخاب کنند.

صندوق سرمایهگذاری غیرقابل معامله (صدور و ابطالی)

به صندوقهای صدور و ابطالی صندوقهای غیرقابل معامله نیز گفته میشود. در این صندوقها خرید و فروش از طریق صدور و ابطال واحد انجام میشود.

واحد سرمایهگذاری یا یونیت (unit) اصطلاحی است که برای کوچکترین جزء یک صندوق سرمایهگذاری استفاده میشود. واحد در صندوقهای سرمایهگذاری مانند سهم در شرکتهای بورسی است. قیمت واحد در صندوقهای مختلف، متفاوت است و افراد میتوانند باتوجه به سرمایه خود تعدادی از واحدهای یک صندوق را خریداری کنند. برای خرید و فروش صندوقهای صدور و ابطال، باید از طریق سایت هر صندوق یا مراجعه حضوری به شعب آن صندوق اقدام کرد.

صندوق سرمایهگذاری قابل معامله (ETF)

صندوقهای سرمایهگذاری ETF نوعی صندوق است که از طریق سامانه معاملاتی آنلاین کارگزاریها معامله میشوند. این صندوقها دارای نماد مخصوص به خود هستند و مانند سهام در بازار سرمایه معامله میشوند.

انواع صندوقهای سرمایهگذاری بر اساس نوع فعالیت

صندوقها باتوجه به نوع فعالیت خود در دستههای مختلفی قرار میگیرند. برخی از این صندوقها در بورس و برخی دیگر در سایر داراییها مانند طلا، املاک و مستغلات و… سرمایهگذاری میکنند. در ادامه انواع صندوقها و نوع فعالیت هر یک مورد بررسی قرار گرفته است.

صندوق سرمایهگذاری درآمد ثابت (fixed income):

در صندوق درآمد ثابت درصد مشخصی سود به صورت دورهای (عموما ماهانه) به سرمایهگذاران پرداخت میشود. این صندوقها حداقل ۹۰ درصد از سرمایه خود را طبق مصوبه سازمان بورس و اوراق بهادار در داراییهایی با درآمد ثابت مانند سپرده بانکی، اوراق مشارکت، گواهی سپرده بانکی و غیره سرمایهگذاری میکنند.

صندوقهای درآمد ثابت یکی از کمریسکترین صندوق های سرمایه گذاری هستند که عموما سود بیشتری نسبت به سپرده بانکی پرداخت میکنند. در ایران 128 صندوق درآمد ثابت مجوز فعالیت دارند که به عنوان نمونه میتوان به صندوقهای کمند، امین یکم فردا، حامی و… اشاره کرد.

صندوق سرمایهگذاری سهامی:

صندوق های سرمایه گذاری در سهام، حداقل 70 درصد منابع خود را در سهام شرکتهای بورسی سرمایهگذاری میکنند. در این نوع صندوقها مابقی سرمایه که به اختیار حدود ۱۰ تا ۳۰ درصد میباشد، در سایر روشها سرمایهگذاری میشوند.

باتوجه به بالا بودن حد ریسک در بازار سرمایه، صندوق سهامی نسبت به برخی صندوقهای سرمایهگذاری مانند صندوق درآمد ثابت دارای ریسک بیشتری هستند. همچنین باتوجه به رابطه مستقیم میان ریسک و بازده، بازده انتظاری این صندوقها نیز بیشتر است.

عموما استراتژی صندوقهای سهامی با یکدیگر متفاوت هستند؛ برخی با احتیاط بیشتر و برخی با ریسک بالاتر در سهام شرکتهای بورسی سرمایهگذاری میکنند. البته تجربه و آمار بیانگر این واقعیت بوده که بازار سرمایه در بلندمدت سودآور خواهد بود؛ بنابراین صندوقهای سهامی برای افرادی که دیدگاه کوتاهمدتی نسبت به سرمایهگذاری خود دارند، مناسب نیستند. صندوق های آوای سهام کیان، آوای معیار، اطلس مفید و بذر امیدآفرین از نمونههای صندوق سهامی فعال هستند. در مجموع 139 صندوق سهامی در ایران مجوز فعالیت دریافت کردهاند.

صندوق سرمایهگذاری اهرمی:

صندوق اهرمی یکی دیگر از انواع صندوقهای سرمایهگذاری است که در آن از تکنیک اهرم مالی برای به دست آوردن بازدهی مضاعف از یک سرمایهگذاری استفاده میشود. در این صندوق همزمان از دو ساز و کار «صدور و ابطال» و «قابل معامله در بورس (ETF)» برای سرمایهگذاری و انتقال مالکیت واحدها استفاده میشود. ضمن اینکه پرتفوی این صندوقها عمدتا از سهام و حق تقدم سهام تشکیل میشود. علاوهبراین، سازوکار نوع واحدهای این صندوق با سطح ریسک آنها ارتباط دارد. به این معنا که واحدهای صدور و ابطالی واحدهای بدون ریسک و واحدهای قابل معامله در بورس واحدهای پرریسک در نظر گرفته میشود.

صندوق سرمایهگذاری مختلط:

صندوق سرمایه گذاری مختلط نوع دیگری از صندوقهای سرمایهگذاری هستند که به اختیار بخشی از سرمایه خود را در سهام و بخشی را در داراییهای درآمد ثابت یا سایر داراییها سرمایهگذاری میکنند. عموما درصد توزیع سرمایه در این صندوق به این صورت است که 40 الی 60 درصد از داراییهای خود را در بازار سهام و درصد باقیمانده را در اوراق با درآمد ثابت مانند سپردههای بانکی، أوراق مشارکت و… سرمایهگذاری میکنند.

ریسک این صندوقها از صندوق های سهامی کمتر و از صندوقهایی با درآمد ثابت بیشتر است. در حال حاضر ۲۳ صندوق مختلط از جمله صندوقهای کاریزما و اعتماد تمدن در حال فعالیت هستند.

صندوق جسورانه (Venture Capital Found):

صندوقهای جسورانه بر کسب و کارهای نوپا و استارتاپها سرمایهگذاری میکنند. درصد موفقیت و کسب سود در این صندوقها کم میباشد و ریسک زیادی شامل حال سرمایهگذاران میشود. در ایران حدود 16 صندوق جسورانه وجود دارد. باتوجه به ریسک بالا و همچنین سرمایه زیادی که این صندوقها نیاز دارند، عموما اشخاص حقوقی و نهادهای بزرگ سرمایهگذار آن هستند. صندوقهای رویش لوتوس، جسورانه فیروزه و جسورانه یکم آرمان آتی از نمونههای صندوق جسورانه میباشند.

صندوق سرمایهگذاری طلا:

صندوق سرمایهگذاری طلا منابع مالی افراد را بر طلا، سکه و داراییهای مبتنی بر طلا سرمایهگذاری میکنند. بازدهی صندوق های طلا در بورس مانند بازدهی طلا و سکه است. افراد با خرید این صندوقها علاوه بر بهره بردن از سود حاصل از رشد قیمتی طلا، از امنیت بیشتری نسبت به نگهداری فیزیکی طلا برخوردارند. مزیت دیگر این صندوقها نسبت به طلا این است که میتوان با هر میزان پول واحد این صندوقها را خریداری کرد. صندوقهای پشتوانه سکه طلای زرافشان امید ایرانیان و طلای عیار مفید از صندوق های فعال در این زمینه هستند.

صندوق پروژهای:

این صندوقها منابع مالی سرمایهگذاران را در راستای تامین مالی پروژههای قابل توجیه استفاده کرده و سود حاصل را به سرمایهگذاران پرداخت میکنند. در حال حاضر صندوق سرمایهگذاری پروژه آرمان پرند مپنا تنها صندوق پروژهای فعال در ایران میباشد.

صندوق سرمایهگذاری املاک و مستغلات:

صندوقهای سرمایهگذاری زمین و ساختمان، همانطور که از نامش مشخص است، بر املاک سرمایهگذاری میکنند. باتوجه به اینکه خرید املاک سرمایه زیادی نیاز دارد، این صندوق برای افرادی که پول کافی برای خرید ملک را ندارند فرصت مناسبی میباشد. تنها 4 صندوق زمین و ساختمان در ایران وجود دارد.

صندوق نیکوکاری:

صندوقهای نیکوکاری، سود سرمایهگذاری را در راستای برخی از اقدامات نیکوکارانه استفاده میکنند. افراد با سرمایهگذاری در این صندوقها علاوه بر حفظ اصل پول به اهداف خیر خود نیز میرسند. سرمایهگذاران میتوانند مشخص کنند که تنها بخشی از سود سرمایهگذاری هزینه شود و مابقی را از صندوق دریافت کنند.

صندوق تامین مالی:

صندوق تامین مالی (Financing Fund) نوعی از صندوق سرمایهگذاری مشترک است که هدف آن آسان کردن فرآیند جذب یا تامین مالی پروژهها است. این صندوقها علاوه بر تامین مالی، مزایای سرمایهگذاری در صندوق های سرمایه گذاری مشترک را برای سرمایهگذاران فراهم میکند. در واقع، افراد با خرید واحدهای این صندوقها پول خود را در مجموعهای از سهام، اوراق قرضه یا سایر اوراق بهادار سرمایهگذاری میکنند.

صندوق بازارگردانی:

صندوق بازارگردانی یکی از انواع صندوقهای سرمایهگذاری است که در بین سایر صندوقها از لحاظ عملکرد و اهداف تفاوتهای مهمی دارد. این صندوق به منظور ایجاد نقدشوندگی و حفظ تعادل در بازار سهام فعالیت میکند. بهعبارتی دیگر، صندوق های بازارگردانی از نظر نحوه سرمایهگذاری در دو دسته مبتنی بر صدور و ابطال و صندوق سرمایهگذاری قابل معامله (ETF) طبقهبندی میشود. ضمن اینکه سهامداران اصلی این صندوق، سرمایهگذاران حقوقی هستند که مهمترین وظیفه آنها متعادل نگه داشتن وضعیت بازار سهام در هنگام نوسانات شدید است.

ویژگی صندوق های سرمایه گذاری

در ادامه به برخی از مهمترین ویژگی صندوقهای سرمایهگذاری که در انتخاب بهترین صندوق سرمایهگذاری به افراد کمک میکند، مورد بررسی قرار گرفته است.

ضامن نقدشوندگی

ضامن نقدشوندگی شخص حقوقی است که نقدینگی لازم برای ابطال واحد صندوقهای سرمایهگذاری را تامین میکند. تنها برخی از صندوقها دارای ضامن نقدشوندگی هستند. در حقیقت این صندوقها بازگرداندن اصل پول و سود آن را در هر شرایطی ضمانت میکنند.

پرداخت سود نقدی

برخی صندوقها مانند سهام بورسی در دورههای مختلف سود نقدی (DPS) پرداخت میکنند. برای بررسی اینکه کدام یک از صندوقها سود نقدی پرداخت میکنند میتوان سایت شرکت یا امیدنامه آن را بررسی کرد.

صندوق سرمایهگذاری غیرقابل معامله یا قابل معامله (ETF)

همانطور که گفته شد خرید و فروش در صندوقها از طریق صدور و ابطال واحد صورت میگیرد. صندوق های سرمایهگذاری ETF نوعی صندوق است که از طریق سامانه معاملاتی آنلاین کارگزاریها معامله میشود. این صندوقها دارای نماد مخصوص به خود هستند و مانند سهام در بازار سرمایه معامله میشوند. ساز و کار صندوقهای ETF مانند صندوقهای مشترک میباشد.

صندوق سرمایهگذاری OPEN و CLOSED

صندوقها در دستهبندی دیگر به دو دسته open و closed تقسیم میشوند. صندوقهایی که واحدهای سرمایهگذاری محدود ندارند، صندوق open یا نامحدود گفته میشود. در این نوع صندوق از ابتدا تعداد واحدها مشخص نیست و افراد میتوانند هر میزان از واحدهای دلخواه خود را خریداری کنند.

صندوق سرمایهگذاری محدود یا همان closed تعداد ثابتی واحد سرمایهگذاری منتشر و عرضه میکند. در این نوع صندوق پس از عرضه اولیه، دیگر وجه نقدی وارد صندوق نمیشود و سهام جدیدی نیز انتشار نمییابد. در حال حاضر تمام صندوقهای سرمایهگذاری در ایران محدود میباشند.

ارزش خالص دارایی (NAV) صندوقهای سرمایهگذاری

ارزش خالص دارایی (NAV) یکی از پارامترهای مهم در بررسی صندوق های سرمایه گذاری است. NAV صندوقهای سرمایهگذاری از طریق فرمول زیر محاسبه میشود.

تعداد واحدهای صندوق/(مجموع بدهیها – مجموع داراییها) = ارزش خالص دارایی هر واحد

NAV صدور

به میزان مبلغ لازم برای صدور هر واحد صندوق غیرقابل معامله NAV صدور گفته میشود. عموما NAV صدور کمی بیشتر از NAV صندوق میباشد. این تفاوت به دلیل کسر بخشی از کارمزد و سایر هزینههای صندوق میباشد.

NAV ابطال

NAV ابطال نیز برابر با مبلغ پرداختی صندوق بابت ابطال هر واحد میباشد. بخشی از کارمزد و سایر هزینهها نیز در این مرحله از ان ای وی صندوق کاسته میشود. در نتیجه NAV ابطال کمتر از NAV صندوق میباشد.

NAV صندوقهای قابل معامله (ETF)

صندوقهای قابل معامله در تابلو معاملاتی معامله میشوند و قیمت میخورند. NAV این صندوقها در تابلو معااملاتی نمایش داده میشود. باتوجه به اینکه قیمت واحد این صندوقها بر اساس عرضه و تقاضا مشخص میشود، ممکن است با NAV صندوق متفاوت باشد.

تفاوت میان خرید و فروش سهام و صندوقهای ETF زمان معاملات آنها است. امکان خرید و فروش سهام از ساعت 9 الی 12:30 میباشد؛ اما شروع معاملات صندوقها مانند سهام از ساعت 9 آغاز شده و تا ساعت 15 ادامه دارد.

نحوه آشنایی با صندوقهای سرمایهگذاری

برای آشنایی با صندوقهای سرمایهگذاری میتوان امیدنامه و اساسنامه صندوقها را مطالعه کرد. این اطلاعات از طریق سایت کدال قابل دسترس است. صندوقها در امیدنامه و اساسنامه خود اطلاعاتی همچون نوع صندوق، ترکیب داراییها، ریسک سرمایهگذاری در صندوق، پیشبینی حداقل بازدهی، اهداف و استراتژیها و همچنین ریسکهایی که صندوق با آن مواجه هستند را منتشر میکنند.

مزایای سرمایهگذاری در صندوق های سرمایه گذاری

سرمایهگذاری از طریق صندوق سرمایهگذاری دارای مزیتهایی میباشد که در ادامه به برخی از آنها اشاره شده است:

- نقدشوندگی بالا: گاهی فروش یک سهم به دلایلی مانند صف فروش، بسته بودن سهم به دلیل شرکت در مجمع یا افشای اطلاعات یا سایر دلایل که منجر به متوقف شدن سهم شود، امکانپذیر نیست. اما صندوقهای سرمایهگذاری نقدشوندگی بالایی دارند و سرمایهگذاران میتوانند هر زمان نسبت به نقد کردن سرمایه خود اقدام کنند.

- مدیریت حرفهای سرمایه: افراد برای فعالیت در بازارهای مالی مانند بورس نیاز به تخصص و زمان زیادی دارند. سرمایه افراد در صندوقهای سرمایهگذاری توسط افراد متخصص مدیریت میشود. بنابراین افرادی که تخصص و زمان لازم برای بررسی و تحلیل بازار را ندارند، میتوانند سرمایهگذاری مطمئنی در صندوقها داشته باشند.

- سرمایهگذاری با پول کم: خرید برخی داراییها با پول کم امکانپذیر نمیباشد. صندوقهای سرمایهگذاری پول افراد زیادی را جمعآوری کرده و بهصورت یکجا در داراییهای مختلف سرمایهگذاری میکند. بنابراین افراد میتوانند با پول کم از سود حاصل از سرمایهگذاریهای بزرگ بهرهمند شوند.

- بازدهی مناسب به دلیل ویترین بودن برای شرکت: صندوقها ویترین نهادهای مالی هستند. بنابراین این نهادها تمام تلاش خود را در راستای عملکرد بهتر صندوق به کار میگیرند و عمدتا بازدهی خوبی نیز دارند.

- کارمزد پایین برای سرمایهگذار: صندوقهای سرمایهگذاری نسبت به سبدگردانها کارمزد کمتری دریافت میکنند.

- صرفه به مقیاس: یکی از ویژگیهای صندوق سرمایه گذاری این است که با بزرگ شدن اندازه صندوق، تا حدی هزینهها ثابت مانده و رشد نمیکند؛ به عبارتی رشد هزینه صندوق نسبت به سایز آن کم میباشد و این موضوع در بازدهی سرمایهگذاران تاثیر مثبتی دارد. نوع دیگر صرفه به مقیاس در صندوقها تقسیم هزینههای سرمایهگذاری مانند هزینه تحلیلگر، حسابدار و… میباشد. به این صورت که اگر هزینههای سرمایهگذاری برای 10 میلیارد دارایی 100 میلیون تومان باشد، در یک صندوق سرمایه گذاری با 100 میلیارد تومان دارایی این هزینه 2 برابر شده و به 200 میلیون تومان میرسد که در برابر 100 میلیارد تومان هزینه کمتری میباشد.

معایب صندوقهای سرمایهگذاری

- عدم نظارت مستقیم بر دارایی: افراد بهصورت مستقیم و با آگاهی نمیتوانند سرمایه خود را مدیریت کنند.

- عدم کارایی در سرمایههای بالا: باتوجه به محدودیت سرمایه در صندوقها، خرید و فروش واحد صندوقهای سرمایهگذاری در سرمایههای بالا نسبت به سایز صندوق کار دشواری میباشد.

- عدم امکان صدور و ابطال در ریزشها و صعودهای بازار: باتوجه به اینکه در ایران صندوق نامحدود وجود ندارد، باید به ازای هر خریدار یک فروشنده و به ازای هر فروشنده خریداری وجود داشته باشد. بنابراین خرید واحد صندوقها در بازارهای صعودی و فروش آن در بازارهای نزولی کار دشواری خواهد بود.

صندوق سرمایهگذاری شامل چه ارکانی میشوند؟

به طور کلی، افرادی که اقدام به سرمایهگذاری در بورس به روش غیرمستقیم میکنند، به دنبال صندوقهای سرمایهگذاری با عملکردی بهتر هستند. به این معنا که افراد به دنبال سرمایهگذاری در صندوقی هستند که ضمن کسب بالاترین بازدهی، عملکرد خوبی نیز در تمامی ابعاد داشته باشد. در این بین این نکته را باید در نظر گرفت که عملکرد هر صندوق، به عملکرد ارکان آن وابسته است. این ارکان که در اساسنامه صندوق تعریف شده، برکسب بازدهی و عملکرد صندوقها تاثیرگذار است.

مجمع صندوق سرمایهگذاری بالاترین رکن صندوق سرمایهگذاری است که با حضور حداقل نصف دارندگان واحدهای سرمایهگذاری ممتاز و دارای حق رای در صندوق رسمیت مییابد. سرمایه اولیه صندوق بهواسطه سرمایهگذاران ممتاز تامین میشود. مهمترین وظیفه مجمع صندوق انتخاب ارکان اصلی صندوق مثل مدیر، مدیر ثبت، متولی، ضامن، نصب و عزل حسابرس است. چرا که تصمیماتی که در جلسه رسمی مجمع گرفته میشوند باید موافقت نصف به علاوه یک از کل حق رای حاضران را داشته باشد.

ارکان اجرایی صندوق

مدیر صندوق سرمایه گذاری: مدیر صندوق یک رکن اجرایی حقوقی و متخصص در بازار سرمایه است که طبق اساسنامه صندوق، گزارشات و اطلاعات قابل ارائه را تهیه و در اختیار متولی، حسابرس و سازمان بورس قرار میدهد.

کارگزار: مدیر صندوق، برای انجام معاملات صندوق، یک یا چند کارگزار از بین شرکتهای کارگزاری دارای مجوز از سازمان بورس و اوراق بهادار انتخاب میکند. هر صندوق حداقل باید یک کارگزار داشته باشد.

هیئت مدیره صندوق: هیئت مدیره از ۵ نفر شخص حقیقی تشکیل شده است. یک نفر مدیر صندوق، یک نفر متولی و ۳ نفر توسط مجمع صندوق انتخاب میشوند. نمایندگان متعهد پذیرهنویس و بازارگردان نیز میتوانند بدون داشتن حق رای، در جلسات هیئت مدیره شرکت کنند. برای انتخاب داراییهای صندوق، مدیر حداقل یک نفر را به عنوان «مدیر سرمایهگذاری» انتخاب میکند و میتواند هر زمان او را تغییر دهد.

مدیر سرمایهگذاری: شخصی حقیقی است که وظیفه دارد سرمایههای جمع شده را باتوجه به شرایط بازار در داراییهای مناسبی که به نفع سرمایهگذاران بوده و بیشترین بازده را دارد، سرمایهگذاری کند.

مدیر ثبت: مدیر ثبت وظیفه اجرای درخواستهای صدور و ابطال در چارچوب مقررات مربوطه و اساسنامه را بر عهده دارد. این رکن در صندوقهای سرمایهگذاری کوچک حضور ندارد و فقط در صندوقهای سرمایهگذاری بزرگ با حداقل سرمایه ۵۰ میلیارد ریال حضور دارد.

مدیر اجرا: شخصیتی حقوقی است که در صندوقهای نیکوکاری وجود دارد و وظیفه آن انجام امور خیریه به وسیله وجوه دریافتی از صندوق است. مدیر اجرا همچنین موظف است در مورد نحوه صرف وجوه دریافتی، گزارشهای دورهای را تهیه و به همراه اسناد و مدارک پشتوانه آن جهت رسیدگی و انتشار در تارنمای صندوق مطابق مقررات اساسنامه ارائه کند.

مدیر ساخت: شخصیتی حقوقی است که در صندوقهای سرمایهگذاری زمین و ساختمان ایجاد شده و اجرا و ساخت پروژهها به عهده او است. این رکن با تصویب مجمع صندوق و تایید سازمان انتخاب میشود و قابل تغییر است.

ارکان نظارتی صندوق

حسابرس: حسابرس صندوق سرمایه گذاری توسط متولی و از بین موسسات حسابرسی معتمد یا مورد تایید سازمان به صندوق پیشنهاد میشود و به تصویب مجمع صندوق میرسد. همچنین عزل او هم به تقاضای متولی و با ذکر دلایل و تصویب مجمع صورت میگیرد. حسابرس صندوق مسئول بررسی اصول و رویههای مدیر و متولی در اجرای وظایفشان است. علاوهبراین، تهیه گزارشهای حسابرسی برای صورتهای مالی صندوق (ششماهه و سالانه) با رعايت استانداردهای حسابرسی و در نظر گرفتن استانداردهای ملی حسابداری، بر عهده حسابرس صندوق است.

متولی: متولی صندوق، شخصی حقوقی است که مجمع صندوق او را انتخاب میکند. این شخص باید مورد تایید سازمان بورس اوراق بهادار باشد. متولی صندوق در واقع، نماینده سرمایهگذاران صندوق است. نظارت بر عملکرد سایر ارکان صندوق برای اطمینان خاطر از رعایت مقررات و مفاد اساسنامه و امیدنامه صندوق، ارائه به موقع گزارشات و نظرات حسابرس، انتشار به موقع اطلاعات صندوق از طرف مدیر و طرح دعوا به مراجع ذیصلاح از مهمترین وظایف متولی صندوق است.

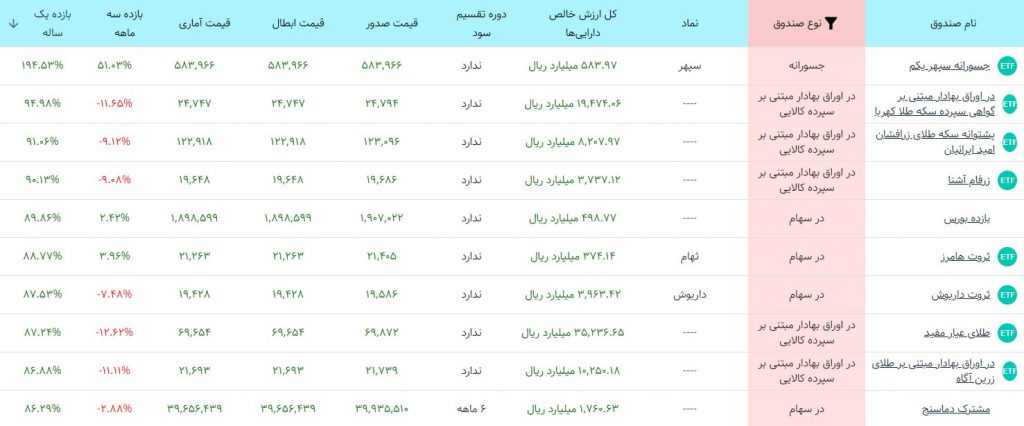

چگونه بازدهی صندوقها را مشاهده کنیم؟

شما میتوانید بازدهی تمامی صندوق های سرمایه گذاری را در سایت فیپیران به آدرس www.fipiran.com مشاهده کنید. در ادامه بازدهی یکساله و سهماهه 10 صندوق برتر نمایش داده شده است. طی یک سال اخیر صندوق جسورانه سپهر یکم بهترین بازدهی در یک سال اخیر را داشته است.

بنابراین اگر افراد دانش و فرصت کافی برای سرمایهگذاری را ندارند، میتوانند با استفاده از صندوق های سرمایه گذاری سود مناسبی کسب کنند. همچنین شما میتوانید با خرید سبد پیشنهادی انیگما، سودی بیشتر از تمامی صندوقهای سرمایهگذاری کسب کنید. در پرتفوی سهام سبد پیشنهادی انیگما هر هفته سهمهای ارزنده بازار بورس معرفی میشود. این سبد در یک سال گذشته 149.7 درصد بازدهی داشته است.

سوالات متداول

صندوقهای سرمایهگذاری ابزارهای مالی هستند که سرمایه افراد را توسط افرادی متخصص در داراییهای مختلف سرمایهگذاری میکنند.

صندوقهای سرمایهگذاری شامل انواع درآمد ثابت، سهامی، مختلط، جسورانه، طلا، پروژهای، املاک و مستغلات و… هستند.

به صندوقهای قابل معامله، صندوق ETF گفته میشود.

سلام وقت بخیر از سایت انیگما بابت منتشر کردن این مطلب من یه مقاله دیگه در مورد صندوق سرمایهگذاری ویپاد در رسانه اقتصاد آفرین خوندم که اونم خوب بود و بهتون پیشنهاد میکنم بخونیدش.