آشنایی کامل با صندوق سرمایهگذاری مختلط و نحوه عملکرد آن

در دنیای امروز افراد با توجه به داراییها و شرایط خود، در جستوجوی روشی مناسب برای سرمایهگذاری هستند. صندوق سرمایهگذاری یکی از انواع روشهای سرمایهگذاری است که افراد برای کسب منافع و سوددهی بیشتر این نوع سرمایهگذاری را انتخاب میکنند. صندوقهای سرمایهگذاری جزو سرمایهگذاریهای غیرمستقیم بهشمار میآیند. هدف از این مقاله معرفی و بررسی یکی از انواع صندوقهای سرمایهگذاری تحت عنوان صندوق سرمایهگذاری مختلط است.

صندوق سرمایهگذاری مختلط چیست؟

هدف صندوقهای سرمایهگذاری، جمعآوری سرمایه از سرمایهگذاران و تشکیل سبدی از داراییها است که توسط افرادی مجرب مدیریت میشود. در صندوقهای سرمایهگذاری مختلط، وجوه سرمایهگذاران بهصورت میانه در بازار سهام و اوراق با درآمد ثابت مانند سپردههای بانکی، اوراق مشارکت و… سرمایهگذاری میشوند. از آنجایی که در صندوقهای سرمایهگذاری مختلط حدود 40 تا 60 درصد سرمایه افراد در بورس سرمایهگذاری میشود، انتظار میرود بازدهی این صندوقها نسبت به صندوقهای سرمایهگذاری درآمد ثبات بیشتر و ریسک آن نسبت به صندوقهای سرمایهگذاری مشترک در سهام کمتر باشد.

میتوانید در مقاله صندوق سرمایهگذاری با مفاهیم و انواع صندوقهای سرمایهگذاری آشنا شوید.

ترکیب داراییهای صندوق سرمایهگذاری مختلط

در ادامه به ترکیب داراییهای صندوقهای سرمایهگذاری مختلط پرداخته شده است. صندوقهای سرمایهگذاری مختلط در حوزههای مختلف به شرح زیر سرمایهگذاری میکنند.

| شرح | نسبت از کل داراییهای صندوق |

|---|---|

| سرمایهگذاری در سهام پذیرفتهشده در بورس یا بازار اول و دوم فرابورس | حداقل 40٪ و حداکثر 60٪ از داراییهای صندوق |

| سهام و حقتقدم منتشرشده از طرف یک ناشر 1. پذیرفتهشده در بورس 2. پذیرفتهشده در بازار اول و دوم فرابورس ایران 3. سهام و حقتقدم پذیرفتهشده در یک صنعت 4. سهام و حقتقدم پذیرفتهشده در بازار اول و دوم فرابورس 5. سهام و حقتقدم منتشره از یک ناشر | حداکثر 10٪ از داراییهای صندوق حداکثر 5٪ از داراییهای صندوق حداکثر 30٪ از داراییهای صندوق حداکثر 10٪ از داراییهای صندوق حداکثر 5٪ از داراییهای صندوق |

| سرمایهگذاری در اوراق مشارکت، گواهی سپرده بانکی و اوراق بهادار با درآمد ثابت | حداقل 40٪ و حداکثر 60٪ از داراییهای صندوق |

همچنین در ادامه ترکیب داراییهای صندوق سرمایهگذاری مختلط در قالب نمودار نشان داده شده است.

نحوه عملکرد صندوقهای مختلط

صندوق سرمایهگذاری مختلط نیز مانند سایر صندوقهای سرمایهگذاری فعال پس از جمعآوری وجوه از سرمایهگذاران، با رعایت نسبتهایی که در امیدنامه و اساسنامه برای آنها مشخص شده است، در انواع اوراق بهادار سرمایهگذاری میکنند. سرمایهگذاری در صندوقهای سرمایهگذاری مختلط حالت میانه دارند؛ بهعبارتی این صندوقها را میتوان حد وسط صندوقهای سهامی و صندوقهای درآمد ثابت دانست. در این صندوقها، ارزش اوراق بهادار خریداریشده هر روز محاسبه شده و افزایش و کاهش ارزش آنها در میزان سوددهی به سرمایهگذاران تاثیر میگذارد. در حالت کلی کسب سود در این نوع صندوقها براساس اختلاف قیمت خرید و فروش واحدهای سرمایهگذاری انجام میشود. لازم به ذکر است، در کنار آنچه گفته شد، کارمزدهایی نیز وجود دارد که از محل داراییها صندوق کاسته میشود.

صندوق سرمایهگذاری مختلط مناسب چه افرادی است؟

همانطور که گفته شد صندوقهای مختلط به دلیل سرمایهگذاری میانه در بازار سرمایه و سایر اوراق بهادار با درآمد ثابت، از نظر ریسک و بازدهی نیز در حالت تعادلی و میانه قرار دارند. بنابراین سرمایهگذاری در این صندوقها مناسب افرادی با ریسکپذیری متوسط است. زیرا این افراد با سرمایهگذاری در این نوع صندوقها میتوانند به صورت همزمان از ویژگیهای صندوقهای سهامی و همچنین صندوقهای درآمد ثابت بهرهمند شوند. ولی در حالت کلی این صندوق برای افراد ریسک پذیر یا حتی ریسک گریز مناسب نیست.

نحوه سرمایهگذاری در صندوقهای سرمایهگذاری مختلط

این صندوقها به دو دسته صدور و ابطالی و قابل معامله (ETF) تقسیم میشوند. بنابراین برای سرمایهگذاری در این صندوق توجه به نوع آن اهمیت دارد، زیرا روش سرمایهگذاری در هر یک متفاوت خواهد بود.

برای سرمایهگذاری در صندوق سرمایهگذاری مختلط به روش صدور و ابطال ابتدا باید نسبت به ثبت نام و احراز هویت در سامانه سجام اقدام کنید. سپس به سایت صندوق مدنظر مراجعه کرده و با ثبت نام در آن، میزان وجه موردنیاز برای سرمایهگذاری را واریز میکنید. پس از انجام این مراحل، به صدور واحدهای سرمایهگذاری صندوق دلخواه اقدام میکنید.

اما به منظور سرمایهگذاری در صندوق مختلط ETF بعد از احزار هویت در سامانه سجام و ثبت نام در کارگزاری مربوطه، تنها با واریز وجه و جستجوی نماد مورد نظر در پنل کارگزاری میتوانید واحدهای صندوق سرمایهگذاری مورد نظر خود را خریداری کنید.

مزایا و معایب صندوقهای سرمایه گذاری مختلط

تمامی صندوقهای سرمایهگذاری دارای مزایایی هستند که باعث جذب سرمایهگذاران میشود. در این بخش به اختصار به مهمترین مزایای صندوق سرمایهگذاری مختلط پرداخته شده است.

ریسک کم در برابر بازدهی بالا: از آنجایی که در صندوقهای مختلط حدود نیمی از داراییها در سهام شرکتهای بورسی سرمایهگذاری میشود انتظار میرود در این صندوقها نسبت به سایر صندوقهای سرمایهگذاری (صندوق سرمایهگذاری درآمد ثابت) بازدهی بیشتر باشد. بهعبارتی در این صندوقها با خرید و فروش سهام در بازههای مناسب با قیمتهای معقول، بازدهی بالا میرود. در مقابل با توجه به آنکه مابقی داراییهای صندوق، در اوراق با درآمد ثابت و سپردههای بانکی سرمایهگذاری میشود، ریسک در این صندوقها نیز نسبت به سایر صندوقهای سرمایهگذاری (صندوقهای سرمایهگذاری سهامی) پایینتر است. بنابراین صندوقهای مختلط دو ویژگی مهم از صندوقهای سهامی و اوراق با درآمد ثابت را باهم دارند.

امکان نقدشوندگی آسان: عموما صندوقهای سرمایهگذاری مختلط ضامن نقدشوندگی دارند، از این رو قدرت نقدشوندگی در این صندوقها بالا بوده و افراد به راحتی میتوانند سرمایه خود را در صورت لزوم نقد کنند.

سود بیشتر در دوران صعود و زیان کمتر در دوران نزول: اگر شرایط اقتصادی کشور در دوره رونق باشد، بازدهی و سود صندوق سرمایهگذاری مختلط نیز افزایش مییابد ولی در دوران رکود اقتصادی به دلیل ترکیب اوراق با درآمد ثابت و سهامی زیان کمتر بوده و میتوان با تغییر در ترکیب سرمایهگذاری از ایجاد ضرر جلوگیری کرد.

در کنار مزایایی که مطرح شد، از معایب این صندوق میتوان گفت که برای سرمایهگذاری در صندوق سرمایهگذاری مختلط حداقل تعداد واحدهای سرمایهگذاری مطابق قوانین هر صندوق مشخص میشود؛ بنابراین در صورتیکه فردی نتواند تعداد واحد مورد نیاز صندوق را خریداری کند میبایست بعد از ابطالکردن واحدهای سرمایهگذاری سایر سرمایهگذاران اقدام کند.

از دیگر معایب صندوقهای سرمایهگذاری مختلط از نوع ابطالی، مشخص نبودن قیمت آنی واحدهای آن است؛ یعنی در این نوع سرمایهگذاری، قیمت روز کاری قبل برای واحدهای سرمایهگذاری لحاظ میشود و سرمایهگذار میبایست برای تعیین قیمت پایانی واحد سرمایهگذاری در هر روز، تا روز بعد صبر کند.

ریسک صندوق سرمایهگذاری مختلط

همانطور که گفته شد تمامی صندوقهای سرمایهگذاری با توجه به نوع سرمایهگذاری خود دارای برخی ریسکهای مشترک مانند ریسک کاهش ارزش داراییهای صندوق، ریسک نکول اوراق بهادار و ریسک نوسان بازده بدون ریسک هستند. در صندوقهای سرمایهگذاری مختلط با توجه به اینکه حدود 40 تا 60 درصد آن در سهام بازار بورس اوراق بهادار سرمایهگذاری میشود، ریسک در این صندوقها نسبت به صندوقهای سرمایهگذاری در سهام کمتر و نسبت به صندوقهای درآمد ثابت بیشتر است.

لیست صندوقهای سرمایه گذاری مختلط

با مراجعه به سایت فیپیران امکان مشاهده تمامی صندوقهای سرمایهگذاری مختلط وجود دارد. در حال حاضر 26 صندوق مختلط در ایران با مجموع ارزش خالص دارایی 68٬168.88 میلیارد ریال وجود دارند که برخی از آنها عبارتند از:

- صندوق سرمایهگذاری آرمان سپهر آشنا با نماد آسام

- صندوق سرمایهگذاری اعتماد تمدن

- صندوق سرمایهگذاری تعالی دانش مالی اسلامی

- صندوق سرمایهگذاری کاریزما

- صندوق سرمایهگذاری مشترک آسمان خاورمیانه

- صندوق سرمایهگذاری مشترک گنجینه مهر

- صندوق سرمایهگذاری یکم نیکوکاری آگاه

ویژگیهای بهترین صندوق سرمایهگذاری مختلط

برای انتخاب بهترین صندوق سرمایهگذاری مختلط باید به مواردی از جمله پیشینه صندوق، ارزش خالص داراییها، میزان ریسک پذیری و بازدهی در بازههای زمانی مختلف توجه کرد. برای مثال پیشینه یک صندوق به سرمایهگذار کمک میکند تا روند معاملاتی و میزان بازدهی این صندوق را در بازههای زمانی مختلف بررسی کند و قدرت مدیریتی آن را بسنجد. همچنین برای انتخاب بهترین صندوق باید به ارزش خالص دارایی (NAV) صندوقهای سرمایهگذاری نیز دقت کرد، زیرا باعث میشود سرمایهگذار سایز صندوق را بهدرستی تشخیص دهد و در صندوقهای سرمایه گذاری مختلط متناسب با سرمایه خود سرمایهگذاری کند.

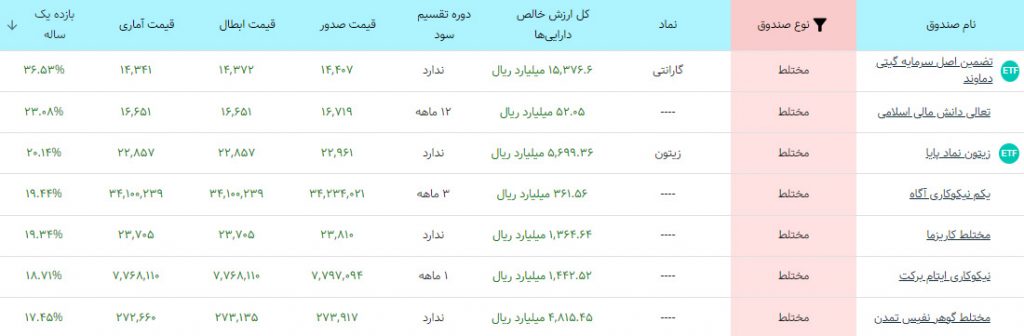

در ادامه با استفاده از سایت فیپیران به معرفی بهترین صندوقهای سرمایهگذاری مختلط از نظر بازدهی سالیانه پرداخته شده است. در تصویر زیر بازدهی صندوقهای سرمایهگذاری از تاریخ 1402/07/11 تا تاریخ 1403/07/11 نشان داده شده است.

- یکی دیگر از روشهای سرمایهگذاری غیرمستقیم در بورس استفاده از سبدگردانها است که میتوانید در مقاله سبدگردانی چیست با این روش آشنا شوید.

سخن آخر

با توجه به آنچه در این مقاله گفته شد همه افراد بهدنبال کسب سوددهی بیشتر هستند. صندوق سرمایهگذاری مختلط مناسب افرادی میانهرو در سرمایهگذاری است. یعنی افرادی که بهدنبال سود معقولی با در نظرگرفتن ریسک متوسط هستند. این افراد با سرمایهگذاری در این صندوقها میتوانند بهطور همزمان از ویژگیهای صندوقهای سهامی و درآمد ثابت بهرهمند شوند.

همچنین سرمایهگذاران برای کسب سوددهی بالاتر میتوانند به جای سرمایهگذاری در صندوق مختلط، 50 درصد از پرتفوی خود را در صندوقهای سرمایهگذاری با درآمد ثابت یا اوراق خزانه سرمایهگذاری کرده و 50 درصد باقیمانده را به سبدهای پیشنهادی انیگما اختصاص دهند. سبد پیشنهادی انیگما شامل 5 سهم ارزنده برای سرمایهگذاری است که بهصورت هفتگی آپدیت و منتشر میشود. سرمایهگذاران میتوانند با استفاده از اطلاعات موجود در این سبد مانند تارگت قیمتی، وزن پیشنهادی و تحلیل بنیادی کامل هر سهم سرمایهگذاری خود را انجام دهند. بازدهی پرتفوی بورسی سبد پیشنهادی انیگما از آغاز فعالیت تاریخ 1403/07/07 معادل 512٫8 درصد بوده است. این در حالی است که بازدهی شاخص کل در این بازه زمانی 38٫5 درصد بوده است.

سوالات متداول

صندوق مختلط یکی از انواع صندوقهای سرمایهگذاری است که حدود 40 تا 60 درصد از وجوه سرمایهگذاران را در بازار سهام و الباقی را در اوراق با درآمد ثابت مانند سپردههای بانکی، اوراق مشارکت و… سرمایهگذاری میکند.

مطابق اطلاعات موجود در سایت فیپیران، بهترین صندوق سرمایهگذاری مختلط، صندوق تضمین اصل سرمایه گیتی دماوند با بازدهی سالانه 36٫53 درصد است.

ریسک کم در برابر بازدهی بالا، امکان نقدشوندگی آسان و سود بیشتر در دوران صعود و زیان کمتر در دوران نزول

از ویژگیهای صندوق مختلط هستند.