آموزش تحلیل بنیادی بورس (جامع و تخصصی) به همراه ویدئو

در این مقاله به آموزش تحلیل بنیادی، بهعنوان یکی از دقیقترین روشهای تحلیل سهام بازار سرمایه پرداخته شده است. برای سرمایهگذاری موفق در بورس باید بدانیم که چگونه میتوان این بازار را تحلیل کرد. روشهای مختلفی برای تحلیل سهام وجود دارند که تحلیل بنیادی یکی از این روشها است. به تحلیل بنیادی، تحلیل فاندامنتال نیز گفته میشود. تجربه نشان داده است که سرمایهگذاران موفق در بورس که بازدهی بالایی در بلندمدت داشتهاند، عمدتا از تحلیل بنیادی استفاده میکنند. در این مقاله علاوه بر معرفی انواع تحلیلها، تلاش شده است که به آموزش تحلیل فاندامنتال بورس بورس ایران بهصورت کامل و گامبهگام پرداخته شود.

روشهای تحلیل بازار سرمایه

روشهای مختلفی برای تحلیل بازار سرمایه وجود دارند. تحلیل تکنیکال، تحلیل بنیادی و تحلیل الگوریتمی از انواع مختلف این روشها هستند که در ادامه به هر یک از آنها اشاره شده است.

تحلیل تکنیکال: این تحلیل بر پایه ۳ اصل با توجه به روند قیمتی گذشته یک سهم، آینده آن را پیشبینی میکند. این تحلیل دارای ریسک بالایی بوده و سالهاست که استفاده از آن در دنیا منسوخ شده است.

تحلیل الگوریتمی: تحلیل الگوریتمی نوعی تحلیل پیشرفته از تحلیل تکنیکال بر اساس هوش مصنوعی و الگوریتمهای یادگیری ماشین است.

تحلیل بنیادی: در این تحلیل با محاسبه قیمت ذاتی یک سهم و مقایسه با ارزش روز آن در بازار سرمایه میتوان نسبت به خرید و فروش سهام اقدام کرد.

- در مقاله تحلیل بنیادی چیست مفهوم این تحلیل، انواع رویکردهای آن و پیشنیازهای لازم برای انجام این تحلیل بهصورت کامل توضیح داده شده است.

تعریف تحلیل بنیادی

تحلیل بنیادی روشی است که در آن تحلیلگران ارزش ذاتی هر سهم را با بررسی عوامل موثر مانند اقتصاد، صنعت، وضعیت مالی و سودآوری شرکت، محصولات تولیدی و تامینکنندگان، چشمانداز بازار و… برآورد میکنند.

سپس ارزش ذاتی برآورد شده را با قیمت روز سهم مقایسه و ارزندگی آن سهم را بررسی میکنند. اصطلاحا به سهمی که از لحاظ تحلیل بنیادی ارزنده باشند، یعنی قیمت سهم در بازار کمتر از ارزش ذاتی آن باشد، سهم بنیادی (سهم ارزنده از منظر بنیادی) گفته میشود. سرمایهگذاری در سهام بنیادی دارای ریسک کمتری است. عموما افراد با خرید این سهام در بازارهای نزولی بیشتر از شاخص کل سود کسب میکنند و در بازارهای نزولی نیز قیمت سهامشان کمتر از شاخص کاهش مییابد.

در ادامه این مقاله با آموزش تحلیل بنیادی بورس ایران تلاش شده که افراد تا حدودی با این تحلیل آشنا شده و بتوانند برآورد دقیقی از شرایط بازار سرمایه و شرکتهای موجود در آن داشته باشند و در سرمایهگذاری خود موفق عمل کنند.

آموزش تحلیل بنیادی

ارزشگذاری سهام در تحلیل بنیادی از طریق متدهای مختلفی انجام میشود. از انواع این متدها میتوان به محاسبه نسبتهای مالی مانند نسبت قیمت به سود خالص، قیمت به فروش، قیمت به ارزش دفتری و… اشاره کرد.

باتوجه به نوع شرکت، نوع ارزشگذاری آن نیز متفاوت است. شرکتها عموما به انواع دستههای تولیدی، سرمایهگذاری، خدماتی و… تقسیم میشوند. از آنجا که هدف افراد از سرمایهگذاری کسب سود در آینده است. محاسبه میزان سوددهی شرکتها و ارزشگذاری سهام از طریق سود خالص آنها از مهمترین روشهای ارزشگذاری است.

مراحل تحلیل بنیادی (فاندامنتال)

برای شروع تحلیل بنیادی یک شرکت و بررسی جزئیات مراحل اصلی تحلیل بنیادی عبارتاند از:

- بررسی صنعت و رقبا: بررسی وضعیت صنعت، نوع محصول یا خدمات شرکت و رقبا در بازار اهمیت زیادی دارد. همچنین، بررسی کالای جایگزین و دسترسی به منابع مواد اولیه و محدودیتها نیز موارد مهمی در این مرحله هستند.

- بررسی عملکرد و فرایندهای سودآوری شرکت: بررسی عملکرد و فرایندهایی که سودآوری شرکت را تعیین میکنند، از جمله بررسی داراییها و بدهیها و بهرهوری آنها از موارد قابل بررسی در تحلیل بنیادی شرکتها هستند.

- پیشبینی سود و ارزش ذاتی: در این مرحله به بررسی و محاسبه سود آیندهنگر و ارزش ذاتی شرکت پرداخته میشود. این کار به سرمایهگذاران کمک میکند تا ارزندگی سهام شرکتها را شناسایی کنند.

ارزشگذاری از طریق سودآوری شرکتها

به سود خالص هر سهم EPS یا همان Earning Per Share گفته میشود. نسبت قیمت به ای پی اس را نسبت P/E میگویند. این نسبت بیانگر این است که چند سال زمان لازم است تا سرمایهگذار سودی برابر با میزان پولی که سرمایهگذاری کرده است، به دست آورد.

سود خالص هر سهم/ قیمت= نسبت P/E

آنچه در تحلیل بنیادی اهمیت دارد، برآورد سودآوری شرکت در دورههای مالی آینده است و از طریق محاسبه نسبت پی بر ای آیندهنگر میتوان شرایط شرکت را پیشبینی کرد. هرچه نسبت P/E تحلیلی کمتر باشد، آن سهم از لحاظ بنیادی ارزندهتر است و انتظار میرود قیمت سهام آن رشد کند؛ بنابراین در آموزش تحلیل بنیادی بورس روش پیشبینی سود آتی شرکت توضیح داده شده است.

چگونه تحلیل بنیادی انجام دهیم؟

در آموزش تحلیل فاندامنتال ایران، تحلیلگران با استفاده از اطلاعات مالی و عملکرد گذشته شرکتها، میزان سوددهی آنها در آینده را پیشبینی میکنند. برای انجام این کار میتوان با استفاده از نرمافزارهای مدلسازی مانند اکسل، مدل مالی مناسبی برای شرکتها ایجاد کرد و با استفاده از این مدل EPS آنها را برای دورههای مالی آینده پیشبینی کرد. تحلیلگران اغلب از اطلاعات مالی حداقل 5 دوره گذشته شرکتها جهت این مدلسازی بهره میبرند.

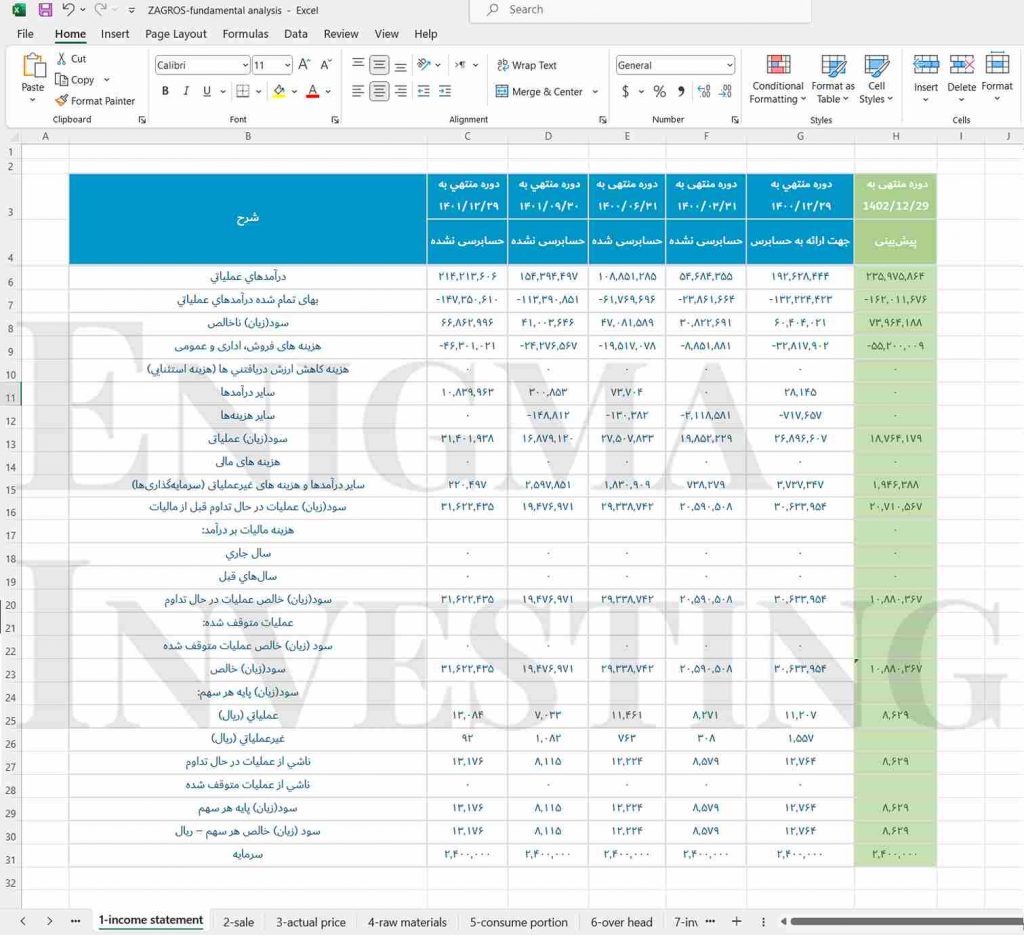

در ادامه تصویر اکسل اطلاعات مالی شرکت پتروشیمی زاگرس قابل مشاهده است. این اطلاعات شامل صورت سود و زیان، فروش، مواد اولیه، سربار و… هستند.

اکنون با استفاده از مدلسازی صورتهای مالی شرکت و بررسی تغییرات درآمدها، میزان تولید و فروش، نرخهای فروش، قیمت و میزان مواد اولیه و… در ۵ دوره مالی گذشته، میتوان میزان سوددهی شرکت به ازای هر سهم (EPS) را در دوره مالی پیشرو را از طریق آموزش تحلیل بنیادی و انتخاب مفروضات صحیح تخمین زد. همچنین لازم است علاوه بر پارامترهای عملیاتی، پارامترهای غیرعملیاتی و کلان اقتصادی که بر میزان سود شرکتها موثر است را نیز در تحلیل مورد بررسی قرار داد. بهطور مثال میتوان میزان تاثیر نرخ ارز بر میزان فروش یا هزینه مواد اولیه، انواع داراییها و سرمایهگذاریهای شرکت و… را در تحلیل مورد توجه قرار داد.

در واقع مدلسازی مالی از طریق اکسل قدم نهایی در فرایند انجام تحلیل بنیادی است که میتوانید در 2 جلسه پایانی فیلم آموزشی تحلیل بنیادی بورس آکادمی انیگما با نحوه انجام آن آشنا شوید. در ادامه این مقاله اطلاعات مورد نیاز جهت مدلسازی مالی برای شرکتها مورد بررسی قرار داده شده است.

چگونه اطلاعات مالی گذشته شرکتها را بدست آوریم؟

شرکتها موظفاند عملکرد خود را بهصورت گزارشهای دورهای در سامانه کدال (Codal.ir) منتشر کنند. این گزارشها انواع مختلفی دارند که در ادامه آموزش تحلیل بنیادی، مهمترین آنها توضیح داده شده است.

گزارش هیئتمدیره

هر یک از شرکتها دارای سال مالی مشخصی هستند. شرکتها در انتهای هر سال مالی مجمع عمومی سالیانهای را برگزار میکنند. در این مجمع از سهامداران دعوت بهعمل میآید تا در خصوص جزئیات اتفاقاتی که در طول یک سال گذشته در شرکت رخ داده و عملکرد هیئتمدیره و مدیرعامل گزارش داده شود. این گزارش در قالب گزارش عملکرد هیئتمدیره توسط شرکتها در سامانه کدال منتشر میشود.

صورتهای مالی

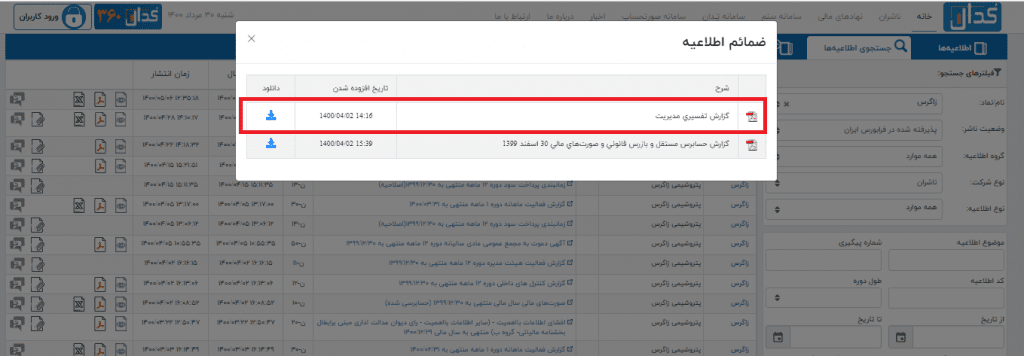

طبق مقررات سازمان بورس، شرکتهای فعال در بازار سرمایه موظف هستند در بازههای زمانی مشخصی (دورههای سهماهه) اطلاعات مالی خود را منتشر کنند. این گزارشها هر ۶ ماه توسط حسابرس بررسی شده و گزارش حسابرسی شده در سامانه کدال منتشر میشود. در ادامه صورتهای مالی منتشر شده توسط شرکت پتروشیمی زاگرس در سامانه کدال قابل مشاهده است.

گزارش تفسیری مدیریت

اعضای هیئتمدیره و مدیرعامل موظف هستند در دورههای سه ماهه علاوه بر صورتهای مالی، گزارش تفسیری شرکت را برای سهامدران و مخاطبان منتشر کنند. اطلاعات موجود در گزارش تفسیری شامل طرحهای توسعهای، برنامههای آینده شرکت، ریسکها و… هستند. گزارش تفسیری هیئتمدیره از قسمت ضمائم صورتهای مالی شرکتها در کدال قابل دریافت است.

گزارش عملکرد ماهانه

شرکتها علاوه بر گزارشهای دورهای، به صورت ماهانه نیز گزارش تولید و فروش خود را منتشر میکنند که در سامانه کدال قابل مشاهده هستند.

برای آموزش تحلیل فاندامنتال بورس، باید با استفاده از اطلاعات موجود در صورتهای مالی، عملکرد ماهانه و… شرکتها و به کمک مدلسازی مالی انجام شده، میزان سوددهی آینده شرکتها را محاسبه کرد.

روش دسترسی به تمام این گزارشها و جزئیات هر یک در جلسات سوم تا پنجم آکادمی انیگما بهطور کامل توضیح داده شده است. شما میتوانید با مشاهده این جلسات علاوه بر نحوه دسترسی به این گزارشها با آموزش تحلیل بنیادی بورس ایران و بخشهای مهم آن آشنا شوید. همچنین خواهید آموخت که هر قسمت از این گزارشها چه تاثیری در فرآیند تحلیل بنیادی دارد. در ادامه نحوه بررسی هر یک از آیتمهای صورت سود و زیان و روش پیشبینی آن برای دورههای مالی آینده توضیح داده شده است.

آموزش گام به گام تحلیل بنیادی از طریق محاسبه ارزش ذاتی

صورتهای مالی شرکتها یکی مهمترین پارامترهایی است که شرکت از طریق آن اطلاعات مالی خود مانند میزان فروش، سودسازی و… را در اختیار سهامداران و سایر افراد قرار میدهد. افراد میتوانند با بررسی صورتهای مالی شرکتها در چند دوره گذشته، عملکرد آنها در آینده را پیشبینی کنند. با پیشبینی عملکرد یک شرکت در دورههای مالی آتی میتوان در خصوص سرمایهگذاری در آن شرکت تصمیمگیری کرد.

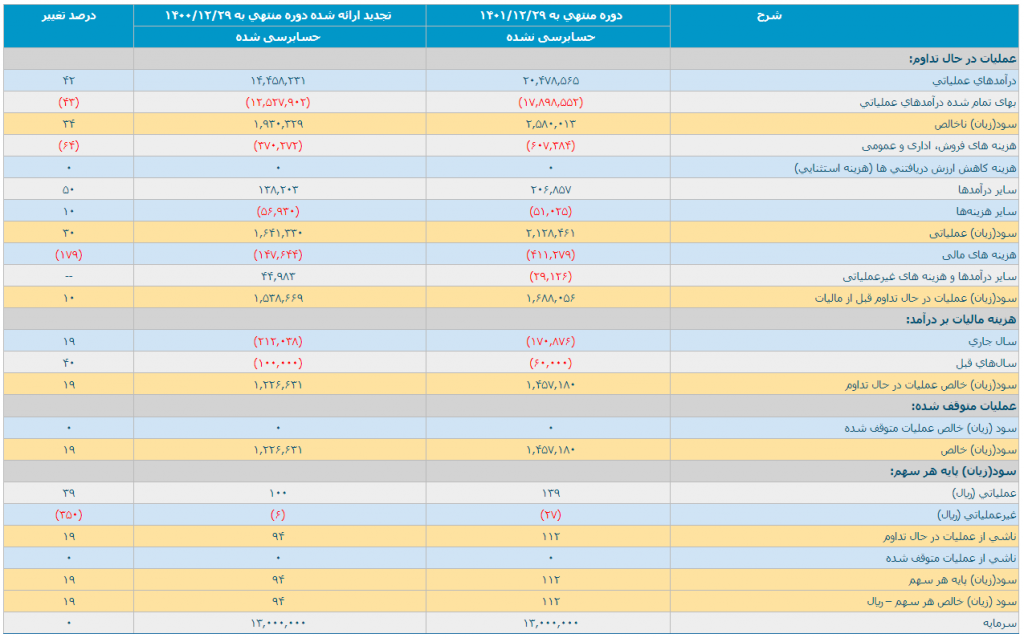

صورت سود و زیان یکی از مهمترین صورتهای مالی ارائه شده توسط شرکتها است که در ادامه هر یک از بخشهای آن مورد بررسی قرار گرفته است.

پیشبینی فروش (درآمدهای عملیاتی) در محاسبه EPS

اولین و مهمترین بخش در آموزش تحلیل بنیادی و بررسی صورت سود و زیان، میزان فروش یا همان درآمد عملیاتی شرکت است. شرکتها بهصورت ماهانه اطلاعات فروش از جمله مقدار و مبلغ فروش در دوره مالی مورد گزارش را اعلام میکنند. از طریق این اطلاعات میتوان پی برد که شرکت در دورههای مالی گذشته چه میزان محصول تولید کرده و چه مقدار از محصولات تولیدی را با چه مبلغی به فروش رسانده است.

مبلغ کل فروش شرکت حاصل از جمع فروش تمامی محصولات است. برای مثال شرکت فولاد مبارکه دارای 2 نوع محصول سرد و گرم است که هر کدام قیمت متفاوتی دارند؛ جمع تناژ هر یک از محصولات ضربدر قیمت هر یک معادل مبلغ کل فروش شرکت در یک ماه است. درنهایت جمع مبلغ فروش 12 ماه معادل مبلغ فروشی است که شرکت در گزارش سالانه خود منتشر میکند.

برای پیشبینی قیمت فروش باید به نوع قیمتگذاری محصولات توجه کرد. قیمت محصولات برخی شرکتها در بازار آزاد و بهصورت رقابتی تعیین میشود. برخی شرکتها دارای محصولات انحصاری هستند و شرکت خود تعیینکننده قیمت محصولات شرکت است. در برخی شرکتها نیز قیمت بهصورت دستوری و توسط دولت تعیین میشود.

در شرکتهایی که فروش صادراتی دارند، نرخ دلار و قیمت بازارهای جهانی از اهمیت ویژهای برخوردار است. بنابراین برای برآورد قیمت محصولات صادراتی باید مواردی مانند روند قیمت جهانی آنها بررسی شود.

پیشبینی بهای تمام شده در آموزش گام به گام تحلیل بنیادی

آیتم بعدی در صورت سود و زیان بهای تمام شده است که میزان هزینه شرکت برای تولید محصولات فروش رفته را نشان میدهد. بهای تمام شده دارای سه قسمت است:

مواد مستقیم

مواد اولیه مستقیم آن دسته از موادی هستند که بهصورت مستقیم در تولید محصولات استفاده میشوند. برای مثال در شرکت تولیدکننده رب، گوجه، افزودنیهای مجاز و قوطی از مواد اولیه موردنیاز هستند. برای پیشبینی مقدار مواد اولیه مصرفی ابتدا باید نسبت مصرف محاسبه شود. نسبت مصرف یعنی برای تولید یک مقدار مشخص محصول برای مثال 1 تن، چه میزان از یک ماده اولیه نیاز است. باتوجه به نسبت مصرف محاسبه شده برای هر یک از محصولات و پیشبینی مقدار فروش میتوان مقدار مواد اولیه مصرفی مورد نیاز را پیشبینی کرد.

پس از محاسبه مواد اولیه مورد نیاز، باید قیمت هر یک نیز برآورد شود. درنهایت مبلغ مواد اولیه مصرفی از مجموع مقدار مواد اولیه مصرفی پیشبینی شده هر یک از محصولات در قیمت آنها بهدست میآید. در پیشبینی نرخ مواد اولیه نیز مانند بخش فروش باید توجه کرد که قیمت مواد اولیه چگونه تعیین میشود. در این حالت نیز مجدد نرخ مواد اولیه میتواند آزاد یا دستوری باشد. همچنین ممکن است مواد اولیه بهصوت وارداتی از سایر کشورها تهیه شود.

سربار

به جز هزینه حقوق و دستمزد و مواد اولیه، به سایر مبالغی که شرکت برای تولید محصولات خود هزینه میکند، سربار گفته میشود. از نمونههای سربار میتوان به هزینه آب و برق و گاز، هزینههای پرسنلی که در خط تولید فعالیت میکنند و هزینه استهلاک اشاره کرد.

حقوق و دستمزد

این بخش مربوط به حقوق و دستمزد کارگرانی است که در خط تولید فعالیت میکنند. مبلغ حقوق دستمزد برای دورههای مالی آتی باید باتوجه به عملکرد شرکت در آخرین سال گزارش شده و میزان نرخ افزایش حقوق و دستمزد رشد داده شود.

- نکته: در بهای تمام شده فقط هزینههای مربوط به محصولات فروش رفته درج میشود؛ یعنی اگر شرکت مقداری محصول تولید کرده و آن را در انبار نگهداری کند، هزینههای انجام شده در این بخش لحاظ نمیشوند.

باتوجه به نوع فعالیت شرکتهای مختلف، هر یک بخشهای مواد اولیه میتواند از اهمیت بیشتری برخوردار باشد. برای مثال بخش عمده بهای تمام شده شرکتهای IT مربوط به حقوق و دستمزد است؛ اما در شرکتهای تولیدی مانند شرکتهای تولیدکننده فولاد، مواد اولیه مصرفی بخش بیشتری از هزینه بهای تمام شده را به خود اختصاص میدهد.

با پیشبینی مقدار فروش و بهای تمام شده و کسر آنها از یکدیگر، سود ناخالص شرکت به دست میآید. فرمول سود ناخالص در آموزش تحلیل بنیادی بهصورت زیر است:

بهای تمام شده-درآمدهای عملیاتی (فروش)=سود ناخالص

سود عملیاتی در آموزش تحلیل فاندامنتال

شرکتها میتوانند در کنار فرآیند اصلی خود برخی هزینهها و درآمدهای جانبی دیگر نیز داشته باشند. با درنظر گرفتن سایر هزینهها و درآمدهایی که مربوط به عملیات اصلی شرکت است، سود عملیاتی به دست میآید. بنابراین در ادامه هر یک از این آیتمها مورد بررسی قرار گرفته است.

هزینه اداری، عمومی و فروش

هزینههای این بخش مشابه هزینه سربار است؛ با این تفاوت که در بخش سربار هزینهها مربوط به خط تولید و در این بخش مربوط به سایر هزینهها هستند. برای مثال هزینههایی مانند اجاره دفتر فروش، حقوق و دستمزد پرسنل اداری، هزینه تبلیغات، هزینه انرژی و استهلاکی که مربوط به خط فروش نباشد در این بخش محاسبه میشوند. برای پیشبینی هزینههای اداری، عمومی و فروش برای دورههای مالی آتی، عموما ارقام موجود در دورههای مالی گذشته با نرخ تورم و نرخ افزایش حقوق و دستمزد رشد داده میشوند.

سایر درآمدها و هزینههای عملیاتی

گاهی شرکتها علاوه بر محصول اصلی، برخی محصولات مرتبط با آن را نیز به فروش میرسانند. این محصولات در زمینه اصلی فعالیت شرکت قرار ندارند. برای مثال برخی شرکتها ضایعات ایجاد شده در خط تولید را میفروشند.

سایر درآمدها و هزینههایی که مربوط به فعالیت اصلی شرکت هستند و در طبقهبندیهای قبلی قرار نگرفتهاند، در این قسمت از صورت سود و زیان میآیند. در نهایت با کسر موارد این بخش از سود ناخالص، سود عملیاتی شرکت محاسبه میشود. سود عملیاتی یکی از آیتمهای مهم در شرکتهای تولیدی و مربوط به عملیات شرکت است.

روش پیشبینی و محاسبه سود خالص در آموزش تحلیل بنیادی

با درنظر گرفتن سایر درآمدها و هزینههای غیرعملیاتی، هزینههای مالی و مالیات، سود خالص شرکت بهدست میآید.

سایر درآمدها و هزینههای غیرعملیاتی

هر هزینه و درآمدی که مربوط به عملیات شرکت نباشند، در این بخش محاسبه میشوند. برای مثال اگر یک شرکت تولیدی بخشی از سرمایه خود را در بازارهای مالی مانند بورس، خرید ملک و… سرمایهگذاری کند؛ سود یا زیان ناشی از آن در این بخش درنظر گرفته میشود. درآمدهای حاصل از سرمایهگذاری بورسی شرکتها از 2 راه دریافت Div (سود نقدی) و افزایش قیمت به دست میآید.

هزینههای مالی در آموزش بنیادی بورس

عموما شرکتها برای تامین مالی وام دریافت کرده یا اوراق منتشر میکنند. سپس باید برای اوراق منتشر شده یا بازپرداخت وام، بهره پرداخت کنند. به هزینههایی که شرکت بابت تامین مالی از طریق وام و تسهیلات پرداخت میکند، هزینههای مالی گفته میشود.

برای تخمین هزینههای مالی یک شرکت در دورههای مالی آتی باید به ترازنامه مراجعه و در قسمت بدهیها میزان وام دریافتی شرکت را مشاهده کرد. سپس با محاسبه نرخ بهره وام دریافتی، هزینههای مالی را محاسبه کرد. عمدتا شرکتها در گزارش حسابرسی خود مبلغ وام دریافتی و درصد بهره آن را اعلام میکنند.

مالیات

شرکتها موظفاند درصدی از سود به دست آمده را بهعنوان مالیات به دولت پرداخت کنند. مالیات عمده شرکتهای بورسی حدود 20 درصد است. برخی از شرکتها نیز معاف از مالیات هستند. باید توجه کرد که مالیات به درآمدهایی تعلق میگیرد که از پیش مالیاتی بابت آن اخذ نشده باشد. برای مثال مالیات حاصل از دریافت سود نقدی که پیش از آن دریافت شده، در این بخش لحاظ نمیشود. بنابراین برای محاسبه مالیات شرکت باید سود حاصل از سرمایهگذاریها از سود کل شرکت کم شود و درصد مالیات بر باقی سود باقیمانده لحاظ شود.

روش محاسبه EPS در آموزش تحلیل بنیادی

همانطور که در بخش پیش مطرح شد، با کسر تمامی هزینهها از جمله هزینههای مالی و مالیات از سود عملیاتی، سود خالص شرکت به دست میآید. با تقسیم سود خالص پیشبینی شده برای شرکت بر تعداد سهام آن، سود خالص به ازای هر سهم برای دوره مالی آینده یا همان EPS تحلیلی شرکت به دست میآید.

تعداد سهام/سود خالص=EPS

تعداد سهام هر شرکت از طریق حقوق صاحبان سهام تقسیم بر ارزش اسمی هر سهم به دست میآید. سرمایه شرکت را میتوان در بخش حقوق صاحبان سهام ترازنامه مشاهده کرد. همچنین ارزش اسمی هر سهم بر اساس قانون تجارت معادل 1000 ریال است.

چرا تحلیلگران بورس اوراق بهادار از تحلیل بنیادی استفاده نمیکنند؟

در اینجا سوالی مطرح است که چرا باتوجه به بازده بالا و ریسک کم تحلیل بنیادی، درصد بالایی از افراد فعال در بازار سرمایه از این تحلیل استفاده نمیکنند؟

برای تحلیل بنیادی یک شرکت ابتدا باید اقتصاد خرد و کلان مانند نرخ بهره، تورم، تقاضای جهانی و… را بررسی کرد. در مرحله بعد لازم است تا شرایط صنعت و رقبا بررسی و تحلیل شود. در انتها چیزی که از اهمیت زیادی برخوردار است بررسی عملکرد شرکت مانند تکنولوژی، ظرفیت، مواد اولیه مصرفی، فروش و… است.

باتوجه به مراحل آموزش گام به گام تحلیل بنیادی، میتوان گفت این تحلیل نسبت به سایر تحلیلهای بازار سرمایه دشوارتر است. برای انجام این تحلیل افراد باید پیشنیازهایی مانند اطلاعات مالی و حسابداری داشته باشند. همچنین تحلیلگر باید نسبت به صنعتهای مختلف و اقتصاد جهانی و داخلی آگاهی لازم را داشته باشد.

از سوی دیگر همانطور که در این مقاله مطالعه کردید، در تحلیل بنیادی لازم است تمامی اطلاعات مالی شرکتها و عوامل موثر بر عملکرد آنها و شرایط صنعتهای مختلف دائما بررسی و بهروز شوند. پس علاوه بر اطلاعات زیادی که پیشنیاز این تحلیل است، به صرف زمان زیادی برای به روز نگه داشتن این اطلاعات نیاز است. بنابراین عموما افراد فرصت یا اطلاعات لازم جهت انجام این تحلیل را در اختیار ندارد.

تکنیکهای تحلیلی در آموزش تحلیل فاندامنتال بورس

اگر تمامی مراحل آموزش داده شده در این مطلب به درستی انجام شود و EPS پیشبینی شده تحلیلگران متفاوت باشد، این اختلاف بیانگر غلط بودن تحلیلها نیست. زیرا ممکن است دو تحلیل کاملا درست باشند و صرفا در مفروضات و نتیجه سود پیشبینی شده با یکدیگر تفاوت داشته باشند. برای مثال ممکن است یک تحلیلگر برای محاسبه EPS تحلیلی، میانگین قیمت دلار در سال آینده را 60,000 تومان و تحلیلگر دیگر 55,000 تومان پیشبینی کند. بنابراین هر دو تحلیل میتواند صحیح باشد اما باتوجه به تفاوت در مفروضات انتخابی، EPSهای متفاوتی محاسبه شود. انیگما یک پلتفرم تحلیل بنیادی است که افراد میتوانند مفروضات مد نظر خود در تحلیل هر سهم را تغییر داده و تحلیل شخصیسازی شده خود را مشاهده کنند. در ادامه تحلیل بنیادی فولاد به عنوان یک نمونه در آموزش تحلیل بنیادی قابل مشاهده است.

سوالات متداول:

در دوره آکادمی انیگما آموزش کامل تحلیل بنیادی بورس به صورت رایگان در اختیار مخاطبان قرار گرفته است.

تحلیل بنیادی (فاندامنتال) یکی از بهترین روشهای تحلیل بورس ایران است که برای افرادی با دیدگاه میانمدت و بلندمدت مناسب است.

از طریق تحلیل بنیادی میتوان ارزش ذاتی سهام را برآورد و با قیمت فعلی سهم مقایسه کرد.

ممنون خیلی مفید بود

خوشحالیم مقاله براتون مفید بوده

درود مطلب مفیدی بود ..ممنون از شما

سلام، خوشحالیم که براتون مفید بوده

سپاس از توضیحات مفیدتون

🙏🏼🌹