تحلیل بنیادی بورس چیست؟ چه کاربردی دارد؟

سرمایه گذاری در بورس یکی از روشهای سرمایهگذاری در بازارهای مالی و حفظ ارزش دارایی در برابر تورم است؛ اما اگر افراد آگاهی لازم درباره نحوه سرمایهگذاری در این بازار را نداشته باشند، متحمل ضرر خواهند شد. بنابراین روش سرمایهگذاری مطمئن در بورس یکی از دغدغههای سرمایهگذاران است. تحلیل بنیادی یکی از بهترین و مطمئنترین روشهای تحلیل بورس است. بررسیها نشان میدهد اشخاصی که در سرمایهگذاری بلندمدت بازدهی بالایی داشتهاند، همگی از تحلیل بنیادی استفاده کردهاند. اگرچه این تحلیل پیشنیازهای بیشتری لازم دارد و نسبت به سایر تحلیلها دشوارتر است، اما میتواند سودآوری شرکتها را بهصورت دقیقتر برآورد کند و برای سرمایهگذاری مفید باشد. بنابراین، در این مقاله به سوال تحلیل بنیادی چیست پاسخ داده شده است تا افراد با این تحلیل و انواع متدها و پیشنیازهای آن بیشتر آشنا شوند. ضمن اینکه در انتهای این مقاله لیستی از ارزندهترین شرکتهای تولیدی و سرمایهگذاری بر اساس تحلیل بنیادی ارائه شده است که بهصورت دورهای بهروزرسانی میشود.

انجام تحلیل فاندامنتال بورس برای تمام سهمهای بازار سرمایه فرآیندی زمانبر است و در زمینههای مختلف نیاز به تخصص دارد؛ بنابراین انیگما توسط تیمی از متخصصان این حوزه، تحلیل بنیادی تمامی شرکتهای بازار سرمایه را در اختیار سرمایهگذاران قرار داده است.

تحلیل بنیادی (Fundamental Analysis) چیست؟

تحلیل بنیادی (فاندامنتال) روشی است که در آن تحلیلگران ارزش ذاتی هر سهم را با بررسی عوامل موثر بر آن مانند اقتصاد، صنعت، وضعیت مالی و سودآوری شرکت، محصولات تولیدی و تامینکنندگان، چشمانداز بازار و… بهدست میآورند. هریک از تحلیلگران درک متفاوتی از ارزش ذاتی یک سهم دارند و همواره قیمت هر سهم در بورس حول ارزش ذاتی خود نوسان میکند و با گذر زمان به آن میل خواهد کرد.

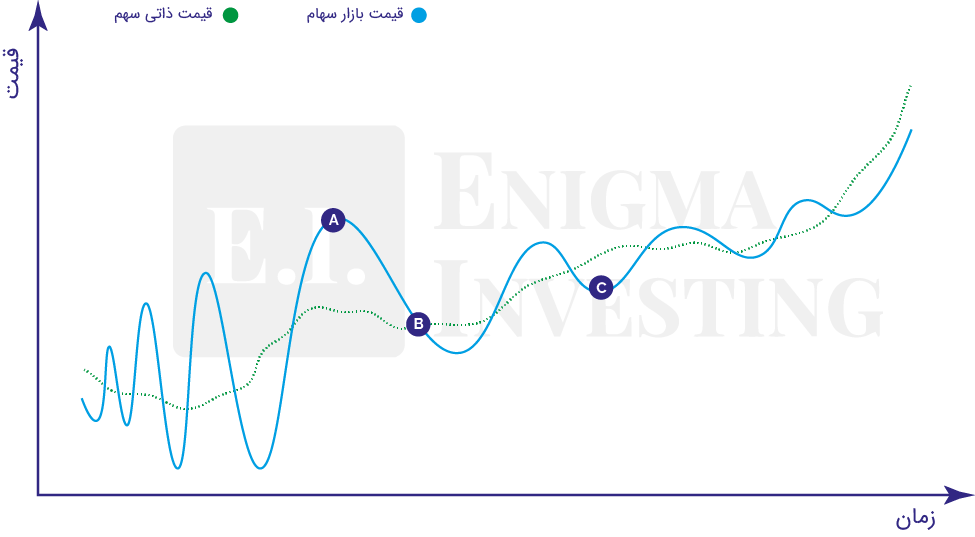

در نمودار زیر روند نوسانات قیمت یک سهم حول ارزش ذاتی آن نمایش داده شده است. این نمودار نشان میدهد که اگر قیمت یک سهم در بورس از ارزش ذاتی محاسبهشده کمتر باشد (نقطه C)، احتمال افزایش قیمت آن وجود دارد و سهم مورد نظر میتواند برای خرید مناسب باشد. اگر قیمت سهم بیشتر از ارزش ذاتی آن باشد (نقطه A)، امکان کاهش قیمت سهم برای رسیدن به ارزش ذاتی آن وجود دارد؛ بنابراین خرید آن سهم پیشنهاد نمیشود و بهتر است در صورتی که سرمایهگذار سهم مورد نظر را در پرتفوی خود دارد، آن را بفروشد.

حالت سوم (نقطه B) قیمت معاملاتی سهم نزدیک به ارزش ذاتی خود و در تعادل است. در این حالت احتمالا سهم مورد نظر برای سرمایهگذار بازدهی مثبت یا منفی ایجاد نخواهد کرد و خرید آن با ریسک زیادی همراه خواهد بود. در این شرایط بهتر است سرمایهگذار به دنبال سهامی باشد که کمتر از ارزش ذاتی خود در حال معامهاند و با جایگزینی آن سودآوری خود را افزایش دهد.

باتوجه به مطالب فوق، اگر تحلیلگر بنیادی دقت بالایی در تحلیل خود داشته باشد، برآورد بهتری از ارزش ذاتی سهام داشته و درنتیجه موفقتر عمل میکند.

ویدئو آموزش صفر تا صد تحلیل بنیادی: دوره تحلیل بنیادی آکادمی انیگما

روش انجام تحلیل بنیادی و انواع رویکردهای آن

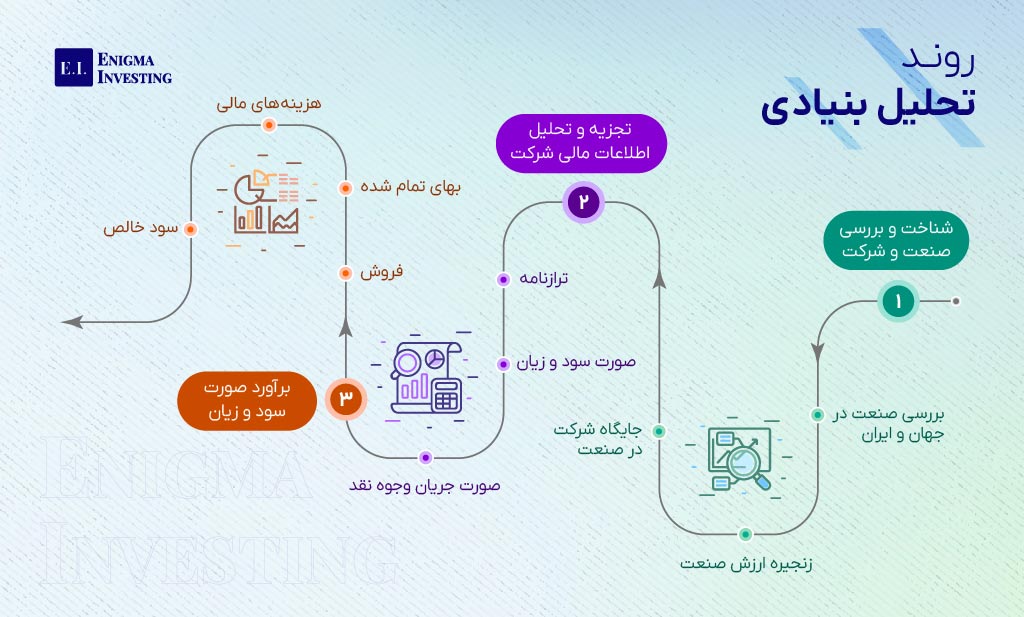

برای انجام تحلیل بنیادی دو رویکرد وجود دارد. رویکرد اول که اصطلاحا به آن رویکرد بالا به پایین یا نگاه کل به جز گفته میشود؛ در این رویکرد تحلیلگر ابتدا اقتصاد جهان و عوامل موثر بر آن را تحلیل میکند. سپس اقتصاد ایران و مواردی مانند قیمت دلار، تصمیمات سیاسی که بر اقتصاد کشور تاثیرگذار است و بسیاری دیگر از موارد را مورد بررسی قرار میدهد. در مرحله بعد صنعتهای موجود در کشور را بررسی و صنعتی که با توجه به اقتصاد کلان و اقتصاد کشور از شرایط مطلوبتری برخوردار باشد، انتخاب میکند. پس از بررسی تمام موارد ذکر شده، شرکتهای فعال در آن صنعت و جایگاه شرکت در زنجیره آن صنعت را مورد بررسی قرار میدهد و سپس شرکت موردنظر را با بررسی عملکرد آن از طریق صورتهای مالی منتشر شده تحلیل میکند.

در رویکرد دوم که به آن رویکرد پایین به بالا (جزء به کل) گفته میشود، روند فوق به صورت عکس پیش میرود. به این صورت که ابتدا یک شرکت از نظر عملکرد و میزان سودآوری مورد بررسی قرار میگیرد، سپس صنعت آن شرکت و در نهایت اقتصاد داخلی و جهانی و تاثیرات هر یک بر صنعت و شرکت مورد نظر بررسی میشود.

تفاوت تحلیل تکنیکال و تحلیل بنیادی

تفاوت تحلیل تکنیکال و بنیادی در این است که در تحلیل تکنیکال تنها روند قیمتی سهم مورد بررسی قرار میگیرد. اما باید توجه کرد هنگامیکه سرمایهگذار سهمی را میخرد، مالک آن شرکت میشود. اگر ارزش شرکت و داراییهای آن افزایش یا کاهش داشته باشد، در ارزش سهام فرد نیز تاثیرگذار است. همچنین فرد به نسبت سهام خود از سود شرکت بهره میبرد یا از زیان آن ضرر خواهد کرد. پس داشتن اطلاعات دقیق و جامع از شرایط اقتصادی، سوددهی، برنامهها و… یک شرکت برای سرمایهگذاری بسیار مهم و تاثیرگذار است. تحلیل بنیادی، تحلیلی است که همه این اطلاعات مهم را بررسی کرده و با توجه به آن قیمت سهم را محاسبه میکند.

انیگما با تیمی از متخصصان، تحلیل بنیادی تمامی شرکتها را انجام داده و در اختیار سرمایهگذاران قرار میدهد. افراد میتوانند با خرید تحلیل بنیادی به این اطلاعات دسترسی داشته و با سرمایهگذاری مناسب، سود زیادی کسب کنند. در انتها نیز لیست ارزندهترین سهام از دیدگاه تحلیل بنیادی توسط تیم تحلیلی انیگما معرفی شده است.

ملزومات انجام تحلیل بنیادی

برای تحلیل بورس ایران با هریک از متدهای یاد شده، باید وضعیت و شرایط مالی شرکت بررسی شود. برای این کار تحلیلگران باید با مفاهیم حسابداری، صورتهای مالی، فرایندهای تولید محصولات، زنجیره ارزش صنعت و… آشنا باشند. در ادامه هر یک از این مفاهیم و طریق دسترسی به هریک بهصورت مختصر توضیح داده شده است.

همانطور که در تصویر زیر مشاهده میشود یکی از موارد اصلی در تحلیل فاندامنتال، تجزیه و تحلیل اطلاعات مالی شرکتها است. برای این بخش از انجام تحلیل بنیادی، باید تا حدودی با مفاهیم حسابداری و صورتهای مالی مهم آشنا بود. در ادامه به توضیح مختصری از این موارد پرداخته شده است.

- برای یادگیری گام به گام انجام تحلیل بنیادی سهام، مقاله آموزش تحلیل بنیادی پیشرفته پیشنهاد میشود.

حسابداری در تحلیل بنیادی

حسابداری به شناسایی، اندازهگیری، ثبت و گزارش شفاف اطلاعات مالی بنگاههای اقتصادی گفته میشود؛ این گزارشها به گونهای هستند که امکان قضاوت و تصمیمگیری آگاهانه را به تمامی استفادهکنندگان میدهند. حسابداران با فراهم کردن اطلاعات لازم کمک میکنند مدیران و سهامداران نسبت به مسائل اقتصادی شرکت آگاه باشند و بتوانند با استفاده از این اطلاعات تصمیمات و سیاستهای مناسب را اتخاذ کنند. همچنین این اطلاعات به سرمایهگذاران کمک میکند تا پیش از سرمایهگذاری از وضعیت مالی و عملکرد شرکتها مطلع شوند و طبق آن تصمیمگیری کنند.

- در حسابداری قانونی وجود دارد که به آن معادله اساسی حسابداری گفته میشود. درک این قانون بسیار ساده است و بیان میکند که در یک شرکت کل میزان داراییها با جمع بدهیها و حقوق صاحبان سهام برابر است.

بهطور مثال شخصی برای تاسیس و راهاندازی یک شرکت 200 میلیون تومان پول نیاز دارد، به این مبلغ کل دارایی شرکت گفته میشود. حال فرض کنید شخص خودش 150 میلیون تومان پول دارد و 50 میلیون تومان مابقی را از بانک وام دریافت میکند یا از شخص دیگری این مبلغ را قرض میگیرد. در اینجا بدهی شرکت 50 میلیون تومان و حقوق صاحبان سهام نیز 150 میلیون تومان است. طبق معادله اساسی حسابداری دارایی شرکت (200 میلیون تومان) با مجموع بدهی (50 میلیون تومان) و حقوق صاحبان سهام آن شرکت (150میلیون تومان) برابر است.

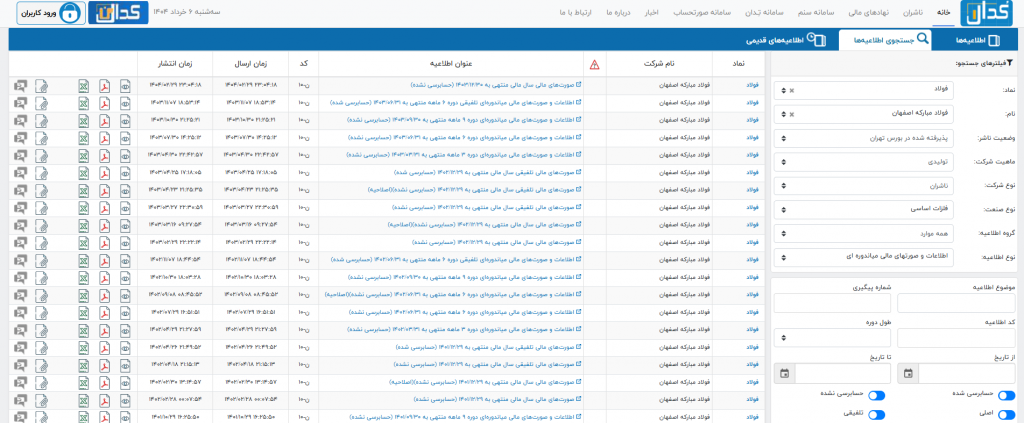

جزئیات اطلاعات مالی بنگاههای اقتصادی مانند سرمایه، بدهی و… بسیار گسترده هستند و توسط حسابداران ثبت میشوند. حسابداران این گزارشهای مالی را بهصورت جامع در قالب صورتهای مالی ارائه میدهند. شرکتهای بورسی موظفاند این اطلاعات را در سامانه جامع اطلاعات ناشران بورسی کدال (codal.ir) منتشر کنند تا همه بتوانند به آن دسترسی داشته باشند. امکان دسترسی به این اطلاعات در بسیاری از سایتهای دیگر نیز وجود دارد.

صورتهای مالی اساسی

شرکتها فعالیتهای خود را در دورههای زمانی مختلف به صورت گزارشهای مالی دورهای (سه ماهه، شش ماهه، نه ماهه و سالانه) ارائه میدهند که به آن صورتهای مالی منتهی به دوره مورد گزارش گفته میشود. برای مثال صورتهای مالی سال مالی منتهی به 1403/12/30، صورتهای مالی میاندورهای 9 ماهه منتهی به 1403/09/30 و صورتهای مالی میاندورهای 6 ماهه منتهی به 1403/06/30 نمونههایی از صورتهای مالی شرکت فولاد مبارکه اصفهان است که در سامانه کدال پلاس نیز منتشر شدهاند.

در ادامه به بررسی صورتهای مالی اساسی پرداخته شده است:

ترازنامه (صورت وضعیت مالی)

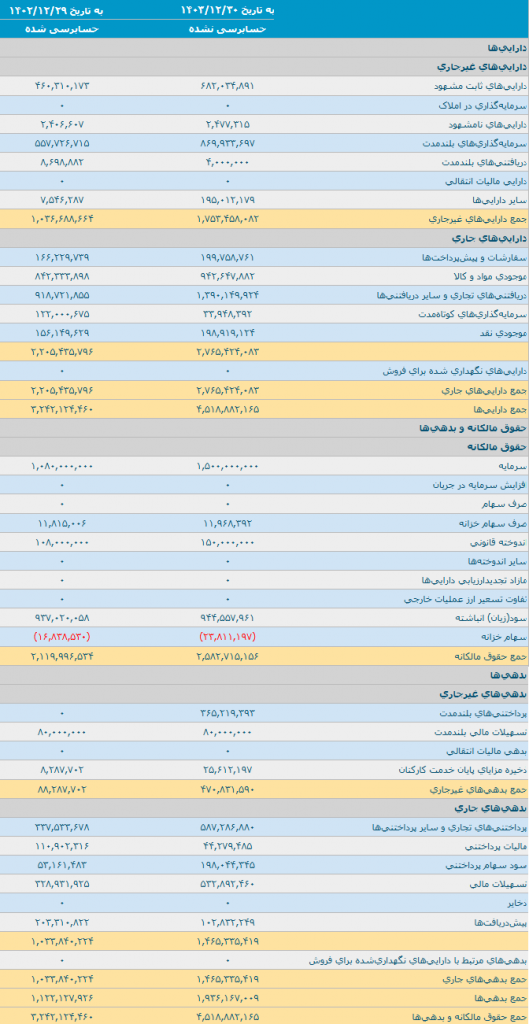

ترازنامه وضعیت و موقعیت مالی هر بنگاه را در انتهای دوره مالی نشان میدهد. به این معنی که شرکت چه داراییهایی دارد و این داراییها از چه محلی (بدهیها و سرمایه) تامین شده است. ترازنامه بر اساس معادله اساسی حسابداری و از دو ستون تشکیل شده است. در ستون سمت راست انواع داراییها و در ستون سمت چپ بدهیها و سرمایه صاحبان بنگاه آمده است. طبق معادله اساسی حسابداری این دو ستون همواره باید برابر باشند. در حقیقت ترازنامه در هر لحظه تصویری از تمام حسابهای مالی تجمیعشده شرکت را نمایش میدهد. معادله اساسی حسابداری مطابق فرمول زیر است:

داراییها = بدهیها + حقوق صاحبان سهام

در تصویر زیر ترازنامه شرکت فولاد مبارکه برای دوره مالی 1403/06/31 و 1403/12/29 نمایش داده شده است. ترازنامه در صورتهای مالی که شرکتها بهصورت دورهای منتشر میکنند، به نام صورت وضعیت مالی ارائه میشود.

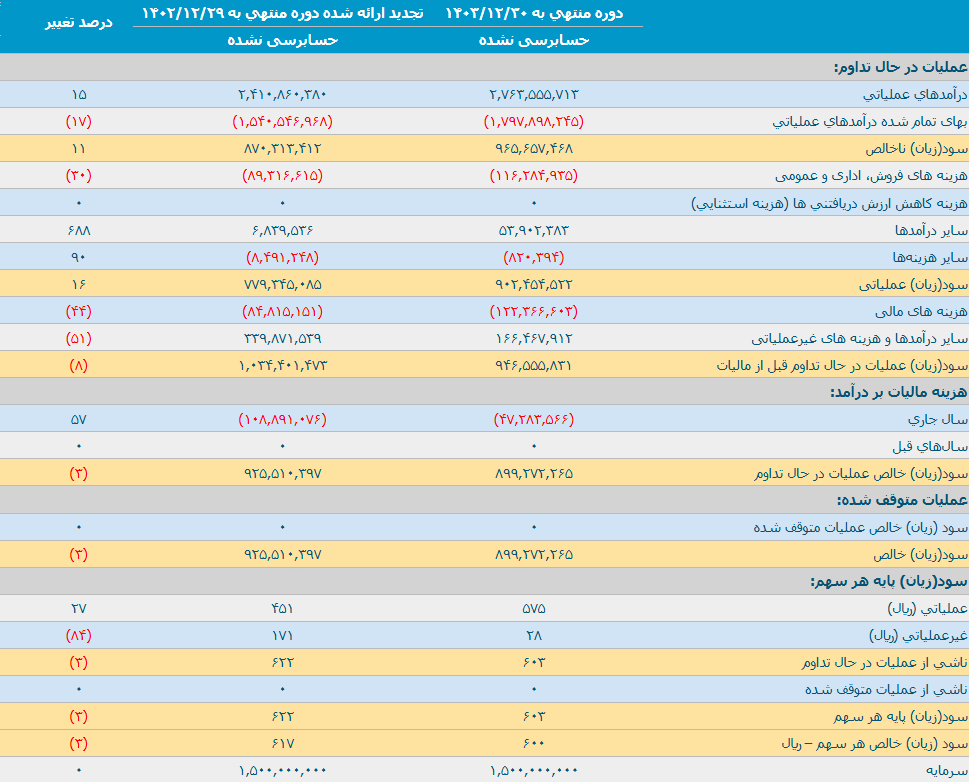

صورت سود و زیان

صورت سود و زیان عملکرد مالی شرکت را در یک دوره مالی نشان میدهد. در صورت سود و زیان با استفاده از درآمدها و هزینهها سود شرکت محاسبه میشود. سود خالص برابر کلیه درآمدها منهای کلیه هزینههای شرکت در یک دوره مالی است. درآمد در اینجا شامل هرگونه درآمد نقدی و غیرنقدی حاصل از ارائه خدمات، فروش کالا و… است. همچنین هزینه به معنی تمام وجوه نقدی و غیرنقدی است که برای مواردی مانند خرید مواد اولیه، حقوق کارکنان، مالیات و… پرداخت میشود.

همانطور که مشاهده شد در صورت مالی فوق، تمام درآمدها و هزینههای نقدی و غیرنقدی مدنظر هستند. باتوجه به اینکه وجه نقد و گردش آن در بنگاههای اقتصادی اهمیت زیادی دارد، باید صورت مالی دیگری برای آن وجود داشته باشد.

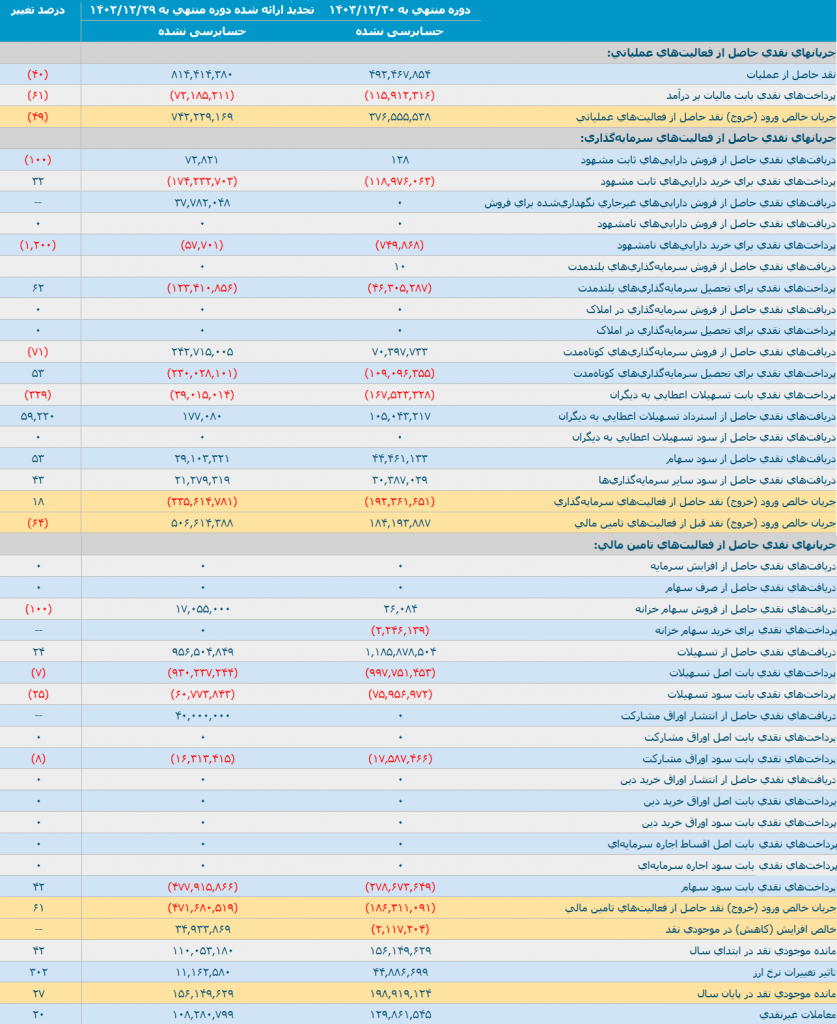

صورت جریان وجوه نقدی

صورت جریان وجوه نقد یکی از صورتهای مالی است که پول نقد در حال جریان، یعنی دریافتها و پرداختهای نقدی را در پایان دوره مالی نشان میدهد. وجوه نقد در این صورت مالی میتواند شامل وجه نقد ناشی از فعالیتهای عملیاتی، سرمایهگذاریها و تأمین مالی باشد. در ادامه بخشی از صورت جریان وجوه نقدی فولاد نمایش داده شده است.

گزارش فعالیت هیئتمدیره

گزارش فعالیت هیئتمدیره گزارشی است که سالیانه پس از پایان سال مالی شرکتها همراه با صورتهای مالی حسابرسی شده در سامانه کدال منتشر میشود. این گزارش از اهمیت بسیار زیادی برخوردار است و مواردی مانند اعضای هیئتمدیره، وضعیت عمومی شرکت، جایگاه شرکت در صنعت، فرصتها و تهدیدها، وضعیت درآمدی، چشمانداز شرکت و… در آن آمده است. از آنجا که آینده شرکت در سرمایهگذاری مهم است، افراد با مطالعه گزارش هیئتمدیره علاوه بر اطلاعاتی که از طریق صورتهای مالی به دست میآورند، درباره آینده شرکت و طرحها و برنامههای اقتصادی آن نیز مطلع میشوند.

فرض کنید شرکتی برای واردکردن برخی مواد اولیه موردنیاز خود به دلایلی مانند تحریم به مشکل برخورده باشد و تصمیم بگیرد با راهاندازی واحدی جدید، خود آن ماده خاص را تولید کند. اگر شرکت در طرح خود موفق عمل کند سود زیادی خواهد کرد. موضوعاتی مانند مثال ذکر شده در گزارش هیئتمدیره مطرح میشود و افراد میتوانند با دید بهتری درباره سرمایهگذاری در آن شرکت تصمیم بگیرند.

ویدئو ابزارهای تحلیل بنیادی چیست؟

ارزشگذاری سهام در تحلیل بنیادی

تحلیلگران بنیادی محاسبه ارزش ذاتی هر سهم را بر اساس متدهای مختلفی انجام میدهند. عموما انتخاب روش ارزشگذاری سهام به نوع فعالیت شرکت بستگی دارد. در ادامه به برخی از این روشها اشاره شده است.

ارزشگذاری مبتنی بر داراییها

در روش ارزشگذاری مبتنی بر داراییها ارزش ذاتی یک سهم از طریق محاسبه ارزش دفتری سهام، ارزش جایگزینی یا خالص ارزش داراییها (NAV) برآورد میشود.

ارزشگذاری با استفاده از ضرایب

در ارزشگذاری به روش ضرایب، سهام با استفاده از برخی نسبتهای مالی نظیر نسبت قیمت به درآمد، قیمت به سود عملیاتی، قیمت به سود خالص و قیمت به ارزش دفتری ارزشگذاری میشوند. انواع نسبتهای ارزش بازار عبارتند از :

نسبت سرمایه در گردش (نسبت جاری)

نسبت سرمایه در گردش (نسبت جاری) معیاری است برای ارزیابی توانایی یک شرکت در پرداخت بدهیهای کوتاهمدت خود با استفاده از داراییهای جاری. این نسبت از تقسیم داراییهای جاری به بدهیهای جاری به دست میآید و نشان میدهد که شرکت چقدر توانایی مالی برای پوشش تعهدات خود در کوتاهمدت دارد. معمولا نسبت بالای یک به معنای وضعیت مالی مناسب است.

نسبت سود هر سهم (EPS)

سود هر سهم (EPS) معیاری است که نشان میدهد هر سهم از یک شرکت چه مقدار سود خالص ایجاد کرده است. این نسبت از تقسیم سود خالص شرکت بر تعداد سهام در گردش به دست میآید. EPS نشاندهنده سودآوری هر سهم و یکی از شاخصهای مهم برای ارزیابی عملکرد مالی شرکت است.

نسبت درآمد بر قیمت (P/E)

نسبت درآمد بر قیمت (P/E) یک معیار برای ارزیابی ارزش یک سهم است. در واقع، این نسبت میزان ارزیابی بازار نسبت به سودآوری یک شرکت را نشان میدهد. این نسبت با تقسیم قیمت هر سهم (Price) بر سود هر سهم (EPS) محاسبه میشود.

نسبت حقوق صاحبان سهام به کل بدهیها

نسبت حقوق صاحبان سهام به کل بدهیها نشاندهنده میزان توازن میان حقوق صاحبان سهام و بدهیهای یک شرکت است. این نسبت کمک میکند تا ریسک مالی شرکت را ارزیابی کرده و از بروز مشکلات در پرداخت بدهیها جلوگیری کنید. هرچه این نسبت بالاتر باشد، نشاندهنده سلامت مالی بهتر و توانایی بیشتر شرکت در پرداخت بدهیها و حفظ منافع سهامداران است.

ارزشگذاری مبتنی بر تنزیل جریانهای وجوه نقد

در این متد، سهام در بازههای زمانی طولانی از روشهای FCFF ،FCFE و DDM ارزشگذاری میشوند.

ارزشگذاری مقایسهای

در این روش میتوان ارزش یک شرکت را با شرکت مشابه آن مقایسه کرد.

مزایای تحلیل بنیادی

کاهش سوگیری معاملاتی: تحلیل بنیادی با بررسی دقیق ارزش ذاتی سهمها و جنبههای مختلف شرکتها، به سرمایهگذاران کمک میکند تا از سوگیریهای معاملاتی اجتناب کنند و تصمیمات منطقی و بلندمدت اتخاذ کنند.

اطلاعات واقعی و قابل اطمینان: با استفاده از دادههای واقعی و اطلاعات مالی شرکتها، تحلیل بنیادی نتیجهای دقیق و معتبر به همراه میآورد.

شناسایی شرکتهای مستعد زیان: تحلیل دقیق درآمد و سود شرکتها، به شناسایی شرکتهای آسیبپذیر کمک میکند و سرمایهگذار را از زیان محافظت میکند.

بررسی صنعت: علاوه بر بررسی وضعیت شرکت، تحلیل بنیادی به تحلیل وضعیت صنعت نیز میپردازد، که به سرمایهگذار در انتخاب بهترین سهمها کمک میکند.

چالشها و محدودیتهای تحلیل بنیادی

زمانبر بودن: فرآیند تحلیل بنیادی نیاز به زمان قابل توجهی دارد و ممکن است نتیجه آن به مرور زمان منسوخ شود.

مفروضات و ضرایب متفاوت: در محاسبه ارزش ذاتی، مفروضات و ضرایب مورد استفاده تحلیلگران میتواند متفاوت باشد، که منجر به تفاوت در نتایج تحلیلها میشود.

غافل شدن از سهمهای کوچک: تحلیل بنیادی ممکن است به سهمهای کوچک و کوتاهمدت که سودآوری زیادی دارند توجه نکند.

عدم ارائه زمان دقیق خرید: تحلیل بنیادی نمیتواند زمان دقیق ورود یا خروج از سهمها را مشخص کند، بنابراین برای تکمیل آن نیاز به استفاده از سایر روشها مانند تحلیل تکنیکال است.

آیا نتیجه تحلیل بنیادی تحلیلگر تضمینی است؟

تحلیل بنیادی یکی از دقیقترین روشهای تحلیل بازار سرمایه است. تحلیلگران از طریق روشهای مختلفی این تحلیل را انجام میدهند و نتیجه تحلیل افراد با یکدیگر متفاوت است؛ اما این تفاوت به معنی اشتباه بودن تحلیل افراد نیست. دقت انجام تحلیل بنیادی به عوامل متفاوتی بستگی دارد. یکی از این موارد مفروضات تحلیل است. تحلیلگران میتوانند مفروضات متفاوتی برای تحلیل خود در نظر بگیرند؛ برای مثال در پیشبینی EPS سهام در سال 1403، ممکن است یک تحلیلگر قیمت دلار را 50،000 تومان و تحلیلگر دیگر 55,000 تومان پیشبینی کند. بنابراین نتیجه تحلیل این دو شخص با یکدیگر تفاوت دارد. آنچه اهمیت دارد این است که پیشبینی کدام تحلیلگر به واقعیت نزدیکتر است. این موضوع در خصوص پیشبینی قیمت تمام کامودیتیها نیز وجود دارد. بنابراین تضمینی برای درست بودن یک تحلیل وجود ندارد. آنچه مهم است دانش و تجربه بالا تحلیلگر و تسلط آن به شرایط اقتصادی کشور و جهان است.

انیگما تحلیل بنیادی تمامی سهمهای بازار سرمایه را توسط تحلیلگرانی با بیش از 10 سال سابقه فعالیت در بازار سرمایه انجام داده و در اختیار کابران خود قرار میدهد. نکته قابل توجه این است که افراد میتوانند در پلتفرم آنلاین تحلیل بنیادی انیگما، تمامی مفروضات را باتوجه به پیشبینی خود تغییر دهند و تحلیل آیندهنگر سهمهای بازار سرمایه را باتوجه به پیشبینی خود مشاهده کنند.

تحلیل بنیادی سهم بهتر است یا تابلوخوانی؟

تابلوخوانی یکی از روشهای رایج و مفید برای بررسی بازار سرمایه و انجام معاملات است. در تابلوخوانی اطلاعاتی مانند میزان خرید و فروش سهامداران حقیقی و حقوقی، حجم معاملات، قدرت خریدار و فروشنده و… وجود دارند. اما تابلوخوانی شرایط یک سهم در روز معامله را نشان میدهد و اطلاعات مفیدی از آینده سهم در اختیار تحلیلگران قرار نمیدهد. همانطور که گفته شد آنچه در خرید یک سهم مهم است، پیشبینی قیمت آن سهم در آینده است.

از سوی دیگر برای تصمیمگیری معاملات در هر روز معاملاتی، امکان بررسی تابلو تمامی سهمها برای یک شخص وجود ندارد؛ بنابراین میتوان ابتدا با استفاده از تحلیل بنیادی سهمهای ارزنده بازار را شناسایی و پس از آن با بررسی تابلو آن سهم در روز معاملاتی به خرید یا فروش یک سهم اقدام کرد.

تاثیر تحلیل بنیادی بر سودآوری سرمایهگذاران

باتوجه به مواردی که در بخشهای پیش گفته شد، سرمایهگذاران میتوانند با استفاده از تحلیل بنیادی، دیدگاه دقیق و روشنی در بازار سهام داشته باشند. زیرا در تحلیل بنیادی تمامی عوامل موثر در ارزندگی یک سهم ازجمله صنعتی که در آن حضور دارد، عملکرد شرکت، رقبا، اوضاع اقتصادی جهان و بسیاری دیگر از موارد مانند قیمت محصولات، مواد اولیه و… بررسی میشوند.

وقتی افراد با استفاده از تحلیل بنیادی بازار سرمایه، شرکتهای بورسی و عملکرد دقیق هر یک را بشناسند؛ میتوانند تصمیم درستی در معاملات خود اتخاذ کنند. همچنین افراد با استفاده از تحلیل بنیادی کمتر دچار اشتباه میشوند و در بازارهای منفی ضرر حداقلی را متحمل میشوند. از سوی دیگر باتوجه به اینکه قیمت هر سهم به مرور زمان به ارزش ذاتی خود نزدیک خواهد شد، میتوانند اطمینان داشته باشند که در بلندمدت با سرمایهگذاری بر سهمهای بنیادی، معاملات سودآوری خواهند داشت.

ارزندهترین شرکتها از دیدگاه تحلیل بنیادی

یکی از معیارهای مهم جهت تشخیص ارزنده بودن یک سهم از لحاظ بنیادی میزان P/E فوروارد آن شرکت است. در واقع فاصله نسبت P/E یک سهم از میانگین آن میتواند نشاندهنده ارزنده بودن، به قیمت بودن و یا گران بودن آن سهم باشد. در ادامه لیست 10 شرکت تولیدی ارزنده در بورس با کمترین نسبت پی به ای فوروارد بههمراه EPS و P/E تحلیلی هر یک در تاریخ 16 بهمن 1403 نمایش داده شده است. گروه سرمایهگذاری میراث فرهنگی، سرمایهگذاری بوعلی، سرمایهگذاری پردیس در لیست بهترین سهام قرار دارند.

| ردیف | نماد | EPS تحلیلی (ریال) | P/E تحلیلی |

|---|---|---|---|

| 1 | سمگا | 935 | 3.3 |

| 2 | وبوعلی | 630 | 3.6 |

| 3 | پردیس | 633 | 3.7 |

| 4 | وپویا | 768 | 4.1 |

| 5 | وتوشه | 1,334 | 4.3 |

| 6 | خبهمن | 511 | 4.3 |

| 7 | ومدیر | 492 | 4.4 |

| 8 | وبهمن | 873 | 4.4 |

| 9 | اعتلا | 502 | 4.6 |

| 10 | والبر | 1,113 | 4.7 |

شرکتهای سرمایهگذاری نیز از طریق نسبت P/NAV مورد ارزیابی قرار میگیرند. در جدول زیر لیستی از 10 شرکت سرمایهگذاری با پایینترین نسبت P/NAV در تاریخ 16 بهمن سال 1403 معرفی شده است. شرکت سرمایهگذاری خوارزمی با نسبت پی به ان ای وی 16/6 درصد در ردیف اول این لیست قرار دارد.

| ردیف | نماد | nav (ریال) | p/nav |

|---|---|---|---|

| 1 | وخارزم | 11,861 | %16/6 |

| 2 | ثمسکن | 11,932 | %21/1 |

| 3 | حکشتی | 47,008 | %25/8 |

| 4 | کرمان | 3,248 | %31/9 |

| 5 | ثشاهد | 32,330 | %34/5 |

| 6 | پترول | 5,470 | %34/9 |

| 7 | زکوثر | 73,243 | %36/6 |

| 8 | وسپهر | 11,349 | %37/4 |

| 9 | ونفت | 13,687 | %37/8 |

| 10 | وتوشه | 14,879 | %38/1 |

برای کسب اطلاعات بیشتر و ارتباط با تحلیلگران انیگما اطلاعات خود را در قسمت نظرات وارد کنید.

تحلیل بنیادی صنایع

تحلیل صنعت یکی از بخشهای کلیدی در تحلیل بنیادی است که به تحلیلگران کمک میکند تا ویژگیها و شرایط خاص هر صنعت را درک کنند و تصمیمات سرمایهگذاری آگاهانهتری بگیرند. نکته مهمی که تحلیلگران موفق به آن توجه میکنند، تفاوت روشهای تحلیل بنیادی در صنایع مختلف است. هر صنعت، روشهای تحلیل خاص خود را دارد و برای تحلیل دقیقتر، لازم است با جزئیات معاملات آن صنعت و شرکتهای زیرمجموعه آن آشنا بود.

برای مثال، در صنعت خودرویی، توجه به عواملی مانند هزینه مواد اولیه، نرخ ارز و به طور کلی سیاستهای اتخاذ شده در زمینه تولید و تقاضا در این صنعت اهمیت زیادی دارد. همچنین در این صنعت، شرکتها به سه دسته بالادستی، میاندستی و پاییندستی تقسیم میشوند که هرکدام نقش متفاوتی در تولید و تامین محصولات دارند. در صنایع دیگر مانند دارویی، شیمیایی یا فلزات اساسی، تحلیلگران باید بر اساس شرایط خاص آن صنعت به تحلیل بپردازند. در صنعت دارویی، عواملی همچون تامین مواد اولیه دارویی و هرم سنی جمعیت در کشور مورد توجه قرار میگیرند.

تحلیل فاندامنتال ارزهای دیجیتال

تحلیل فاندامنتال ارز دیجیتال فرآیند ارزیابی و تحلیل ویژگیهای درونی و عواملی است که بر ارزش و پتانسیل رشد یک ارز دیجیتال خاص تاثیر میگذارند. این تحلیل شامل بررسی فناوری پشت ارز، تیم توسعهدهنده، پروژههای مرتبط، عرضه و تقاضا، پذیرش در بازار و امنیت شبکه است. بهطور کلی، تحلیل بنیادی به جای تمرکز بر نوسانات قیمت و دادههای تاریخی، بر ارزیابی ارزش ذاتی ارز دیجیتال و کاربرد آن در دنیای واقعی تمرکز دارد. عواملی مانند نوآوری تکنولوژی، عرضه کل توکنها، تجربه تیم توسعهدهندگان، میزان پذیرش توسط کاربران و همکاریهای استراتژیک با دیگر نهادها میتواند تاثیر زیادی بر رشد ارز دیجیتال داشته باشد. این روش به سرمایهگذاران کمک میکند تا بر اساس اطلاعات بنیادین و بلندمدت تصمیمات آگاهانهتری بگیرند و پروژههای با پتانسیل رشد بالا را شناسایی کنند.

جمعبندی

به طور کلی، تحلیل بنیادی به عنوان روشی علمی و مبتنی بر دادههای اقتصادی و مالی، ابزاری قدرتمند برای ارزیابی و تصمیمگیری در مورد سرمایهگذاریها است. این روش به سرمایهگذاران کمک میکند تا با تحلیل دقیق و همهجانبه اطلاعات مالی، اقتصادی و صنعتی، ارزش واقعی داراییها را ارزیابی کنند و در نتیجه تصمیمات هوشمندانهتری اتخاذ کنند. تحلیل بنیادی برای افرادی مناسب است که قصد دارند در بلندمدت سرمایهگذاری کنند و به دنبال درک عمیقتری از عوامل موثر بر عملکرد شرکتها هستند. بهدست آوردن اطلاعات مورد نیاز برای تحلیل بنیادی از منابع مختلفی مانند صورتهای مالی، گزارشهای سالانه، تحلیلهای اقتصادی و استفاده از پایگاههای داده معتبر امکانپذیر است. از این رو، روش تحلیل بنیادی در بورس میتواند به سرمایهگذاران کمک کند تا ریسکهای سرمایهگذاری را کاهش دهند و در مسیر موفقیت مالی گام بردارند.

انیگما علاوه بر محصول تحلیل بنیادی که در آن تحلیل بنیادی تمام شرکتهای تولیدی و سرمایهگذاری وجود دارد، هر هفته لیستی از 5 سهم ارزنده بازار سرمایه را معرفی میکند؛ اساس انتخاب این سهام تحلیل بنیادی است. انیگما علاوه بر معرفی این سهمها، پی دی اف تحلیل بنیادی آنها را نیز در اختیار کاربران خود قرار میدهد. در ادامه نمونهای از سبد پیشنهادی انیگما قابل مشاهده است.

سوالات متداول

تحلیل بنیادی همان تحلیل فاندامنتال است. در تحلیل بنیادی بورس تهران تحلیلگران از طریق محاسبه ارزش ذاتی یک سهم، ارزنده بودن آن را مورد بررسی قرار میدهند.

برای انجام تحلیل بنیادی یک سهم باید اقتصاد کلان، صنعت آن سهم، جایگاه شرکت در صنعت و صورتهای مالی شرکت را مورد بررسی قرار داد. در صورتهای مالی مواردی مانند میزان تولید، فروش، سود خالص و ناخالص و… بررسی میشوند.

در تحلیل تکنیکال فقط روند قیمتی سهام در گذشته مورد بررسی قرار میگیرند؛ اما تحلیل بنیادی بورس ایران ارزندگی یک شرکت از لحاظ بنیادی یعنی نوع عملکرد، سوددهی و… بررسی میشود و سهام ارزنده در آینده شناسایی میشوند.

شرکتهای تولیدی با P/E فوروارد پایین و شرکتهای سرمایهگذاری با P/NAV پایین، از شرکتهای ارزنده بنیادی هستند.

تحلیل بنیادی برای افرادی که دیدگاه میانمدت و بلندمدت دارند، مناسب است. این روش به سرمایهگذاران کمک میکند تا ارزش واقعی شرکتها را شناسایی کرده و در شرایط تورمی، ارزش داراییهای خود را حفظ کنند.

سلام وقتتون بخیر واقعا عالی بود همیشه از مقاله ها و سایت خوبتون بهره مند میشم خدا قوت

سلام وقت شما هم بخیر، خوشحالیم مطالب براتون مفید بوده

یه ویدئو آموزشی هم بگذارین لطفا برای آموزش تحلیل بنیادی

سلام، حتما.

در حال حاضر میتوانید در دوره مقدماتی تحلیل بنیادی آکادمی انیگما با این مبحث بیشتر آشنا شوید.

سلام و وقت بخیر، مطلب بسیار مفید و آموزنده بود.

سلام، ممنون از شما

سلام و خسته نباشید …

مطالب عالی و کاربردی، ممنون از شما …

سلام ممنون از لطف شما، خوشحالیم براتون مفید بوده

سلام

نسبت پی بر ای و یا تنزیل جریان های نقدی هم توی تحلیل بنیادی قرار میگیره؟ شما انجام میدین و آموزش میدین؟

سلام، بله ولی در حال حاضر فقط به نسبت پی ای پرداختهایم و هنوز به جریان نقدی و تنزیل آن نپرداختهایم.

سلام

چه جوری تحلیل بنیادی شرکتها رو آموزش ببینیم؟

سلام، میتوانید از طریق لینک آکادمی انیگما دوره مقدماتی تحلیل بنیادی انیگما را مشاهده کنید.

سلام

خیلی مقاله عالی و جامعی بود. کاش فیلم آموزش تحلیل بنیادی هم در مقاله قرار دهید

سلام ممنون از شما، حتما به زودی ویدئو آموزش تحلیل بنیادی را به مقاله اضافه خواهیم کرد.

شرکتهای سرمایه گذاری که دارایی هایی مثل ذخایر ارزیابی یک معدن رو بعنوان دارایی ذکر میکنن، اگر این ارزیابی کاذب باشه، اون عدد nav میتونه اشتباه بدست بیاد. انیگما چجوری به دقت محاسباتش اعتماد میکنه ؟ ممنون

تیم تحلیل انیگما باتوجه به اطلاعات منتشر شده در سامانه کدال شرکتها را تحلیل میکند.

مثل همیشه عالی

🙏🏼🌹

سلام

اوقات شما بخیر

ممنونم از مطلب مفیدی که گذاشتید

فقط یه سوال دارم ممنون می شم که بهمجواب بدید

به نظر شما امکانش هست خود شخص بتونه نسبت ها مثلا نسبت پی بر ای رو حساب کنه ؟

سلام ممنون، بله در مقاله پی به ای چیست نحوه محاسبه P/E شرکتهای تولیدی آموزش داده شده است. اما محاسبه پی بر ای تمامی سهمهای بازار سرمایه به زمان زیاد و تسلط کافی به صنایع مختلف نیاز دارد.

سلام با تشکر از زحمات تیم مجموعه خوب انیگما

برای دسترسی به تحلیل های بنیادی و اطلاعات اولیه شرکت ها چطور میتونم از سایتتون کمک بگیرم ؟

سلام، سپاس

شما میتوانید در بخش محصولات سایت انیگما با تهیه محصول تحلیل بنیادی به تحلیل بنیادی تمامی سهمهای بازار سرمایه و جزئیات هر یک دسترسی داشته باشید.

سلام

سپاس از شما بابت آموزش کاملتون

همینطور که مستحضر هستید در چند ماه اخیر نوسان نرخ ارز روی همه کالا ها تاثیر گذاشته

تاثیر این سیر صعودی روی صنایع دلاری حتما قابل توجه خواهد بود

ایا این موضوع در تحلیل بنیادی هم مورد توجه قرار میگیره یا باید منتظر مجامع شرکت ها باشیم تا تاثیر نرخ ارز رو تو سود و زیان شرکت ها بررسی کنیم ؟

سلام، ممنون. همانطور که در این مقاله گفته شد، بسیاری از عوامل اقتصادی مانند تغییر نرخ دلار و انواع کامودیتیها در تحلیل بنیادی موثر هستند. انیگما تاثیر تمامی این تغییرات را بهصورت لحظهای در تحلیلهای خود لحاظ میکند.

ممنون از آموزش ها و تحلیل های خوبی که هر روز ارائه میدین

🙏🏼🌹

آموزشتون خیلی جامع و کامل بود واقعا ممنونم. کلیپ های اموزشیتونم عالی بود .

خوشحالیم که مطالب براتون مفید بوده.

پی بر ای سهام در بهترین حالت حدود 4 واحد قرار میگیرد که یعنی سود 25 درصدی. خب سود بانک و درآمد ثابت که بیشتر از اینه چرا باید یک نفر سهام بخره. از طرف دیگه قیمت برخی از سهام بنیادی رشد خیلی خوبی می کند که خیلی بیشتر از این 25 درصد است.

نکته مهم در بازار سهام این است که سود سهام متناسب با تورم امکان رشد دارد و میتواند سال به سال افزایش داشته باشد. این موضوع در میان مدت باعث میشود که سوددهی سهام از سرمایهگذاری بانکی بهتر شود.