تحلیل بنیادی وبوعلی + P/E تحلیلی آن برای سال مالی 1404

شرکت خدمات سرویس بوعلی در تاریخ 1362/10/24 تاسیس شد. این شرکت در سال 1380 به نام شرکت سرمایهگذاری بوعلی تغییر یافت و در سال 1382 با نماد وبوعلی سهام خود را عرضه کرد. شرکت سرمایهگذاری بوعلی در صنعت سرمایهگذاری فعالیت میکند و سهام آن در بازار بورس اوراق بهادار تهران معامله میشود. در ادامه به بررسی جایگاه این شرکت در صنعت، تحلیل بنیادی وبوعلی و محاسبه NAV و EPS تحلیلی از طریق بررسی پرتفوی بورسی و پرتفوی غیربورسی این شرکت پرداخته شده است.

- برای آشنایی بیشتر با مفهوم دقیق تحلیل بنیادی مقاله «تحلیل بنیادی چیست» پیشنهاد میشود.

جایگاه وبوعلی در صنعت

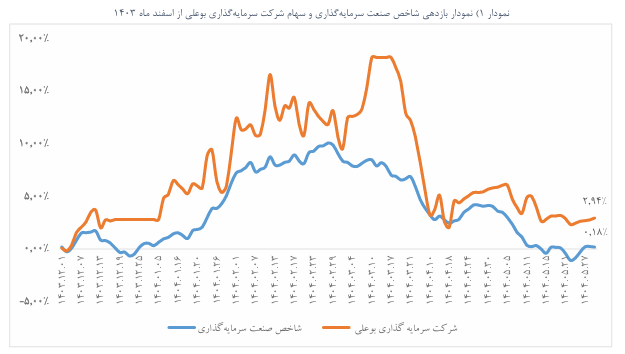

شرکتهای فعال در صنعت سرمایهگذاری در حوزههای گوناگون و طیف وسیعی از صنایع کشور فعالیت میکنند و میتوان آنها را از جنبههای مختلف رتبهبندی کرد. یکی از شاخصهای مهم در این رتبهبندی، ارزش بازار است. بر اساس آخرین دادهها، ارزش بازار شرکتهای فعال در این صنعت طی ششماهه منتهی به پایان مرداد ۱۴۰۴ (از ابتدای اسفند ۱۴۰۳ تا پایان مرداد ۱۴۰۴) با کاهش حدود ۷٫۳۹ درصدی مواجه شده است. این رقم از ۱۰۳,۴۲۵ میلیارد تومان در ابتدای اسفند ۱۴۰۳ به ۹۵,۷۷۹ میلیارد تومان در پایان مرداد ۱۴۰۴ رسیده است.

در همین بازه زمانی، ارزش بازار شرکت سرمایهگذاری بوعلی نیز افت ۱۲ درصدی را تجربه کرده است؛ بهطوریکه ارزش بازار شرکت از ۱,۹۲۶ میلیارد تومان در اسفند ۱۴۰۳ به ۱,۶۹۵ میلیارد تومان در پایان مرداد ۱۴۰۴ کاهش یافته است. بخشی از این افت، به دلیل تقسیم سود در مجمع عمومی عادی سالیانه بوده است.

در مقایسه با سایر شرکتهای فعال در صنعت، شرکت سرمایهگذاری بوعلی در پایان مرداد ۱۴۰۴ از نظر ارزش بازار در رتبه چهاردهم در میان ۲۲ شرکت منتخب این صنعت قرار دارد. این صنعت (۲۲ شرکت منتخب) در مجموع ۱٫۰۴ درصد از ارزش کل بورس و فرابورس را به خود اختصاص داده است و سهم شرکت سرمایهگذاری بوعلی از ارزش کل صنعت سرمایهگذاری در این تاریخ ۱٫۷۷ درصد بوده است. همچنین، این شرکت از نظر سرمایه نیز در رتبه چهاردهم صنعت قرار دارد.

نمودار زیر بازدهی شاخص صنعت سرمایهگذاری را در مقایسه با بازدهی سهام این نماد در تحلیل وبوعلی نشان میدهد.

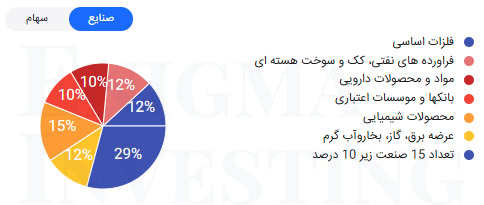

سرمایهگذاریها و فعالیت وبوعلی در ادامه قابل مشاهده هستند. برخلاف بسیاری از شرکتهای سرمایهگذاری که در یک گروه فعالیت میکنند، وبوعلی در چندین گروه حضور دارد و پرتفوی نسبتا متنوعی را مدیریت میکند.

سرمایه و ترکیب سهامداران وبوعلی

سرمایه شرکت سرمایهگذاری بوعلی (وبوعلی) از زمان تاسیس تاکنون چندین مرحله افزایش یافته است. سرمایه اولیه شرکت در بدو تاسیس مبلغ ۵ میلیون ریال شامل ۵۰۰ سهم با ارزش اسمی هر سهم ۱۰,۰۰۰ ریال بوده است. در ادامه، سرمایه شرکت طی چند مرحله افزایش یافته و در آخرین مرحله به ۱۲,۰۰۰,۰۰۰ میلیون ریال (معادل ۱۲ هزار میلیارد ریال) رسیده است. این افزایش سرمایه که ۳۳ درصد رشد را نشان میدهد، از محل سود انباشته تامین شده و در تاریخ ۱۴۰۳/۱۲/۲۰ به تصویب مجمع عمومی فوقالعاده رسیده است. در نهایت، ثبت نهایی آن در مرجع ثبت شرکتها در تاریخ ۱۴۰۴/۰۱/۲۵ انجام شده است.

بانک دی با در اختیار داشتن 37٫86 درصد از سهام این شرکت مهمترین سهامدار در تحلیل بنیادی وبوعلی است. همچنین گروه مالی و اقتصادی دی با 22/02 درصد مالکیت در جایگاه دوم سهامداران وبوعلی قرار دارد. تصویر زیر سایر سهامداران بالای یک درصد در تحلیل وبوعلی را نشان میدهد.

در محصول سهامداران سامانه تحلیل بنیادی انیگما تمام سهامداران بالای یک درصد و حقوقیهای زیر یک درصد که در کدال گزارش شده است، بهصورت عادی و تلفیقی قابل مشاهده هستند. در حالت تلفیقی هر شرکت با شرکت مادر خود نمایش داده میشود. برای مثال بنیاد شهید بهواسطه زیرمجموعههای خود و بهصورت تلفیقی بیش از 76 درصد از سهام این شرکت را در اختیار دارد.

محاسبه و تحلیل NAV وبوعلی

برای تحلیل بنیادی با روش ارزشگذاری مبتنی بر داراییها، ارزش ذاتی یک سهم از طریق محاسبه خالص ارزش داراییها (NAV) برآورد میشود. شرکتهای سرمایهگذاری دو نوع دارایی بورسی (پورتفوی بورسی) و غیربورسی (پورتفوی غیربورسی) دارند. در ادامه تحلیل بنیادی وبوعلی و محاسبه ارزش خالص داراییهای (NAV) این شرکت، پرتفوی بورسی و غیربورسی و همچنین حقوق صاحبان سهام آن مورد بررسی قرار گرفته است.

ارزشگذاری پرتفوی بورسی در تحلیل وبوعلی

مازاد ارزش پرتفوی بورسی شرکت سرمایهگذاری بوعلی در تاریخ 29 مهرماه 1404 معادل 620 میلیارد تومان است. تصویر زیر شرکتهای زیرمجموعه وبوعلی را بههمراه ارزش بازار و سود (زیان) آنها نشان میدهد. شرکت دماوند نیز در پرتفوی وبوعلی حضور دارد، اما در این جدول ذکر نشده است، زیرا فهرست زیر بر اساس میزان سود مرتب شده و این شرکت دارای سود نبوده است.

مازاد ارزش پرتفوی غیربورسی در تحلیل بنیادی وبوعلی

مازاد ارزش پرتفوی غیربورسی شرکت سرمایهگذاری بوعلی صفر در نظر گرفته شده است.

سود هر سهم (EPS) شرکت سرمایهگذاری وبوعلی

شرکتهای سرمایهگذاری از محلهای مختلفی موفق به کسب سود میشوند. یکی از این منابع مهم دریافت سود نقدی از زیرمجموعههای آنها است. بنابراین در ادامه برای پیشبینی دقیق سود در تحلیل وبوعلی به بررسی سود نقدی شرکتهای زیرمجموعه آن پرداخته شده است.

سود نقدی پرتفوی بورسی وبوعلی

با توجه به تصویر زیر سود نقدی حاصل از پرتفوی بورسی وبوعلی بیش از 213 میلیارد تومان برآورد میشود که عمده آن پتروشیمی پردیس، سرمایهگذاری دارویی تامین و پالایش نفت اصفهان است.

سود نقدی پرتفوی غیربورسی وبوعلی

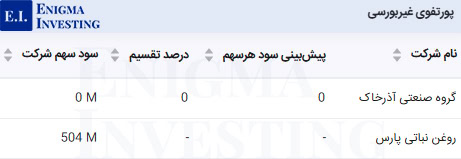

شرکت سرمایهگذاری بوعلی از زیرمجموعههای غیربورسی خود در پایان سال مالی 1404 مبلغ 504 میلیون ریال سود نقدی دریافت خواهد کرد.

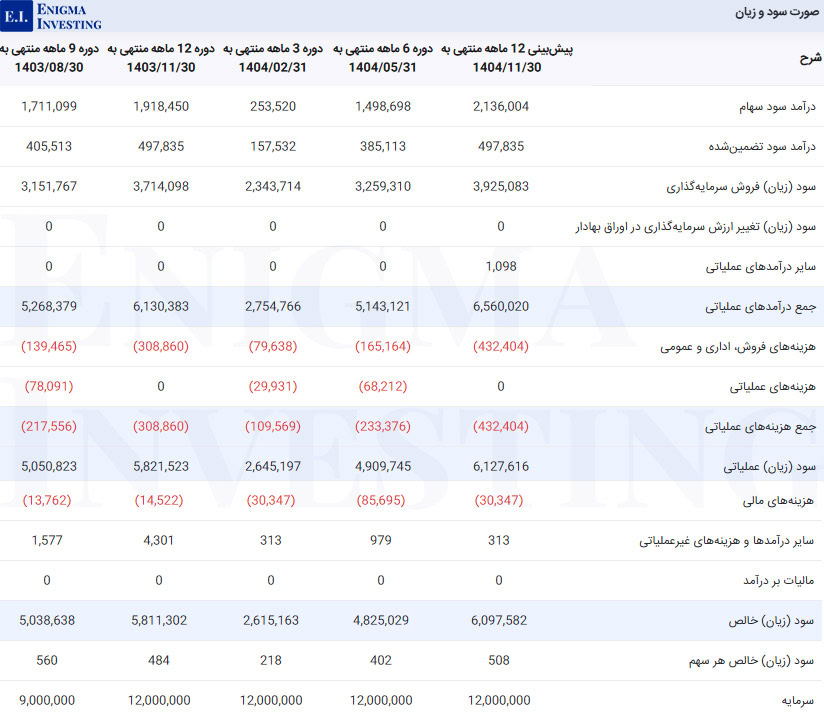

صورت سود و زیان در تحلیل وبوعلی

تصویر زیر جزئیات صورت سود و زیان وبوعلی برای 4 دوره مالی گذشته و همچنین پیشبینی آن برای سال مالی 1404 را نشان میدهد. طبق این تصویر مجموع درآمدهای عملیاتی در دوره 6 ماهه منتهی به 31 مردادماه 1404 بیش از 514 میلیارد تومان بوده است. با کسر هزینههای فروش، اداری و عمومی و غیره، سود خالص شرکت در این دوره 482 میلیارد تومان است. پیشبینی میشود سود خالص وبوعلی در پایان سال مالی 1404 به مبلغ 609 میلیارد تومان برسد.

سود مجمع (DPS) وبوعلی

مجمع عمومی عادی سالیانه وبوعلی برای سال مالی منتهی به 1403/11/30 در تاریخ 12 خردادماه 1404 برگزار شد. در این مجمع سود تقسیمی به ازای هر سهم 240 ریال تصویب شد.

برای آگاهی بیشتر درخصوص جزئیات مجمع وبوعلی مطالعه مقاله «مجمع وبوعلی» پیشنهاد میشود.

تحلیل بنیادی وبوعلی

برای محاسبه ان ای وی و تحلیل وبوعلی، حقوق صاحبان سهام متناسب با افزایش سرمایه، سود تقسیمی و جمع درآمد حاصل از سرمایهگذاریها تعدیل و 2,132 میلیارد تومان محاسبه شده است. با تقسیم مجموع حقوق صاحبان سهام و مازاد ارزش بورسی و غیربورسی بر تعداد سهام شرکت، NAV هر سهم برای وبوعلی 2,281 ریال است. نسبت قیمت به NAV شرکت (P/NAV) در تاریخ 1404/07/29 معادل 78/9 درصد محاسبه شده است.

باتوجه به محاسبات انجامشده در این تحلیل EPS تحلیلی وبوعلی برای پایان سال مالی 1404 مبلغ 508 ریال برآورد میشود. نسبت P/E تحلیلی این سهم نیز 3/5 واحد محاسبه شده است. لازم به ذکر است که بخشی از سود شرکت از محل فروش سرمایهگذاریها به دست آمده و تکرارپذیری آن در سالهای آینده مشخص نیست، اما این موضوع به کاهش نسبت P/E شرکت منجر شده است.

- در مقاله آموزش تحلیل بنیادی نحوه دسترسی به اطلاعات مالی شرکتها و نحوه انجام تحلیل بنیادی آموزش داده شده است.

نمودار قیمتی وبوعلی

چارت زیر روند قیمت سهام شرکت سرمایهگذاری بوعلی را از سال 1399 تا به امروز نشان میدهد. قیمت سهام وبوعلی بعد از ورود به کانال صعودی، در تاریخ 1402/02/10 به بالاترین قیمت تعدیل شده 1,800 ریال رسید. سپس قیمت این سهم کاهش یافت و در حال حاضر در تاریخ 1404/07/29 در سایت TSE با قیمت 1,817 ریال معامله میشود. ارزش بازار وبوعلی در زمان نگارش این مقاله بیش از 2,172 میلیارد تومان است.