ریسک سرمایه گذاری در بورس چیست؟

سرمایه گذاری به معنی تخصیص منابع فعلی به فعالیتی خاص با هدف رشد و پیشرفت آن در آینده است. نمونهی سرمایهگذاری در سطح کلان، سرمایهگذاری دولت در علم و فناوری است که با هدف رشد تولید داخلی و پیشرفت اقتصادی انجام میشود. نمونهی خرد این امر، سرمایهگذاری افراد در بورس با هدف حفظ ارزش دارایی، افزایش ثروت و کسب درآمد است. نتیجهی نهایی نیز به عنوان «بازده» شناخته میشود. خطراتی که در مسیر این اهداف وجود دارند، ریسک سرمایه گذاری در بورس را افزایش میدهد. بنابراین برای پیشبینی بازدهی هر سرمایهگذاری، شناسایی ریسکها، بررسی احتمال هر رخداد و ارزیابی شدت اثر آنها ضرورت دارد. در این مطلب مفهوم ریسک و بازده، انواع ریسک سرمایه گذاری در بورس و نحوهی محاسبه ریسک هر سهم بررسی میشود.

- برای آشنایی با انواع روشهای سرمایهگذاری و مقایسه ریسک و بازده آنها، مطالعه مقاله سرمایه گذاری چیست پیشنهاد میشود.

تعریف ریسک و بازده

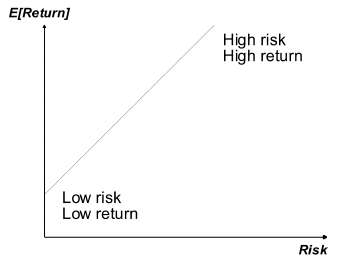

ریسک و بازده، دو معیار برای تخمین نتیجه سرمایهگذاری هستند. بسیاری از معیارهایی که برای انتخاب بازار و روش سرمایهگذاری وجود دارد، در دل این دو معیار میگنجد. بنابراین درک مفهوم و ارتباط بین ریسک و بازده، یکی از مهمترین اصول هر سرمایه گذاری به ویژه سرمایه گذاری در بورس است.

سرمایه گذاری در بورس شامل مجموعهای از ریسکهای غیرقابلحذف (سیستماتیک) و قابلحذف (غیرسیستماتیک) است. مثلا ریسک روش سرمایهگذاری در بورس، از جمله ریسکهای قابل مدیریت یا غیرسیستماتیک است. اما رخدادهایی مانند جنگ یا قوانین وضع شده از سوی دولت که کل بورس را تحتالشعاع قرار میدهد، ریسکهای سیستماتیک محسوب میشوند.

از طرفی مقدار کسب بازدهی در سرمایهگذاری بورسی، عمدتا ارتباط مستقیمی با ریسکهای آن دارد. بنابراین در بیشترین مواقع انتظار برای کسب بازدهی بیشتر از معمول، ریسک سرمایه گذاری در بورس را افزایش میدهد. علیرغم اینکه بازدهی بیانگر میزان راندمان است، اما بازدهی در میان مردم به صورت مثبت و منفی شناخته میشود، یعنی با کسب سود، بازدهی مثبت و با زیان بازدهی منفی خواهد بود.

تجزیه و تحلیل ریسک سرمایه گذاری

تجریه و تحلیل ریسک سرمایه گذاری به صورت کلی در سه مرحله انجام میشود.

- شناسایی ریسک: شناسایی ریسکها یعنی شناسایی رویدادهای بالقوه آینده که شامل تمام ریسکهای سیستماتیک و غیرسیتماتیک بر بازار سهام میشود.

- ارزیابی ریسک: در این مرحله باید ارزیابی شود که آیا پذیرش ریسک شناسایی شده به بازدهی بیشتر ختم خواهد شد و یا عواقب منفی دیگری در پیش خواهد داشت.

- مدیریت ریسک: مجموعه اقداماتی که میتوان برای کاهش احتمال رخداد یا تعدیل اثرات آن انجام داد.

انواع ریسکهای سرمایه گذاری در بورس

ریسکهای سرمایه گذاری در بورس به دو گروه اصلی تقسیم میشوند:

ریسکهای سیستماتیک: این ریسکها وابسته به تصمیمات دولت، شرایط اقتصادی و سیاسی هستند و بر کل بازار تاثیر میگذارند. این ریسکها شامل ریسک نرخ ارز، ریسک تورم، ریسک نرخ بهره، ریسک سیاسی، ریسک بازار و… است.

ریسکهای غیرسیستماتیک: ریسکهای ناشی از عملکرد شرکتهای بورسی و تصمیمات سرمایهگذاران، ریسک غیرسیستماتیک محسوب میشوند. ریسک عملکرد مالی شرکتها، ریسک روشهای سرمایه گذاری، ریسک استراتژی سرمایه گذاری، ریسک نکول اوراق شرکت، ریسک اتفاقات پیشبینی نشده در یک شرکت، ریسک قانونگذاری در صنعت خاص و… از جمله ریسکهای غیرسیستماتیک هستند.

در ادامه برخی از انواع ریسکهای سیتماتیک و غیرسیستماتیک سرمایهگذاری در بورس توضیح داده میشود.

انواع ریسکهای سیستماتیک بر بورس

ریسکهای سیستماتیک به عنوان یکی از دو نوع ریسک سرمایه گذاری در بورس شناخته میشوند که شامل موارد ذیل هستند:

ریسک نرخ ارز: نرخ ارز یکی از پارامترهای موثر در قیمتگذاری انواع کالا و خدمات است و نوسان نرخ ارز به صورت مستقیم یا غیرمستقیم بر همهی صنایع تاثیر میگذارد. اما چرا این موضوع، نوعی ریسک سرمایه گذاری در بورس محسوب میشود؟

یکی از اهداف دولتمردان ایجاد ثبات در متغیرهای اقتصادی است. بنابراین نوسانات غیرمنتظره و محسوس، اثرات مخربی بر کلیات و جزییات یک اقتصاد خواهد داشت. نوسانات نرخ ارز نیز از این قاعده مستثنی نیست و اثر قابل توجهی بر انتطارات تورمی دارد. از یک سو رشد نرخ ارز انتظارات تورمی را افزایش میدهد که خود عامل تورم خواهد شد. تورم بالا از یک سو بر بهای تمام شده اثرگذار است و با توجه به محدودیت در قیمتگذاری بسیاری از کالا در کشور، اثر تعدیلکننده بر سود شرکتها خواهد داشت و از سویی دیگر در کشوری مثل ایران که گرفتار رکود تورمی است، با رشد نرخ تورم قدرت خرید و میزان معاملات کاهش خواهند یافت و در نتیجه این امر بر میزان فروش شرکتها اثر منفی میگذارد.

رشد بهای تمام شده کالا علاوه اینکه بر میزان سود تمامی شرکتها اثرگذار است، در شرکتهایی که عمده مواد اولیه خود را از طریق واردات تامین میکنند، بیش از سایر شرکتها موجب افزایش هزینه تولید خواهد شد. اگر محصول نهایی به سایر کشورها صادر شود، درآمد ارزی، هزینه تولید را پوشش میدهد. در غیر اینصورت، تولیدکننده ناچار به افزایش قیمت فروش است و ریسک نرخ ارز در چنین شرایطی مطرح میشود. اگر قیمتگذاری محصول به شیوه دستوری باشد، تولیدکننده نمیتواند نرخ فروش را بهراحتی تغییر دهد. اگر قیمت محصول رقابتی باشد، تولیدکننده آزادی عمل بیشتری برای تغییر نرخ فروش دارد. اما باید توان خرید مصرفکنندگان و عملکرد رقبا را نیز مدنظر قرار دهد. بررسی و مقایسه عملکرد شرکتهای بورسی در شرایط بحرانی، معیار خوبی برای شناسایی سهام ارزنده است.

ریسک تورم: نوسانات نرخ تورم (Inflation) و نرخ بهره (Interest rate) به عنوان دو ریسک سرمایه گذاری در بورس شناخته میشوند. تورم یعنی افزایش سطح عمومی قیمتها و نرخ تورم، درصد این افزایش قیمت را در بازههای زمانی مختلف بیان میکند. افزایش نرخ تورم عمدتا منجر به افزایش تقاضا خواهد شد، اما در کشوری همچون ایران که رکود تورمی دارد (علاوه بر محرکی چون تورم، تقاضا بسیار کم و رکود ایجاد شده است)، رشد نرخ تورم موجب کاهش قدرت خرید میشود و به مرور وجوه سرمایه گذاری کاهش مییابد.

ریسک نرخ بهره: نرخ بهره اما به عنوان ابزاری برای کنترل تورم شناخته میشود. اگر تورم بیش از انتظار رشد کند، سیاستگذار پولی با افزایش نرخ بهره و سایر ابزارها ترمز تورم را میکشد. بنابراین به علت جذابیت نرخ سود بانکی سرمایه از بازارهایی همچون بورس و… خارج و به سمت سرمایه گذاری بدون ریسک (سپرده بانکی، اوراق و …) هدایت میشود. در مقابل در شرایط رکودی با کاهش نرخ سود سرمایه از داراییهای درآمد ثابت و بدون ریسک به سمت بازارهایی همچون بورس و… با بازدهی بیشتر خواهد رفت.

همچنین رشد یا افت نرخ بهره در تهسیلات بانکی نیز اثرات مشهودی دارد. افزایش نرخ بهره از میزان تسهیلات میکاهد و در نتیجه نقدینگی لازم برای سرمایهگذاری در بازارهایی همچون بورس کاهش مییابد. کاهش نرخ بهره، تسهیلات بانکی را افزایش و محرکی برای ورود نقدینگی ایجاد شده به بورس میشود.

افزایش یا کاهش نرخ بهره بر میزان تسهیلات بانکی شرکتهای بورسی اثرگذار است به اینصورت که رشد نرخ بهره هزینههای مالی شرکتها که جهت تامین مالی تسهیلات اخذ کردهاند را افزایش و منجر به کاهش سودآوری آنان میشود. در مقابل کاهش نرخ بهره منجر به کاهش هزینههای مالی شرکتها خواهد شد.

ریسک سیاسی: ریسک سیاسی، یکی از انواع اصلی ریسکهای سیستماتیک است که از تغییرات بنیادی در سطوح سیاسی و اقتصادی کشورها، ناشی میشود. تغییر در بدنهی دولتها، وضع قوانین جدید، توافق یا تعارض بین کشورها، نمونهای از ریسکهای سیاسی هستند.

ریسک مالی: افزایش وامهای دریافتی و تسهیلات شرکتهای بورسی، به معنای افزایش تعهدات مالی و پرداخت بهرهی بیشتر به وامدهنگان است. این موضوع سود سرمایه گذاری را تحت تاثیر قرار میدهد و بهعنوان ریسک مالی شناخته میشود.

ریسک بازار: نوسان شدید قیمت سهام ناشی از افزایش یا کاهش حجم تقاضا در یک بازهی زمانی کوتاه، ریسک بازار نام دارد. در واقع اقدام گروهی سرمایه گذاران برای خرید و فروش سهمها، نوعی ریسک سرمایه گذاری در بورس محسوب میشود. این معاملات اغلب بر پایه سیگنالهای بدون پشتوانه و تحت تاثیر احساسات انجام میشوند و تاثیرات آن چندان پایدار نیست.

انواع ریسکهای غیرسیستماتیک

ریسکهای غیر سیستماتیک به عنوان عامل قابل کنترل و یکی از دو نوع اصلی ریسک سرمایه گذاری در بورس است که در ادامه به تشریح انواع آن پرداخته شده است:

ریسک روشهای سرمایه گذاری در بورس: بسته به اینکه افراد از چه روشی برای سرمایه گذاری در بورس استفاده کنند، میزان ریسک سرمایه گذاری در بورس مشخص میشود. برای مثال ریسک سرمایه گذاری در صندوقهای درآمد ثابت نزدیک به صفر است. از طرفی نوسانگیری در بورس، یکی از پرریسکترین روشهای سرمایه گذاری محسوب میشود.

اما حتی اگر دو فرد با روشهای یکسان به سرمایه گذاری در بورس بپردازند، باز هم ریسک و بازده صرفا برابر نخواهد بود. برای مثال بازده سرمایه گذاری بر اساس نتایج تحلیل بنیادی، به عواملی چون زمان انجام تحلیل، مهارت تحلیلگر و دقت نتایج، زمان ورود به سهم و خروج از آن بستگی دارد.

ریسک استراتژی سرمایه گذاری در بورس: ریسک و بازده سرمایه گذاری در بورس، ارتباط مستقیمی با نحوهی تقسیم دارایی بین روشهای مختلف، نحوهی تشکیل سبد سهام و زمانبندی سرمایهگذاری (بلندمدت، میانمدت، کوتاهمدت) دارند. کل این فرآیند به عنوان استراتژی سرمایهگذاری شناخته میشود و به مجموع ریسکهای آن، ریسک استراتژی سرمایه گذاری میگویند.

ریسک عملکرد مالی شرکتها: این ریسک تنها با کسب دانش و مهارت تحلیل بنیادی تعدیل خواهد شد. به اینصورت که هر چه بنیان و اساس یک شرکت و عملکرد مالی آن با دقت و در یک دوره تاریخی مشخص بررسی شود، احتمال شناسایی روند سوددهی و یا کسب زیان از سوی شرکتها افزایش و در نتیجه ریسک سرمایه گذاری در بورس کاهش مییابد.

اما مواردی چون تغییر شیوه قیمتگذاری محصولات در یک صنعت خاص یا تغییر نرخ بهره مالکانه، اگرچه وابسته به تصمیم دولت هستند، ولی فقط گروه خاصی از سهامداران را تحت تاثیر قرار میدهند. ریسکهای ناشی از این تغییرات، «ریسک قانونگذاری در صنعت خاص» به عنوان ریسک سرمایه گذاری در بورس شناخته میشوند و در گروه ریسکهای غیرسیستماتیک قرار میگیرند.

میتوانید از طریق لینک ریسک غیرسیستماتیک در بورس در این مورد بیشتر مطالعه کنید.

محاسبه ریسک سهم

نخستین معیار محاسبه ریسک سهم، بررسی سرعت و میزان تغییر قیمت آن است که با عنوان «نوسان قیمت» شناخته میشود. نوسان قیمت با ریسک و بازدهی ارتباط مستقیم دارد. بنابراین هرچقدر سرعت و میزان تغییر بالاتر باشد، نوسان قیمت سهم بیشتر و ریسک سرمایهگذاری در آن بالاتر است.

یکی از روشهای استفاده از این پارامتر، بررسی نوسان قیمت سهام دربازههای زمانی مختلف (سه ماهه، شش ماهه، یک ساله و…) و مقایسهی آن با دورههای مشابه قبلی یا با دورههای مشابه در سهمهای دیگر است.

از سایر معیارهای مهم برای سنجش ریسک سهم، میتوان به تفاوت بین قیمت خرید و فروش سهام، حجم سفارشهای خرید و فروش و اختلاف زیاد بین قیمتهای پیشنهادی در سفارشگذاری هر سهم، اشاره کرد. در واقع هر نوع اختلافی که منجر به افزایش نوسان شود، ریسک و بازدهی را افزایش میدهد.

در نهایت ریسک سرمایهگذاری در سهمهای مختلف برای هر فرد، با اندازهگیری درصد سرمایهگذاری او نسبت به کل داراییاش، سنجیده میشود. برای مثال فردی کل دارایی خود را در سهم «الف» سرمایهگذاری کرده است. اگر سود این سرمایهگذاری 30درصد باشد، ارزش کل دارایی وی 30درصد افزایش مییابد و در صورت زیان 30درصدی، ارزش کل دارایی وی 30درصد کاهش مییابد. این موضوع در فرمول محاسبه ریسک، «شدت اثر» میگویند.

فرمول محاسبه ریسک: احتمال رخداد × شدت اثر رخداد

نرخ بازده بدون ریسک

برخی سرمایهگذاریها برای افراد ریسکگریز بسیار مناسبتر خواهد بود، چرا که این افراد پذیرش ریسک بالا را ندارند و در نتیجه ترجیح میدهند بازدهی کمتر در ازای ریسک کم داشته باشند. سپردهگذاری در بانک، اوراق و صندوقهای درآمد ثابت و… به عنوان نرخ سود بدون ریسک شناخته میشوند. بنابراین این روشها ریسک سرمایه گذاری در بورس را ندارند.

سخن آخر

افزایش سود در کنار کاهش ریسک، ایدهآل همه سرمایهگذاران در تمام بازارها است. اما همانطور که در این مقاله مطرح شد، ریسک و بازده بیش از نرخ سود بدون ریسک بانکها، رابطه مستقیمی با یکدیگر دارند. بنابراین سرمایهگذاران برای کسب بازده بالاتر باید ریسک بیشتری را متحمل شوند. در این شرایط سرمایهگذاران میتوانند ریسک و بازده خود با استفاده از روشهای مطمئن مانند تحلیل بنیادی مدیریت کنند.