نرخ بهره تورم را گرفت

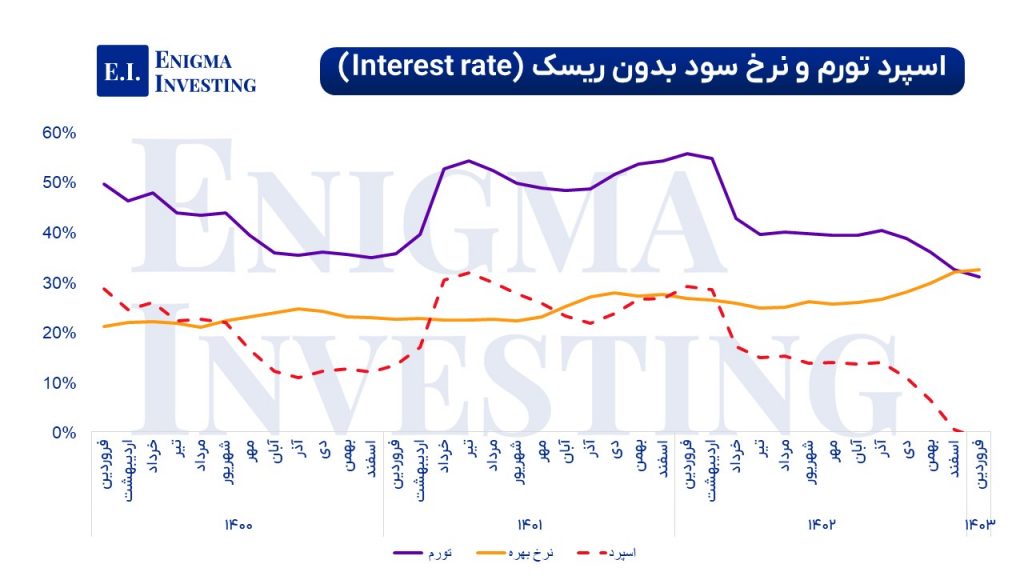

نرخ سود بدون ریسک (Interest rate) و تورم به عنوان دو فاکتور مهم اقتصادی شناخته میشوند. طی چند سال گذشته همواره اسپرد میان این دو نرخ در ایران عددی مثبت بوده است، این بدان معناست که نرخ سود توان پوشش نرخ تورم را ندارد. اسپرد تورم و نرخ سود حاصل تفریق نرخ سود از تورم است.

در این شرایط خرید دارایی (ملک، ارز، طلا، سهام و…) بهتر از سپردهگذاری منابع در بانک (یا داراییهای بدون ریسک مانند صندوقهای درآمد ثابت و…) خواهد بود، اما در صورتی که تورم از سود بدون ریسک عقب بماند، میتوان نتیجه گرفت که دارایی بدون ریسک عملکرد بهتری داشته است.

نکته حائز اهمیت آن است که در فروردین 1403 بالاخره نرخ سود توانست از نرخ تورم سبقت بگیرد. بنابراین اسپرد این دو نرخ در اولین ماه سال جدید به منفی 1.1 درصد رسید. لازم به توضیح است که تورم در فروردین ماه 2.6 درصد و نرخ سود فروردین ماه 2.69 درصد بوده که این تفاوت در بعد سالانه باعث عملکرد بهتر نرخ سود نسبت به تورم خواهد شد. در یک سال نرخ سود بدون ریسک میتواند 1.1 درصد بهتر از تورم عمل کند.

نرخ بهره چیست؟

نرخ سود بدون ریسک (Interest rate) در تعاریف عمومیتر درصد سودی است که افراد در ازای خرید اوراق دولتی یا اوراق قرضه کسب میکنند. به بیان دیگر میزان سودی که بابت قرض یا وام پول به دیگران کسب میشود، نرخ سود بدون ریسک یا (Interest rate)گفته میشود. لازم به توضیح است که نرخ سود در ایران و برخی کشورهای اسلامی با آنچه در دنیا مرسوم است، اندکی تفاوت دارد که در ادامه به آن پرداخته شده است.

نرخ سود بدون ریسک یکی از ابزارهای سیاستگذار پولی برای مهار تورم است. در واقع در شرایطی که کشور با تورم بالا همراه است، بانک مرکزی با افزایش این نرخ (سیاست انقباضی) سعی بر جذب نقدینگی سرگردان (عامل ایجاد تورم) از جامعه میکند. در این حالت پولی که جذب بخش مولد جامعه نشده، با رشد نرخ سود به سمت بانکها هدایت میشود. در مقابل در وضعیت رکودی، بانک مرکزی با کاهش این نرخ (سیاست انبساطی)، نقدینگی را برای تحریک بخش تقاضا از بانک به سمت جامعه هدایت میکند.

نرخ تورم چیست؟

نرخ تورم به میزان تغییرات قیمتی سبدی از کالاهای مصرفی خانوارها نسبت به دورههای زمانی مشخص در گذشته گفته میشود. این نرخ براساس یک سال پایه تعیین میشود. رشد نرخ تورم میتواند ارزش پول ملی کشور را در برابر سایر ارزها کاهش دهد. از آنجا که ارز رایج و کاربردی در کشور، دلار آمریکا است، با فرض ثبات در نرخ تورم این کشور و رشد نرخ تورم در ایران، به میزان رشد نرخ تورم شاهد کاهش ارزش ریال در برابر دلار خواهیم بود.

نرخ سود بدون ریسک (Interest rate) و تورم در ایران

نرخ سود بدون ریسک در ایران با نرخ سودی که در دنیا به ویژه کشورهای غیراسلامی رایج است، تفاوت دارد. در ایران به عنوان کشوری اسلامی با قوانین غیرربوی، نرخ سود با آنچه در دنیا مرسوم است، تفاوت دارد. بنابراین این نرخ در ایران جهت حفط ارزش پول و به روشهای اسلامی تعیین شده و به نوعی قیمت پول است.

همچنین در این کشور دستورالعمل مشخصی برای تعیین نرخ سود یا نرخ بهره واحد وجود ندارد و شاهد نرخهای متعدد اما نسبتا نزدیک به هم برای اوراق، سپرده و تسهیلات بانکی و نرخ بهره بین بانکی هستیم، برآیند و میانگین این نرخها، نرخ سود بدون ریسک را مشخص میکند. طی چند ماه اخیر و به واسطه سیاستهای انقباضی که دولت در پیش گرفته، شاهد رشد این نرخ هستیم، به طوریکه در فروردین ماه این نرخ به 32.3 درصد رسید.

از جهت تورم نیز ایران کشوری با نرخ تورم بالا است که طی چند سال اخیر میانگین تورم بیش از 40 درصد بوده است.

اسپرد نرخ سود بدون ریسک و تورم بالاخره منفی شد

اگرچه هدف اصلی نرخ سود در ایران، جبران کاهش ارزش پول ملی است، اما طی سالهای اخیر نرخ تورم رشد بیشتری داشته و در نتیجه این نرخ، نرخ تورم را پوشش نداده است. هرچند از فروردین 1402 شاهد کاهش اسپرد نرخ سود و تورم بودیم، اما همواره نرخ تورم بیش از نرخ سود بدون ریسک بوده است.

اتفاقی که در فروردین 1403 افتاد، این بود که این نرخ پس از چند سال متوالی بلاخره نرخ تورم را پوشش دارد. بنابراین اسپرد این دو نرخ به منفی 1.1 درصد رسید.

همانطور که در نمودار ذیل مشاهده میشود، اسپرد تورم و نرخ سود بدون ریسک در بعد سالانه (برای یک سال کامل) در برهههایی تا 35 درصد هم افزایش داشته، این بدان معناست که رشد تورم بیش از نرخ سود بوده است، اما در مدت اخیر این روند برعکس شده و شاهد عملکرد تقریبا یکسان نرخ سود بدون ریسک و تورم هستیم.

نتیجه همپوشانی نرخ سود و تورم در بازارهای مختلف

افزایش نرخ سود سیاستگذاری انقباضی دولت را نشان میدهد که برای کنترل بازارها و قیمتها اعمال شده است.

این اتفاق میتواند باعث رکود در بازارهای دارایی شود، البته این رکود به معنی بازدهی کمتر یا بیشتر در بازارهای سرمایهگذاری نیست، به این معنی است که بازارها ریسک گریزتر میشوند. به بیان دیگر در بازارها سرمایهگذاران برای کسب سود بیشتر سرمایه کمتری وارد میکنند.

اثر رفتاری این اتفاق در رشد یا افت قیمتها به این صورت است که معمولا در زمان اعمال سیاستهای انقباضی، روندهای صعودی در هر بازاری موقت است، یعنی روندهای بزرگ و جدی به سختی در بازار مشاهده میشود. علت این موضوع هم این است که اولین هدف عمده فعالان اقتصادی کسب سود بیش از تورم است، در واقع آنها در بازار در تلاشند تا ارزش داراییهاشان در برابر تورم حفظ شود.

وقتی نرخ سود بدون ریسک، ارزش دارایی را در برابر تورم حفظ کند، افراد هر بازدهی غیرعادی را (مثلا اگر نرخ سود در ماه 2.5 درصد باشد و فردی 5 درصد بازدهی در یک ماه کسب کند) فرصت فروش خواهند دانست. بنابراین این افراد ترجیح میدهند تا در ادامه منابع سرمایهگذاری خود را به سمت دارایی درآمد ثابت ببرند.