تحلیل بنیادی بانک ملت (وبملت)

در این گزارش تحلیل بانک ملت بهعنوان یکی از بانکهای بزرگ کشور مورد بررسی قرار گرفته است. این بانک طبق ماده 17 لایحه قانونی اداره امور بانکها مصوب مهرماه 1358 از ادغام 10 بانک تشکیل شد. سهام بانک ملت در تاریخ 1387/11/22 در تابلوی اصلی بورس اوراق بهادار تهران در بخش بانکها و موسسات اعتباری و سایر نهادهای پولی با نماد «وبملت» درج شد. در حال حاضر این سهم با ارزش بازار 169.5 هزار میلیارد تومان در بازار سهام معامله میشود. در ادامه به تحلیل بنیادی بانک ملت و بررسی عملکرد این بانک پرداخته شده است.

- تحلیل بنیادی یکی از روشهای تحلیل سهام بازار سرمایه است؛ در مقاله تحلیل بنیادی چیست میتوانید با مفهوم آن بیشتر آشنا شوید.

جایگاه بانک ملت در صنعت بانکداری

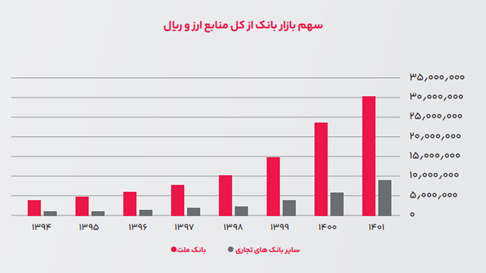

نمودار زیر سهم بانک ملت از کل منابع ارز و ریالی کشور در مقایسه با سایر بانکهای تجاری را نشان میدهد. منظور از بانکهای تجاری شش بانک ملی، ملت، رفاه، سپه، تجارت و صادرات است.

بانک ملت رتبه اول در مانده سپرده جاری، سرانه شعب در جذب سپردههای ریالی، رتبه اول در کل مصارف و رتبه دوم مانده سپرده ارزی در بین بانکهای تجاری را در سال مالی 1401 کسب کرده است. در سال 1401 این بانک در میان سایر بانکها سهم 23 درصدی از کل منابع ارزی و ریالی داشته که نسبت به سال 1400 با رشد حدود 52 درصدی همراه شده است.

موضوع فعالیت بانک ملت

فعالیتهای بانک ملت در تحلیل بنیادی وبملت به حوزههای زیر تقسیم میشوند:

- حوزه بینالملل: توسعه روابط کارگزاری، ارائه خدمات صدور ضمانتنامههای ارزی، خدمات تامین مالی تجاری از قبیل تسهیلات ارزی از محل منابع داخلی بانک و ارائه خدمات بانکی بینالمللی

تمامی فعالیتهای بانک در حوزه ارزی در جدول زیر قابل ملاحظه است.

| نوع | شرح | سال 1401 |

|---|---|---|

| حوالجات | تعداد حوالجات صادره و نقل و انتقالات بین بانکی | 6,360 |

| حجم حوالجات صادراه و نقل و انتقالات بین بانکی (معادل دلاری) | 4,828,990,596 | |

| تعداد حوالجات وارده بانکی | 2,683 | |

| حجم حوالجات وارده بانکی (معدل دلاری) | 4,347,648,288 | |

| تسهیلات ارزی | تسهیلات اعطایی از محل تسهیلات مالی کشور چین (عاملیت بانک) (معادل دلاری) | 150,763,569 |

| تسهیلات اعطایی از محل صندوق توسعه ملی (معادل دلاری) | 40,047,912 | |

| بازپرداخت تسهیلات صندوق توسعه ملی به بانک مرکزی (معادل دلاری) | 374,347,177 | |

| میزان تسهیلات ارزی اعطایی از محل منابع داخلی بانک (یورو) | 55,092,873 | |

| ضمانتنامهها | تعداد ضمانتنامههای ارزی موجود (وارداتی و صادراتی) | 248 |

| مانده تعهدات ضمانتنامههای ارزی (معادل دلاری) | 744,423,593 |

- حوزه امنیت اطلاعات، زیر ساخت و آمار و فرآوری داده: بهرهبرداری از بستر ملی امن اطلاعات (GSB)، مشارکت در پیادهسازی سامانه لایر دیجیتال بانک مرکزی، استقرار و پیادهسازی سیستم مدیریت امنیت اطلاعات در محدوده سرویسهای غیرحضوری شامل بانکداری اینترنتی، همراهبانک و تلفنبانک، مدیریت متمرکز وصلههای ترمیمی (Management Patch) در کلیه مراکز داده، سرورها و ایستگاههای کاری، بهبود وضعیت زیرساختهای عملکردی مراکز داده بانک جهت پایداری و سرویسدهی بهتر بانک به مشتریان

ترکیب مشتریان بانک ملت

بانک ملت مشتریان خود را به 3 گروه مشتری بهصورت زیر تقسیم بندی کرده و خدمات بانک برای هر یک از گروه مشتریان در تحلیل بنیادی وبملت مشخص است.

بانکداری شراکتی

مشتریان حقوقی بسیار بزرگی هستند که دارای سطح تعاملات بسیار بالا با بانک میباشند.

- انعقاد تفاهمنامه همکاری با سازمانها و شرکتها بهمنظور دستیابی به اهداف بانک و افزایش سودآوری

- پرداخت مکانیزه خسارت شرکتهای بیمهای

- حسابهای وکالتی شرکتهای خودروسازی

- سامانه مدیریت وجوه حق نظارت سازمان نظام مهندسی ساختمان

- ارائه خدمات چکهای صیادی در اپلیکیشن مباشر (موبایل بانک شرکتی)

بانکداری تجاری

- مشتریان حقوقی متوسطی هستند که دارای سطح تعاملات متوسط با بانک میباشند.

- یکپارچهسازی مدیریت مشتریان بانکداری تجاری با استفاده از «توسعه سامانه توام»

- برنامهریزی جهت فروش محصولات و خدمات براساس اهداف بانكداری تجاری و نظارت مستمر بهمنظور تحقق اهداف تعیین شده

بانکداری شخصی

مشتریان حقیقی و همچنین مشتریان حقوقی کوچکی هستند که دارای سطح تعاملات کم با بانک میباشند.

- توسعه سامانه فرابانک ملت

- پروژه اعطاء تسهیلات فناورمحور به معرفیشدگان شرکتهای فعال در حوزه لندتک در اکوسیستم BNPL

- توسعه بانک پلاس در راستای همسویی و همگامی با فناوریهای روز و مطابق با استانداردهای جهانی در حوزه تحول دیجیتال

- احراز هویت غیرحضوری و صدور گواهی امضا دیجیتال

شعب

بر اساس صورتهای مالی نیمه نخست سال 1402، تعداد شعب بانک ملت در ایران و خارج از کشور 1355 شعبه است که نسبت به دوره مشابه سال قبل کمتر شده است. بانک علت این کاهش را ادغام شعب عنوان کرده است. تعداد شعب بانک ملت در تهران 253، در سایر استانها 1082، مناطق آزاد 16 و در خارج از کشور 4 شعبه است. همچنین تعداد پرسنل بانک در این دوره با افزایش 257 نفری نسبت به دوره مشابه سال قبل 31743 نفر اعلام شده است.

سهامداران بانک ملت

جدول زیر اسامی سهامداران بالای یک درصد در تحلیل بنیادی بانک ملت را نشان میدهد. حدود 11 درصد مالکیت سهام وبملت در اختیار دولت است. همچنین صندوق بازارگردانی ملت با 9 درصد در جایگاه دوم و گروه مالی ملت با 7 درصد در جایگاه سوم سهامداران کلان بانک ملت قرار دارند.

در سایت تحلیل بنیادی انیگما برای تمامی بانکها، شرکتهای سرمایهگذاری و شرکتهای تولیدی علاوه بر سهامداران عادی، سهامداران تلفیقی نیز قابل مشاهده هستند. سهامداران تلفیقی بهصورت غیرمستقیم و بهواسطه زیرمجموعههای خود مالکیت یک شرکت یا سازمان را در اختیار دارند. در تحلیل بنیادی وبملت حدود 29 درصد از سهام این شرکت در قالب سهام عدالت در اختیار سرمایهگذاریهای استانی است.

بانک ملت چقدر سود ساخت؟

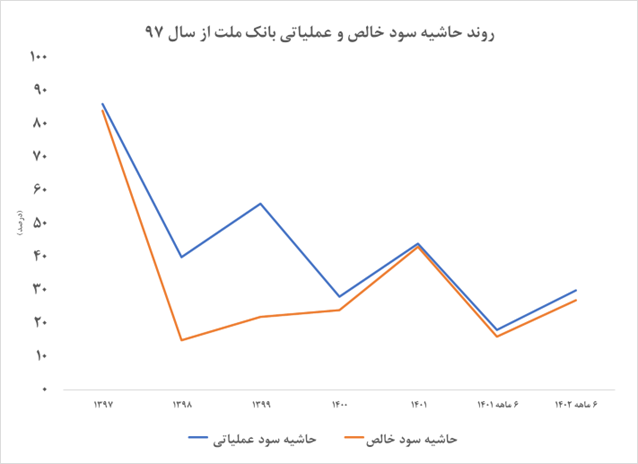

بر اساس آخرین صورتهای مالی بانک ملت (6 ماهه نخست سال 1402) این بانک 67.8 هزار میلیارد تومان درآمد حاصل از تسهیلات، سپردهگذاری و اوراق بدهی داشته است. این درآمدها نسبت به دوره مشابه سال قبل رشد 42 درصدی داشته است. همچنین بانک 41.9 هزار میلیارد تومان مجموع درآمدهای عملیاتیاش بوده که نسبت به دوره مشابه سال قبل 43.7 درصد رشد داشته است. خالص درآمد بانک از تسهیلات و سپردهها 36 هزار میلیارد تومان بوده که حدود 46 درصد نسبت به دوره مشابه سال قبل بیشتر شده است. با احتساب هزینهها در مجموع بانک ملت 18.1 هزار میلیارد تومان سود خالص داشته که 135 درصد نسبت به دوره مشابه قبل افزایش داشته است. بنابراین بانک به ازای هر سهم 51.5 تومان سود خالص ساخته است. این رقم در دوره مشابه سال قبل 21.9 تومان بوده است.

وضعیت سپردههای بانک ملت

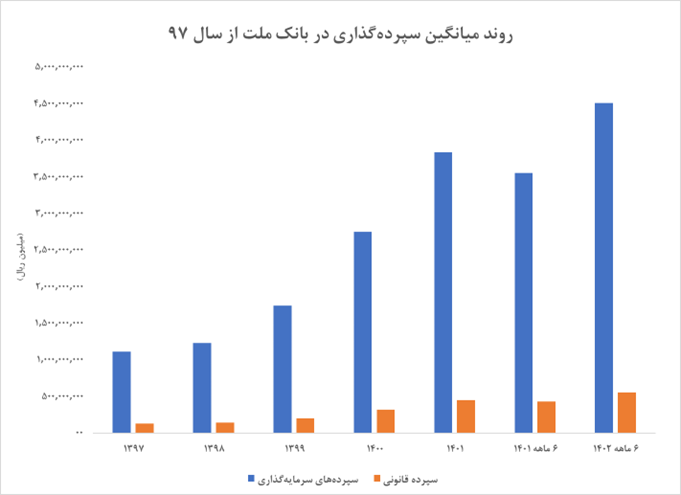

بر اساس میانگین 21 هفته نیمه نخست سال 1402، میزان کل سپردههای بانک 451 هزار میلیارد تومان بوده که 27 درصد نسبت به دوره مشابه سال قبل رشد داشته است. این سپردهها با نرخ موثر 7.5 درصد بودهاند. (پس از کسر سپرده قانونی)

کل سپردهها در تحلیل بنیادی بانک ملت در پایان نیمه نخست سال 1402، 937 هزار میلیارد تومان بوده که 52 درصد از کل سپردهها به سپردههای هزینهزا (بلند مدت) و 42 درصد به سپردههای غیرهزینهزا (جاری و قرضالحسنه) اختصاص دارد. سهم سپردههای ارزی نیز از کل سپردهها کمتر از 6 درصد بوده است. نمودار ذیل روند سپردهگذاری بانک را بر اساس میانگین هفتهها نشان میدهد. طبق این جدول سپردههای بانک در 6 ماهه نخست سال 1402 افزایش یافته است.

وضعیت تسهیلات در تحلیل بنیادی بانک ملت

براساس میانگین 21 هفته نیمه نخست سال 1402، میزان کل تسهیلات بانک از منابع مشاع 524 هزار میلیارد تومان با نرخ موثر 9.8 درصد بوده است که نسبت به دوره مشابه سال قبل با رشد 40 درصدی همراه بوده است.

میزان کل تسهیلات اعطایی بانک در پایان شهریور 1402، مجموعا 1203 هزار میلیارد تومان بوده که رشد 5.5 درصدی نسبت به کل سال 1401 داشته است.

33 درصد از کل تسهیلات به بخش دولتی، 63 درصد به بخش غیر دولتی و 4 درصد تسهیلات ارزی بوده است. از کل میزان تسهیلات 95 درصد در طبقه جاری، 0.5 درصد سررسید گذشته، 0.24 درصد معوق و 4.4 درصد مشکوکالوصول بودهاند.

جدول ذیل نشان میدهد سهم تسهیلات بخش دولتی از سال 97 تاکنون روند کاهشی داشته است.

| عنوان | 6 ماهه 1402 | 1401 | 1400 | 1399 | 1398 | 1397 |

|---|---|---|---|---|---|---|

| نسبت تسهیلات دولتی به کل | 33% | 35% | 40% | 47% | 48% | 49% |

| نسبت تسهیلات غیردولتی به کل | 63% | 61% | 53% | 45% | 42% | 41% |

| نسبت تسهیلات ارزی به کل | 4% | 5% | 6% | 8% | 10% | 10% |

وضعیت سپردهها و تسهیلات قرضالحسنه

سپرده قرضالحسنه در دسته سپردههای غیرهزینهزا (به سپردهگذار سودی پرداخت نمیشود) قرار دارد. 42 درصد از کل سپردههای نیمه نخست به سپردههای قرضالحسنه اختصاص دارد. براساس صورت مالی 6 ماهه 1402، میزان سپردههای قرضالحسنه بانک ملت 394 هزار میلیارد تومان بوده که 88 درصد از آن به سپردههای قرضالحسنه جاری و 12 درصد به سپردههای قرضالحسنه پسانداز تعلق دارد. از طرفی تسهیلات قرضالحسنه نیز با نرخ سود 2-4 درصد پرداخت میشود. بنابراین بانک در نیمه نخست 1402، در مجموع 79 هزار میلیارد تومان تسهیلات قرضالحسنه پرداخت کرده است که سهم کارمندان بانک ملت از این تسهیلات 1.3 درصد بوده است. سهم تسهیلات قرضالحسنه از کل تسهیلات حدود 7 درصد است.

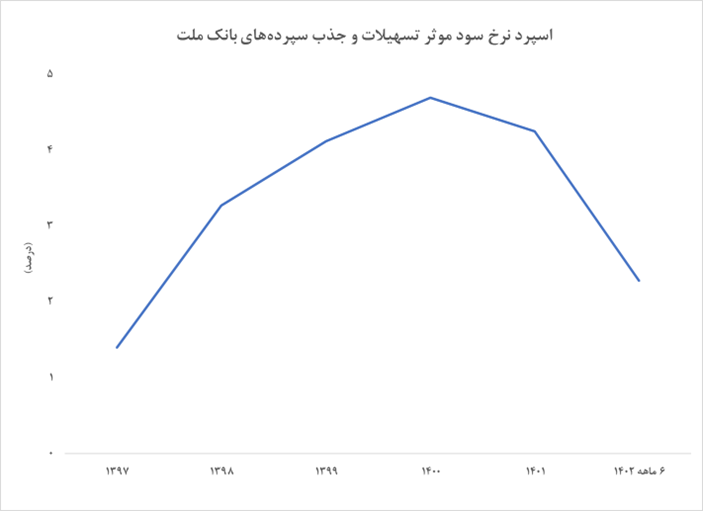

اسپرد نرخ موثر سپرده و تسهیلات در تحلیل بنیادی بانک ملت

همانطور که گفته شد بانک ملت در نیمه نخست 1402، به طور میانگین 524 هزار میلیارد تومان تسهیلات داده که درآمد حاصل از تسهیلات بانک 51.2 هزار میلیارد تومان بود. بنابراین به طور متوسط نرخ موثر تسهیلات در 6 ماه اول سال حدود 9.8 درصد محاسبه شده است. لازم به توضیح است حداقل نرخ سودی که توسط بانک مرکزی تعیین میشود، سالانه است و علت کمتر بودن نرخ سود تسهیلات 6ماهه 1402، نیم ساله بودن آن است.

بانک در دوره ذکر شده، به طور میانگین 451 هزار میلیارد تومان سپرده جذب کرده که با کسر 12 درصد سپرده قانونی، خالص منابع سرمایهگذاران 395 هزار میلیارد تومان بوده است.

میزان سود علیالحساب سپردهها حدود 29 هزار میلیارد تومان بوده است. طبق قوانین بانک مرکزی، بانکها موظفند در صورت اخذ سود بیشتر از سود علیالحساب از سپردهها، مابهتفاوت آن را به سپردهگذاران پرداخت کنند. در صورتی که این رقم کمتر از سود علیالحساب باشد، بانک متضرر خواهد شد. در 6 ماهه نخست سال، بانک توانسته از محل سپردهها 31.3 هزار میلیارد تومان سود شناسایی کند که 1.7 هزار میلیارد تومان مازاد سودی است که باید به سرمایهگذاران پرداخت شود. با در نظر گرفتن نرخ موثر سود میانگین سپردههای نیمه نخست سال که حدود 7.5 درصد بوده است، اسپرد نرخ موثر سود تسهیلات و نرخ موثر سود سپردهها برای بانک در نیمه نخست 2.28 درصد بوده است.

همانطور که در جدول ذیل مشاهده میشود، متوسط نرخ موثر تسهیلات اعطایی در سال 1401 و 1400 در محدود 17 درصد بوده است. درصد موثر سپرده قانونی که توسط بانک مرکزی برای کنترل نقدینگی تعیین میشود، درسال جاری 12.3 درصد بوده است.

لازم به توضیح است که نسبتهای ذیل از اطلاعات مندرج در جدول سود علیالحساب و قطعی بانکها بر اساس میانگین 21 هفته نخست سال 1402 تهیه شده است.

| عنوان | 6 ماهه 1402 | 1401 | 1400 | 1399 | 1398 | 1397 |

|---|---|---|---|---|---|---|

| متوسط نرخ موثر تسهیلات اعطایی | 9/8% | 17/7% | 17/5% | 15/6% | 16/5% | 16% |

| متوسط نرخ موثر بازده سرمایهگذاریها | 0/0002% | 1/5% | 10/7% | 9/0% | 1/8% | 5/3% |

| متوسط نرخ بازده اوراق مشارکت | 2/8% | 7% | 8/4% | 31/8% | 68/5% | 28/2% |

| نرخ موثر سپرده جذبشده (پس از سپرده قانونی) | 7/5% | 13/4% | 12/8% | 11/5% | 13/2% | 14/6% |

| نرخ متوسط جذب سپرده | 7% | 12% | 13% | 12% | 12% | 13% |

| درصد موثر سپرده قانونی | 12/3% | 11/7% | 11/5% | 11/4% | 11/7% | 11/3% |

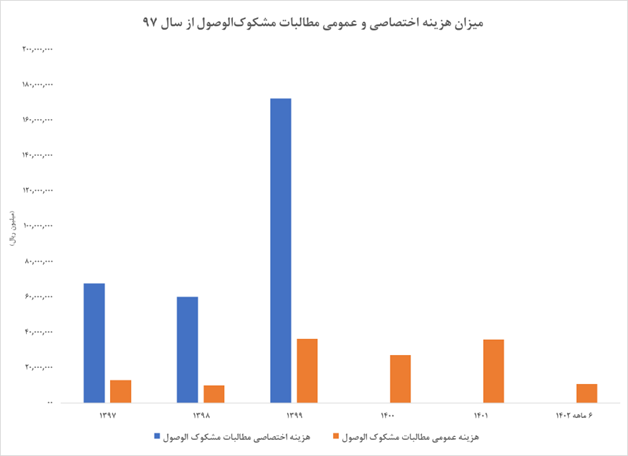

وضعیت مطالبات مشکوکالوصول در تحلیل بنیادی بانک ملت

بانکها جهت پوشش ریسکهای عدم پرداخت تسهیلات از سوی مشتریان، درصدی از تسهیلات را به عنوان ذخیره مطالبات ثبت میکنند. این دخایر شامل دو دسته ذخیره اختصاصی و عمومی است. میزان درصد برای ذخیره اختصاصی بر اساس مهلت پرداخت متفاوت است. به طور کلی تسهیلات از جهت مهلت پرداخت به 4 طبقه دستهبندی میشوند:

- طبقه جاری: حداکثر تا 2 ماه از تاریخ سررسید و یا تاریخ قطع پرداخت/ ذخیره اختصاصی در نظر گرفته نمیشود.

- طبقه سررسید گذشته: بین تا 2 تا 6 ماه از تاریخ سررسید و یا تاریخ قطع پرداخت/ 10 درصد از تسهیلات به عنوان ذخیره اختصاصی در نظر گرفته میشود.

- طبقه معوق: بین تا 6 تا 18 ماه از تاریخ سررسید و یا تاریخ قطع پرداخت/ 20 درصد از تسهیلات به عنوان ذخیره اختصاصی در نظر گرفته میشود.

- طبقه مشکوکالوصول: بیش از 18 ماه از تاریخ سررسید و یا تاریخ قطع پرداخت/ 50 تا 100 درصد از تسهیلات به عنوان ذخیره اختصاصی در نظر گرفته میشود.

- همچنین 1.5 درصد مانده کل تسهیلات در پایان هر دوره، به استثنای مانده تسهیلاتی که برای آن ذخیره اختصاصی گرفتند، به عنوان ذخیره عمومی در نظر گرفته میشود.

کم شدن این هزینه در حالی که با افزایش میزان تسهیلات همراه شود، بیانگر این امر است که وثیقهها و تضامین دریافتی بانک از مشتریان برای پرداخت تسهیلات معتبرتر از قبل است.

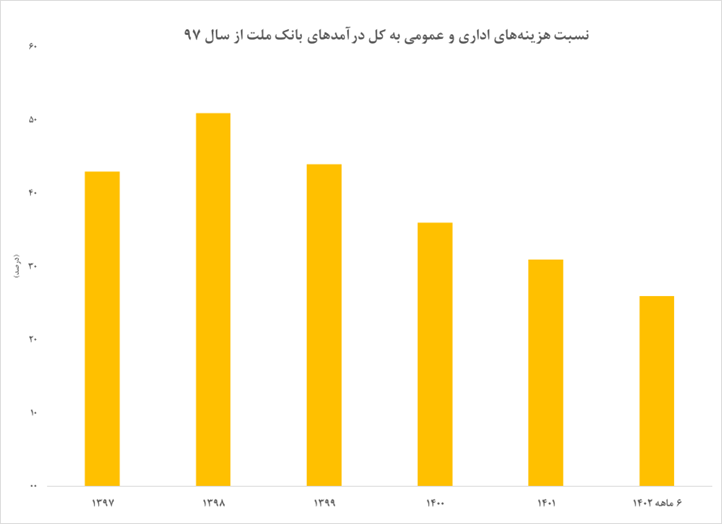

وضعیت هزینههای اداری و عمومی بانک ملت

هزینههای اداری و عمومی در بانکها سهم بهسزایی دارند. این هزینهها به طور میانگین (5 سال اخیر) حدود 40 درصد از کل درآمدهای بانک را به خود اختصاص دادهاند. البته طی چند سال اخیر شاهد کاهش میزان این دسته از هزینهها هستیم. در 6 ماهه نخست سال 1402، 17.7 هزار میلیارد تومان سهم هزینههای اداری و عمومی بانک ملت بوده که 58 درصد از آن هزینههای مربوط به کارکنان بانک است و 42 درصد به هزینههای اداری اختصاص دارد.

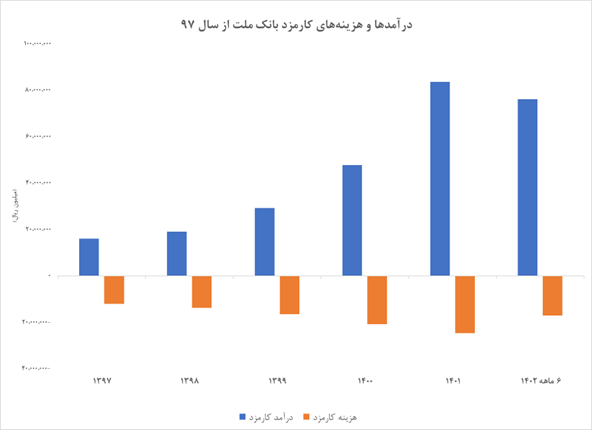

وضعیت درآمد و هزینههای کارمزدهای بانک ملت

خالص درآمد کارمزد (درآمد کارمزد پس از کسر هزینه کارمزد) در 6 ماهه نخست سال 1402، 5.8 هزار میلیارد تومان بود که نسبت به دوره مشابه سال قبل رشد 60 درصدی داشته است. میزان درآمدهای کارمزدی حدود 58 درصد نسبت به دوره مشابه سال قبل رشد داشته است. سهم هزینههای کارمزدی حدود 20 تا 30 درصد از درآمدهای آن است. این نسبت در سال 1397 و 1398 حدود 70 درصد بوده که طی سالهای اخیر کاهشی شده است. رشد درآمدهای کارمزدی نشان میدهد که بانک در عملیات بانکداری با بهبود عملکرد همراه شده است.

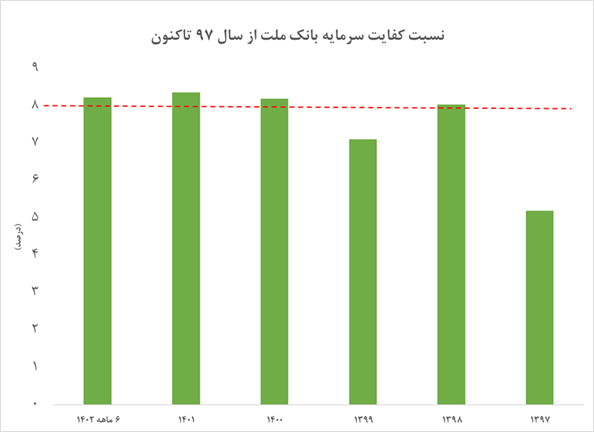

نسبت کفایت سرمایه بانک ملت

نسبت کفایت سرمایه برای بانکها، نشان میدهد که آیا بانک سرمایه لازم برای پوشش ریسکهای موجود را دارد؟ بانک مرکزی حداقل میزان این نسبت را برای بانکها 8 درصد تعیین کرده است. این نسبت در تحلیل بنیادی بانک ملت طی چند سال اخیر بیش از 8 درصد بوده است.

تراز ارزی در تحلیل بنیادی بانک ملت

یکی از مهمترین ویژگیهای بانک ملت، خالص داراییهای ارزی آن است که پس از تسعیر ارز همواره ارقام قابل توجهی از این محل شناسایی میکند. براساس صورتهای مالی نیمه نخست سال 1402، تراز ارزی این بانک مثبت 5.2 میلیارد دلار است. از آنجا که تمام خالص داراییهای ارزی قابلیت تسعیر ندارد، به عبارتی براساس قانون بانک مرکزی آن دسته از تسهیلات ارزی که برایشان ذخیره مطالبات مشکوکالوصول گرفته شده، قابلیت تسعیر ندارند.

به طور کلی برای حدود 36 درصد از تسهیلات ارزی این بانک ذخیره مطالبات مشکوکالوصول گرفته شده است. سهم تسهیلات ارزی از خالص داراییهای ارزی، 40 درصد است. بنابراین با یک نسبتگیری ساده به سهم 11 درصدی خالص داراییهایی که تسعیر نمیشوند، میرسیم. بنابراین 89 درصد از خالص داراییهای ارزی قابلیت تسعیر دارند. در واقع خالص داراییهای ارزی با کسر داراییهای غیرقابل تسعیر حدود 4.7 میلیارد دلار است.

نرخ تسعیر ارز هرساله از سوی بانک مرکزی اعلام میشود. این نرخ برای سال 1402 هنوز اعلام نشده است. براساس خالص داراییهای قابل تسعیر بانک و نرخ تسعیر سال گذشته، بانک ملت میتواند حدود 333 تومان سود به ازای هر سهم شناسایی کند. بسیاری از کارشناساس افزایش نرخ حداقل 20% درصدی را برای نرخ تسعیر سال 1402 محتمل میدانند که با لحاظ این میزان افزایش، احتمالا بانک در پایان 1402، به ازای هر سهم حدود 400 تومان سود شناسایی خواهد کرد. بنابراین براساس تفاوت نرخ سال گذشته و امسال، احتمالا با فرض ثبات در خالص دارایی ارزی بانک ملت، حدود 76 تومان سود بیشتر نسبت به سال قبل از محل تسعیر دارایی ارزی شناسایی خواهد داشت.

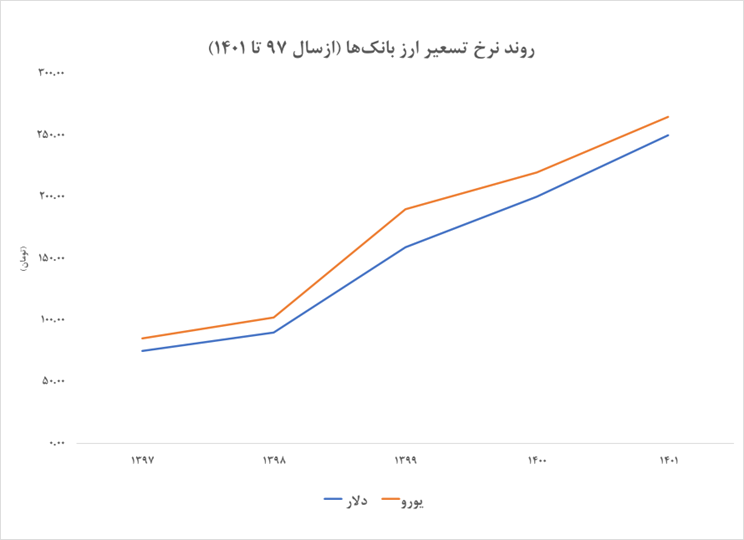

لازم به توضیح است که بر اساس آخرین بخشنامه بانک مرکزی سود تسعیر ارز، قابل تقسیم محسوب نمیشود و باید صرف افزایش سرمایه آن بانک و موسسه اعتباری شود. جدول ذیل روند نرخهای اعلامی تسعیر ارز را براساس اعلام بانک مرکزی از سال 97 نشان میدهد.

سرمایه و سود تقسیمی مجمع (DPS) بانک ملت

در حال حاضر سرمایه بانک ملت 35.3 هزار میلیارد تومان است. آخرین افزایش سرمایه «وبملت» در پایان سال 1401 از محل سود انباشته بود. تاریخچه افزایش سرمایه این بانک و جزئیات افزایش سرمایه بانک ملت از محل تجدید ارزیابی را میتوان در لینک افزایش سرمایه وبملت مشاهده کرد.

مجمع عمومی عادی سالیانه منتهی به سال مالی 1401/12/29 وبملت در تاریخ 31 اردیبهشت 1402 برگزار و در خصوص تقسیم سود تصمیمگیری شد. این بانک در دوره مالی مذکور 1,215 ریال سود خالص بهازای هر سهم داشته است که طبق تصمیمات مجمع بانک ملت، از این میزان سود، 130 ریال را بهعنوان سود تقسیمی بهازای هر سهم تصویب کرد.

طبق اطلاعیه زمانبندی پرداخت سود منتشر شده در سایت کدال، پرداخت سود در تحلیل وبملت به شرح زیر بوده است:

| نوع سهامدار | تاریخ واریز سود | نحوه واریز سود |

|---|---|---|

| سهامداران حقیقی دارای کد سجام | 1402/04/31 | واریز به حساب اعلامی در سجام |

| سهامداران حقیقی فاقد کد سجام | 1402/05/31 | با اعلام شماره حساب و کد بورسی با مراجعه به هر یک از شعب بانک ملت |

| سهامداران حقوقی و و صندوقهای سرمایهگذاری و سبدگردانهای دارای کد بورسی | 1402/06/20 | ارسال اصل درخواست کتبی سبدگردان و اعلام شماره به همراه مستندات واریز به نشانی امور سهامداران بانک ملت |

| سهامداران حقوقی و صندوقهای سرمایهگذاری و سبدگردانهای فاقد کد سجام | 1402/07/30 | ارسال اصل درخواست کتبی و اعلام شماره شبا به نشانی امور سهامداران بانک ملت |

- مقاله پیشنهادی جهت آشنایی بیشتر با طریقه انجام تحلیل بنیادی: آموزش تحلیل بنیادی

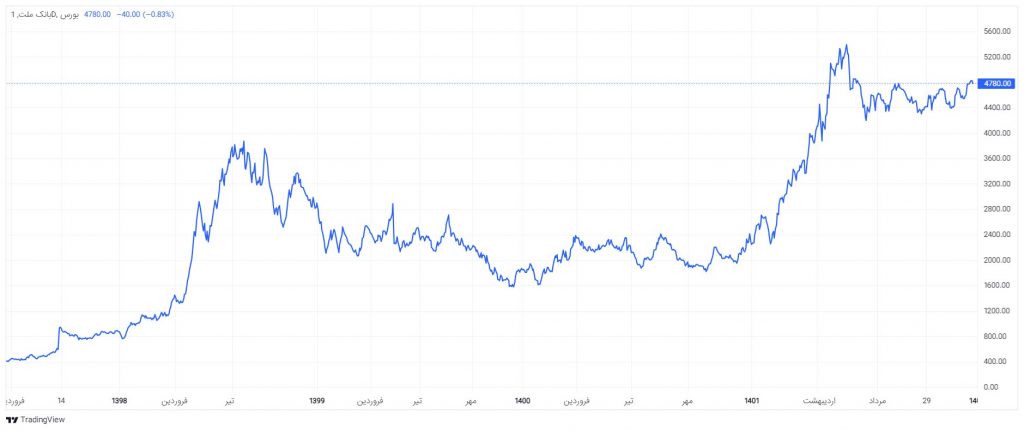

نمودار قیمتی وبملت

تصویر زیر چارت قیمتی وبملت در چند سال اخیر را نشان میدهد. طبق این نمودار قیمت وبملت در تاریخ 27 خرداد 1402 به بالاترین مقدار خود رسید. ارزش بازار بانک در این تاریخ (1402/03/27) حدود 188 هزار میلیارد تومان بوده است. اکنون این سهم در تاریخ 18 دی 1402 دارای ارزش بازار حدود 169 هزار میلیارد تومان است.

با سلام؛

محاسباتتون با سرمایۀ 35.3 هزار میلیارد تومنی بانک انجام شده و تأثیر افزایش سرمایۀ اخیر بانک توی گزارش دیده نشده. درسته؟

اگه ممکنه تحلیلتون رو از تأثیر افزایش سرمایۀ بانک روی صورت مالی و نسبتهای عملیات بانکداری مثل کفایت سرمایه بفرمایید.

همچنین افزایش سرمایهای که سال 1403 از محل تجدید ارزیابی داراییها خواهد داشت، چطور صورت مالی شرکت رو دستخوش تغییرات میکنه و چقدر دست بانک رو برای افزایش تسهیلات در ترازنامهاش باز میکنه؟

بدون در نظر گرفتن دارایی ارزی بانک که تقریباً بیش از ارزش بازار کنونی بانکه (!)، برآوردتون از سود تکرارپذیر و قابل تقسیمی که بانک برای 1402 و 1403 میسازه چقدره؟

با سپاس از تیم تحلیلی انیگما.

سلام، طبق اطلاعات جدید مطالب بهروزرسانی خواهد شد.