صندوق طلای لوتوس چیست؟ بررسی و مقایسه با سبد پیشنهادی انیگما

صندوقهای سرمایهگذاری در طلا به عنوان راهی جدید و مطمئن برای معاملات سکه و شمش طلا شناخته میشوند. امروزه صندوقهای بسیاری در زمینه سرمایهگذاری در طلا فعالیت دارند که در این مقاله علاوه معرفی یکی از معروفترین صندوقهای طلا، صندوق طلای لوتوس و بررسی سازوکار معاملات در آن، تفاوت آن با محصول سبد پیشنهادی انیگما ذکر شده است.

- میتوانید پیش از مطالعه مطلب پیش رو در خصوص صندوق لوتوس پارسیان و بازدهی آن نیز مطالعه کنید.

سازوکار صندوقهای طلا چگونه است؟

صندوق سرمایه گذاری طلا یکی از انواع صندوقهای سرمایهگذاری است که در زمینه معاملات گواهی سپرده کالایی سکه و شمش طلا و اوراق مبتنی بر این کالاها فعالیت دارند. افراد در گذشته برای سرمایهگذاری در سکه و طلا باید حتما از طریق تبادلات کالاهای فیزیکی اقدام میکردند، این امر علیرغم ریسک بسیار، مستلزم صرف زمان بیشتر برای معاملات این کالاها بود. تاسیس صندوقهای طلا همچون صندوق طلای لوتوس مشکلات ایجاد شده در معاملات فیزیکی را رفع و پلتفرم مناسبی در اختیار معاملهگران طلا و سکه قرار داد. سازوکار این صندوقها به این صورت است که معاملهگران به جای معامله فیزیکی این کالاها از گواهی سپرده و ابزارهای مشتقه آن در بورس کالا استفاده میکنند.

روند قیمتی در این صندوقها بر اساس قیمت سکه و طلا تعیین میشود. از آنجا که قیمت سکه و طلا در داخل ایران به قیمت دلار و طلای جهانی وابسته است، این دو عامل به عنوان دو فاکتور مهم در قیمتگذاری طلا و سکه داخلی شناخته میشود.

صندوق طلای لوتوس چیست؟

صندوق سرمایهگذاری لوتوس در تیرماه 1396 فعالیت خود را آغاز کرد. داراییهای این صندوق شامل گواهی سپرده کالایی سکه طلا و شمش طلا و اوراق مشتقه مبتنی بر سکه طلا و شمش طلا است. این صندوق بیش از 6 سال است که در بازار سرمایه فعالیت دارد. مدیر این صندوق تامین سرمایه لوتوس پارسیان است. این صندوق از نوع صندوقهای قابل معامله طلا در بورس کالای ایران و به عنوان اولین صندوق کالایی کشور شناخته میشود. براساس قوانین بیش از 70 درصد از ارزشداراییهای صندوق طلای لوتوس باید به گواهی سپرده سکه و شمش تعلق گیرد.

توزیع داراییها و نحوه خرید صندوق طلای لوتوس

بر اساس آخرین آمارها از میزان داراییهای صندوق طلای لوتوس، بیش از 98 درصد از داراییهای این صندوق به گواهی سپرده کالایی که شامل سکه و شمش طلا است، اختصاص دارد. پس از آن کمتر از 2 درصد از داراییها مربوط به اوراق مشارکت است.

برای خرید واحدهای این صندوق معاملهگران باید پس از ثبتنام در سامانه سجام و دریافت کد بورسی در یکی از کارگزاریها که مجوز معاملات کالایی دارند، ثبتنام کنند. پس از آن از طریق معاملات آنلاین و پنل کارگزاری منتخب افراد میتوانند بسته به میزان سرمایه خود در زمان معاملات صندوقهای کالایی طلا از واحدهای صندوق طلای لوتوس خریداری کنند. طریقه فروش هم از طریق پنل معاملاتی و در زمان معاملات است.

برای خرید واحدهای صندوق طلای لوتوس باید حداقل میزان پول واریزی 500 هزار تومان باشد. همچنین از جهت تعداد واحدها، حداقل میزان خرید باید 10 واحد باشد. دامنه نوسان روزانه واحدهای این صندوقهای ± 10 درصد است.

انواع واحدهای سرمایهگذاری در صندوق طلای لوتوس

واحدهای سرمایهگذاری در این صندوق به صورت واحدهای عادی و واحدهای ممتاز ارائه میشود. این واحدها در عمده شرایط به یکدیگر شباهت دارند. تفاوت این دو واحد در این است که دارندگان واحدهای ممتاز قابلیت حق رای در مجامع این صندوق را دارند. همچنین دارندگان واحدهای ممتاز امکان ابطال واحدهای خود را ندارند، بلکه میتوانند واحدهای خود را به دیگران منتقل کنند. از طرفی بازارگردان تعهدی در خصوص بازارگردانی واحدهای ممتاز صندوق طلای لوتوس ندارد.

میزان بازدهی صندوق طلای لوتوس

بر اساس آخرین اطلاعات تا 18 اردیبهشت 1403، میزان کل خالص ارزش داراییهای صندوق طلای لوتوس 11.7 هزار میلیارد تومان است. همچنین در تاریخ مذکور تعداد واحدهای سرمایهگذاری نزد سرمایهگذاران حدود 437 میلیون واحد بوده است.

صندوق طلای لوتوس در سال 1402 در مجموع حدود 25 درصد بازدهی داشته است. همانطور که گفته شد، بازدهی صندوقهای مبتنی بر سکه و طلا به عملکرد و نوسانات قیمت دلار و طلا بستگی دارد. بنابراین بیشترین میزان بازدهی این صندوق در دورههای مختلف، هنگامی صورت گرفته که قیمت دلار و سکه رو به افزایش بودند. لازم به توضیح است دلار در سال 1402، حدود 26 درصد و سکه طلا 24 درصد بازدهی داشته است.

بهترین زمان برای سرمایه گذاری در صندوق طلای لوتوس

در شرایط تورمی یا زمانی که انتظارات تورمی افزایش مییابد، افراد عمدتا به دنبال خرید داراییهایی هستند که بیش از تورم بازدهی داشته باشد. بنابراین حفظ ارزش پول در برابر تورم اولویت اصلی سرمایهگذاری افراد میشود و در نهایت گرایش افراد به خرید طلا و سکه افزایش خواهد یافت. در شرایط بحرانی همچون جنگ و… نیز افراد به طلا به عنوان پشتوانهای امن نگاه میکنند و تقاضا برای این محصول بسیار خواهد شد. بنابراین شرایط گفته شده بهترین زمان برای آغاز سرمایهگذاری در صندوق طلای لوتوس است.

مزایا و معایب سرمایهگذاری در صندوق طلا

معامله در صندوقهای مبتنی بر سکه و شمش طلا مزایایی همچون موارد ذیل را دارد:

- سرمایهگذاری آسان با حداقل سرمایه (500 هزار تومان)

- امنیت در نگهداری

- مناسب برای علاقمندان به سرمایهگذاری در طلا با ریسک کمتر

- نظارت و شفافیت در معاملات

- نقدشوندگی سریعتر

- معاف از مالیات

همچنین از مهمترین معایب سرمایهگذاری در صندوق طلای لوتوس میتوان به موارد ذیل اشاره کرد:

- عدم دسترسی به دارایی فیزیکی

- زمان معاملات محدود (زمان معاملات آن از ساعت 12 تا 15 است)

- ترکیب داراییهای صندوق بسته به استراتژی مدیر صندوق

- ریسک متغیرهای اقتصادی (نرخ بهره، تورم و…)

- ریسک نوسانات طلای جهانی

- ریسک سیاستگذاریهای دولت (مالیات و…)

سبد پیشنهادی انیگما

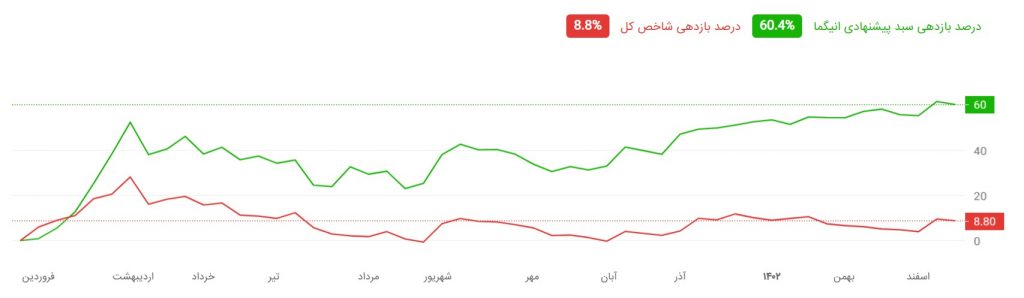

شرکت انیگما با ارائه پلتفرمی پیشرفته و داشتن تحلیلگران مجرب علاوه بر تنوع در محصولات خود، برای افراد مبتدی راهنمای بسیار مناسبی خواهد بود. این شرکت با ارائه هفتگی سبدی از 5 سهم ارزنده، موقعیت بسیار مناسبی را برای کسب بهترین بازدهی برای افراد فراهم میکند. عملکرد این سبد در سال گذشته علیرغم بازدهی حداقلی شاخص کل و سایر بازارها بیش از 60 درصد بوده است. این سبد برای تمامی افراد جامعه از مبتدی تا حرفهای مناسب بوده و متنوعترین و ارزندهترین سهام که به صورت هفتگی به روزرسانی میشود، ارائه میکند.

لازم به توضیح است که علاوه بر پیشنهاد سهام ارزنده به صورت هفتگی، تحلیل بنیادی این سهام پیشنهادی به کاربران ارائه میشود. بنابراین کاربران بر نحوه تحلیل و مفروضات در نظرگرفته شده کاملا اشراف خواهند داشت.

مقایسه بازدهی صندوق طلای لوتوس و سبد پیشنهادی انیگما

بر اساس آمارهای سایت انیگما، بازدهی سبد پیشنهادی انیگما در سال گذشته (1402) به بیش از 60 درصد رسیده بود، این در حالی است که تورم سالانه کشور در دوره مذکور بیش از 40 درصد بوده است. بنابراین سبد پیشنهادی در سال 1402 نه تنها نرخ تورم را پوشش داده، بلکه بازدهی بیشتری فراتر از تورم برای کاربران خود داشته است. این در حالی است که صندوق طلای لوتوس در سال 1402 تنها حدود 25 درصد بازدهی داشته است.

در نمودار ذیل بازدهی صندوق طلای لوتوس در سال 1402 نشان داده شده است:

در نمودار ذیل میزان بازدهی صندوق طلای لوتوس پارسیان در سال 1402 آورده شده است، نکته بسیار مهم آن است که بازدهی شاخص کل در سال 1402 کمتر از 9 درصد بوده است، این در حالی است که سبد پیشنهادی انیگما حدود 7 برابر بیش از شاخص کل بازدهی کسب کرده است.