شاخص کل بورس چیست و چگونه محاسبه میشود؟

شاخص کل بورس تهران به عنوان اصلیترین شاخص بازار سرمایه، نقش مهمی در نشان دادن وضعیت کلی بازار دارد. این شاخص نه تنها به سرمایهگذاران اطلاعاتی ارائه میدهد تا بتوانند تصمیمات مناسب در زمینه سرمایهگذاری خود بگیرند، بلکه برای فعالان بورسی نیز ابزاری برای بررسی و تحلیل عملکرد بازار سرمایه و پیشبینی روند آینده آن است. در این مقاله به بررسی شاخص کل سهام، اهمیت و نقش آن در بازار سرمایه و نحوه محاسبه این نماگر پرداخته شده است.

شاخص کل بورس چیست؟

شاخص کل بورس عملکرد کلی بازار سرمایه را نشان میدهد. این شاخص با استفاده از ارزش بازار تمامی شرکتهای موجود در بورس محاسبه میشود و نمایانگر تغییرات کلی در بازار سرمایه است. به عبارت دیگر، شاخص کل سهام نمایانگر روند عمومی بازار، از جمله روند صعودی یا نزولی آن است و یکی از معیارهای مهم برای سنجش رکود یا رونق بازار است. این شاخص بیانگر سطح عمومی قیمت و سود سهام شرکتهای پذیرفته شده در بورس است. به این معنا که تغییرات شاخص کل میانگین بازدهی سرمایهگذاران در بورس را نشان میدهد.

تحلیل شاخص کل بورس

تحلیل شاخص کل به معنای بررسی و تحلیل عوامل مختلفی است که بر عملکرد این شاخص یا به طور کلی بازار سهام تاثیر میگذارند. این تحلیل معمولا شامل بررسی روند قیمتها، حجم معاملات، عوامل اقتصادی و سیاسی، رویدادهای شرکتی و عوامل فنی و تکنیکال است که میتواند در این روند تاثیرگذار باشد. در ادامه به بررسی روشهای متفاوت تحلیل پرداخته شده است.

تحلیل تکنیکال: این شیوه تحلیل شامل بررسی الگوهای قیمتی، حجم معاملات، میانگینهای متحرک، نقاط حمایت و مقاومت، و شاخصهای فنی مانند RSI ،MACD است. در واقع، تحلیل تکنیکال به تعیین نقاط ورود و خروج سرمایهگذاران و پیشبینی روند آینده قیمتها کمک میکند.

- در این رابطه پیشنهاد میشود مقاله آموزش تحلیل تکنیکال را در سایت انیگما بخوانید.

تحلیل بنیادی: در تحلیل بنیادی، اطلاعات اقتصادی و مالی کلان مانند نرخ بهره، نرخ تورم، رشد اقتصادی و سود شرکتها بررسی میشوند. همچنین اخبار و رویدادهای سیاسی، اجتماعی و اقتصادی که ممکن است بر بازار سهام تاثیرگذار باشند نیز مورد بررسی قرار میگیرند.

تحلیل رویدادهای شرکتی: این روش تحلیلی به بررسی اخبار، اطلاعیهها و رویدادهای مربوط به شرکتهایی که در محاسبه شاخص کل در نظر گرفته میشوند، میپردازد. اعلام سودآوری، اعلام افزایش سرمایه و تغییرات مدیریت از جمله رویدادهایی هستند که میتوانند بر عملکرد شرکت و بالطبع روند این مولفه تاثیرگذار باشند.

فرمول شاخص کل بورس چیست؟

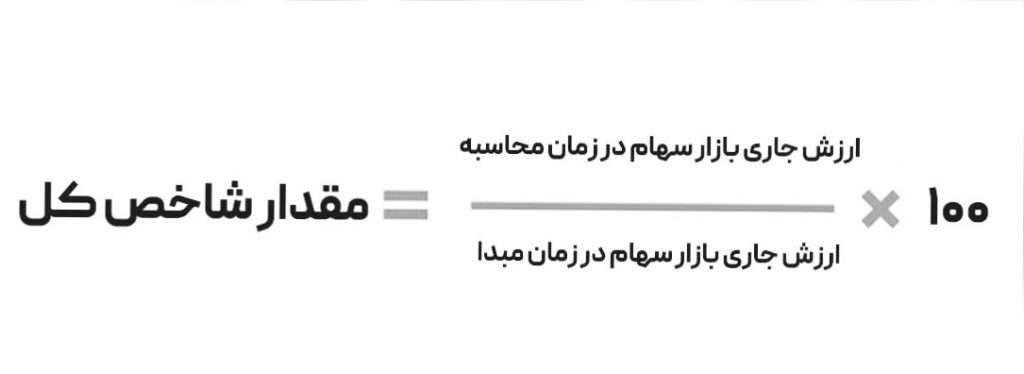

شاخص قیمت بورس تهران تمامی شرکتهای پذیرفته شده در بورس را در بر میگیرد و در صورتی که نماد شرکتی بسته باشد یا برای مدتی معامله نشود، قیمت آخرین معامله آن در شاخص لحاظ میشود. در واقع، محاسبه شاخص کل بورس تهران به گونهای انجام میشود که تعداد سهام و قیمت هر سهم از همه شرکتهای موجود در بورس در نظر گرفته میشود. ابتدا برای هر شرکت موجود در بورس، ارزش بازاری محاسبه میشود. در واقع، «ارزش جاری بازار سهام در زمان محاسبه» بر «ارزش جاری آن در تاریخ مبدا» تقسیم میشود. این محاسبه با ضرب تعداد سهام هر شرکت در قیمت آخرین معاملهای که در بازار برای آن شرکت انجام شده است، انجام میشود. پس از آنکه ارزش بازاری تمامی شرکتهای موجود در بورس جمعآوری میشود، این ارزشها به عنوان مجموع ارزش بازاری شرکتها در بازار سرمایه در نظر گرفته میشود.

در گام بعدی، ارزش بازاری تمامی شرکتها بر ارزش بازاری مبنایی تقسیم میشود. منظور از ارزش بازاری مبنایی یک تاریخ مشخص است که ارزش بازاری تمامی شرکتها در آن تاریخ برابر با یک واحد محسوب میشود. سپس این نسبت ضرب در 100 میشود تا به صورت درصدی نمایش داده شود. شاخص کل طی ساعات معاملاتی و به صورت روزانه بهروزرسانی میشود تا تغییرات جدید در بازار سرمایه را نمایش دهد.

بنابراین با در نظر گرفتن فرمول شاخص کل بورس مشخص است که تعداد سهام منتشر شده شرکتها معیار وزندهی در این شاخص است. به طوری که تاثیر شرکتهای بزرگ در شاخص بیشتر است و شرکتهای کوچک عملا وزن کمتری دارند. به بیان دیگر، حرکت قیمتی کوچک از شرکتهای بزرگ تاثیر بیشتری از حرکت قیمتی بزرگ شرکتهای کوچک دارد. از این رو، ممکن است نماگر اصلی بازار سهام تغییر جدی نداشته باشد اما صنعتی که عمدتا از شرکتهای کوچک تشکیل شده است، برای یک هفته تغییرات قیمتی مهمی را به سمت مثبت یا منفی تجربه کند. از سوی دیگر، بسته بودن نمادهای بزرگ در بازار سهام میتواند مانع از حرکتهای جدی در شاخص کل شود.

تفاوت میان شاخص کل در بورس و بازدهی سهامداران

عموما میان بازدهی شاخص کل سهام و بازدهی که افراد از سرمایهگذاری خود در بورس دارند، اختلاف وجود دارد. گاهی افراد دلیل این تفاوت را ناشی از ایرادات وارده در محاسبات شاخص کل میدانند. برخی نیز به مشکلات فنی در این محاسبات معتقدند. در جواب برخی نظرات باید گفت که فرمول این شاخص همواره به درستی محاسبه میشود اما این فرمول دارای مشکلاتی است که موجب میشود بازدهی شخصی افراد با این مولفه متفاوت باشد.

برای مثال در شاخص کل، رشد یا ریزش برخی نمادها چندین مرتبه محاسبه میشود. گاهی یک سهم تا ۵ مرتبه نیز در شاخص شمارش میشود. برای مثال نماد دکپسول متعلق به دفارا، دفارا متعلق به دپارس و این نماد در اختیار تیپیکو و در نهایت نماد تیپیکو زیرمجموعه شستا است. بنابراین با توجه به بورسی بودن این نمادها، گاهی یک نماد تا ۵ بار در شاخص کل سهام در نظر گرفته میشود. برای برطرف شدن این مشکل میتوان شاخص بدون چندبار شماری را برای این مولفه محاسبه کرد. این شاخص میتواند برای درستی سنجش بازار سرمایه و بررسی کلان بازار نیز مفیدتر باشد.

از سوی دیگر، یکی از ایرادات شاخص کل این است که این مولفه تنها مربوط به سهام بورسی است. اما سهامداران در فرابورس و بازار پایه نیز فعال هستند. شاخص انیگما، شاخصی است که در آن بورس، فرابورس و بازار پایه همزمان مدنظر قرار گرفته میشوند. این شاخص در ۱۰ سال اخیر حدود ۷۵ برابر شده است. این در حالی است که شاخص کل بورس در این ۱۰ سال حدود ۶۰ برابر شده است. این اعداد نشان میدهد که شاخص بورس رقم صحیحی است، ولی در ۱۰ سال اخیر سهمهای فرابورس و بازار پایه نیز نسبت به بورس رشد بیشتری داشتهاند که در این مولفه در نظر گرفته نمیشوند.

با این حال، محاسبات این نماگر همواره صحیح است و به دلایل محاسبه نشدن معاملات فرابورس و بازار پایه و هزینههای معاملاتی در شاخص کل، چند بار شماری برخی سهام و همچنین تفاوت زمانی پرداخت سود نقدی و اعمال شدن آن در این مولفه، میان بازدهی افراد و شاخص کل تفاوت وجود دارد. باید توجه کرد که رفتار افراد حقیقی با کلیت بازار نیز متفاوت است.

کاربردهای شاخص کل بورس

- معیار عملکرد بازار: شاخص کل سهام به عنوان یک معیار اصلی برای ارزیابی عملکرد کلی بازار و تشخیص روند رو به رشد یا کاهش آن استفاده میشود.

- ارزیابی عملکرد سرمایهگذاری: سرمایهگذاران در کنار تحلیلهای بنیادی خود، از شاخص کل سهام برای ارزیابی عملکرد سرمایهگذاریهای خود و تصمیمگیری در مورد استراتژیهای سرمایهگذاری استفاده میکنند.

انواع شاخص در بازار سهام

در بورس اوراق بهادار تهران (TSE)، انواع مختلفی از شاخصها برای اندازهگیری و تحلیل وضعیت بازار و بخشهای مختلف آن استفاده میشود. در ادامه به توضیح این شاخصها پرداخته شده است:

شاخص کل (TEDPIX)

شاخص کل بازار سهام تهران است که به عنوان اصلیترین شاخص بورس اوراق بهادار تهران شناخته میشود. این نماگر نشاندهنده عملکرد کلی بازار سهام ایران است و باتوجه به تغییرات قیمت سهام شرکتهای موجود در بورس، محاسبه میشود. این شاخص از ارزش بازاری شرکتها برای محاسبه استفاده میکند و نمایانگر وضعیت کلی بازار سرمایه ایران در یک زمان خاص است.

نماگر هموزن

یکی از انواع شاخصهای بورس است که در محاسبه آن تمامی سهام شرکتها با وزن یکسان در نظر گرفته میشوند. به این ترتیب، عملکرد این شاخص در بورس نمایانگر عملکرد متوسط تمامی سهام موجود در بورس است، بدون اینکه وزن بیشتری به سهام شرکتهای بزرگتر داده شود.

شاخص قیمت (TEPIX)

شاخص قیمت بازار سهام تهران است که نمایانگر تغییرات قیمت سهام شرکتها در بازار سهام تهران است. این مولفه بر خلاف شاخص کل سهام، از تغییرات قیمت سهام برای محاسبه استفاده میکند و نمایانگر عملکرد قیمتی بازار سهام است.

شاخص قیمت هموزن

این شاخص همانند نماگر هموزن، تمامی سهام را با وزن یکسان در نظر میگیرد، اما در این حالت، تغییرات قیمت سهام به عنوان معیار برای محاسبه شاخص استفاده میشود.

شاخص سهام آزاد شناور (TEFIX)

شاخص آزاد شناور مشابه شاخص کل است اما در وزندهی شرکتهای موجود در سبد این شاخص تنها از سهام شناور آزاد شرکتها استفاده میشود تا رفتار قسمتی از بازار که از قدرت نقدشوندگی بیشتری دارد، بررسی شود. در واقع این شاخص به بررسی سهامی میپردازد که انتظار میروند دارندگان آن آماده عرضه و فروش سهام خود باشند.

پیشنهاد میشود در این رابطه مقاله سهام شناور آزاد را در سایت انیگما بخوانید.

شاخص بازار اول و دوم بورس

بهطور کلی در بورس تهران دو نوع بازار اول و دوم وجود دارد. شرکتهایی که از لحاظ سرمایه، نقدشوندگی، سودآوری و درصد سهام شناور در سطوح بالایی قرار دارند، در بازار اول معرفی میشوند و شرکتهایی که در این معیار از وضعیت پایینی برخوردار هستند، در بازار دوم مورد پذیرش قرار میگیرند. شاخص کل بازار اول و بازار دوم بر مبنای این شرکتها تعیین میشوند. نماگر بازار اول، سهام مناسب از جهت معاملات و معیارهای اشاره شده را شامل میشود و شاخص بازار دوم، معاملات سهامی را مورد بررسی قرار میدهد که به لحاظ معیارها دارای سرمایه، قدرت نقدشوندگی و سودآوری پایینتری در مقایسه با بازار اول هستند.

شاخص 50 شرکت برتر

سازمان بورس هر سه ماه یک بار لیست شرکتهای فعال را بر مبنای نقدشوندگی بالا و خرید و فروش روان سهام منتشر میکند. این شاخص به بررسی تغییرات قیمتی در این 50 سهم، در قالب شاخص 50 سهام برتر میپردازد.

سایر شاخصهای بورس شامل انواع دیگری از شاخصها هستند که عموما بر اساس معیارهای خاصی محاسبه میشوند. این شاخصها ممکن است شامل شاخصهای صنعتی (مثلا شاخص بانکی، شاخص صنعت خودروسازی) و شاخصهای مختص به بازارهای متفاوت (مثلا شاخص بازار فرابورس) باشند که هر یک از این شاخصها نمایانگر جنبههای خاصی از بازار سرمایه هستند.

جمعبندی

شاخص کل بورس بهعنوان یکی از مهمترین نمادهای بازار سرمایه، نقش اساسی در اندازهگیری عملکرد و روندهای بازار دارد. این نماگر، با تجمیع اطلاعات قیمتی سهام موجود در بازار، تغییرات کلی و عملکرد کلی بازار سرمایه را نمایش میدهد. علاوه بر این، این نماگر برای سرمایهگذاران به عنوان یک ابزار کلیدی برای تحلیل و پیشبینی روندهای بازار در نظر گرفته میشود.

سوالات متداول

شاخص کل بورس تهران نمایانگر عملکرد کلی بازار سرمایه است و تغییرات قیمت سهام شرکتهای موجود در بورس را محاسبه میکند.

این شاخص بر مبنای میانگین متوسط قیمت سهام تمامی شرکتها محاسبه میشود و نمایانگر عملکرد متوسط تمامی سهام موجود در بازار است.

شاخص قیمت TEPIX نمایانگر تغییرات قیمت سهام شرکتها در بازار سهام تهران است. این شاخص بر خلاف شاخص کل، از تغییرات قیمت سهام برای محاسبه استفاده میکند و نمایانگر عملکرد قیمتی بازار سهام است.

محاسبه شاخص سهام شناور آزاد، مشابه شاخص کل است. اما در وزندهی شرکتهای موجود در سبد شاخص، به جای استفاده از کل سهام منتشر شده، تنها از سهام شناور آزاد شرکتها استفاده میشود.