نرخ بهره بین بانکی چیست؟ + بررسی تاثیرات آن بر اقتصاد

نرخ بهره بین بانکی یکی از مهمترین و پیچیدهترین شاخصهای اقتصادی است که تاثیرات زیادی بر بازارهای مالی، وامها و حتی سیاستهای پولی دارد. نرخ بهره بین بانکی چگونه تعیین میشود و چه نقشی در کنترل تورم و نقدینگی ایفا میکند؟ آیا تفاوتی میان اقتصادهای دستوری و غیردستوری در نحوه اثرگذاری نرخ بهره بین بانکی وجود دارد؟ در این مقاله به بررسی دقیق نرخ repo و ارتباط آن با عملکرد بانکها، تورم و اقتصاد پرداخته شده است.

تعریف نرخ بهره بین بانکی

نرخ بهره بین بانکی، نرخی است که توسط بانک مرکزی، بر اساس شرایط اقتصادی کشور و جهت اعمال سیاستگذاریهای پولی تعیین میشود. این نرخ به صورت مستقیم و یا غیرمستقیم بر سایر بازارها اثرگذار است. در این مقاله به تشریح این نرخ و اثر آن بر سایر بازارها به ویژه بورس پرداخته شده است. عملیات اصلی بانکداری، اخذ سپرده از سوی سرمایهگذاران و سرمایهگذاری با آن در قالب اعطای تسهیلات به متقاضیان و سایر سرمایهگذاریها است. یکی از مهمترین مواردی که بانکها باید در پایان هر روز در نظر بگیرند، حفظ نقدینگی لازم جهت پوشش برداشت زودهنگام از سوی سپردهگذاران و سایر ریسکها است تا با کسری مواجه نشوند. در واقع بانکها موظفاند نوعی ذخیره با نام ذخیره اجباری برای حفظ نقدینگی داشته باشند.

مقاله پیشنهادی: نقدینگی چیست

چرا بانکها از یکدیگر وام میگیرند؟

بانکها از یکدیگر وام کوتاهمدت میگیرند تا نقدینگی مورد نیاز خود را برای انجام عملیات روزانه، تسویه حسابهای پایان روز و پاسخ به تقاضاهای برداشت مشتریان تامین کنند. در واقع، بانکها ممکن است در برخی مواقع با کمبود نقدینگی مواجه شوند و برای جبران این کمبود، به وامهای کوتاهمدت از سایر بانکها نیاز پیدا کنند. این وامها در بسیاری از کشورها معمولا تحت قراردادهای بازخرید (ریپو) انجام میشوند که طی آن، بانکها اوراق بهادار دولتی را به یکدیگر میفروشند و سپس با نرخ بهرهای مشخص آن را دوباره بازخرید میکنند.

اما در ایران، این نوع قراردادها (ریپو) فقط با بانک مرکزی انجام میشود، نه بین خود بانکها. بنابراین، وقتی بانکها نتوانند نقدینگی مورد نیاز خود را از سایر بانکها تامین کنند، به بانک مرکزی مراجعه میکنند و از طریق عملیات بازار باز و قرارداد ریپو با بانک مرکزی، منابع لازم را دریافت مینمایند. همچنین، بانکها برای کاهش هزینههای تامین مالی خود نیز از وامهای بین بانکی استفاده میکنند، چرا که این وامها معمولا ارزانتر از منابع تامین مالی دیگر است. علاوه بر این، نرخ بهره بین بانکی به عنوان ابزاری برای کنترل نقدینگی در سیستم بانکی و سیاستهای پولی بانک مرکزی استفاده میشود که میتواند تاثیرات قابل توجهی بر نرخ بهره وامها، تورم و وضعیت اقتصادی داشته باشد.

در صورتی که در پایان روز بانک با کسری نقدینگی مواجه شود، برای تراز کردن حسابها و تامین منابع نقدی لازم، از بانکهای دیگر وام یا تسهیلات کوتاهمدت که عمدتا یک شبه است، دریافت میکند. این تسهیلات تحت عنوان «تسهیلات شبانه» شناخته میشوند و با نرخ سود مشخص که توسط بانک مرکزی تعیین میشود، پرداخت میشود. مدت زمان این تسهیلات معمولا از یک شب تا حداکثر یک هفته است و به منظور حفظ تعادل نقدینگی در سیستم بانکی و تسویه حسابها، استفاده میشوند.

بازار بین بانکی چیست؟

بازار بین بانکی بازاری است که جهت مبادلات مالی میان بانکها و سایر موسسات اعتباری با یکدیگر و برای اعمال سیاستهای پولی از سوی بانک مرکزی ایجاد شده است. این بازار عمق بسیار و معاملات پرحجمی دارد و جهت کاهش اضافه برداشت بانکها، کاهش استقراض بانکها از بانک مرکزی، مدیریت صحیح نقدینگی از سوی بانکها، کاهش یا افزایش نقدینگی کشور و کنترل تورم و ایجاد رشد اقتصادی ایجاد شده است.

در واقع بازار بین بانکی دو کاربرد مهم و اساسی دارد. اولین کاربرد آن کمک به بانک مرکزی برای اعمال سیاستهای پولی است. دومین کاربرد، تامین مالی بانکها و موسسات اعتباری و مالی از یکدیگر است. بانک مرکزی از طریق تغییر در نرخ سود در این بازار نظارت و اهداف خود را مرتفع میکند. حجم معاملات در این بازار خیلی بالا است و اثر بسیاری بر نرخ سود دارد. نرخ سودی که بانک مرکزی به صورت هفتگی اعلام میکند بر اساس میانگین موزون روزانه به دست میآید.

آغاز به کار بازار بین بانکی در ایران

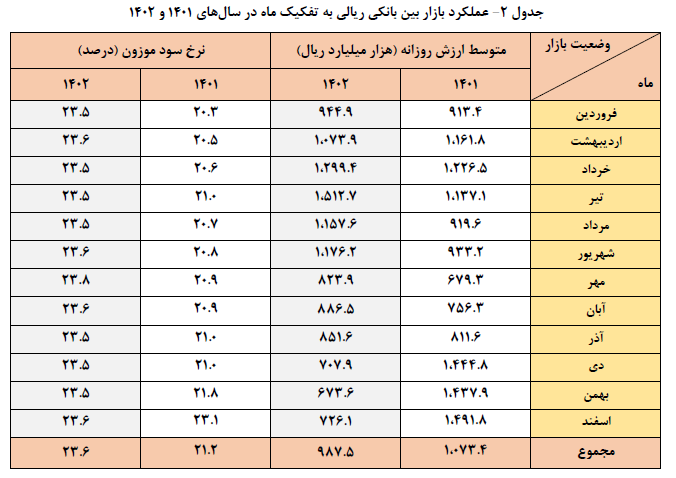

همانطور که گفته شد، بازار بین بانکی نقش مهمی در ایجاد تامین نقدینگی در کوتاه مدت از سوی بانکها دارد و منجر به بهبود عملیات بانکداری میشود. بازار بین بانکی در کشور ایران از تیرماه 1387 رسما شروع به کار کرد. نظارت کامل و تعیین نرخ سود بر این بازار به عهده بانک مرکزی است. بر اساس آخرین آمارهای بانک مرکزی از مبادلات در بازار بین بانکی در سال 1402، حجم معاملات در این بازار در سال 1402 حدود 987 هزار میلیارد ریال بوده است. در سال 1401 این عدد 1074 هزار میلیارد ریال بوده است. در جدول ذیل که بانک مرکزی در سایت خود منتشر کرده است، میزان حجم معاملات و نرخ سود موزون در سال 1401 و 1402 به تفکیک ماه آورده شده است:

ذکر این نکته لازم است که بازار ریپو نیز در سالهای اخیر بهتدریج فعالتر شده و حجم آن در حال افزایش است، اما اطلاعات مربوط به آن در جدول زیر لحاظ نشده است.

قراردادهای بازخرید و بازخرید معکوس در بازار بین بانکی

در بازار بین بانکی، بانکها از ابزارهای مختلفی برای تامین نقدینگی و مدیریت منابع مالی خود استفاده میکنند. یکی از این ابزارها، قراردادهای بازخرید (Repurchase Agreements یا ریپو) و بازخرید معکوس (Reverse Repurchase Agreements یا Reverse Repo) است که نقش کلیدی در مبادلات مالی میان بانکها و موسسات اعتباری ایفا میکنند.

قراردادهای بازخرید (ریپو): در این قرارداد، یک بانک اوراق بهادار (عمدتا اوراق دولتی) را به بانک دیگر میفروشد و توافق میکند که این اوراق را در تاریخ مشخصی با نرخ سود معین خریداری مجدد کند. در ایران، طرف دوم این قراردادها عمدتا بانک مرکزی است و نه سایر بانکها؛ به همین دلیل قراردادهای ریپو در ایران بیشتر در چارچوب عملیات بازار باز بانک مرکزی برای مدیریت نقدینگی سیستم بانکی انجام میشود. در واقع، این نوع قرارداد یک ابزار قرضدهی کوتاهمدت است که به بانکها کمک میکند تا نقدینگی خود را تامین کنند. نرخ سود این قراردادها به عنوان نرخ سود بین بانکی یا همان نرخ ریپو شناخته میشود و بستگی به شرایط اقتصادی و سیاستهای پولی بانک مرکزی دارد.

قراردادهای بازخرید معکوس: در قرارداد بازخرید معکوس، فرآیند دقیقا برعکس قرارداد بازخرید است. در این قرارداد، بانک مرکزی یا بانکهای دیگر اوراق بهادار را به بانک فروشنده میفروشند و توافق میکنند که در تاریخ معین این اوراق را دوباره خریداری کنند. این نوع قرارداد به بانکها این امکان را میدهد که نقدینگی خود را کاهش دهند و به کنترل بیشتر بر منابع مالی خود بپردازند. در شرایط خاص، بانکها میتوانند از این ابزار برای کاهش مازاد نقدینگی و مدیریت عرضه پول استفاده کنند.

در مجموع، قراردادهای بازخرید و بازخرید معکوس نه تنها به مدیریت نقدینگی در سطح کلان کمک میکنند، بلکه به بانک مرکزی این امکان را میدهند که سیاستهای پولی خود را به طور موثر و هدفمند اعمال کند، و به بانکها در تامین نیازهای نقدینگی در شرایط مختلف اقتصادی یاری میرسانند.

تفاوت نرخ بهره بین بانکی در اقتصاد دستوری و غیر دستوری

تفاوت نرخ سود بین بانکی در اقتصاد دستوری و غیر دستوری به نحوه تعیین و نظارت بر این نرخها و تاثیرات آنها بر سیستم اقتصادی و بانکی مربوط میشود. در اقتصاد دستوری، نرخ سود بین بانکی به طور مستقیم توسط بانک مرکزی یا نهادهای دولتی تعیین میشود و تحت نظارت دقیق قرار دارد. این نرخها ممکن است برای تحقق اهداف خاص اقتصادی مانند کنترل تورم یا تحریک وامدهی به صورت مصنوعی تنظیم شوند، که باعث محدودیت در انعطافپذیری نرخ سود میشود. بانکها نمیتوانند نرخها را بر اساس نیازهای خود تنظیم کنند و این میتواند به مشکلاتی مانند کمبود نقدینگی یا عدم تاثیرگذاری صحیح سیاستهای پولی منجر شود. بانک مرکزی در این مدل نقش مهمی در نظارت و مدیریت نقدینگی سیستم بانکی دارد، اما با محدودیتهایی در تاثیرگذاری بر بازار مواجه است.

در مقابل، در اقتصاد غیر دستوری، نرخ سود بین بانکی از طریق تعاملات بازار و عرضه و تقاضا تعیین میشود. در این مدل، بانکها به رقابت با یکدیگر میپردازند و نرخ سود به سرعت و به طور طبیعی به تغییرات اقتصادی و نیازهای بازار واکنش نشان میدهد. این امر موجب انعطافپذیری بیشتر در تنظیمات بانکها میشود و آنها میتوانند به راحتی خود را با شرایط جدید اقتصادی وفق دهند. در واقع، این مدل سازگاری سریعتری با شرایط اقتصادی دارد، اما ممکن است نوسانات و عدم پیشبینیپذیری بیشتری ایجاد کند که بر ثبات اقتصادی اثر منفی میگذارد. بانک مرکزی در اقتصاد غیردستوری تنها نقش نظارتی دارد و نمیتواند به طور مستقیم بر نرخ سود بین بانکی تاثیر بگذارد. هرچند این مدل امکان سازگاری سریعتر با تغییرات اقتصادی را فراهم میآورد، ولی در عین حال ممکن است با نوسانات بیشتر و عدم پیشبینیپذیری بیشتری روبهرو شود که میتواند تاثیرات منفی بر ثبات اقتصادی داشته باشد.

تفاوت نرخ بهره بین بانکی و عملیات ریپو

عمدتا در کشور ایران، نرخ بهره بین بانکی تحت عنوان عملیات ریپو شناخته میشود. این در حالی است که این دو با یکدیگر تفاوتهای اندکی دارند. ریپو یا قرارداد بازخرید در سایر کشورها به این صورت است که بانکها یا نهادهای مالی جهت تامین مالی به یکدیگر اوراق قرضه با سررسید مشخص میفروشند و متعهد میشوند در تاریخ سررسید، اوراق را با نرخ مشخص بازخرید کنند.

در ایران عملیات ریپو بخشی از عملیات بازار باز است که برای وامهای کوتاه مدت یا همان بین بانکی نیز مورد استفاده قرار میگیرد. در واقع نرخ ریپو بر و نرخ بهره بانک و بین بانکی اثرگذار است و اندکی با نرخ بهره بین بانکی تفاوت دارد.

| شاخص / ویژگی | نرخ بهره بانکی | نرخ بهره بینبانکی | عملیات ریپو (بازخرید توافقی) |

| تعریف | نرخ سود تسهیلاتی که بانک به مشتریان میدهد | نرخ وامی که بانکها به یکدیگر در بازار بینبانکی میدهند | قراردادی که طی آن بانک مرکزی اوراق را موقتا از بانکها خریداری و مجدد بازمیخرد |

| طرفین معامله | بانک ↔ مشتری (حقیقی یا حقوقی) | بانک ↔ بانک | بانک مرکزی ↔ بانکها |

| کاربرد اصلی | کنترل تورم، جذب یا تزریق نقدینگی در سطح عمومی جامعه | تأمین سریع و کوتاهمدت نقدینگی میان بانکها | ابزار سیاست پولی بانک مرکزی برای مدیریت نقدینگی و نرخها در بازار بینبانکی |

| مدت زمان رایج | میانمدت تا بلندمدت (معمولا ماهانه تا چندساله) | بسیار کوتاهمدت (اغلب ۱ تا ۷ روز) | کوتاهمدت (معمولا یک هفته یا کمتر) |

| نقش بانک مرکزی | سیاستگذار، ناظر و تنظیمکننده | سیاستگذار، ناظر و تعیینکننده نرخ از طریق ابزارهای بازار باز | بازیگر مستقیم؛ اجراکننده و تعیینکننده نرخها از طریق عملیات بازار باز |

| نوع دارایی مورد استفاده | پول نقد / سپرده | پول نقد بین بانکها | اوراق بدهی دولتی (مانند اسناد خزانه اسلامی) |

تفاوت نرخ بهره بانکی و نرخ بهره بین بانکی

نرخ بهره بانکی، نرخی است که برای سپرده یا تسهیلاتی تعیین میشود که بانکها از افراد جامعه دریافت یا به آنها پرداخت میکنند. این نرخ سود برای حفظ ارزش ریالی پول است. نرخ سود بین بانکی اما نرخی است که از سوی بانک مرکزی جهت اخذ تسهیلات شبانه بانکها از یکدیگر تعیین میشود. در واقع بانکها به جای استقراض از بانک مرکزی، از سایر بانکها تسهیلات اخذ میکنند. هر دو نرخ با نظارت و کنترل بانک مرکزی تعیین میشود. نرخ بهره بین بانکی بر نرخ بهره بانکی اثرگذار است.

نرخ بهره بین بانکی ابزاری برای سیاستهای پولی

به طور کلی نرخ بهره ابزاری برای اعمال سیاست پولی از سوی بانک مرکزی است. بانک مرکزی بر اساس میزان حجم نقدینگی کشور و تورم سیاستهایی در قالب سیاستهای انقباضی و انبساطی اعمال میکند، به طوریکه در شرایطی که حجم نقدینگی سرگردان در کشور افزایش و منجر به رشد نرخ تورم شود، بانک مرکزی سیاست انقباضی در پیش میگیرد. بنابراین این بانک با افزایش نرخ بهره و ایجاد انگیزه برای سپردهگذاری در بانکها حجم نقدینگی جامعه را کاهش میدهد. همچنین در زمانی که رکود ایجاد شود، با اعمال سیاستهای انبساطی، با کاهش نرخ بهره موجب تزریق نقدینگی به جامعه و ایجاد تحرک برای رشد تقاضا و در نهایت رشد اقتصادی میشود.

در خصوص نرخ بهره بین بانکی نیز بانک مرکزی برای کنترل خلق پول توسط بانکها و رشد نقدینگی با کاهش یا افزایش آن سیاستگذاری میکند. در این حالت با افزایش نرخ بهره بین بانکی، بانکها با مدیریت صحیح نقدینگی سعی بر کاهش استقراض از سایر بانکها دارند. زمانی که بانک مرکزی این نرخ را کاهش دهد، انگیزه اخذ تسهیلات از سوی سایر بانکها افزایش مییابد.

کریدور نرخ بهره بانک مرکزی چیست؟

احتمالا در اخبار و رسانهها با واژه کریدور نرخ بهره مواجه شدهاید. بانک مرکزی به عنوان سیاستگذار پولی باتوجه به شرایط کشور و نوع سیاستگذاری خود کف و سقفی را برای نرخ بهره تعیین میکند. فاصله کف و سقف نرخ بهره را کریدور نرخ بهره میگویند. در واقع نرخهای بهرهای که بانک مرکزی تعیین میکند خارج از کریدور یا دالان نیست. کف نرخ بهره کریدور به سپرده قانونی بانک مرکزی اختصاص دارد.

پس از آن نرخ سپردهگذاری قاعدهمند کمترین نرخ را در دالان دارد. سقف نرخ بهره به نرخ اعتبارگیری قاعدهمند تعلق دارد. پس از آن، نرخ بهره بین بانکی بیشترین رقم را در کریدور دارد. در سال 1402، نرخ بهره سپردهگذاری قاعدهمند 17 درصد و نرخ اعتبارگیری قاعدهمند 24 درصد بوده است. اعتبارگیری قاعدهمند و سپردهگذاری قاعدهمند اصطلاحاتی در عملیات بازار باز است که نرخ سپردهگذاری و اخذ تسهیلات (اعتبارگیری) بانکها از بانک مرکزی را نشان میدهد. کف و سقف کریدور نرخ بهره ممکن است سالانه و بر اساس نظر بانک مرکزی تغییر کند.

نرخ بهره بین بانکی چه اثری بر نرخ بهره بانکی دارد؟

نرخ بهره بین بانکی بر نرخ بهره بانکی بسیار اثرگذار است. نوسانات هفتگی این نرخ (کاهش یا افزایش) پس از پایان هر هفته از سوی بانک مرکزی اعلام میشود و افزایش این نرخ در مدت زمان طولانی میتواند سیگنالی برای رشد نرخ بهره بانکی باشد. در مقابل کاهش این نرخ نیز سیگنال کاهش نرخ بهره بانکی را میدهد.

در واقع کاهش یا افزایش این نرخ، منجر به افزایش یا کاهش میزان سپردهگیری بانکها برای تامین نقدینگی لازم میشود. بانکها با افزایش یا کاهش نرخ سود انگیزه سپردهگذاری را افزایش یا کاهش میدهند.

اثرات افزایش نرخ بهره بین بانکی بر سایر بخشهای اقتصادی

نرخ بهره بانکی یا بین بانکی از مهمترین ابزارهای سیاستگذار پولی است. بانک مرکزی با تغییر در میزان این نرخها سعی بر کنترل نقدینگی کشور و در نتیجه مهار تورم دارد. همانطور که گفته شد، بانک مرکزی با افزایش نرخ بهره نقدینگی را از جامعه جمعآوری میکند. علت این امر آن است که رشد نرخ بهره بانکی بهعنوان سرمایهگذاری کم ریسک، منجر به ایجاد انگیزه برای سپردهگذاری خواهد شد. بنابراین نقدینگی جامعه به سمت بانکها هدایت میشود. این امر به مرور زمان و در صورت تداوم رکود در سایر بازارها را به دنبال دارد.

از طرف دیگر، این تغییرات میتواند اثرات قابل توجهی بر قیمتها نیز داشته باشد. با کاهش تقاضا و کاهش سطح سرمایهگذاری، رشد اقتصادی کند میشود و این ممکن است منجر به کاهش فشارهای تورمی شود. همچنین، به دلیل کاهش فعالیتهای اقتصادی، قیمتها در برخی بخشها ممکن است کاهش یابند. در مقابل، در صورتی که نرخ بهره کاهش یابد، بانکها میتوانند با هزینه کمتری منابع مالی را تامین کنند و این میتواند باعث افزایش سرمایهگذاریها، رشد اقتصادی و در نهایت، افزایش قیمتها در بازارهای مختلف شود. بنابراین، نرخ بهره بین بانکی به عنوان ابزاری برای کنترل نقدینگی و تورم، تاثیرات زیادی بر کل اقتصاد و قیمتها دارد.

تاثیر نرخ بهره بین بانکی بر بورس

افزایش نرخ بهره بین بانکی، به عنوان محرکی برای رشد یا افت نرخ بهره، نقدینگی را به سمت بانکها هدایت میکند. بنابراین عمده افراد جامعه که قابلیت ریسکپذیری کمتری دارند، پول خود را در بانکها سپرده میکنند. از طرفی رشد نرخ بهره بانکی، انگیزه افراد برای اخذ تسهیلات را نیز کاهش میدهد. بنابراین نقدینگی در جامعه کاهش مییابد. با توجه به عمق کم بازار سهام و وضعیت فعلی آن، افراد ترجیح به کسب سود مطمئن و بدون ریسک دارند. بنابراین در این شرایط احتمال خروج پول از سهام به سمت بانک بسیار است.

اما در مقابل در شرایطی که این نرخ کاهش یابد، در بلند مدت نرخ بهره بانکی نیز کاهش و پول از بانکها به سمت جامعه تزریق میشود. در این حالت افراد تمایل بیشتری برای اخذ تسهیلات و گسترش کسب و کار دارند و در نتیجه آن شرکتها توسعه پیدا میکنند. همجنین در این صورت هزینههای مالی کاهش و در نتیجه سودآوری شرکتها بیشتر خواهد شد. رشد سودآوری شرکتها در بورس، عمده یا بخشی از نقدینگی جامعه را به سمت بازار سهام هدایت میکند. بنابراین این امر رونق را برای بورس به ارمغان میآورد.

جدول نرخ بهره بین بانکی در ایران

آمارها نشان میدهند که نرخ بهره بین بانکی طی چند سال اخیر روند صعودی در پیش داشته است. این امر نشان از اعمال سیاستهای انقباضی از سوی بانک مرکزی دارد. بیشترین میزان به سال 1393 اختصاص دارد. این در حالی است که کمترین میزان آن در سال 1399 بوده است. جدول ذیل میزان نرخ سود موزون بین بانکی از سال 1390 تا 1403 را نشان میدهد:

| سال | نرخ بهره موزون بین بانکی (درصد) |

|---|---|

| 1403 | 23.8 |

| 1402 | 23.6 |

| 1401 | 21.2 |

| 1400 | 19.6 |

| 1399 | 17.5 |

| 1398 | 18.9 |

| 1397 | 19.7 |

| 1396 | 18.7 |

| 1395 | 18.6 |

| 1394 | 24.5 |

| 1393 | 27.1 |

| 1392 | 23.2 |

| 1391 | 21.6 |

| 1390 | 18.4 |

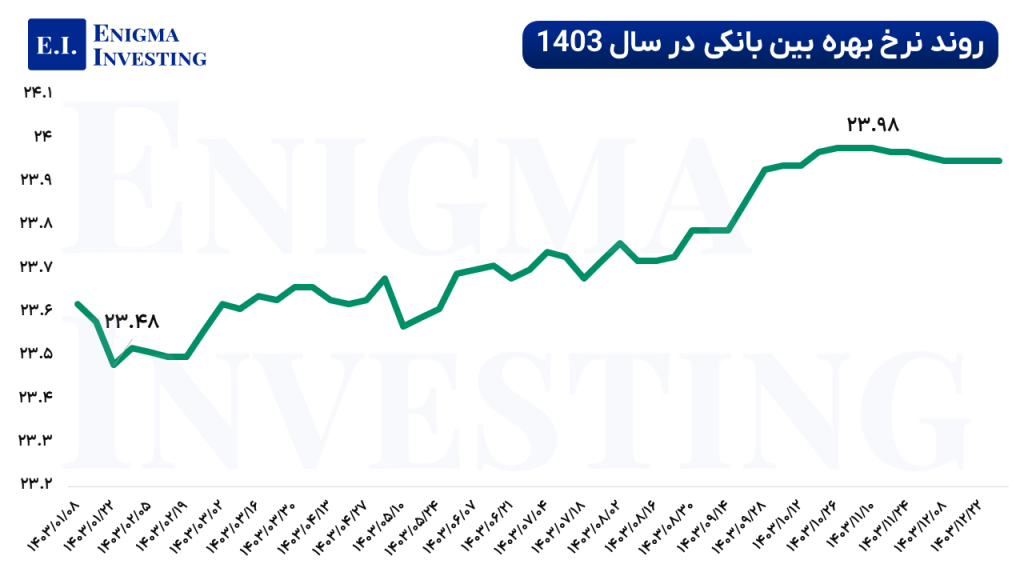

نمودار نرخ بهره بین بانکی در سال 1403

روند نرخ بهره بین بانکی در سال ۱۴۰۳ نشاندهنده ثبات نسبی این نرخ با شیب صعودی ملایم در طول سال است. کمترین میزان این نرخ در سومین هفته فروردینماه با عدد ۲۳.۴۸ درصد ثبت شده و از آن زمان به بعد، بهتدریج افزایش یافته است. نرخ بهره در مرداد ماه وارد کانال ۲۳.۶ درصدی شد و از مهرماه روند افزایشی آن شدت بیشتری گرفت، بهطوری که در هفته منتهی به ۳۰ آبان ۱۴۰۳ به ۲۳.۷۹ درصد رسید؛ رقمی که در بازه آمارهای رسمی موجود (از بهمن ۱۳۹۹ به بعد) یکی از بالاترین رکوردهای ثبتشده محسوب میشود. این نرخ در بهمنماه نیز به سقف تاریخی ۲۳.۹۸ درصد صعود کرد.

علت این افزایش را میتوان در رفتار انقباضیتر بانک مرکزی جستوجو کرد؛ بهویژه کاهش میزان تامین منابع مالی بانکها در عملیات بازار باز که منجر به افزایش فشار تقاضا برای منابع در بازار بین بانکی شده است. در واقع، محدود شدن تزریق نقدینگی از سوی بانک مرکزی باعث شده بانکها برای تامین نیازهای مالی خود، با نرخهای بالاتری از یکدیگر استقراض کنند.

نرخ جدید سود بین بانکی چقدر است؟

بر اساس دادههای بانک مرکزی در خصوص نرخ بهره بین بانکی در سال 1404، نرخ بهره بینبانکی در هفته دوم اردیبهشت ۱۴۰۴ بدون تغییر نسبت به هفته قبل در سطح ۲۳.۹۸ درصد تثبیت شد؛ نرخی که بالاترین سطح ثبتشده در ماههای اخیر است و در آستانه ورود به کانال ۲۴ درصدی قرار دارد.

بررسی روند هفتگی نشان میدهد که این نرخ از ابتدای فروردین در بازهای بین ۲۳.۹۵ تا ۲۳.۹۶ درصد در نوسان بود و از سوم اردیبهشت با افزایشی تدریجی به مرز کنونی رسیده است. ورود نرخ بهره بینبانکی به این محدوده از آذر ۱۴۰۳ آغاز شد و تا به امروز در همین سطح بالا باقی مانده است.

| تاریخ | نرخ بازار بینبانکی |

| ۱۴۰۴/۰۱/۰۶ | 23.96 |

| ۱۴۰۴/۰۱/۱۳ | 23.95 |

| ۱۴۰۴/۰۱/۲۰ | 23.95 |

| ۱۴۰۴/۰۱/۲۷ | 23.96 |

| ۱۴۰۴/۰۲/۰۳ | 23.98 |

| ۱۴۰۴/۰۲/۱۰ | 23.98 |

با وجود اینکه این نرخ در دی و بهمن سال گذشته نیز به سطح ۲۳.۹۸ درصد رسید، اما هرگز از آن عبور نکرده و به کانال ۲۴ درصدی وارد نشده است. تثبیت نرخ در این سطح بالا، نشانهای از تداوم سیاستهای انقباضی بانک مرکزی برای مهار تورم و کنترل نقدینگی است و میتواند پیامدهایی مانند افزایش هزینه استقراض بین بانکی، کاهش وامدهی و فشار مضاعف بر بازارهای سرمایه و اعتبار در پی داشته باشد.

جمعبندی

به طور کلی، نرخ بهره بین بانکی یا همان نرخ repo، به عنوان یک شاخص کلیدی در تعیین وضعیت اقتصادی و پولی کشورها، تاثیرات چشمگیری بر بازارهای مالی، وامها و سیاستهای پولی دارد. این نرخ که نشاندهنده هزینه استقراض پول بین نهادهای مالی است، به ویژه در کشورهای با سیستم نرخ شناور اهمیت زیادی پیدا میکند. تغییرات در نرخ بهره بین بانکی میتواند به طور مستقیم بر نرخ سود بانکی، قدرت خرید مصرفکنندگان، عرضه و تقاضای پول و در نهایت عملکرد بورس تاثیر بگذارد. در کشورهای با سیستم اقتصادی دستوری، این نرخ از سوی بانک مرکزی تحت کنترل قرار میگیرد و نمیتواند بهطور فوری بر بازار تاثیرگذار باشد، اما در بلندمدت، تغییرات آن میتواند فشار زیادی به بانکها برای تامین نقدینگی وارد کند.

سوالات متداول

نرخ بهره بین بانکی نرخی است که بانکها برای وامهای کوتاهمدت به یکدیگر میپردازند. بانک مرکزی مستقیما آن را تعیین نمیکند، اما از طریق نرخ ریپو و عملیات بازار باز بر آن اثر میگذارد تا نقدینگی و تورم را مدیریت کند.

بانکها برای تامین نقدینگی کوتاهمدت، تسویه حسابهای پایان روز و پاسخ به تقاضاهای برداشت مشتریان از سایر بانکها وام میگیرند. این وامها معمولا با نرخ بهره بین بانکی تعیین میشوند.

افزایش نرخ بهره بین بانکی میتواند باعث کاهش تقاضا برای وام، کاهش سرمایهگذاری و کاهش نقدینگی در بازار شود. بالعکس، کاهش این نرخ میتواند تقاضا برای وام و سرمایهگذاری را افزایش دهد.

نرخ بهره بین بانکی میتواند بر تورم تاثیر بگذارد. نرخهای بالاتر ممکن است منجر به کاهش نقدینگی و کاهش فشارهای تورمی شوند، در حالی که نرخهای پایینتر ممکن است به افزایش تقاضا و فشارهای تورمی منجر شوند.

نرخ بهره بین بانکی نرخ بهرهای است که بانکها برای وامهای کوتاهمدت به یکدیگر میدهند، در حالی که نرخ بهره بانکی نرخی است که بانکها از مشتریان برای وامهای طولانیمدت دریافت میکنند. نرخ بهره بین بانکی میتواند بر نرخ بهره بانکی تاثیر بگذارد.

درود بر شما

بسيارمطالب ارزشمندى بود كه عمداتأ در حوزه مراودات مالى مديران ارشد بانكها اتخاذ ميگردد

(اين محتوا هم غنى وهم قوى بود)

سلام، خوشحالیم که مطلب مورد توجهتون قرار گرفته.