بررسی ناترازی بانک ها

بحرانهای بانکی یکی از معضلات اقتصاد کلان در کشور است. در این راستا، اخیرا مساله انحلال بانکهای ناتراز کشور مطرح شده است. این موضوع یک عمل غیرکارشناسی است که باعث پوشاندن صورت مساله بحران بانکها و سرایت دومینووار خروج پول از بانکهای به ظاهر ناتراز به بانکهای سالم خواهد شد. این روند میتواند تبعات اقتصادی و اجتماعی گستردهای به همراه داشته باشد. در این مقاله علاوه بر پاسخ به سوال ناترازی یعنی چه، تلاش شده ناترازی بانک ها بررسی شود.

- در مقاله اهمیت سرمایه گذاری، سپردهگذاری در بانکها بهعنوان یکی از روشهای سرمایهگذاری بررسی شده است.

ناترازی سیستم بانکی چیست؟

اگر بدهی بانک (عمدتا سپردهها) از دارایی بانک (عمدتا تسهیلات، املاک و شرکتهای متعلق به بانک) بیشتر شود، گفته میشود بانک ناتراز است. هم اکنون باتوجه به این تعریف، 6 بانک ملل، شهر، آینده، پارسیان، سرمایه و ایران زمین در کشور ناتراز هستند؛ بهطوری که مجموع بدهیهایشان از مجموع داراییهای آنها ۲۳۰ همت بیشتر است. در ادامه دلیل ناترازی بانک ها با مثالی توضیح داده شده است.

بررسی ناترازی بانک ها

در ادامه ناترازی بانکها با مثالی بررسی شده است. در صورتی که موضوع ناترازی در مورد یک شخص مطرح شود؛ به دو صورت زیر میتوان آن را بررسی کرد:

1- شخصی در حال حاضر خانهای به ارزش ۱۰ میلیارد تومان دارد. همچنین این شخص ۵ میلیارد تومان بدهی با «ارزش روز» دارد؛ در نتیجه این شخص ناتراز نیست.

2- شخص دیگری ۱۰ سال پیش خانهای به مبلغ ۱ میلیارد تومان خریده است و اکنون ۵ میلیارد تومان بدهی با «ارزش روز» دارد؛ در نتیجه این شخص ناتراز است.

واضح است که حالت دوم غیرمنطقی به نظر میرسد. اما خوب است بدانیم که ناترازی بانک ها به روش دوم بررسی میشود. یعنی ارزش دفتری داراییهای یک بانک با ارزش روز بدهیهای آنها مقایسه میشود. در حالی که اگر داراییها و بدهیها هر دو به ارزش روز محاسبه شوند، نه تنها هیچ بانک ناترازی وجود ندارد، بلکه مجموع داراییهای همان ۶ بانک به ظاهر ناتراز نیز از مجموع بدهیهای آنها، ۸۷۰ همت بیشتر خواهد شد. در ادامه برای توضیح بیشتر اصطلاحات فوق به بررسی ترازنامه بانکها پرداخته شده است.

تعریف ترازنامه بانکها

ترازنامه یکی از صورتهای مالی اساسی در بانکها و سایر شرکتها است. در حقیقت ترازنامه بیانگر وضعیت و موقعیت مالی هر بنگاه در انتهای دوره مالی است. ترازنامه شامل 3 بخش داراییها، بدهیها و حقوق صاحبان سهام است و بر اساس معادله اساسی حسابداری از دو ستون تشکیل میشود. در ستون سمت راست انواع داراییها و در ستون سمت چپ بدهیها و سرمایه صاحبان بنگاه نمایش داده میشود. این دو ستون طبق معادله اساسی حسابداری (فرمول زیر) همواره باید برابر باشند.

داراییها=بدهیها+حقوق صاحبان سهام

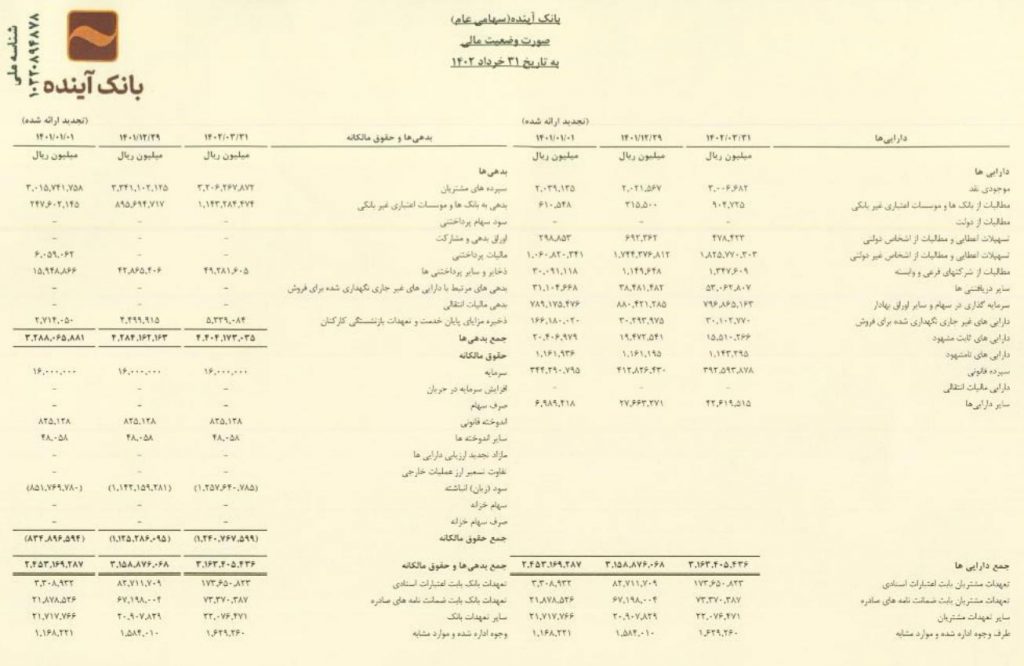

در ادامه برای بررسی ناترازی بانک ها، ترازنامه بانک آینده بهعنوان یکی از بانکهای کشور آمده است.

نمونه ترازنامه

ترازنامه یک شرکت در سایت کدال با عنوان صورت وضعیت مالی در بخش اطلاعات و صورتهای مالی دورهای قابل مشاهده است. تصویر زیر ترازنامه بانک آینده در دوره 3 ماهه منتهی به 31/03/1402 را نشان میدهد. همانطور که مشاهده میشود داراییهای این بانک برابر با مجموع بدهیها و حقوق مالکانه و معادل 316،340 میلیارد تومان است.

طبق ترازنامه بانک آینده عمده داراییهای این بانک مربوط به تسهیلات اعطایی و مطالبات از اشخاص غیردولتی معادل 182,577 میلیارد تومان است. سرمایهگذاری در سهام و سایر اوراق بهادار این بانک نیز معادل 79,686 میلیارد تومان است. سایر داراییهای ثابت مشهود و نامشهود بانک نیز 1,665 میلیارد تومان ثبت شده است.

در خصوص بخش دوم ترازنامه بانک آینده میتوان گفت که مهمترین بدهی این بانک مربوط به سپرده مشتریان، معادل 320,626 میلیارد تومان است. از دیگر بدهیهای عمده ثبت شده در این ترازنامه میتوان به 114,328 میلیارد تومان بدهی به بانکها و سایر موسسات اعتباری اشاره کرد.

بررسی ارزش روز داراییهای بانک آینده

طبق بخشهای قبل، وضعیت ترازنامه بانکها به معنی تعادل در ارزش داراییها و بدهیهای بانک و کفایت سرمایه آن بانک است که متضرر نشدن سپردهگذاران را تضمین میکند. اما همانطور که گفته شد برخی داراییهای بانکها مانند ارزش املاک و شرکتهای زیرمجموعه آن باتوجه به ارزش دفتری آنها در ترازنامه ثبت میشود.

در ادامه به بررسی برخی از شرکتهای زیرمجموعه بانک آینده و داراییهای آن از نظر ریالی پرداخته شده است تا بتوان دیدگاه بهتری از وضعیت زیرمجموعههای این بانک و ارزش افزوده ایجاد شده توسط آنها داشت.

| شرکت | ارزش روز | بهای تمام شده | دارایی اصلی | ارزش افزوده |

|---|---|---|---|---|

| آرین پردیس دنا | 17,104 | 3,354 | هتل روتانا مشهد | 13,750 |

| ایران مال | 255,533 | 34,549 | ایران مال | 220,984 |

| توسعه عمران فردا گستر | 15,451 | 1,029 | برج بانک آینده الهیه | 14,422 |

| ارزش آفرینان آینده | 32,458 | 600 | فرمانیه مال | 31,858 |

| گروه مالی اقتصادی آینده | 7,681 | 5,838 | زمین جنب ایران مال | 1,843 |

| ستاره تابناک هشتم توس | 58,668 | 7,797 | مشهد مال | 50,871 |

| شرکت توسعه ساختمانی تابان | 7,175 | 1,915 | بازار مبل 3 | 5,260 |

| سفیر امواج آریا | 5,700 | 1,966 | ملک شیخ بهایی | 3,734 |

| مجموع | 399,770 | 57,048 | – | 342,722 |

باتوجه به محاسبات فوق ارزش روز تنها بخشی از داراییهای بانک آینده معادل 399 هزار میلیارد تومان است و مهمترین بخش بدهی این بانک معادل 320 هزار میلیارد تومان است؛ بنابراین باتوجه به موارد فوق، مقایسه ارزش دفتری داراییهای یک بانک با ارزش روز بدهیهای آن در بررسی ناترازی بانک ها منطقی به نظر نمیرسد.

سلام البته هزینه بروز کردن ارزش دفتری داراییها نیز باید مد نظر قرار بگیرد

لطفا به جمع داراییهای بانکها توجه کنید اگر این حجم از داراییها بخواهد عرضه شود اصلا در داخل پولی برای واگذاری آن وجود ندارد. بعبارت دیگر این داراییها با قیمت روز قابل عرضه نیست .

از سوی دیگر همین ساختمانهایی که در اختیار بانکهاست اگر امروز عرضه شود بدلیل زیاد شدن عرضه،قیمت آنها خواهد شکست لذا دارایی که قابل فروش نیست و اگر هم عرضه شود قیمت آن بشدت خواهد شکست نباید به روش معمول حسابرسی گردد. اگر بگویید این داراییها با قیمت بالا به طرف خارجی فروخته می شود نیز باید گفت خارجی که این دارابیها را بخواهد بخرد عقل معاش ندارد زیرا نوع این داراییها فقط با تورم ارزش افزوده داخلی پیدا می کند و ما به ازای آن، برابری ریال در برابر ارز خارجی ، این نوع سرمایه گذاری را با چالش مواجه خواهد کرد.

بانکها اگر ارزش افزوده ای داشتند در سود و زیان آنها مشخص میشد نه در بروز کردن داراییهایی که با فقر مردم ارزش پیدا می کند