تحلیل بازار دلار در سال 1403 به همراه نظریههای مهم در تحلیل دلار ایران

دلار آمریکا پرمعاملهترین ارز در جهان است. این ارز به عنوان یک ارز رایج و بسیار پرکاربرد در معاملات سراسر جهان شناخته میشود. علاوه بر این، دلار در بسیاری از مناطق خارج از ایالات متحده به عنوان ارز رسمی شناخته میشود. در ایران نرخ دلار بر بسیاری از متغیرهای اقتصادی اثرگذار است و ارزش پول کشور در برابر این ارز بر اساس نرخ تبدیل مشخص میشود. بنابراین نحوه تحلیل دلار و پیشبینی نرخ این ارز برای افراد جامعه بسیار حائز اهمیت است. در این مقاله ضمن آموزش نحوه تحلیل بازار دلار، سناریوهای متعددی برای نرخ دلار در سال 1403 مطرح شده است

تحلیل وابستگی اقتصاد ایران به دلار

پیش از تحلیل دلار، علت وابستگی اقتصاد ایران به نرخ دلار تشریح شده است. به رغم تلاشهای بسیار دولت برای کاهش وابستگیها به دلار، اما نرخ این ارز اثر بسیاری بر اقتصاد کشور دارد. قدرت دلار در برابر سایر ارزهای دیگر نه تنها در ایران بلکه در سایر کشورها نیز همواره مورد بحث قرار داشته است. باتوجه به اینکه عمده تبادلات تجاری در دنیا بر اساس دلار آمریکا انجام میشود، در نتیجه نمیتوان از تاثیرات این ارز در کشور چشمپوشی کرد. یکی از دلایل مهم وابستگی اقتصاد ایران به دلار این است که بخش عمدهای از درآمدهای ارزی کشور، ماحصل درآمدهای نفتی هستند و از آنجا که قیمت نفت بر اساس دلار آمریکا تعیین میشود، در نتیجه نوسانات نرخ این ارز بر درآمدهای ارزی یا به عبارتی بخش عرضه اثرگذار است. همچنین قیمت بسیاری از محصولات معدنی و تولیدات کشور بر پایه نرخهای جهانی تعیین میشود.

نکته بعدی آن است که بخش بسیاری از کالاهای اساسی و مواد اولیه تولیدات کشور از طریق واردات تامین میشود و عمدتا نرخگذاری مواد وارداتی بر پایه دلار صورت میگیرد، زیرا همانطور که گفته شد، عمده تبادلات تجاری در دنیا بر پایه این ارز صورت میگیرد. در نهایت به دلیل مقبولیت جهانی دلار این ارز در کشورها اهمیت بالایی دارد. به همین منظور باتوجه به اینکه افزایش قیمت دلار بر نرخ بسیاری از کالاهای مصرفی و اساسی اثرگذار است، دولت همواره سعی بر کنترل نرخ آن دارد. نظام چند نرخی و سیاستهای تثبیت ارز بر همین اصل پایدار است.

تاثیر نظام ارزی ایران در تحلیل دلار

برای تحلیل بازار دلار در ابتدا باید نظام ارزی کشور مورد بررسی قرار گیرد، این امر فهم تحلیل دلار را سادهتر میکند. به طور کلی در ایران دو سیاست چندنرخی بودن و تثبیت نرخ ارز همواره از سوی دولت اعمال میشود که در ادامه هر دو این سیاستگذاری مورد بررسی قرار گرفته است.

سیاست چند نرخی بودن ارز

قیمت ارزهای خارجی در بسیاری از نقاط دنیا، همواره تک نرخی است، به این معنا که هر ارز یک نرخ مشخصی دارد و نوسانات آن بر پایه همان نرخ است. در ایران به واسطه کمبود ذخایر ارزی در کشور و با شعار حمایت از تولید و تسهیل واردات و همچنین برای کنترل نرخ تورم، افراد با نرخهای متعددی از ارزها مواجه میشوند. پایه و اساس ارز چند نرخی در واقع یارانهای است که دولت به تولیدکنندگان و تجار برای واردات پرداخت میکند. در مقابل، این یارانه از طریق صادرکنندگان تامین میشود. تعدد نرخها برای ارزهایی همچون دلار، یورو و… به همین منظور است. دولت در واقع با ارز ارزان، نرخ کالاهای تولیدی را کنترل میکند تا کالاهای ارزانتری به مردم عرضه شود، اما این نظام ارزی تا به امروز ناکارآمد بوده و نه تنها بخش تولید را با چالشهای فراوان همراه کرده، بلکه سطح رفاه افراد جامعه را کاهش داده است.

هر زمان هر کالا یا ارزی، از ارزش واقعی خود کمتر قیمتگذاری شود، تقاضا برای خرید آن افزایش مییابد. منابع محدود و تقاضای زیاد بازار سیاه را ایجاد میکند و دیگر کنترل قیمتها بر دستان منفعتطلبان یا دلالان ارزی خواهد افتاد. در این حالت به واسطه اختلاف قیمتهای کنترل شده و بازار آزاد، واسطهها دلار ارزان دریافت و آن را با نرخهای بازار غیررسمی به فروش میرسانند، این امر بساط فساد و رانت در کشور را گسترش میدهد. بنابراین نرخهای متعدد ارز همچون نرخ ارز نیمایی، چندان نتوانسته بخش تولید را مورد حمایت قرار دهد و شکاف آن با بازار آزاد تنها منفعت واسطهها را تامین کرده و در نهایت دود آن به چشم تولیدکننده و مردم رفته است.

سیاست تثبیت ارز

نرخ ارز از جهت نوسانات به دو صورت ثابت و شناور دستهبندی میشود که باتوجه به سیاستهای هر کشوری ممکن است ثابت یا متغیر باشد. در ایران بانک مرکزی به عنوان نهاد پولی کشور، سیاست تثبیت ارز را در پیش گرفته است. در این حالت دولت و بانک مرکزی با کنترل بخش عرضه سعی بر تثبیت نرخ ارز به ویژه دلار در سطوح مشخصی را دارند.

با توجه به اینکه روند قیمت دلار و سایر ارزها در ایران به واسطه متغیرهایی نظیر رشد نقدینگی، تراز تجاری منفی و البته اثرات تحریمها و… عمدتا صعودی است، در نتیجه بانک مرکزی با هدف حمایت از مصرفکننده، تسهیل در فرآیند تجاری و در نهایت جلوگیری از اثرات نوسانات نرخ ارز بر معیشت مردم، با تعیین نرخ هدف سالانه، هر زمان نرخ ارز میل به افزایش از سطوح ثابت داشته باشد، با عرضه بیشتر، قیمت ارز را مجددا به سطوح هدف باز میگرداند.

این سیاست گرچه برای مدتی اثر نوسانات را کنترل و تعدیل میکند، اما در شرایطی که سایر عوامل و محرکهای رشد از افزایش نرخ ارز حمایت میکنند، در نتیجه کنترل و تثبیت ارز در شرایط فعلی، همچون فنری است که فشرده شده و در شرایط بحرانی و هر محرک بیرونی دیگر، کنترل آن از دستان دولت خارج میشود.

نظریههای مهم در تحلیل دلار

به طور کلی روشهای متعددی برای تحلیل دلار و محاسبه ارزش ذاتی آن وجود دارد که در ادامه برخی از رایجترینها آورده شده است:

نظریه برابری قدرت خرید (Purchasing Power Parity (PPP

برابری قدرت خريد در واقع بیانگر این موضوع است که سطوح قيمتی برای يک سبد کالایی برای حداقل دو کشور، زمانی که بر اساس يک ارز اندازهگيری شود، باید برابر باشند. این موضوع تساوی اسمی واحد پول دو کشور را نشان میدهد. بر اساس اين نظریه، نرخهای مبادله در طولانی مدت به سمت نرخی همگرا میشوند که باعث برابری قدرت خرید در بين کشورها میشود. از این فرضیه برای تخمین ارزش ذاتی ارزی در برابر ارز دیگر استفاده میشود. بسیاری از تحلیلگران و اقتصاددانان از این روش برای پیشبینی نرخ دلار استفاده میکنند.

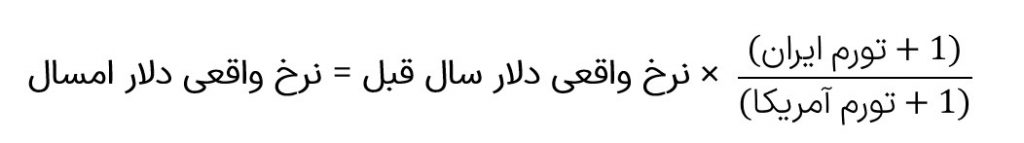

فرمول محاسبه نرخ ذاتی دلار برابر است با:

برای محاسبه ارزش ذاتی نرخ دلار مطابق با فرمول فوق، تحلیلگران عمدتا سالی را به عنوان سال پایه در نظر میگیرند که نرخ دلار در آن سال به سطوح تعادلی خود نزدیک یا اصطلاحا نرخ آن منطقی باشد. برخی کارشناسان سال 1381 را مناسب برای در نظرگرفتن سال پایه میدانند، علت هم این است که این سال، آخرین سالی بود که در کشور یکسانسازی ارزی انجام شد. البته انتخاب سال پایه همواره مورد بحث میان تحلیلگران و اقتصاددان بوده است.

مدلهای اقتصادسنجی در تحلیل دلار (Econometric Models)

روش رایج دیگری که برای پیشبینی نرخ ارز استفاده میشود، مدل اقتصادسنجی است که با در نظر گرفتن عواملی که بر حرکت نرخ ارز اثرگذار است، مدلسازی میشود. مهمترین عواملی که در مدلهای اقتصادسنجی ایران برای پیشبینی نرخ ارز استفاده میشوند، شامل موارد ذیل هستند:

تورم: یکی از مهمترین عوامل در تحلیل دلار، نرخ تورم است. تورم که با رشد نقدینگی مازاد و غیرمولد ایجاد میشود، عاملی برای افزایش قیمت دلار است. در ایران دلار به عنوان کالای سرمایهای و راهی برای حفظ ارزش پول در نظر گرفته میشود، هر زمان انتظارات تورمی افزایش یابد، افراد جامعه گرایش بیشتری به خرید دلار برای حفظ ارزش سرمایه خود دارند، باتوجه به محدودیت در بخش عرضه، در نتیجه نرخ دلار افزایش خواهد یافت. بنابراین مهمترین فاکتور برای رشد دلار، رشد نقدینگی سرگردان و غیرمولد جامعه است که رشد تورم را به دنبال دارد. به بیان دیگر اگر رشد نقدینگی با رشد تولید همراه نشود، تورم ایجاد میکند و تورم ارزش پول ملی را کاهش میدهد.

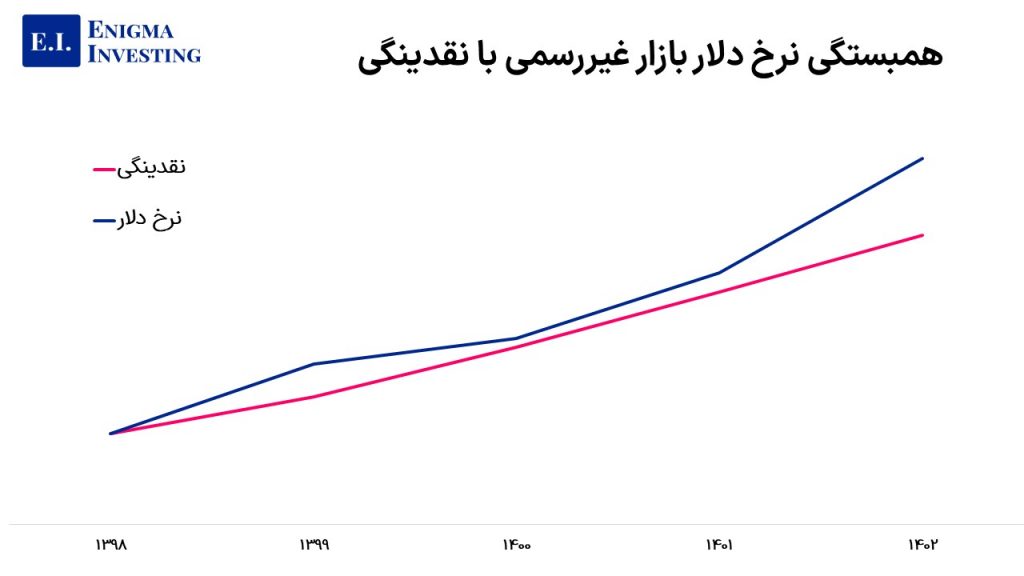

میزان نقدینگی کشور: همانطور که گفته شد، رشد نقدینگی کشور عامل بسیار مهمی برای رشد تورم کشور و در نتیجه تحلیل دلار است. بسیاری از تحلیلگران، نرخ ارز را بر اساس تغییر در نقدینگی کشور محاسبه میکنند. این فاکتور مهم اقتصادی با سیاستهای پولی کشور تغییر میکند. نقدینگی مازاد منجر به رشد تورم و رشد تورم کاهش ارزش پول ملی در برابر دلار را در پیش دارد. در ایران کسری بودجه عامل اصلی تورم است، چرا که دولت برای تامین این کسری باید از بانکها استقراض کرده و این امر با افزایش پایه پولی و در نهایت نقدینگی در کشور همراه میشود. مرکز پژوهشهای مجلس کسری قانون بودجه 1403 را به دلیل عدم تحقق درآمدها، به ویژه درآمدهایی که محل تامین آن با ابهام همراه است، بیش از 550 هزار میلیارد تومان برآورد کرده است.

در نمودار ذیل همبستگی نرخ دلار با نقدینگی آورده شده است:

سیاستهای پولی: سیاستگذاران هر کشوری باتوجه به حجم نقدینگی کشور (نقدینگی سرگردان) و شرایط تورمی یا رکود، سیاستهای انبساطی یا انقباضی در پیش میگیرند. با توجه به تلاش بانک مرکزی در جمعآوری نقدینگی مازاد از کشور، میتوان دریافت سیاستی که امروزه بانک مرکزی ایران در پیش دارد، سیاست انقباضی است. این نوع سیاست ضدتورمی است و در کشورهایی که نرخ تورم بالایی دارند، اعمال میشود. به طور کلی باید گفت که سیاست پولی انبساطی، برای ایجاد تحرک در بخش تقاضا و جلوگیری از رکود، نقدینگی به جامعه تزریق کرده و اگر این جریان نقدینگی، منجر به رشد تقاضا نشود، در نتیجه ارزش پول ملی کشور را در برابر سایر ارزها کاهش یافته و این امر منجر به افزایش نرخ دلار میشود. در مقابل سیاست پولی انقباضی با جذب نقدینگی مازاد از جامعه، عرضه پول را کاهش داده و این امر منجر به تقویت ارزش پول کشور میشود. با افزایش ارزش پول ملی در برابر یک ارز، نرخ آن ارز در کشور کاهش مییابد. در ایران اما به واسطه رشد نقدینگی که با کسری بودجه تشدید میشود، همواره نرخ تورم بالا است. باتوجه به اینکه کشور گرفتار رکود تورمی است؛ یعنی در حالی که نرخ تورم بالا است، کاهش تقاضا و رکود در کشور ایجاد شده است، در نتیجه نقدینگی منجر به تحریک تقاضا نشده و تورم ایجاد کرده است.

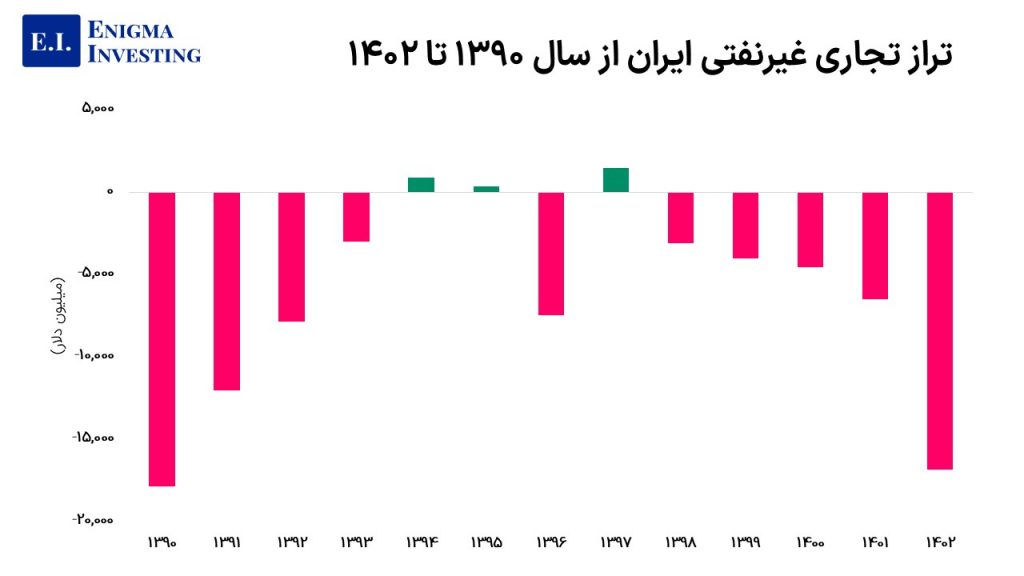

تراز تجاری: تراز تجاری نیز عامل مهم اقتصادی دیگر در تحلیل دلار است. حاصل اختلاف ارزش صادرات از واردات، تراز تجاری کشور است که در ایران به واسطه تحریمها و مشکلات و محدودیتها در تبادلات ارزی با سایر کشورها، طی سالهای متعددی همواره واردات کشور بیش از صادرات بوده است که این امر منجر به تراز تجاری منفی شده است. به طور کلی ارز مورد نیاز کشور از طریق صادرات تامین میشود. این ارز باید بتواند هم نیازهای ارزی واردات و هم ارز مورد نیاز کشور برای سایر نیازها را تامین کند. در صورتی که این امکان وجود نداشته باشد، در نتیجه تراز تجاری منفی خواهد شد. این بدان معناست که دولت برای تامین ارز مورد نیاز باید از ذخایر ارزی خود استفاده کند. کاهش ذخایر ارزی کشور و تراز تجاری منفی، نشان میدهد که نیازهای ارزی داخل کشور مرتفع نمیشود و این موضوع افزایش نرخ ارز را در پیش دارد. در سال گذشته تراز تجاری کشور برابر با منفی 16,800میلیون دلار بود. در نمودار ذیل تراز تجاری کشور از سال 1390 تا 1402 آورده شده است:

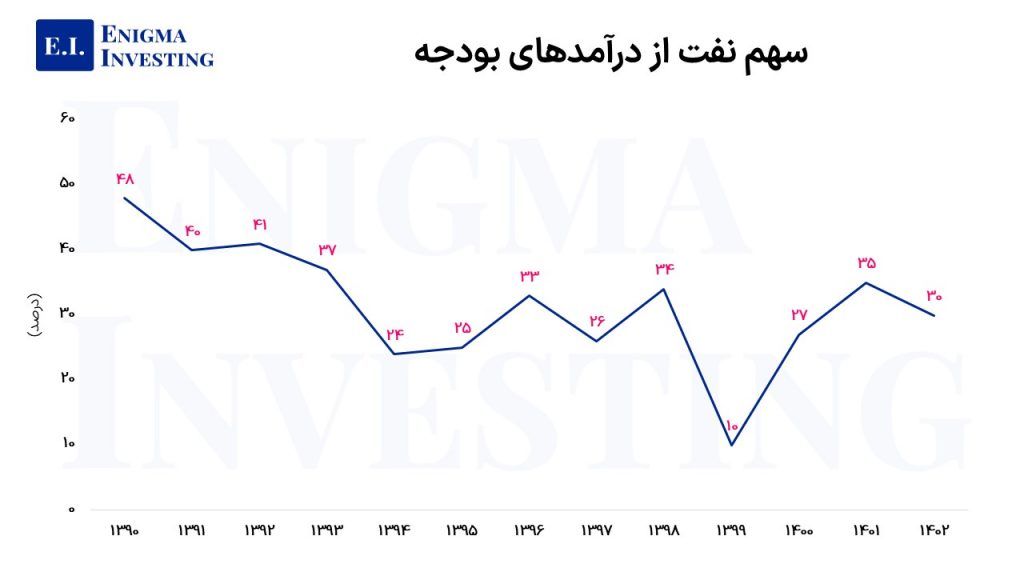

نکته مهم در خصوص تحلیل دلار و تراز تجاری کشور آن است که تراز تجاری کشور به دلیل ممنوعیت فروش نفت ایران و تحریمها، سالها است که بدون احتساب صادرات نفتی محاسبه میشود. وابستگی تامین درآمدهای ارزی گرچه طی سالهای اخیر کاهش یافته است، اما همچنان بخش عمده صادرات کشور، به صادرات نفتی ایران اختصاص دارد و عمده درآمدهای ارزی دولت از همین منبع تامین میشود. بنابراین در صورتی که فروش نفت بر اساس آنچه در بودجه دولت برآورد شده، محقق نشود، کسری بودجه بیشتر میشود و از سوی دیگر درآمدهای ارزی کاهش مییابد. البته طی سالهای اخیر وابستگی به درآمدهای نفتی اندکی کاهش یافته اما چشمپوشی از آن اجتنابناپذیر است.

سیاستهای خارجی: یکی دیگر از عوامل مهم در تحلیل دلار بررسی سیاستهای خارجی کشور ایران و کشور صاحب ارز همچون آمریکا است. در واقع هر زمان ارزش دلار آمریکا در برابر سایر ارزها افزایش یابد، ریال ایران نیز از این قاعده مستثنی نمیشود و ارزش دلار در ایران نیز افزایش پیدا میکند. همچنین باتوجه به اینکه تورم، به عنوان فاکتور مهم برای برابری قدرت خرید دو ارز در نظر گرفته میشود، تورم آمریکا بر نرخ واقعی دلار کشور اثرگذار است. طی سالهای اخیر، روابط سیاسی ایران با سایر کشورها به دنبال تحریمها بسیار محدود شده است، در نتیجه تبادلات تجاری نیز به همین منظور بسیار کاهش یافته است. این امر کاهش ذخایر ارزی کشور را نیز به دنبال داشته است.

قدرت اقتصادی نسبی

این روش بر قدرت رشد اقتصادی کشورها تمرکز دارد و برخلاف روش برابری قدرت خرید که نرخ ارز را پیشبینی میکند، این روش جهت حرکت نرخ ارز را برآورد میکند. بر اساس این روش، یک کشور با اقتصاد قوی و رشد مناسب، ارزش ارز بالایی دارد و سرمایهگذاران خارجی بیشتری را جذب میکند. البته این رویکرد، دیدگاه کلیتری دارد و به تمام عواملی که جریانهای سرمایهگذاری را بیشتر میکند، توجه دارد. این روش در ترکیب با روشهای دیگر کاربرد دارد.

مدل سری زمانی (Time Series Model)

مدل سری زمانی روشی برای تحلیل تکنیکال دلار است. در واقع منطق این روش میگوید که رفتار گذشته و الگوهای قیمتی میتواند بر رفتار و الگوهای قیمتی آینده تاثیر بگذارد. به رغم آنکه این روش به تنهایی در شرایط فعلی کشور قابل استناد نیست، بسیاری از افراد همچنان به پیشبینی نرخ دلار بر اساس تحلیل تکنیکال باور دارند. در این حالت باید گفت که اثر محرکهای بنیادی بر قیمت دلار بسیار زیاد است و تحلیل تکنیکال به عنوان ابزاری تکمیلکننده باید در نظر گرفته شود.

سناریوهای تحلیل دلار در سال 1403

باتوجه به موارد گفته شده در بخشهای قبلی، میتوان دریافت که در شرایط کنونی کشور، پیشبینی نرخ دلار بسیار پیچیده است. از طرفی عوامل و متغیرهای اقتصادی و روشهای پیشبینی نرخ بر افزایش نرخ ارز اصرار دارند، در حالی که سیاستگذاریهای دولت در تقابل با آن عمل میکند. بسیاری معتقدند که سال گذشته به رغم آنکه تمامی عوامل از رشد قیمت دلار تا حوالی 70 هزار تومان حمایت میکرد، اما بسیاری بر این باورند که بانک مرکزی در سال گذشته با عرضه ارز به بازار و تقویت بخش عرضه، نرخ ارز را کنترل و مانع از رشد نرخ دلار شد.

بنابراین در یک سناریو، با فرض ثبات در شرایط کنونی با مدلسازی بر اساس نظریه برابری قدرت خرید، ارزش ذاتی دلار حدود 70 تا 75 هزار تومان برای هر دلار آمریکا در سال 1403 خواهد بود. تکرار سیاستهای دولت مشابه سال 1402، سناریو بعدی برای تحلیل دلار در سال 1403 است که در صورت تداوم عرضه ارز از سوی بانک مرکزی (مشابه سال گذشته)، احتمالا همچنان سطوح قیمتی فعلی (حوالی 60 هزار تومان) برای سال 1403 پیشبینی شود.

سناریو مهم بعدی اما که خیلی مورد توجه عموم مردم است، در پیش بودن انتخابات ریاست جمهوری آمریکا و احتمال به روی کار آمدن ترامپ است. این امر احتمالا پرونده تحریمهای ایران را بازتر از قبل خواهد کرد و محدودیتهای جدیدتری برای کشور به همراه خواهد داشت. بنابراین در صورتی که دولت اقدامات پیشگیرانهای جهت تامین ارز مورد نیاز انجام دهد، احتمالا انتخاب ترامپ، موقتا و به دنبال اثرات روانی آن باعث افزایش نرخ دلار شود، اما تدابیر ارزی دولت برای مدتی آرامش را در بازارهای ارزی کشور برقرار کند که با توجه به شرایط فعلی اقتصادی (رشد نقدینگی، کسری بودجه، تراز تجاری و…)، دولت احتمالا قادر به کنترل نرخها در بلند مدت نشود.

تنشهای اخیر میان ایران و اسراییل نیز سناریو دیگری مطرح میکند که فعالان ارزی را گوش به زنگ نگاه داشته است. بنابراین علاوه بر عوامل اقتصادی، این روزها چشم فعالان بازارهای ارزی به عوامل سیاسی کشور دوخته شده است و در این شرایط پیشبینی نرخها بسیار دشوار خواهد بود.

مقاله خوبی بود. درود بر شما

ممنون از شما