معاملات آپشن در بورس چیست؟ هر آن چیز که باید در مورد اختیار معامله بدانید

بازار سرمایه امروزه ابزارها و روشهای متعددی برای سرمایهگذاری افراد ارائه کرده است تا تنها به معاملات سهام عادی یا صندوقها بسنده نشود. یکی از این ابزارها، بازار مشتقات است که آپشن یا اختیار معامله نوعی از آن است. به همین منظور در این مقاله به چیستی آپشن یا اختیار معامله، بررسی معاملات آپشن بورس ایران، آموزش اختیار معامله در بورس و مقایسه قراردادهای اختیار معامله در بورس با قرارداد آتی پرداخته شده است.

پیشنهاد میشود مقاله سرمایه گذاری در بورس را بخوانید…

قرارداد اختیار معامله بورس چیست؟

آپشن یا اختیار معامله، ابزاری برای معاملات سهام یا سایر داراییهای پایه در بازار مشتقات است که در قالب یک قرارداد میان دو طرف خریدار و فروشنده انجام میشود. معاملات آپشن یا اختیار معامله، عمل خرید یا فروش قراردادهای اختیار معامله است. این قراردادها در واقع قراردادهایی هستند که به دارنده این امکان را میدهند تا مجموعهای از اوراق بهادار (دارایی پایه) را با قیمت تعیین شده در یک تاریخ خاص خریداری کرده یا بفروشند. دارایی پایه، به دارایی گفته میشود که قرارداد اختیار معامله مبتنی بر آن است. این معاملات شامل دو طرف؛ خریدار و فروشنده هستند.

از اختیار معامله در بورس به عنوان یک ابزار مالی برای مدیریت ریسک، سودآوری در بازار سهام استفاده میشود. این ابزار به سرمایهگذاران اجازه میدهد که به طور انعطافپذیر به تغییرات قیمت سهام و بازار پاسخ دهند و از فرصتهای مختلف سود برده و ریسکهای مرتبط با بازار سهام را کاهش دهند. نکته مهمی که در خصوص آپشنها باید به آن توجه داشت آن است که این معاملات بسیار پیچیده هستند، زیرا براساس آن چیزی معامله میشود که سررسید مشخص دارد و به قیمت یک دارایی پایه وابسته است.

تاریخچه معاملات آپشن

اولین آپشن در یونان باستان در مورد برداشت زیتون استفاده شد. اما آپشنهایی که اکنون شناخته شدهاند، برای اولین بار در بورس شیکاگو به نمایش درآمدند. امروزه بورس شیکاگو بزرگترین بازار آپشن دنیا است. در اروپا، اولین صرافی یا کارگزاری آپشن تنها چند سال بعد از بورس نیویورک در آمستردام تاسیس شد.

مفاهیم مهم در معاملات آپشن

در ادامه مفاهیمی در خصوص قرارداد اختیار معامله که معاملهگران با آن مواجه میشوند، تشریح شدهاند:

دارایی پایه: دارایی پایه به دارایی گفته میشود که قرارداد اختیار معامله بر پایه آن منعقد شده و ممکن است یک ورقه بهادار یا سبدی از اوراق بهادار باشد.

اتاق پایاپای: اتاق پایاپای در واقع واحدی در شرکت سپردهگذاری مرکزی است که وظیفه محاسبه وجوه تضمین، انجام امور تسویه، پایاپای و اعمال قرارداد اختیار معامله را بر عهده دارد.

اعمال قرارداد اختیار معامله: اعمال قرارداد به استفاده از اختیار در یک قرارداد اختیار معامله گفته میشود.

اندازه قرارداد اختیار معامله: به تعداد دارایی پایهای که فروشنده در قرارداد اختیار معامله، متعهد به خرید یا فروش آن میشود، اندازه قرارداد اختیار معامله گفته میشود.

دوره معاملاتی: دوره معاملاتی در واقع فاصله بین اولین روز معاملاتی و آخرین روز معاملاتی قرارداد اختیار معامله است.

اولین روز و آخرین روز معاملاتی: اولین روز معامله، اولین روزی است که امکان معامله قرارداد اختیار معامله و آخرین روز معاملاتی نیز آخرین روزی است که امکان معامله قرارداد اختیار معامله در بازار مشتقه وجود دارد.

سررسید یا انقضای قرارداد اختیار معامله: سررسید، تاریخی است که پس از آن قرارداد اختیار معامله منقضی میشود.

وجه تضمین: به وجهی که برای جلوگیری از عدم انجام تعهدات قرارداد، از فروشنده اختیار خرید یا فروش دریافت میشود، وجه تضمین میگویند.

وجه تضمین اولیه: وجه تضمین اولیه نیز وجه تضمینی است که برای تضمین ایفای تعهدات در زمان اتخاذ موقعیت باز در قراردادهای اختیار معامله و براساس ضوابط وجه تضمین، از از فروشنده اختیار خرید یا فروش دریافت میشود.

وجه تضمین لازم: پس از ثبت سفارشات فروش، مبلغ نهایی وجه تضمین با عنوان وجه تضمین لازم، توسط بورس محاسبه و در پایان جلسه معاملاتی اعلام میشود. معاملهگران موظفند برای جلوگیری از دریافت اخطاریه افزایش وجه تضمین، حداقل ۷۰ درصد از این مبلغ را در حساب خود داشته باشند.

قیمت اعمال قرارداد: به قیمت توافقی خریدار و فروشنده در قرارداد اختیار معامله برای خرید یا فروش دارایی پایه قیمت اعمال قرارداد گفته میشود.

قیمت پایانی قرارداد اختیار معامله: قیمت پایانی هر قرارداد اختیار معامله، قیمتی است که بورس پس از پایان روز معاملاتی محاسبه و اعلام میکند.

موقعیتهای باز: به موقعیتهای یک معاملهگر در هر نماد معاملاتی گفته میشود که میتواند در قالب خرید یا فروش باشد. موقعیت باز خرید، نشاندهنده تداوم امکان استفاده از اختیار و موقعیت باز فروش، نشاندهنده تداوم تعهد موضوع قرارداد اختیار معامله است.

بستن موقعیت: بستن موقعیت باز فروش با اخذ موقعیت خرید در همان نماد معاملاتی یا سلب اختیار دارنده موقعیت باز خرید با اتخاذ موقعیت فروش در همان نماد معاملاتی است.

تسویه نقدی و فیزیکی: هر قرارداد اختیار معامله شامل دو مدل تسویه نقدی و تسویه فیزیکی است. در تسویه نقدی، اتاق پایاپای وجه را از حساب دارندگان موقعیت باز فروش (نزد کارگزار) به حساب دارندگان موقعیت باز خرید (نزد کارگزار )منتقل خواهد کرد. در تسویه فیزیکی اتاق پایاپای، دارایی پایه موضوع قرارداد اختیار معامله را حسب نوع قرارداد اختیار معامله (خرید یا فروش) به کد مالکیت دارنده موقعیت باز خرید یا فروش منتقل و وجه آن را از حساب کارگزار مربوطه کسر و به حساب اعمال کارگزار طرف مقابل واریز میکند.

قیمت اختیار یا پرمیوم ( Premium ): قیمت پرمیوم در آپشن، در واقع قیمت کنونی قرارداد است که در هنگام معامله از طرف خریدار به فروشنده پرداخت و بر اساس آن سفارش خرید یا فروش اجرایی میشود. قیمت پرمیوم همان مبلغی است که در ابتدا خریدار بابت حق اختیار به فروشنده پرداخت میکند.

انواع معاملات آپشن

معاملات آپشنها به دو نوع اختیار خرید و اختیار فروش دستهبندی میشوند:

اختیار خرید (Call Option): در آپشن خرید، خریدار حق دارد تا مقدار مشخصی از دارایی پایه را به قیمت تعیین شده در تاریخ سررسید (آینده) خریداری کند. استفاده از این نوع آپشن زمانی مناسب است که انتظار میرود قیمت دارایی افزایش یابد.

اختیار فروش (Put Option): آپشن فروش به خریدار آپشن این حق را میدهد که دارایی پایه را در تاریخ سررسید به قیمت اعمال بفروشد. این نوع آپشن معمولا وقتی استفاده میشود که انتظار میرود قیمت دارایی کاهش یابد.

انواع قراردادهای اختیار معامله

قراردادهای اختیار معامله از نظر سبک اعمال به دو نوع اروپایی و آمریکایی تقسیم میشوند. اختیار معامله آمریکایی و اروپایی در واقع دو نوع مشتقه مالی هستند که به سرمایهگذاران حق (تعهد نیست) خرید یا فروش یک دارایی پایه به قیمت از پیش تعیین شده را میدهد. این دو نوع قرارداد تفاوتهایی با یکدیگر دارند که به طور خلاصه، تفاوت اصلی بین قراردادهای آپشن آمریکایی و اروپایی در زمانی است که میتوان آنها را اعمال کرد. این موضوع بر قیمتگذاری و استفاده استراتژیک آنها در معاملات تاثیر میگذارد

. آپشنهای آمریکایی انعطافپذیری بیشتری دارند، این در حالی است که آپشنهای اروپایی مکانیسم سادهتری دارند. آپشنهای آمریکایی بیشتر در بازار سهام استفاده میشود اما آپشنهای اروپایی اغلب در شاخصها و بازارهای ارز مورد استفاده قرار میگیرد. با این وجود در بورس ایران تمام قراردادهای اختیار معامله از نوع اروپایی هستند، یعنی فقط در زمان سررسید قابلیت اعمال دارند.

انواع موقعیتهای اختیار معامله

موقعیتهای اختیار معامله به صورت موقعیت خرید آپشن و موقعیت فروش است که هر کدام نیز بخشهای مربوط به خود را دارند. موقعیت خرید آپشن (Long Options) در دو دسته طبقهبندی میشود:

- خرید آپشن خرید (Long Call): در این معامله، سرمایهگذار یک آپشن خرید را با هدف کسب سود از افزایش قیمت دارایی پایه خریداری میکند.

- خرید آپشن فروش (Long Put): در این معامله، سرمایهگذار یک آپشن فروش را با هدف حفاظت از سرمایه یا کسب سود از کاهش قیمت دارایی پایه خریداری میکند.

عملا به این معامله، معامله خرید naked میگویند؛ چرا که در این حالت موقعیت خرید افراد چه در سمت آپشن خرید و چه در سمت آپشن فروش با دارایی دیگری (چه سهام چه آپشن) محافظت نشده است و سود و زیان آنان در آپشن خرید میتواند نامحدود و در آپشن فروش میتواند محدود به قیمت سهم باشد.

موقعیت فروش آپشن (Short Options) نیز در دو دسته فروش آپشن خرید و فروش آپشن فروش تقسیم میشوند.

- فروش آپشن خرید (Short Call): در این نوع معامله، سرمایهگذار یک آپشن خرید را با هدف کسب سود از انقضای بیارزش شدن آپشن، به قیمت پریمیوم میفروشد. پریمیوم در معاملات آپشنها مبلغی است که خریدار آپشن برای کسب حق استفاده از آپشن به فروشنده پرداخت میکند.

- فروش آپشن فروش (Short Put): در این نوع معامله، سرمایهگذار یک آپشن فروش را با هدف کسب سود از انقضای بیارزش شدن آپشن یا خرید دارایی پایه به قیمت اعمال، به قیمت پریمیوم میفروشد.

در این حالت نیز موقعیت فروش افراد چه در سمت آپشن خرید چه در سمت آپشن فروش با دارایی دیگری (چه سهام چه آپشن) محافظت نشده است.

انواع اختیار معامله از جهت میزان بازدهی

قرارداد آپشن یا اختیار معامله از جهت رابطه قیمت دارایی پایه و قیمت اعمال در سه حالت اختیار معامله در سود، اختیار معامله در زیان و اختیار معامله بیتفاوت است که در ادامه به طور مختصر تشریح شدهاند:

اختیار معامله در سود (in the money): در این نوع اختیار معامله، خریدار اختیار با اعمال اختیار خود به بازدهی خواهد رسید. در نتیجه اختیار با ارزش است.

اختیار معامله بیتفاوت (at the money): در نوع بی تفاوت آن، اعمال اختیار از سوی خریدار با سود یا زیان همراه نیست.

اختیار معامله در زیان (out of the money): در این اختیار معامله، خریدار اختیار با اعمال اختیار خود زیان خواهد کرد. در نتیجه اختیار بیارزش است.

سازوکار معاملات آپشن یا اختیار معامله چگونه است؟

براساس قرارداد اختیار معامله، فروشنده یک دارایی پایه (برای مثال اوراق بهادار) متعهد میشود در صورت درخواست خریدار، تعداد مشخصی از دارایی پایه را با قیمت مشخصی معامله کند. خریدار دارایی میتواند در زمان مشخصی در آینده، معامله را انجام دهد. در این بین فروشنده اوراق اختیار معامله برای ایفای تعهدات از سوی خریدار، مبلغ معینی (پرمیوم) از او دریافت میکند. در مقابل فروشنده نیز برای ایفای تعهد خود (خرید دارایی در اختیار فروش و فروش دارایی در اختیار خرید) متعهد میشود تا مبلغ مشخصی را به عنوان وجه تضمین نزد کارگزار بورس یا اتاق پایاپای قرار و متناسب با تغییرات قیمت، آن را تعدیل کند.

به طور کلی سه رویکرد اصلی برای آپشنها وجود دارد. در رویکرد اول که بر پایه حدس و گمان است، معاملهگر حدس میزند که ارزش دارایی پایه در یک قرارداد اختیار معامله افزایش یابد. در این حالت او با دریافت اختیار خرید دارایی میتواند ارزش فزاینده برای خود ایجاد کند. سپس او با دارا بودن اختیار خرید و پرداخت وجه تضمین، دارایی پایه را با قیمت پایینتر (مطابق با پیشبینی خود) و از قبل تعیین شده خریداری میکند. در این حالت ممکن است که ارزش دارایی برخلاف تصور معاملهگر خریدار بیشتر شود. در این حالت فرد اختیار این که دارایی را نخرد، را دارد، چرا که اختیار خرید دارد.

از طرف دیگر، یک سرمایهگذار میتواند از آپشنها برای کاهش ریسک خود استفاده کند. آنها این کار را با خرید اختیار فروش انجام میدهند که به آنان این امکان را میدهد تا دارایی خود را با قیمت معین و ثابت بفروشند، در این حالت اگر قیمتها کاسته شوند، فروشنده زیان نخواهد کرد.

همچنین برخی از فروشندگان از آپشنها به طور مستقل به عنوان وسیلهای برای ایجاد درآمد استفاده میکنند. در این حالت اگر خریدار از اختیار خرید خود استفاده نکند، مبلغ پرمیوم به فروشنده تعلق خواهد گرفت. البته همواره ریسک فروشندگان در معاملات آپشن بیش از خریداران است.

نحوه خرید و فروش آپشن یا اختیار معامله در بورس تهران

برای خرید و فروش آپشنها در بورس یا فرابورس، معاملهگر در ابتدا موظف است برای انجام معاملات، باید کد بورسی داشته باشد. همچنین حساب عملیاتی نزد کارگزار داشته باشد که در زمان معرفی حساب به کارگزار اجازه برداشت، انسداد و سایر امور لازم برای انجام عملیات تعیین وجه تضمین لازم، تسویه و پایاپای معاملات و تسویه قراردادهای اختیار معامله اعمال شده را به کارگزار مربوطه خواهد داد. نکته مهم آن است که همه معاملهگران جهت فعالیت در بازار مشتقه باید فرم بیانیه ریسک را نزد کارگزار تکمیل و امضا کنند. بیانیه ریسک در واقع فرمی است که پیش از آغاز معاملات در بازار مشتقه به امضای معاملهگران رسیده و آگاهی مشتری نسبت به ریسک معامله و پذیرش آن در بازار را نشان میدهد.

باید توجه داشت که فعالیت در معاملات آپشن در بورس تهران به دلیل پیچیدگی و ریسک بالا، نیازمند دانش و تجربه است. همانطور که در پاراگرافهای قبلی به اینکه قرارداد اختیار معامله در بورس چیست، پرداخته شد، اکنون به نحوه خرید و فروش اختیار معامله در بورس تهران پرداخته میشود. برای شروع سرمایهگذاری در این بازار باید به این نکته توجه داشت که ارسال سفارش برای نمادهای اختیار معامله سهام همانند سایر نمادهای معاملاتی است. در بازار سهام هر نوع دارایی اعم از سهام، اوراق یا حتی صندوق باید دارای نمادی مجزا باشد تا به راحتی معامله شوند. در آپشنها نماد اختیار معامله خرید در بورس، حرف «ض» و نماد اختیار معامله فروش در بورس، حرف «ط» است که این حروف به ابتدای بخشی از نماد شرکتهایی که امکان اختیار خرید معامله دارند، اضافه میشوند.

در این خصوص پس از ثبت نام در کارگزاری و اخذ کد بورسی و معاملاتی اوراق مشتقه و معرفی حساب عملیاتی به کارگزار مربوطه باید مراحل ذیل انجام شود:

- برای این کار ابتدا در سایت tsetmc.ir باید نماد مورد نظر در قسمت دیدهبان اضافه یا در قسمت ارسال سفارش وارد شود.

- پس از انتخاب و جستجوی نماد در حساب کارگزاری، در قسمت جزئیات اطلاعات قرارداد مانند میزان قرارداد، تاریخ سررسید، وجه تضمین و قیمت اعمال نمایش داده خواهد شد.

- در گام بعدی باتوجه به مظنههای اصلی سفارشات با وارد کردن تعداد و قیمت دلخواه در قسمت خرید و فروش، قراردادهای اختیار سفارشگذاری میشود. همچنین وضعیت حساب مشتقه را نیز میتوان چک کرد.

برای بستن موقعیت در اختیار معامله، خريدار يا دارنده اختیار میتواند با فروش قرارداد خریداری شده و همچنین فروشنده قرارداد با خريد همان قرارداد، در طول دوره معاملاتی نسبت به خروج از موقعیت قرارداد اختيار معامله اقدام کند. البته باید به این موضوع نیز توجه داشت که با فرا رسیدن موعد سررسید یا همان انقضای قرارداد موقعیت معاملهگر بسته خواهد شد.

قراردادهای اختیار معامله در بورس کالا

یکی از بازارهای بورس کالا که در آن قرارداد آتی و اختیار معامله خرید و فروش میشود، بازار مشتقه بورس کالا است. بازار مشتقه بورس کالا با هدف پوشش ریسک معاملات ایجاد شده و معاملات آن توسط اتاق پایاپای بورس تضمین میشود. در این بازار قراردادهای آتی و اختیار معامله خرید و فروش میشود. نحوه خرید در بازار مشتقه بورس کالا به این ترتیب است که افراد ضمن داشتن کد معاملاتی آپشن، قراردادهای آتی یا اختیار معامله سهام را که طبق دارایی پایه تنظیم شدهاند را خرید و فروش میکنند. اصطلاحات و برخی قوانین در خصوص قرادادهای اختیار معامله در بورس کالا همانند اختیار معامله سهام است، اما در بورس کالا دارایی پایه به جای سهام یک کالا یا صندوق کالایی است.

میزان کارمزد در معاملات آپشنها

کارمزدهای معاملات آپشن در بورس تهران، شامل کارمزد معاملات و کارمزد اعمال است. جمع کارمزد معاملات قرادادهای اختیار معامله 0.00272 از ارزش هر قرارداد است که از این میزان 0.0008 ارزش هر قرارداد به سازمان بورس، 0.0016 ارزش هر قرارداد به کارگزاری و 0.00022 ارزش هر قرارداد به حق نظارت سازمان تعلق میگیرد. همچنین کارمزد اعمال برابر با 0.0005 ارزش هر قرارداد است.

دامنه سود و زیان قراردادهای اختیار معامله در بورس

معاملات قراردادهای اختیار معامله سهام بدون دامنه نوسان انجام میشود. از این رو صاحبان اختیار معاملههای خرید و فروش میتوانند میزان سود و ضرر نامحدود داشته باشند. البته با استراتژی اختیار معامله این زیان را محدود کرد. در معاملات آپشن در بورس دامنه سود در خرید اختیار خرید نامحدود و در خرید اختیار فروش محدود به قیمت اعمال است. این در حالی است که ممکن است دارندگان موقعیت فروش در اختیار معامله خرید، نامحدود و دارندگان موقعیت فروش در اختیار معامله فروش، محدود به قیمت اعمال ضرر کنند. عملا سود و زیان خریدار و فروشنده اختیار خرید یا اختیار فروش عکس هم هستند.

بر این اساس میتوان گفت به دلیل وسیع بودن دامنه زیان در موقعیتهای فروش اختیارها، معامله این موقعیتها پرریسک محسوب میشود و افراد باید پیش از سرمایهگذاری در بازار ضمن آموزش اختیار معامله، تسلط کافی بر آن داشته باشند.

تعدیل قیمت در قرارداد اختیار معامله چگونه صورت میگیرد؟

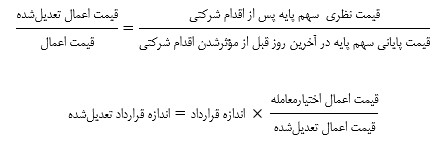

گاهی در بازار سهام قیمتها به دلیل افزایش سرمایه یا تقسیم سود نقدی در تابلو معاملاتی تعدیل میشوند که آپشنها از این امر مستثنی نیستند. بنابراین در ادامه نحوه تعدیل قیمت در قراردادهای اختیار معامله و پرداخت سود نقدی آورده شده است:

در خصوص پرداخت سود نقدی نیز قیمت اعمال قرارداد به روش ذیل تعدیل میشود:

سود تقسیمی مصوب مجمع – قیمت تعمال = قیمت اعمال تعدیلشده

مزایا و معایب قراردادهای اختیار معامله در بورس

آپشنها امکان مدیریت ریسک را بهویژه از طریق استراتژیهایی مانند پوشش ریسک (hedging) برای سرمایهگذاران فراهم میکنند. از طرفی، خرید آپشن میتواند نسبت به خرید مستقیم دارایی، هزینه کمتری داشته باشد. این قراردادها همچنین میتوانند به عنوان اهرم مالی عمل کرده و امکان کسب سود از تغییرات قیمت دارایی پایه با سرمایهگذاری نسبتا کم را برای سرمایهگذاران فراهم کنند. این قراردادها فرصت تصمیمگیری را به معاملهگران میدهد تا از اختیار خود استفاده یا نکنند.

در مقابل، معاملات آپشن در بورس تهران خطراتی همچون پیچیدگی معاملات و زیان پریمیوم را برای سرمایهگذاران به دنبال دارد. چرا که استفاده و فهم آپشنها ممکن است نسبت به سایر ابزارهای مالی پیچیدهتر باشد. علاوه بر این، اگر شرایط بازار مطابق با پیشبینی خریدار آپشن نباشد، پریمیوم پرداخت شده میتواند کاملا از دست برود و عملا صفر شود.

تفاوت قراداد اختیار معامله با قرارداد آتی

قرارداد اختیار معامله یا آپشن و قراردادهای بازار آتی ابزارهای سرمایهگذاری در بازار مشتقات هستند که در عین شباهتها، برخی تفاوتها با یکدیگر دارند. هر دوی این دو قرارداد دارای سررسید مشخصی هستند، در قراردادهای آتی، اگر تاریخ سررسید فرا برسد، قرارداد اجرا میشود. یعنی باید دارایی پایه از فروشنده به خریدار منتقل شود. اما در قرارداد اختیار معامله یا معاملات آپشن دارنده قرارداد، اختیار اجرایی شدن قرارداد یا نشدن آن را دارد. یعنی اگر موعد سررسید فرا رسد و دارنده قرارداد اختیار معامله از اختیار خود استفاده نکند، قرارداد اجرایی نخواهد شد.

جمعبندی

در این مقاله به آموزش معاملات آپشن در بورس ایران و نحوه خرید و فروش آنها پرداخته شد. معاملات آپشن به منظور پوشش ریسک مورد استفاده قرار میگیرند و به معاملهگران این امکان را میدهند که ریسک معاملات خود را تا حدی کاهش دهند. با این حال، معاملات آپشن در بورس تهران خطراتی همچون پیچیدگی معاملات و زیان پریمیوم را برای سرمایهگذاران به دنبال دارد که یادگیری آن نیاز به کسب دانش و آموزشهای زیادی برای اختیار معامله در بورس دارند.

با سلام ضمن تشکر از زحمات شما

چنانچه موضوع بامثال همراه باشد بسیار سود مند تر خواهد بود

سلام، ممنون که نظر خود را با ما به اشتراک گذاشتین

حتما آپدیت خواهد شد و بهزودی دوره رایگان آموزشی آپشن در سایت انیگما منتشر خواهد شد.

باسلام وتشکراززحمات شماایامعاملات باینری اپشن که درموردخریدوفروش طلاست هم همین موضوع بالاکه توضیح دادیدهست یاخیر

سلام، فعلا معاملات آپشن برای بازار سهام است.

مغزم درد گرفت خب یه مثال بزنید که واضح معلوم بشه چی به چیه

سلام، برای آموزش بهتر به همراه مثال، مشاهده دوره آموزش آپشن در بخش آکادمی انیگما پیشنهاد میشود.

درود

من که نفهمیدم چی به چی شد .ممنان

سلام، برای آموزش بیشتر اختیار معامله، میتوانید ویدئوهای دوره آپشن در آکادمی انیگما را مشاهده کنید که به صورت دقیق و با مثال توضیح داده شده است.