صندوق لوتوس پارسیان چیست؟ بررسی و مقایسه بازدهی آن با سبد پیشنهادی انیگما

صندوق سرمایهگذاری لوتوس پارسیان یکی از صندوقهای درآمد ثابت است. در شرایطی که نرخ سود بدون ریسک بیش از گذشته به ارقام جذابتری رسیده است، احتمالا توجه بسیاری از معاملهگران به سمت صندوقهای درآمد ثابت معطوف شده است. بنابراین در این مقاله علاوه بر بررسی صندوق لوتوس پارسیان و سازوکار معاملات آن به قیاس این صندوق با محصول سبد پیشنهادی انیگما پرداخته شده است تا چراغ راهی برای انتخاب سرمایهگذاران بازار سهام باشد.

صندوق لوتوس پارسیان چیست؟

پیش از آنکه به بررسی صندوق درآمد ثابت لوتوس پارسیان پرداخته شود، در ابتدا تعریفی مختصر از ماهیت صندوق درآمد ثابت ارائه شده است. صندوقهای درآمد ثابت یکی از انواع صندوقهای سرمایهگذاری هستند که بر اساس مدت زمان سرمایهگذاری بازدهی ثابتی را به صورت دورهای به خریداران پرداخت میکنند.

عمده داراییهای این صندوقها اوراق با درآمد ثابت همچون اوراق مشارکت، سپرده بانکی و… هستند. این صندوقها عمدتا مناسب افرادی است که تقبل ریسک بالای بازار سهام را ندارند. این افراد ترجیح میدهند بازدهی کمتر با ریسک کمتر از سایر صندوقهای سهامی دریافت کنند. صندوقهای درآمد ثابت به دو دسته صندوقهای قابل معامله (ETF) و صندوقهای صدور و ابطالی تقسیم میشوند.

صندوق سرمایهگذاری لوتوس پارسیان در مهرماه 1391 فعایت خود را آغاز کرد. مدیر صندوق، تامین سرمایه لوتوس و ضامن نقدشوندگی آن بانک پارسیان است. این صندوق در زمینه سرمایهگذاری در سپردههای بانکی و انواع اوراق بهادار فعالیت دارد و سازوکار آن صدور و ابطالی است. در صندوقهای صدور و ابطالی برخلاف صندوقهای قابل معامله لازم به دریافت کد بورسی نیست و افراد میتوانند با خرید هر واحد (صدور) و فروش واحدهای آن (ابطال) در این نوع از صندوقها سرمایهگذاری کنند.

براساس آخرین آمارها از میزان داراییهای صندوق لوتوس پارسیان، بیش از 43 درصد از داراییهای این صندوق به اوراق مشارکت اختصاص دارد. پس از آن حدود 43 درصد از داراییها مربوط به سپرده بانکی و کمتر از 10 درصد به سهام اختصاص دارد.

نحوه خرید و فروش واحدهای صندوق لوتوس پارسیان

برای سرمایهگذاری در صندوق لوتوس میتوان از طریق مراجعه حضوری به دفتر صندوق و یا سامانه آن در روزهای شنبه تا 5 شنبه نسبت به صدور و ابطال واحدهای آن اقدام کرد. زمان معاملات در سامانه صندوق درآمد ثابت لوتوس پارسیان آورده شده است.

برای خرید هر واحد صندوق درآمد ثابت لوتوس پارسیان، هر فردی تنها با 110هزار تومان به ازای هر واحد امکان سرمایهگذاری در این صندوق را دارد. همچنین این صندوق حداقلی برای میزان خرید و فروش (صدور و ابطال) واحدها تعیین نکرده و از یک واحد تا میزان دلخواه از واحدهای آن قابلیت صدور و ابطال دارد. البته حداقل زمان نگهداری برای کسب بازدهی براساس شرایط هر صندوق ممکن است متفاوت باشد.

واحدهای سرمایهگذاری در صندوق لوتوس پارسیان به دو نوع واحدهای عادی و واحدهای ممتاز دستهبندی میشود. تفاوت این دو واحد در این است که دارندگان واحدهای ممتاز قابلیت حق رای در مجامع این صندوق را دارند. همچنین دارندگان واحدهای ممتاز امکان ابطال واحدهای خود را ندارند، بلکه میتوانند واحدهای خود را به دیگران منتقل کنند. در سایر شرایط اما این دو واحد به یکدیگر شباهت دارند.

نحوه پرداختهای نقدی دورهای به سرمایهگذاران

پرداختهای نقدی در صندوق لوتوس پارسیان به صورت ماهانه و در 25ام هر ماه است. بهترین زمان برای سرمایهگذاری در واحدهای صندوق، ابتدای هر دوره است. در این حالت نرخ سودی که افراد دریافت خواهند کرد با نرخی نزدیک به نرخ اسمی تایید خواهد شد. همچنین زمان لازم برای حضور در صندوق برای رسیدن نرخ ابطال به نرخ صدور 4 روز از زمان صدور است. لازم به توضیح است که سود این صندوق به صورت روزشمار محاسبه نمیشود.

بهترین زمان برای صدور و ابطال صندوق لوتوس

این روزها به واسطه اعمال سیاستهای انقباضی از سوی بانک مرکزی برای جذب نقدینگی سرگردان در جامعه، نرخ سود بدون ریسک به ارقام جذابتری رسیده است. در این شرایط بسیاری ترجیح میدهند که از صندوقهای درآمد ثابت برای سرمایهگذاری استفاده کنند. این امر گرچه به ضرر بازارهای دیگر همچون بازار سهام و… میشود، اما صندوقها یا اوراقی که مبتنی بر درآمد ثابت هستند، مورد توجه قرار میدهد. بنابراین هر زمان سیاستگذار پولی با قدرت بیشتر سعی بر مهار تورم داشته باشد، سیاست انقباضی در پیش میگیرد. افزایش نرخ سود بدون ریسک یکی از ابزارهای اعمال آن است. فروردین 1403 نرخ سود بدون ریسک از نرخ تورم سبقت گرفته بود که این امر بر جذابیت صندوقهای درآمد ثابت افزوده است.

هر زمان رکود ایجاد شود، سیاستگذار با اعمال سیاستهای انبساطی از طریق کاهش نرخ سود سعی بر افزایش عرضه پول به جامعه و در نتیجه تقویت تقاضا را دارد. در این حالت رکود در صندوقهای درآمد ثابت مشاهده خواهد شد. از طرفی در اقتصاد ایران که گرفتار رکود تورمی است، هر زمان شکاف میان نرخ تورم و نرخ سود بدون ریسک بیشتر شود و نرخ سود توان مقابله با تورم را نداشته باشد، افراد برای حفظ ارزش پول خود به جای سرمایهگذاری در صندوقهای درآمد ثابت به سمت بازارهایی با بازدهی بیشتر گرایش خواهند داشت.

در این حالت نیز خروج پول از این صندوقها بیشتر خواهد شد. در برخی مواقع نیز اقدامات دولت همچون انتشار گواهی سپرده با نرخ بیشتر (اتفاقی که در اواخر سال 1402 اتفاق افتاد) سرمایه را از صندوقهای درآمد ثابت خارج میکند. بنابراین با در نظر گرفتن نوع سیاستگذاریهای دولت و بانک مرکزی و وضعیت کلان اقتصادی، بهترین زمان برای صدور و ابطال واحدهای صندوق درآمد ثابت همچون صندوق لوتوس پارسیان مشخص خواهد شد.

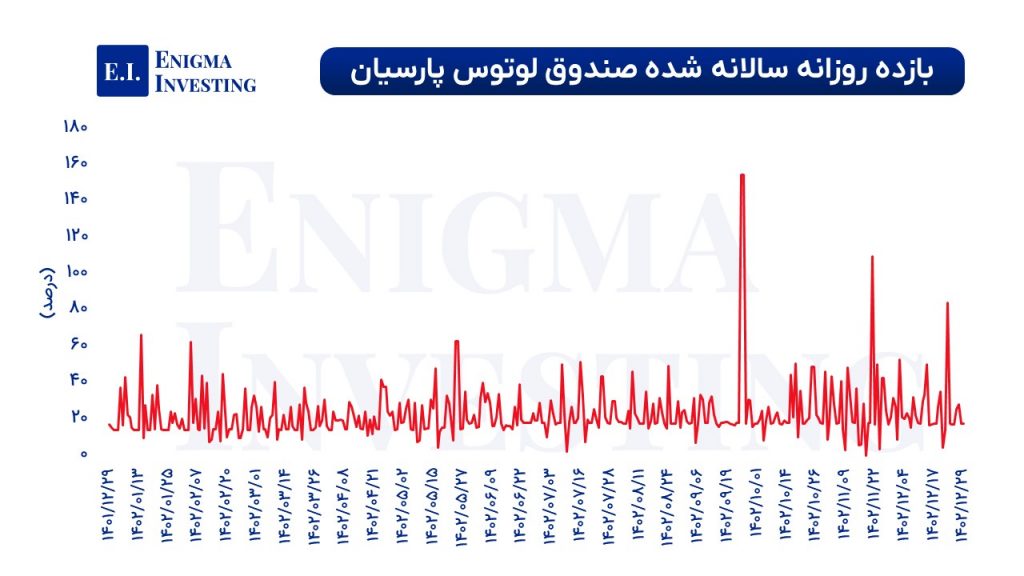

میزان بازدهی صندوق لوتوس پارسیان در سال 1402

بر اساس آمارهای منتشر شده در سامانه صندوق لوتوس پارسیان، میزان بازدهی این صندوق در سال 1402، حدود 21 درصد بوده است. همچنین بازدهی این صندوق از ابتدای فعالیت به 235 درصد رسیده است.

سبد پیشنهادی انیگما

علیرغم اینکه صندوقهای درآمد ثابت برای افراد ریسکگریز گزینه مناسبتری است، اما باید در نظر داشت که نرخ سود بدون ریسک در ایران به استثنای ماههای اخیر هیچگاه حریف نرخ تورم نشده است. صندوقهای درآمد ثابت عمدتا حداقل میزان سود را به افراد جامعه میدهند. در این بین برخی از افراد برای حفظ ارزش داراییهایشان به سرمایهگذاریهایی گرایش دارند که بیش از نرخ تورم بازدهی داشته باشد. موفقیت در اینگونه سرمایهگذاریها زمانی میسر میشود که افراد دانش و مهارت لازم برای سرمایهگذاری را داشته باشند. سرمایهگذاری در بازار سهام از این قاعده مستثنی نیست.

برخی شرکتها همچون انیگما توسط تیم تحلیل مجرب و پلتفرم پیشرفته، همواره گزینه مناسبی برای کمک به افراد مبتدی و حتی تحلیلگران و سرمایهگذاران مجرب در امور سهام بوده است. این شرکت علاوه بر محصولات متنوع، به صورت هفتگی سبدی از ارزندهترین سهام را به کاربران خود معرفی میکند. سبدی که انیگما به صورت هفتگی منتشر میکند، متشکل از 5 سهم ارزنده بازار براساس فاکتورهای بنیادی است.

سبد پیشنهادی انیگما مناسب تمام اقشار جامعه، به ویژه افراد مبتدی است. از طرفی برخی از افراد فرصت تحلیل و بررسی گزینههای مستعد رشد را ندارند. بنابراین بهترین انتخاب برای این افراد سبدی از متنوعترین سهام با قابلیت رشد مطلوب است.

یکی از مهمترین مواردی که سبد پیشنهادی انیگما را متمایز میکند، این است که علاوه بر معرفی 5 سهم ارزنده، تحلیل بنیادی این 5 سهم نیز به کاربران ارائه میشود. بنابراین کاربران نحوه تحلیل، مفروضات و سایر موارد با اهمیت در انتخاب سهام را مشاهده خواهند کرد.

مقایسه بازدهی صندوق لوتوس پارسیان و سبد پیشنهادی انیگما

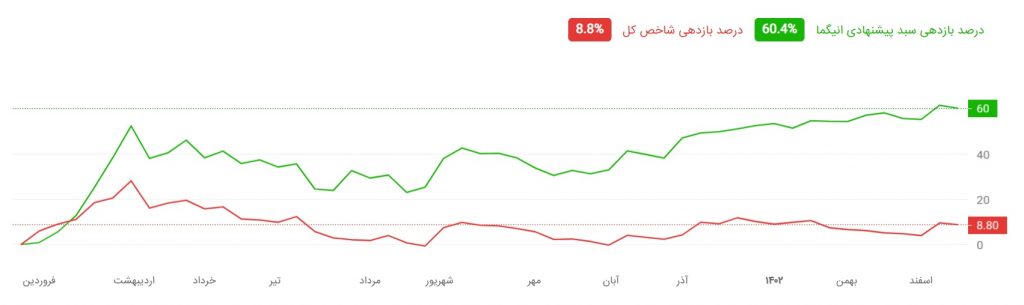

براساس آمارهای سایت انیگما، بازدهی سبد پیشنهادی در سال 1402 بیش از 60 درصد بوده است. این در حالی است که عمده صندوقهای درآمد ثابت در بهترین شرایط در سال گذشته کمتر از 30 درصد بازدهی داشتهاند. همچنین نرخ تورم در سال گذشته بیش از 40 درصد بوده که سبد پیشنهادی علاوه بر پوشش نرخ تورم، 20 درصد مازاد آن بازدهی داشته است.

از طریق لینک پرتفوی بورسی میتوانید یک نمونه رایگان از سبد پیشنهادی انیگما را مشاهده کنید.

همانطور که گفته شد، صندوق درآمد ثابت لوتوس پارسیان در سال 1402 حدود 21 درصد بازدهی داشته است. در واقع میزان بازدهی 1402 سبد پیشنهادی انیگما حدود 3 برابر این صندوق بوده است. با بررسی عملکرد سبدهای پیشنهادی مشاهده میشود که همواره میزان ریسک این سبد در حداقلیترین مقدار خود بوده و بر این اساس مناسب برای تمامی افراد جامعه با هر میزان ریسکپذیری است.

همانطور که در نمودار ذیل مشاهده میشود، بازدهی شاخص کل در سال 1402 کمتر از 9 درصد بوده است. این در حالی است که سبد پیشنهادی انیگما حدود 7 برابر بیش از شاخص کل بازدهی کسب کرده است.

یکی دیگر از نکات قابل توجه سبد پیشنهادی انیگما در برابر صندوق لوتوس پارسیان این است که بازدهی سبد پیشنهادی انیگما از بدو تاسیس (اواخر مهر 1399) تاکنون بیش از دو برابر بازدهی صندوق لوتوس پارسیان از بدو تاسیس (شهریور 1391) بوده است. میزان بازدهی سبد پیشنهادی انیگما در دوره مذکور 508 درصد بوده، این در حالی است که صندوق لوتوس پارسیان حتی در مدت زمان بیشتر 235 درصد بازدهی داشته است.