بورس کالا چیست؟ بررسی انوع بازارهای بورس کالا و نحوه معامله در آن

بورس کالا، یکی از مهمترین نهادهای بازار سرمایه ایران است که نقش حیاتی در ساماندهی و شفافسازی معاملات کالاهای مختلف ایفا میکند. این بازار یکی از بورسهای چهارگانه ایران است و همانطور که از نام آن پیداست، بستری برای معاملات کالایی همراستا با بورسهای جهانی است. اما بورس کالا دقیقا چیست و چگونه میتواند به تولیدکنندگان و سرمایهگذاران کمک کند؟ مزایای ورود به این بازار چیست و چرا شفافیت و حذف واسطهها اهمیت دارد؟ در این مقاله تاریخچه این بورس و مکانیزم معاملات در آن شرح داده شده است.

تعریف بورس کالای ایران

بورس کالای ایران بازاری سازمانیافته و قانونمند است که در آن عرضهکنندگان و تقاضاکنندگان کالاهای مختلف، ضمن رعایت قوانین و مقررات، کالاهای خود را به صورت شفاف و منصفانه معامله میکنند. هدف اصلی این بازار ایجاد بستری جامع برای مبادلات کالایی است تا با شفافسازی قیمتها و استانداردسازی معاملات، مشکلات و کاستیهای بازار سنتی کالاها برطرف شود.

تاریخچه بورس کالای ایران

بورس کالای ایران با هدف ایجاد بازاری قانونمند و شفاف برای معاملات کالایی، در سال ۱۳۸۲ با راهاندازی بورس فلزات فعالیت خود را آغاز کرد. یک سال بعد، بورس کالایی کشاورزی نیز شکل گرفت تا محصولات کشاورزی به صورت رسمی وارد بازار بورس شوند. این دو بورس به صورت جداگانه فعالیت میکردند تا اینکه در سال ۱۳۸۴ و پس از تصویب قانون بازار اوراق بهادار و تصمیم شورای عالی بورس، این دو بازار به هم ادغام شدند.

نتیجه این ادغام، تشکیل بازار بورس کالای ایران به عنوان یک بازار واحد و یکپارچه بود که از تاریخ اول مهر ۱۳۸۶ فعالیت رسمی خود را تحت نظارت سازمان بورس و اوراق بهادار آغاز کرد. این تحول، گامی مهم در توسعه بازار کالایی کشور بود و به ایجاد بستری امن و شفاف برای خرید و فروش کالاها کمک کرد، بهگونهای که مشکلات بازار سنتی مانند نوسانات کاذب قیمت و عدم شفافیت در کشف ارزش واقعی کالاها تا حد زیادی رفع گردید.

مهم ترین اهداف بورس کالا

مهمترین هدف تاسیس بورس کالای ایران ایجاد بستری مناسب و شفاف در معاملات کالایی است. در این بازار کشف قیمتها به صورت حراج و با مکانیزم عرضه و تقاضا تعیین میشوند. این امر منجر به ایجاد فضای رقابتی میان تولیدکنندگان و عرضهکنندگان کالا و واقعی شدن قیمتها خواهد شد و از نوسانات شدید قیمتها میکاهد. از طرفی فضای رقابتی عاملی برای رشد و ارتقای کیفیت است. در واقع عرضهکنندگان برای عرضه بیشتر محصولات خود ملزم به رشد و ارتقای کیفیت تولیدات خود هستند. یکی دیگر از اهداف تاسیس این بورس، حذف واسطه و خرید مستقیم از تولیدکنندگان است. از طرفی معاملات کالاهایی خاص از قبیل محصولات فلزی و کشاورزی و پتروشیمی از طریق بورس کالا ساماندهی میشوند.

انواع بازارهای بورس کالای ایران

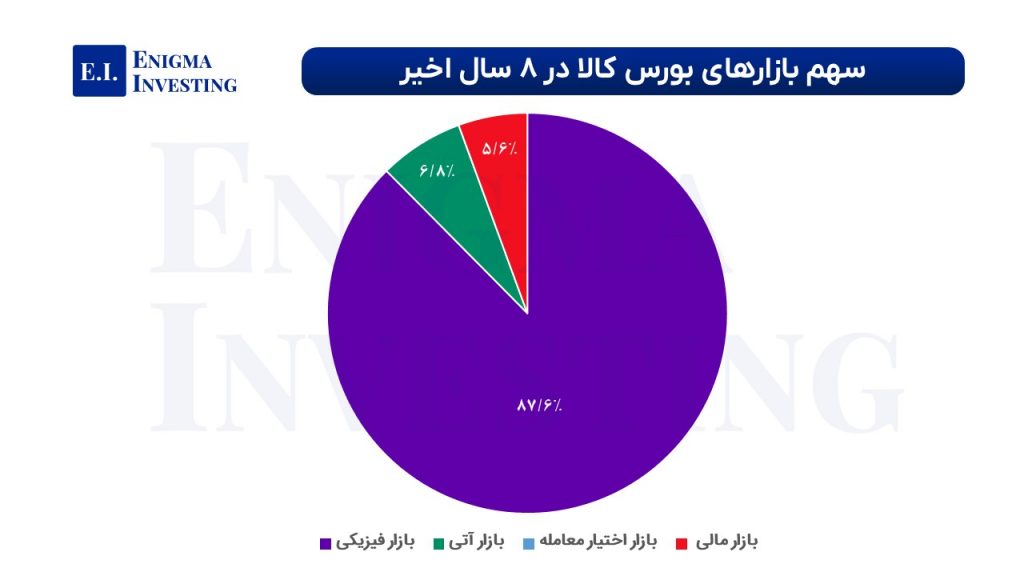

بورس کالا ایران دارای 4 بازار اصلی؛ بازار فیزیکی، بازار فرعی، بازار مشتقه و بازار مالی است. لازم به توضیح است که اخیرا بازار املاک و مستغلات نیز به این بازارها اضافه شده است که ارزش معاملات این بازار بسیار ناچیز و حدود 0.01 درصد از کل بوده است. در ادامه نمودار سهم هر یک از بازارهای بورس کالا در 8 سال گذشته به تفکیک نمایش داده شده است.

بازار فیزیکی بورس کالا

طی چند سال اخیر این بازار بیش از 90 درصد از ارزش معاملات بورس کالا را به خود اختصاص داده است و سابقه دیرینهای دارد. در این بازار کالاها به صورت فیزیکی داد و ستد و مستقیما از عرضهکننده به خریدار تحویل داده میشود. سازوکار بازار فیزیکی پیچیده نیست. در این بازار 4 گروه اصلی؛ محصولات بازار پتروشیمی، محصولات صنعتی و معدنی، فرآوردههای نفتی و محصولات کشاورزی معامله میشود.

بازار فرعی بورس کالا

بازار فرعی سازوکاری همچون بازار فیزیکی دارد، اما قوانین آن برای پذیرش کالاها اندکی سادهتر از بازار فیزیکی است. در این بازار طیف وسیعتری از کالاها مورد معامله قرار میگیرند.

بازار مشتقه بورس کالا

بازار مشتقه ابزاری نوینی در بورس کالا است. در این بازار عرضه و تقاضا بر اساس نوسانات قیمتی یک دارایی پایه تعیین و معاملات آن جهت مدیریت ریسک انجام میشود. بازار مشتقه دو ابزار قرارداد آتی و قرارداد اختیار معامله دارد. معاملات و قراردادهای آتی سکه، آتی زعفران، پسته و محصولاتی از این قبیل در بازار مشتقه صورت میگیرد. این بازار در حال حاضر ارزش معاملات بالایی نداشته و سهم حدود 2 درصدی از کل ارزش معاملات بورس کالا را دارد.

بازار مالی بورس کالا

این بازار با هدف جذب سرمایهگذاران بیشتر، برای تامین مالی و جذب سرمایههای سرگردان مورد استفاده قرار میگیرد. بازار مالی حدود 6 درصد از کل ارزش معاملات بورس کالا را دارد. این بازار خود 3 ابزار مهم به شرح ذیل دارد:

اوراق سلف موازی استاندارد: به طور کلی قراراداد سلف به این صورت است که خریدار جهت پوشش ریسک تغییرات قیمت در آینده، تولیدات یا محصولات مورد نیاز خود را برای تحویل در آینده خریداری یا به عبارتی پیشخرید میکند. نحوه پرداخت ممکن است نقدی یا اعتباری باشد. در اوراق سلف موازی استاندارد، خریدار این اوراق به دلیل وجود بازار ثانویه، امکان واگذاری قرارداد خود را به شخص دیگر پیش از موعد سررسید دارد.

گواهی سپرده کالایی: سازوکار ابزار گواهی سپرده کالایی به این صورت است که عرضهکنندگان کالا، محصول یا کالای خود را بر اساس استانداردها و قوانین تعریف شده به انبارهای بورس کالا تحویل میدهند و در ازای آن (بسته به نوع کالا)، گواهی سپرده کالایی دریافت میکنند. سپس میتوانند این گواهی را در بستری که بورس کالا فراهم میکند، خرید و فروش کنند. معاملات گواهی سپرده کالایی به دو صورت حراج پیوسته یا ناپیوسته انجام میشود. این گواهی قابلیت تضمین جهت اخذ تسهیلات بانکی برای دارندگان آن دارد.

صندوقهای کالایی: در این نوع از ابزارهای بازار مالی، سرمایهگذاران میتوانند واحدهای صندوقهای کالایی که مبتنی بر یک کالای پایه همچون طلا و زعفران است، معامله کنند که در این حالت ریسک نگهداری این داراییها کاهش یافته و هزینه حمل و نقل و انبارداری آن حذف میشود.

مزایای ورود به بورس کالا

ورود به بورس کالای ایران دارای مزایای متعددی است که در ادامه به بررسی آنها پرداخته شده است:

شفافیت و کشف قیمت واقعی: بورس کالا بستری شفاف و منظم برای معاملات کالایی فراهم میکند که قیمتها بر اساس مکانیزم عرضه و تقاضا و بهصورت حراج کشف میشوند و این باعث واقعی شدن قیمتها و کاهش نوسانات شدید میشود.

حذف واسطهها و کاهش هزینهها: معامله مستقیم بین تولیدکننده و خریدار در بورس کالا امکانپذیر است که واسطهها حذف شده و هزینههای اضافی کاهش مییابد.

ارتقای کیفیت کالاها: فضای رقابتی در بورس کالا تولیدکنندگان را ملزم به ارتقای کیفیت محصولات خود میکند تا بتوانند سهم بیشتری از بازار را به دست آورند.

کاهش ریسک معاملات: با وجود قوانین و نظارتهای دقیق در بورس کالا، ریسک معاملات کاهش یافته و امکان انجام مبادلات بهصورت مطمئنتر و قانونیتر فراهم میشود. همچنین عرضهکنندگان در بورس کالا از معافیت مالیاتی برای معاملات خود برخوردار میشوند، که این موضوع یکی از مشوقهای مهم برای فعالیت در این بازار به شمار میرود.

چه محصولات و کالاهایی در بورس کالا معامله میشود؟

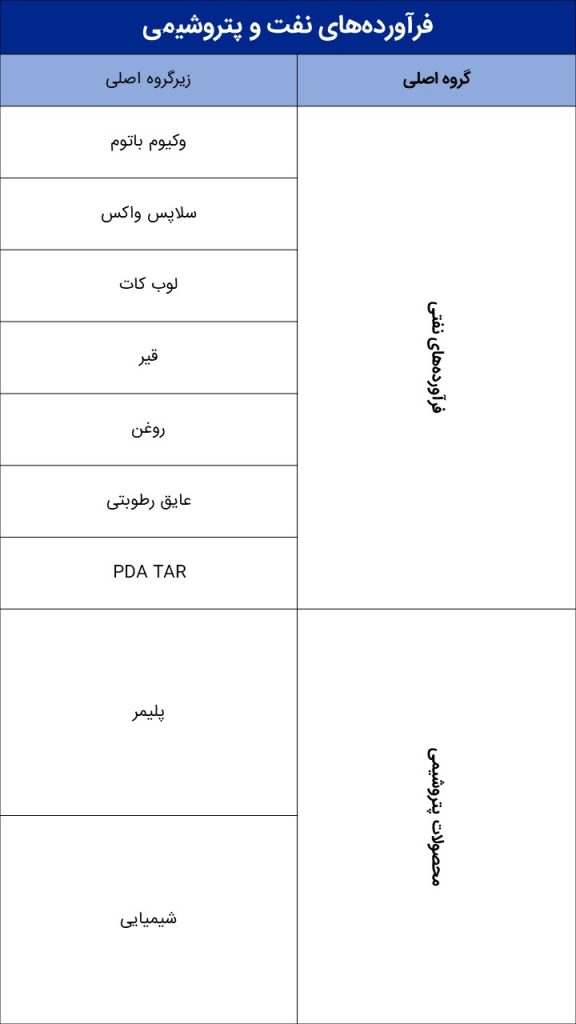

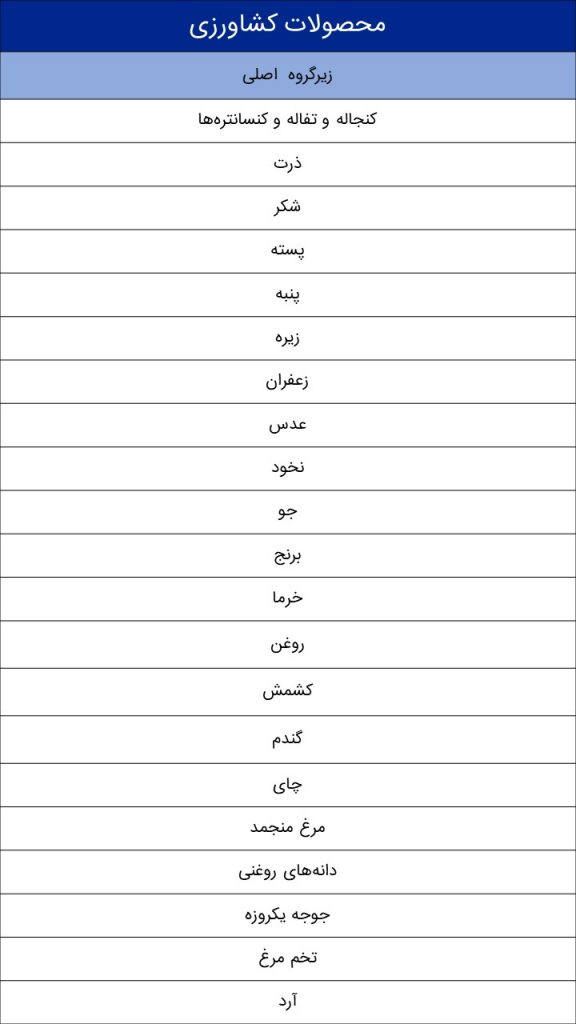

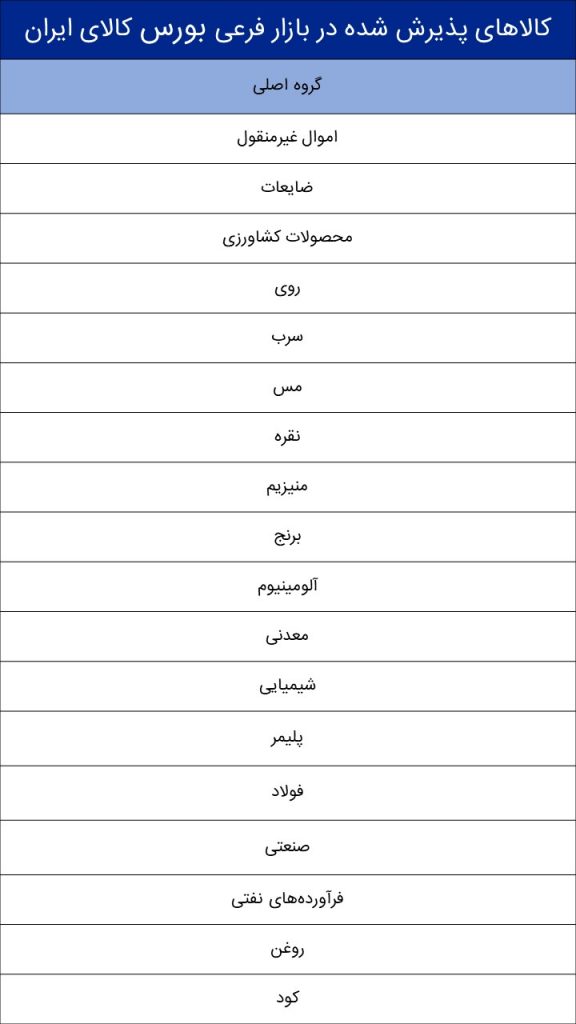

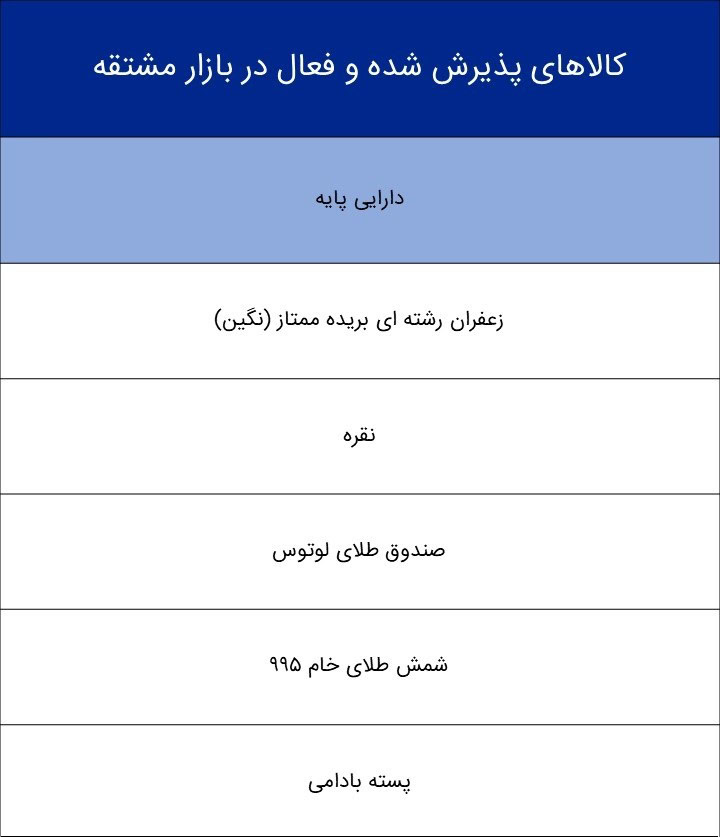

در جداول ذیل محصولاتی که در بازارهای بورس کالا مبادله میشوند، به تفکیک بازار آورده شده است. لازم به توضیح است در جداول ذیل تنها محصولات اصلی آورده شده است:

محصولات پذیرش شده در بازار فیزیکی

محصولات پذیرش شده در بازار فرعی

کالاهای پذیرش شده در بازار مشتقه

انواع قراردادها در بورس کالای ایران

قراردادهای بورس کالا به سه دسته قرارداد سلف، قرارداد نقدی و نسیه و قرارداد آتی و اختیارمعامله تقسیم میشوند:

قرارداد سلف

در قرارداد سلف، خریدار برای پوشش ریسک تغییرات قیمت در آینده، تولیدات یا محصولات مورد نیاز خود را خریداری میکند اما تحویل کالا در آینده خواهد بود. برای مثال فردی تمام محصولات سیب یک باغ را پیش از به بار نشستن محصول خریداری میکند. هر زمان سیبها به مرحله برداشت برسند، فروشنده کالا را به خریدار تحویل میدهد. این نوع قرارداد در بازار فیزیکی مورد استفاده قرار میگیرد. در بازار مالی قرارداد اوراق سلف موازی استاندارد با اندکی تفاوت وجود دارد.

قرارداد نقدی و نسیه

قرارداد نقدی و نسیه همانطور که از نامهای آن مشخص است، نحوه پرداخت را مشخص میکند. در قرارداد نقدی خریدار باید پول کالای خریداری شده را به صورت نقدی پرداخت کند. در قرارداد نسیه اما بر اساس توافق میتواند مبلغ کالای خریداری شده را در مراحل و با روشهای متعددی پرداخت کند. تحویل کالا در هر دو قرارداد عمدتا تا سه روز پس از عقد قرارداد است.

قرارداد آتی و اختیار معامله

قرارداد آتی نیز مربوط به انجام معاملات در آیندهای مشخص است. در این نوع قرارداد تحویل کالا و تبادل وجه آن در آینده صورت میگیرد و خریدار با پرداخت وجه تضمین نزد بورس کالا، تعهدات خود را ایفا میکند. در قرارداد اختیار معامله همان قرارداد معامله در آینده عقد میشود، با این تفاوت که خریدار یا فروشنده اختیار خرید یا فروش را از طرف مقابل خود خریداری میکنند و هر زمان مایل باشد از اختیار خود استفاده میکند.

ساعت معاملات بورس کالا

برای خرید از بورس کالا باید دانست که معاملات در این سایت بر اساس نوع بازار و تالار معاملاتی بین ساعات 8:45 الی 17 انجام میشود. جدول ذیل ساعات معاملاتی بازارها و تالارهای بورس کالای ایران را نشان میدهد:

نحوه معامله در بورس کالا

برای معامله در بورس کالای ایران، همانند معامله سهام در بازارهای بورس و فرابورس باید کد بورسی دریافت کرد. اما پیش از آن متقاضیان باید نسبت به ثبت نام سجام و احراز هویت در این سایت اقدام کنند. سپس از میان کارگزاران باید کارگزاری که خدمات بورس کالا ارائه میدهد، انتخاب کرده و حساب کارگزاری باز کند. پس از ثبتنام اولیه، فرد باید نسبت به افتتاح حساب وکالتی نزد بانکی که مورد تایید است، اقدام کند. با ارائه مدارک لازم همچون کپی کارت ملی، شناسنامه و تکمیل فرم ثبتنام برای اشخاص حقیقی و ارائه کپی روزنامه رسمی تاسیس و آخرین تغییرات، کپی کارت ملی و شناسنامه اعضای هیئت مدیره برای اشخاص حقوقی، کد بورس کالا صادر میشود.

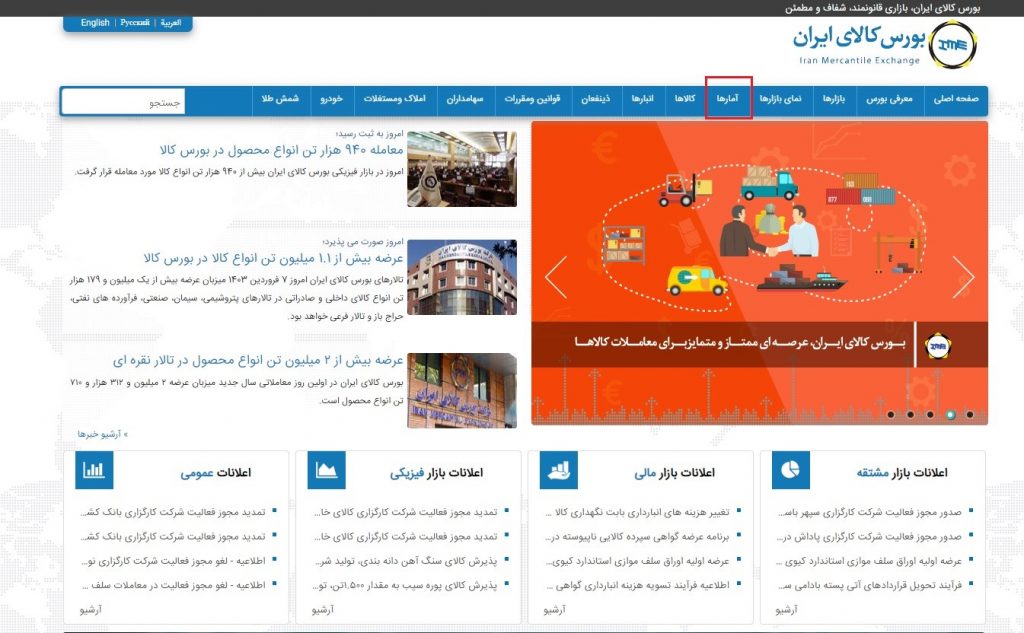

پس از اخذ کد بورسی، فرد میتواند آمار معاملات بورس کالا، نحوه عرضه و… را از طریق سامانه ime.co.ir مشاهده کند. همانطور که در تصویر ذیل مشاهده میشود، آمار معاملات بورس کالای ایران از طریق tab آمارها که در تصویر مشخص شده، قابل رویت است.

پیش از انجام معامله و بر اساس آگهی عرضه، خریداران موظفاند که مبلغ خرید را در حساب وکالتی سپرده و سپس در ساعات معامله از طریق پنل کارگزاری نسبت به خرید یا فروش اقدام کنند. لازم به توضیح است که موارد ذکر شده عمدتا برای خریداران است و شرایط عرضهکنندگان مطابق با قوانین پذیرش بورس کالا خواهد بود که در سایت بورس کالا درج شده است.

برای یادگیری گام به گام نحوه ثبتنام در این سایت مقاله ثبت نام در بورس کالا را مطالعه کنید.

ارزش معاملات بورس کالای ایران

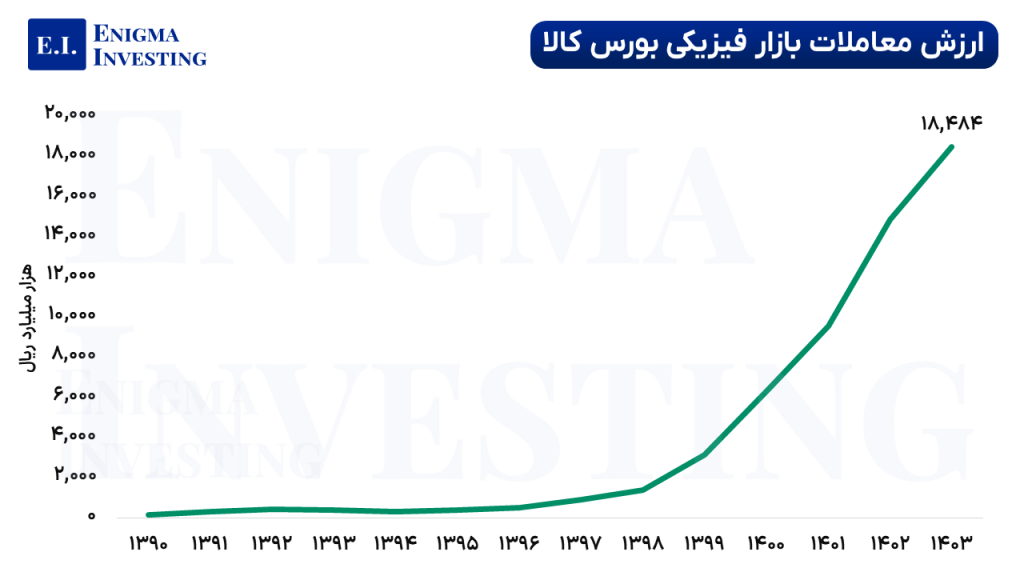

روند ارزش معاملات بازار فیزیکی بورس کالای ایران از سال 1390 تا پایان سال 1403 نشاندهنده رشد چشمگیر و پیوسته این بازار در بیش از یک دهه گذشته است. در حالی که ارزش معاملات در سال 1390 تنها حدود 149 هزار میلیارد ریال بود، این عدد با گذشت زمان و بهویژه از سال 1397 به بعد، شتابی صعودی به خود گرفت. افزایش قابلتوجه ارزش معاملات در سالهای 1399 تا 1403 را میتوان به عوامل مختلفی از جمله توسعه زیرساختهای بورس کالا، تنوعبخشی به ابزارها و محصولات قابل معامله، رشد تورم و افزایش نرخ ارز و همچنین گرایش فعالان اقتصادی به استفاده از بسترهای رسمی و شفاف برای خرید و فروش کالاها نسبت داد. در سال 1403 ارزش معاملات بازار فیزیکی به حدود 18,484 هزار میلیارد ریال رسید که نسبت به سال 1390، رشدی بیش از 124 برابر را نشان میدهد. این روند صعودی نشان میدهد بورس کالا توانسته جایگاه مهمی در اقتصاد کشور و در تامین شفاف، قانونی و رقابتی کالاها ایفا کند.

نمودار ذیل روند ارزش معاملات بازار فیزیکی بورس کالای ایران از سال 1390 تا پایان 1403 را نشان میدهد:

اهمیت بورس کالا در معاملات کالایی چیست؟

بورس کالا بستری مناسب و شفاف برای انجام معاملات کالایی در هر کشوری است. نحوه معاملات در این بورس قابلیت نظارت دارد و به درستی ساماندهی میشود. از آنجا که پذیرش کالاها با استاندارهای لازم صورت میگیرد، کیفیت کلیه کالاها تضمین شده است و طرفین معامله بر اساس ضوابط و قوانین وضع شده در این بورس خرید و فروش میکنند، در نتیجه طرفین ملزم به ایفای تعهدات خود هستند.

کشف قیمتها به صورت شفاف و بر اساس میزان عرضه و تقاضا تعیین میشود. در این شرایط دست دلالان و رانتبازان کوتاه و بساط فساد برچیده میشود. علت این امر آن است که در این بورس، کالاها مستقیما از تولیدکننده به خریداران واقعی منتقل شده و واسطهها حذف میشوند. پوشش و انتقال ریسک با استفاده از ابزارهای موجود در بازارهای بورس کالا میسر میشود. برخلاف سایر مناقصه و مزایدهها سرعت انجام معاملات و تحویل کالا در بورس کالا بالا است. ابزارهای موجود در این بورس امکان تامین مالی را به متقاضیان آن میدهد.

چالشهای قیمتگذاری دستوری در بورس کالای ایران

یکی از بزرگترین چالشهای اقتصاد کشور، قیمتگذاری دستوری است. اگرچه معاملات در بورس کالا مزایای بسیاری دارد، اما معضلات قیمتگذاری دستوری در آن از میزان کارایی و کیفیت این بورس میکاهد و همین موضوع منجر به اعتراض عرضهکنندگان شده است. یکی از مهمترین مزایای معامله در بورس کالا، حذف واسطهها و کشف قیمتها بر اساس مکانیزم عرضه و تقاضا است. در بورس کالای ایران سیاستگذاران با تعیین قیمت کف (پایه) و سقف برای کالاها، نوسان قیمتها را محدودتر میکنند، بنابراین ارزش کالا و خدمات به درستی براساس میزان عرضه و تقاضا تعیین نمیشود. این امر مصداق کامل قیمتگذاری دستوری است و عاملی برای ایجاد رانت و فساد در کشور است.

در چنین شرایطی در واقع عرضهکنندگان مایل به عرضه محصولات خود در بستر بورس کالا نیستند و نسبت به کاهش بسیار قیمتها و عدم پوشاندگی هزینهها اعتراض دارند. از دیگر چالشهایی که بسیاری از عرضهکنندگان با آن مواجه هستند، الزام عرضهکنندگان به عرضه بیشتر کالا و محصولاتشان در بورس کالا است که گاها میزان تقاضا برای کالاها چندان بالا نیست. رشد عرضه و کاهش تقاضا در این بورس منجر به افت قیمتها تا کف قیمتی میشود. البته در صورتی که تقاضا در معاملات بسیار کم باشد، حراج به روز دیگر موکول میشود، اما این چالش از انگیزه عرضهکنندگان میکاهد.

جمعبندی

به طور کلی بورس کالای ایران به عنوان یک بازار منظم و شفاف، نقش مهمی در تسهیل معاملات کالاهای مختلف ایفا میکند و با مکانیزم عرضه و تقاضا، کشف قیمت واقعی و کاهش نوسانات قیمتی را ممکن میسازد. این بازار با ایجاد فضای رقابتی سالم، باعث ارتقای کیفیت محصولات و حذف واسطهها میشود که در نهایت به نفع تولیدکنندگان، مصرفکنندگان و سرمایهگذاران است. در واقع، با شناخت سازوکار، اهداف و مزایای بورس کالا، میتوان به اهمیت آن در توسعه بازارهای کالایی و افزایش بهرهوری اقتصادی پی برد و با دیدی کامل و دقیقتر، در این بازار حضور یافت و از فرصتهای آن بهرهمند شد.

سوالات متداول

برای ورود به بورس کالا، ابتدا باید در یک کارگزاری معتبر که مجوز فعالیت در این بازار را دارد ثبتنام کرده و کد معاملاتی دریافت کنید. سپس میتوانید از طریق سامانههای آنلاین یا بهصورت حضوری اقدام به معامله نمایید. توجه داشته باشید که شرایط ورود برای خریداران و فروشندگان متفاوت است؛ اگر قصد فروش در بورس کالا را دارید، باید الزامات و مقررات مربوط به عرضهکنندگان را نیز رعایت کنید.

بورس کالا با فراهمکردن شفافیت در کشف قیمت، حذف واسطهها، کاهش ریسک معاملات، افزایش نقدشوندگی کالا و امکان انجام معاملات بهصورت قانونی و رسمی، نسبت به بازار سنتی برتری دارد. همچنین عرضه کالا در بورس میتواند از مزایای مالیاتی مانند معافیت مالیاتی برخوردار باشد، که این موضوع برای فروشندگان یک امتیاز مهم محسوب میشود.

پس از ثبتنام و دریافت کد معاملاتی، میتوان با استفاده از سامانههای آنلاین یا مراجعه حضوری به کارگزاری، سفارش خرید یا فروش کالاها را ثبت کرد و در صورت تطابق قیمت، معامله انجام میشود.

نوسان قیمتها در بورس کالا تحت قوانین و محدودیتهای مشخصی قرار دارد که به منظور جلوگیری از نوسانات شدید و حفظ تعادل بازار اعمال میشود و معمولا درصد خاصی از قیمت پایه است.

معمولا تسویه معاملات بورس کالا تا پایان ساعات اداری همان روز یا روز کاری بعد انجام میشود و حداکثر ساعت تسویه طبق مقررات بورس تعیین میشود.