مدل قیمتگذاری داراییهای سرمایهای (CAPM)

همه سرمایهگذاران میدانند که سرمایهگذاری در بازار سرمایه به دلیل وجود نوسانات قیمتی با ریسک زیادی همراه است. از این رو قیمتگذاری داراییهای سرمایهای باتوجه به ریسک وارد بر آنها همیشه یکی از موضوعات مورد بحث بوده است. بنابراین سرمایهگذاران به دنبال مدلهایی هستند تا بتوانند تعادلی میان ریسک و بازده مورد انتظار ایجاد کنند. یکی از شناختهشدهترین مدلهایی که به سرمایهگذاران این امکان را میدهد تا رابطه این دو را بررسی کنند، مدل قیمتگذاری داراییهای سرمایهای (CAPM) است. CAPM یکی از مدلهای ارزشگذاری داراییها است که ارزش منصفانه هر دارایی را اندازهگیری میکند. در ادامه این مقاله به معرفی این مدل و انواع آن پرداخته شده است.

مدل قیمتگذاری داراییهای سرمایهای چیست؟

CAPM که مخفف کلمه Capital Asset Pricing Model است به عنوان یک روش مدلسازی برای میزان ریسک سیستماتیک استفاده میشود و نشاندهنده رابطه میان میزان ریسک و نرخ بازده مورد انتظار یک دارایی است. به طور کلی در همه بازارهای مالی به خصوص بازار سرمایه این مدل با در نظر گرفتن ریسک سیستماتیک هر دارایی مشخصکننده بازده مورد انتظار دارایی نامبرده متناسب با ریسک آن است.

هدف از استفاده مدل قیمتگذاری داراییهای سرمایهای برای اوراق بهادار، سنجش منصفانه ارزشگذاری برای هنگامی است که ریسک و ارزش زمانی پول با بازده مورد انتظار آن مقایسه میشود. همچنین این مدل برای ارزشگذاری قیمتها در شرایط عدم اطمینان بسیار مورد استفاده قرار میگیرد.

مفروضات مدل قیمتگذاری داراییهای سرمایهای

مدل قیمتگذاری CAPM بر اساس مفروضات مختلفی مطرح شده که در ادامه به برخی از آنها اشاره شده است:

- همه سرمایهگذاران ریسکپذیر هستند.

- دسترسی همه سرمایهگذاران به اطلاعات یکسان است.

- بازار بسیار رقابتی و کارا است.

- معاملات فاقد کارمزد و معاف از مالیات هستند.

- سرمایهگذاران برای فروش استقراضی محدودیتی ندارند.

- سرمایهگذاران فقط یک دوره زمانی مشخص را برای سرمایهگذاری در نظر میگیرند.

- سرمایهگذاران در دریافت وام یا قرض پول محدودیتی ندارند.

- سرمایهگذاران در صورت ورشکستی هزینهای پرداخت نمیکنند.

- بازده داراییها به صورت نرمال توزیع شده است.

با توجه به مفروضات نامبرده در بالا، مدل CAPM ثابت میکند که سرمایهگذاران تنوع زیادی در پرتفوی خود خواهند داشت و همچنین بازده هر سهم فقط به میزان وابستگی آن با کل بازار یا ریسک سیستماتیک مرتبط است و سایر ریسکها از جمله ریسکهای خاص فاقد بازدهی برای سرمایهگذار هستند. در حالت کلی منظور از ریسک سیستماتیک ریسکی است که همه بازار را تحت تاثیر قرار میدهد و با تنوعبخشی به پرتفو نیز از بین نمیرود.

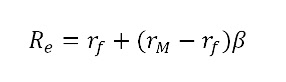

فرمول محاسبه CAPM

از آنجایی که CAPM بیان میکند نرخ بازده مورد انتظار یک دارایی تابعی از دو جزء یعنی نرخ بدون ریسک و صرف ریسک است، بنابراین فرمول مدل قیمتگذاری داراییهای سرمایهای به صورت زیر است.

مطابق فرمول فوق، Re نشاندهنده بازده مورد انتظار دارایی یا سهم، rf معادل نرخ بازده بدون ریسک، rM بازده بازار و β معادل بتای سرمایهگذاری است. در ادامه هر یک از پارامترهای موجود در فرمول فوق توضیح داده شده است.

بازده مورد انتظار دارایی سرمایهای (Re): این متغیر بیانگر میزان بازده مورد انتظار از سرمایهگذاری در یک دارایی یا یک سهم است.

نرخ بازده بدون ریسک (rf): این پارامتر نشاندهنده بازدهای است که هیچگونه ریسک اضافی در آن دیده نمیشود. با توجه به کاهش ارزش پول بر اثر گذشت زمان و ریسک موجود در سرمایهگذاری، این نرخ فقط مطابق ارزش زمانی پول و ریسک ناشی از سرمایهگذاری محاسبه میشود و شامل سایر ریسکها نمیشود.

بازده بازار (rM): این پارامتر به معنای بازدهای است که در آن سرمایهگذاری انجام میشود. لازم به ذکر است بازده بازار عدد دقیقی ندارد و مطابق پیشبینیها مشخص میشود.

بتای سرمایهگذاری: (β): بتا در مدل قیمتگذاری داراییهای سرمایهای، شاخص ریسک سیستماتیک است و میزان واکنش یک دارایی را نسبت به نوسانات کلی بازار نشان میدهد.

- اگر 1=β باشد، به معنی همراستا بودن نوسانات قیمت سهم با نوسانات بازار است.

- اگر 1<β باشد، به معنی بیشتر بودن نوسانات قیمتی سهم نسبت به بازار است و در صورت خیز یا افت بازار، قیمت این سهم نیز با شدت بیشتر رشد یا کاهش پیدا میکند.

- اگر 1>β باشد، به معنی کمتر بودن نوسانات قیمت نسبت به بازار است.

صرف ریسک: از تفاضل بازده بازار و نرخ بازده بدون ریسک، صرف ریسک حاصل میشود. در واقع این پارامتر مقدار بازده اضافی بر بازده بدون ریسک را نشان میدهد.

مثالی از نحوه محاسبه فرمول CAPM

اگر نرخ بازده بدون ریسک 20 درصد، بتای سهم مورد نظر 2 و بازده مورد انتظار بازار بورس نیز 33 درصد باشد، بازده مورد انتظار سهم چقدر خواهد بود؟

0.46 = 2 * (0.2 – 0.33) + 0.2

بازده مورد انتظار این سهم در مدل قیمتگذاری داراییهای سرمایهای معادل 46 درصد خواهد بود.

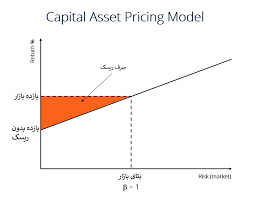

نمایش تصویری مدل قیمتگذاری داراییهای سرمایهای

به منظور نمایش تصویری فرمول CAPM، از خط بازار اوراق بهادار security market line (sml) استفاده میشود. این خط بر روی نموداری رسم میشود که محور عمودی نشاندهنده بازده مورد انتظار و محور افقی نیز بتا (ریسک سیستماتیک) است. در حقیقت، این رابطه بیان میکند که بازده سهام موردنظر فقط به یک عامل به نام شاخص ریسک سیستماتیک یا بتا بستگی دارد. در نتیجه میتوان گفت مدل CAPM ارتباط میان بازده سهام مورد نظر و نوسانات سهام با نوسانات بازار را نشان میدهد.

انواع مدلهای قیمتگذاری داراییهای سرمایهای

CAPM از مدلهای مختلفی تشکیل شده است که هر کدام از آنها در نهایت نشاندهنده رابطه نرخ ریسک سیستماتیک و بازده مورد انتظار است. استفاده این مدلها شرایطی را برای افراد ایجاد میکند تا در شرایط مختلف بتوانند تصمیمات بهتری بگیرند. در ادامه به معرفی هر یک از مدلهای قیمتگذاری داراییهای سرمایهای پرداخته شده است.

مدل قیمتگذاری دارایی سرمایهای کاهشی (D-CAPM)

در مدل قیمتگذاری داراییهای سرمایهای فرض شد نوعی رابطه خطی میان بازده سهام و بازده بازار سهم طی چندین دوره وجود دارد. بنابراین این مدل بر اساس مدل صرف ریسک بازار تشکیل شده است و فرض میکند که سرمایهگذاران در صورت پذیرش ریسک بیشتر، بازدهی مورد انتظار بیشتری را خواهند داشت. فرض دیگر در این مدل میگوید شرایط بازار متقارن است. اما لازم به ذکر است شواهد نشان میدهد شرایط بازار همیشه متقارن نیست. یعنی عواملی که علاوه بر تاثیر بر صرف ریسک، نرخ بازده مورد انتظار دارایی را نیز تحت تاثیر قرار داده، رابطه میان ریسک و بازده را از بین میبرند. بنابراین در این شرایط امکان استفاده از مدل CAPM وجود ندارد و میبایست به جای آن، مدل قیمتگذاری داراییهای سرمایهای کاهشی یا D-CAPM را استفاده کرد.

در شرایط بازار نامتقارن، مفهوم ریسک منفی که معرف مدل قیمتگذاری داراییهای سرمایهای کاهشی است، برآورد مناسبی از بازده مورد انتظار ارائه میدهد. مطابق مفروضات مدل D-CAPM، برای محاسبه بازده مورد انتظار، از رابطه زیر استفاده میشود:

Ri = Rf + βD (Rm − Rf)

مدل قیمتگذاری دارایی سرمایهای تعدیلی (A-CAPM)

یکی از مهمترین پارامترهای تاثیرگذار بر خرید سهم، نقدشوندگی آن است. هر چه افراد بتوانند یک سهم را در زمان کوتاهتر و راحتتر به فروش برسانند، آن سهم بیشتر مورد توجه قرار میگیرد. قابلیت نقدشوندگی یک دارایی از طریق تبدیل آن به وجه نقد در هر زمان و بدون تحمل زیان ارزیابی میشود. بنابراین قدرت نقدشوندگی یکی از عوامل موثر بر بازده مورد انتظار است. در این حالت بازده مورد انتظار با مدل قیمتگذاری داراییهای سرمایهای تعدیلی و بر اساس ریسک نقدشوندگی محاسبه میشود.

مدل قیمتگذاری دارایی سرمایهای شرطی (I-CAPM)

هنگامی که مدیران پرتفوی با تغییرات در فرصتهای سرمایهگذاری مواجه میشوند، مدل CAPM ممکن است دارای نواقصی باشد. در این حالت از مدل I-CAPM استفاده میشود. مدل قیمتگذاری دارایی سرمایهای شرطی ریسک دارایی با استفاده از کوواریانس بین بازده دارایی و مطلوبیت نهایی سرمایهگذاری را محاسبه میکند. در این مدل قیمتگذاری، فرض میشود که انتظارات سرمایهگذاران یکسان نیست و این تفاوتها به دلیل تغییرات ایجادشده در بازار است.

مدل قیمتگذاری دارایی سرمایهای مصرفی (C-CAPM)

مدل CAPM با توجه به ازدیاد متغیرها دچار مشکل شد و مدل قیمتگذاری دارایی سرمایه ای مصرفی برای حل این مشکل مطرح شد. این مدل، ریسک دارایی را از طریق کوواریانس بازده دارایی و مجموع مصرف، مشخص میکند و در نهایت، ریسک مصرفی با توجه به ریسک گریزی سرمایهگذار، قیمتگذاری میشود. در نتیجه مدل C-CAPM میزان ارتباط تغییرات بازده بازار سهام با رشد مصرف را بیان میکند و یک مدل معروف ارزشگذاری داراییها و همبستگی مستمر بازدههای داراییها و مصرف است.

کاربردهای عملی مدل قیمتگذاری داراییهای سرمایهای CAPM

پس از معرفی این مدل قیمتگذاری نوبت به کاربرد آن در بازار عملی میرسد. از CAPM در ارزیابی ریسک و بازده، ایجاد پرتفوی معاملاتی، مقایسه عملکرد و تعیین قیمت منصفانه سهام استفاده میشود.

ارزیابی ریسک و بازده: همانطور که گفته شد با استفاده از این مدل رابطه میان ریسک و بازده مورد انتظار قابل محاسبه است. استفاده از مدل CAPM این امکان را فراهم میکند تا به شناسایی سرمایهگذاریهایی که بازده بالاتری نسبت به ریسک خود ارائه میدهند، پرداخته تا در نتیجه تصمیمگیریهای بهینهتری انجام داد.

ایجاد پرتفوی معاملاتی: سرمایهگذاران با استفاده CAPM میتوانند به انتخاب و ترکیب داراییهای سبد خود بپردازند. زیرا با این کار به یک حالت تعادلی میان ریسک و بازده دست پیدا میکنند و میتوانند با توجه به ریسک قابل پذیرش، بازدهی خوبی حاصل کنند.

مقایسه عملکرد: یکی دیگر از کاربردهای این مدل، امکان مقایسه داراییهای مختلف یا پرتفوی خود نسبت به بازار کلی است.

تعیین قیمت منصفانه سهام: مدل قیمتگذاری داراییهای سرمایهای به سرمایهگذاران این امکان را میدهد تا قیمت منصفانه یک سهام را مبنی بر ریسک سیستماتیک و بازده مورد انتظار محاسبه کنند. در صورتی که قیمت کنونی یک سهام از قیمت محاسبهشده با مدل CAPM کمتر باشد، احتمال اینکه آن سهام به عنوان یک فرصت سرمایهگذاری جذاب در نظر گرفته شود، وجود دارد.

محدودیتهای موجود در قیمتگذاری داراییهای سرمایهای

مدل CAPM دارای محدودیتهایی است که در ادامه مهمترین آنها نام برده شده است:

- مفروضات غیر واقعی در این مدل وجود دارد.

- بازار سرمایه یک بازار بسیار رقابتی و کارا است، بنابراین اطلاعات بهسرعت پخش میشود و قیمت سهم نیز ممکن است متاثر از این اطلاعات تغییر کند.

- امکان محاسبهی دقیق پارامترهای مدل مانند نرخ بارده بدون ریسک و صرف ریسک بازار امکانپذیر نیست.

- این مدل عملکرد خوبی برای توصیف دادههای گذشته نداشته است. طبق مدل CAPM میبایست بازده یک سهم را فقط بر مبنای بتا توصیف کرد.

میتوانید در مقاله انواع روشهای ارزشگذاری با سایر روشها آشنا شوید.

جمعبندی

همانطور که در این مقاله گفته شد، مدل قیمتگذاری داراییهای سرمایهای رابطه میان ریسک سیستماتیک و بازده مورد انتظار را محاسبه میکند و با استفاده از آن قیمت منصفانه یک سهم را میتوان تعیین کرد. در این مدل محدودیتهایی وجود دارد اما با توجه به راحتی و سهولت در استفاده از آن و دیدگاه خوبی که از سهام مربوطه در اختیار سرمایهگذاران میگذارد، به صورت گسترده استفاده میشود.