الگوی تری درایو (Three Drives) چیست؟ ویژگی، کاربرد و استراتژی معاملاتی آن

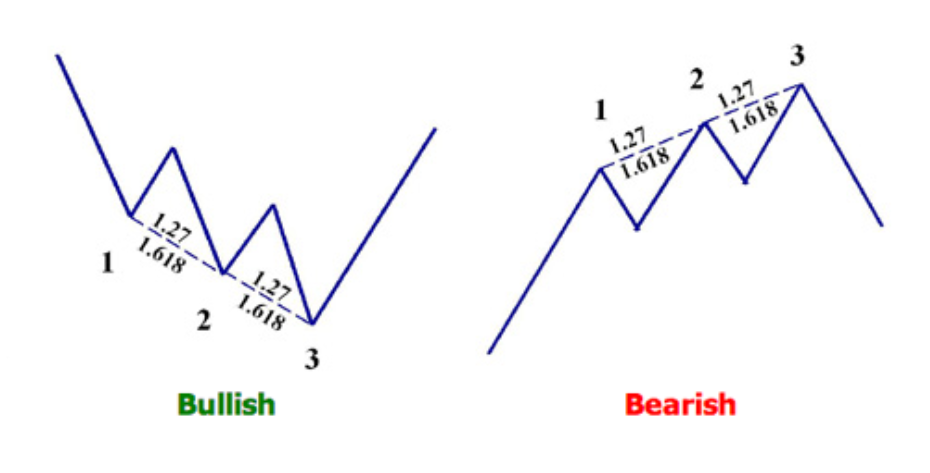

الگوی تری درایو از سه نوسان متوالی تشکیل میشود که هر یک از آنها درایو نام دارند که مطابق با تصویر زیر مجموعهای از اوجهای بالاتر در روند صعودی یا کفهای پایینتر در روند نزولی را شکل میدهند. ساختار این نوسانات بر پایه نسبتهای فیبوناچی شکل میگیرد و برای شناسایی نقاط بازگشتی احتمالی در قیمت داراییها به کار میرود. الگوی تری درایو نشانهای از کاهش قدرت روند و خستگی بازار در ادامه مسیر است و معاملهگران با استفاده از آن به موقعیتهای مناسب خرید و فروش دست مییابند.

تشخیص الگوی تری درایو در نمودار

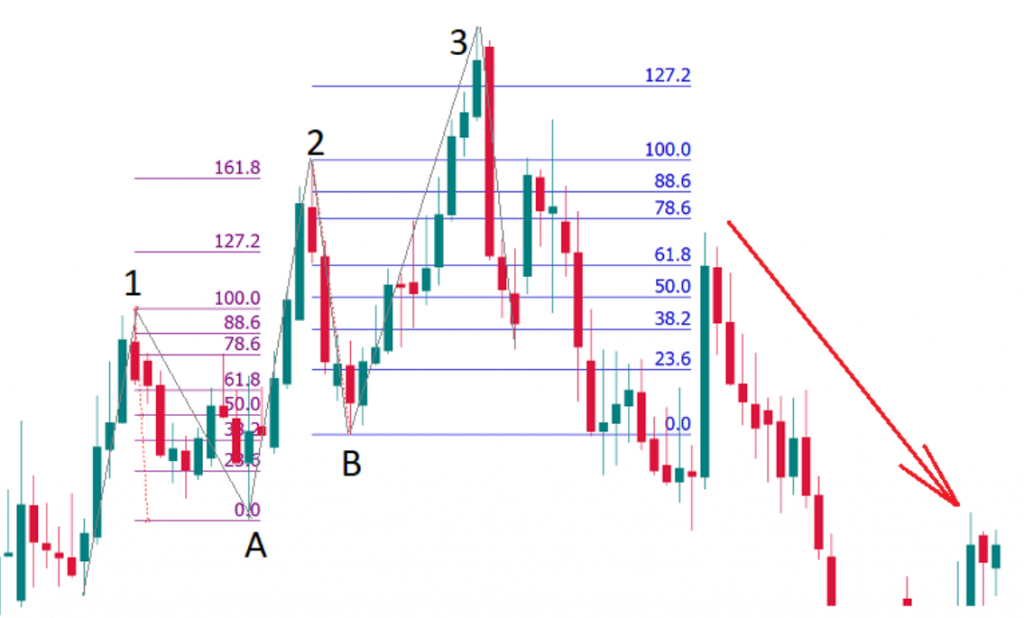

الگوی تری درایو در تحلیل تکنیکال به دو نوع صعودی و نزولی تقسیم میشود. در الگوی صعودی، سه حرکت یا درایو نزولی شکل میگیرد و پس از تکمیل آنها، کف قیمت ایجاد شده و روند صعودی آغاز میشود. در الگوی نزولی، سه حرکت صعودی رخ میدهد و پس از آن سقف قیمت شکل گرفته و روند نزولی شروع میشود. برای تشخیص الگو، معاملهگران از نسبتهای فیبوناچی استفاده میکنند.

موج اول (درایو 1) معمولا پس از یک موج اصلاحی شکل میگیرد و اندازه آن اغلب با گسترش فیبوناچی 127٪ تا 161.8٪ نسبت به موج اصلاحی قبلی سنجیده میشود و نشاندهنده حرکت قدرتمند در جهت روند است. موج دوم (درایو 2) برخلاف جهت موج اول عمل میکند و بهعنوان یک اصلاح معمولا بین 61.8٪ تا 78.6٪ از موج پیشین بازمیگردد. موج سوم (درایو 3) بازگشتی به سمت روند اصلی است و مانند موج اول معمولا دارای گسترشی در حدود 127٪ تا 161.8٪ نسبت به موج اصلاحی قبل است.

برای اعتبارسنجی الگوی تری درایو، اصلاحات قیمتی پس از درایو اول و دوم باید بین ۶۱.۸ درصد تا ۷۸.۶ درصد از اندازه موج قبلی بازگردند (نه از کل بازار). درایو دوم و سوم نیز باید نسبت به موج اصلاحی قبل گسترش ۱۲۷ درصد تا ۱۶۱.۸ درصد داشته باشند، به این معنا که اندازه حرکت آنها با نسبتهای فیبوناچی نسبت به موج اصلاحی سنجیده میشود. تقارن زمانی میان درایوها و اصلاحات اعتبار الگو را افزایش میدهد و نبود آن باعث کاهش اعتبار میشود. همچنین کاهش حجم معاملات در هنگام شکلگیری الگو و همگرایی قیمت با شاخصهایی مانند RSI، MACD و استوکاستیک میتواند بهعنوان تاییدیه عمل کند؛ برای نمونه، در الگوی صعودی مشاهده RSI در محدوده اشباع فروش (زیر ۳۰) یا واگرایی مثبت نشانه تایید است، در حالیکه در الگوی نزولی قرار گرفتن RSI در محدوده اشباع خرید (بالای ۷۰) یا بروز واگرایی منفی میتواند تاییدکننده باشد.

لازم به ذکر است وجود گپ یا شکاف قیمتی میتواند ساختار الگو را تضعیف کند یا بهعنوان هشداری برای اعتبار آن در نظر گرفته شود، اما لزوما به معنی باطل شدن الگو نیست. تشخیص صحیح نیازمند تجربه و تمرین است، زیرا ممکن است الگوها در نمودارهای واقعی به صورت دقیق ترسیم نشوند و انعطافپذیری در اندازهگیریها اهمیت دارد. این الگو در تمامی تایمفریمها مشاهده میشود، اما در نمودارهای هشتساعته و بالاتر و بهویژه نمودار روزانه، قابلیت اعتماد بیشتری دارد.

استراتژی معاملاتی با الگوی تری درایو

برای معامله بر اساس الگوی تری درایو باید تا تکمیل شدن آخرین درایو صبر کرد. پس از شکلگیری درایو سوم، معمولا تغییر جهت قیمت آغاز میشود و سیگنال بازگشت روند صادر خواهد شد. این الگو بهتنهایی مبنای ورود به معامله نیست و بیشتر بهعنوان تاییدکننده در کنار یک استراتژی معاملاتی کامل به کار میرود.

زمانی که بازار به سطح حمایتی رسیده و الگوی تری درایو تشکیل شده باشد، در صورت تایید سایر نشانهها میتوان وارد موقعیت خرید شد. همچنین اگر بازار به سطح مقاومتی مهم برسد و این الگو ظاهر شود، با تایید سیگنالهای دیگر امکان باز کردن موقعیت فروش (شورت) وجود دارد. معمولا نقاط ورود نزدیک محل بازگشت قیمت در موج سوم قرار دارند. معاملهگران میتوانند سفارش محدود خرید یا فروش را در نزدیکی سطح ۱۲۷ درصد گسترش فیبوناچی (Fibonacci extension) آخرین درایو ثبت کنند.

حد ضرر در تری درایو

در تری درایو صعودی، حد ضرر معمولا زیر آخرین کف مهم و در تری درایو نزولی بالای آخرین سقف مهم قرار میگیرد. به طور دقیقتر، استاپلاس را میتوان روی سطح ۱۶۱ درصد گسترش فیبوناچی (Fibonacci extension) آخرین درایو تعیین کرد. همین منطق در سایر الگوهای هارمونیک هم صادق است:

- در گارتلی نزولی، استاپلاس بالای نقطه D یا بالاتر از X قرار میگیرد.

- در خرچنگ صعودی، استاپلاس زیر کف نقطه D قرار میگیرد.

- در خفاش صعودی، استاپلاس زیر سوئینگ نزدیک D یا پایینتر از X قرار میگیرد.

حد سود در تری درایو

تعیین اهداف سود در الگوی تریدرایو بر اساس نسبتهای فیبوناچی مربوط به همان ساختار انجام میشود. هدف نخست معمولا در محدوده اصلاح 61.8٪ تا 78.6٪ حرکت قبلی قرار میگیرد و هدف بعدی بر مبنای گسترش 127.2٪ تا 161.8٪ از موج اصلاحی پیشین سنجیده میشود. در حالت صعودی، این اهداف در سطوح پایینتر از اصلاحها یا در امتداد گسترش حرکتها مشخص میشوند و در حالت نزولی، بهصورت معکوس در نواحی بالاتر یا امتداد نزول تعیین میگردند.

لازم به ذکر است که نسبتهای فیبوناچی در بازار واقعی ممکن است کمی انعطافپذیر باشند، اما استفاده دقیق از آنها اهمیت زیادی دارد. بهترین نمونههای تریدرایو اغلب پس از یک حرکت پرقدرت و طولانی شکل میگیرند. رعایت مدیریت ریسک و سرمایه بخش جداییناپذیر این معاملات است، زیرا در این الگوها حد ضررها بهوضوح تعریف میشوند. همچنین تشخیص درست ساختار پیش از ورود اهمیت بالایی دارد، چراکه هر گونه خطا در شناسایی، ریسک معامله را بهطور چشمگیری افزایش میدهد. در مجموع، الگوی تریدرایو با ارائه نقاط مشخص ورود، حد ضرر و اهداف سود، ابزاری کارآمد برای معاملات ساختارمند به شمار میآید.

کاربرد الگوی تری درایو در بازار ارزهای دیجیتال

بازار ارزهای دیجیتال به دلیل نوسانات بالایی که دارد، نیازمند ابزارهای دقیق برای تحلیل و پیشبینی رفتار قیمت است. الگوی تری درایو یکی از این ابزارها است که معاملهگران از آن برای شناسایی نقاط معکوس بالقوه و تعیین بهترین موقعیتهای خرید و فروش استفاده میکنند. استفاده از این الگو در رمزارزها، مشابه کاربرد آن در بازار سهام و فارکس است، اما به دلیل نوسان بالای این بازار، اهمیت بیشتری پیدا میکند. این الگو به معاملهگران کمک میکند تا زمانهایی را که روند بازار خسته شده و احتمال بازگشت قیمت وجود دارد، شناسایی و تصمیمات معاملاتی آگاهانهتری اتخاذ کنند.

مزایای الگوی تری درایو

الگوی تری درایو از چندین جهت برای معاملهگران مفید است. تشخیص این الگو نسبتا ساده بوده و معاملهگران باتجربه میتوانند شکلگیری سه درایو متوالی را بهراحتی شناسایی کنند. این الگو بهعنوان ابزاری کمکی برای تایید تغییر روند بازار عمل میکند و قابلیت استفاده در تمامی تایمفریمها را دارد. در صورت شناسایی صحیح، امکان کسب سودهای قابلتوجه فراهم میشود و مسیر احتمالی حرکت آینده قیمت و نقاط توقف در نمودار را مشخص میسازد. همچنین موقعیتهای معاملاتی با احتمال موفقیت بالا ایجاد میکند و قوانین معاملاتی آن بر اساس نسبتهای استاندارد فیبوناچی تنظیم شده است. این الگو بهراحتی با اندیکاتورهایی مانند RSI و MACD ترکیب میشود و اعتبار سیگنالهای صادر شده را افزایش میدهد.

معایب الگوی تری درایو

علاوه بر مزایا الگوی تری درایو محدودیتهایی نیز دارد. برای معتبر بودن الگو، رعایت تمامی شرایط تشکیل آن ضروری است و در غیر این صورت تشخیص و استفاده از آن دشوار میشود. این الگو بهتنهایی اعتبار کافی برای ورود به معامله ندارد و صرفا نقش تاییدکننده دارد. در حرکات خنثی بازار، کارایی آن کاهش مییابد و در تایمفریمهای بلندمدت ریسک بیشتری ایجاد میکند. شناسایی صحیح این الگو برای معاملهگران مبتدی پیچیده است و پیادهسازی خودکار آن با کدنویسی نیز چالشهایی دارد.

مقایسه الگوی تری درایو با سایر الگوهای هارمونیک

الگوی تری درایو (Three Drive) از نظر ساختاری شباهتهایی با الگوی هارمونیک خفاش (Bat) دارد، با این تفاوت که خفاش شامل چهار موج نوسانی است، در حالی که تری درایو تنها سه موج دارد. همچنین، الگوی تری درایو شباهتهایی با مورب پایانی (Ending Diagonal) در نظریه امواج الیوت دارد؛ با این حال، تفاوت اصلی در پایبندی به نسبتهای فیبوناچی است. در حالی که تری درایو نیازمند رعایت دقیق نسبتها است، مورب پایانی انعطاف بیشتری در نسبتها دارد و میتواند با روش کیفیتمحور شناسایی شود.

همانند سایر الگوهای هارمونیک مانند گارتلی، پروانه، خفاش و خرچنگ، تری درایو نیز بر اساس نسبتهای فیبوناچی و تقارن زمانی و قیمتی شکل میگیرد و به معاملهگران در شناسایی نقاط ورود، حد ضرر و اهداف قیمتی کمک میکند. این الگو میتواند با اندیکاتورها و اسیلاتورهایی مانند RSI، MACD و استوکاستیک ترکیب شود تا تاییدیههای بیشتری برای تصمیمگیری فراهم آورد.

با این حال، تری درایو نسبت به سایر الگوهای هارمونیک کمتر شناخته شده و رایج است و شناسایی صحیح آن نیازمند تجربه و تمرین است. این الگو اغلب به عنوان نوعی الگوی فشردگی CP (Compression Pattern) شناخته میشود که قیمت در مسیر رسیدن به نواحی عرضه یا تقاضا، سه مثلث میسازد و نقاط بازگشت احتمالی را مشخص میکند. به این ترتیب، تری درایو با دیگر الگوهای هارمونیک شباهتهای بنیادی دارد اما ویژگیهای منحصربهفردی نیز در تشخیص و کاربرد آن وجود دارد.

جمعبندی

الگوی تری درایو یکی از الگوهای مهم تحلیل تکنیکال است که به تشخیص تغییر روند احتمالی قیمت کمک میکند. برای معامله با این الگو، باید منتظر تکمیل درایو سوم بود و از آن به عنوان سیگنال تاییدکننده استفاده کرد. نقطه ورود معمولا نزدیک بازگشت قیمت در درایو نهایی است و حد ضرر و حد سود بر اساس نسبتهای فیبوناچی تعیین میشوند. مزایای الگو شامل سادگی تشخیص و سودآوری بالقوه و کاربرد در تمامی تایمفریمها است، اما معایبی مانند نیاز به رعایت دقیق شرایط، کارایی پایین در بازار خنثی و کاهش اعتبار در صورت وجود گپ قیمتی دارد. در نهایت، موفقیت در استفاده از تری درایو به تجربه، دانش و ترکیب آن با سایر ابزارها و مدیریت ریسک بستگی دارد.