آموزش الگوی خرچنگ در تحلیل تکنیکال

الگوهای هارمونیک الگوهای نموداری هستند که بخشی از یک استراتژی معاملاتی را تشکیل میدهند و به معاملهگران کمک میکنند تا با پیشبینی حرکات آتی بازار، روند قیمتی را تشخیص دهند. بر این اساس برخی الگوهای قیمتی هندسی با استفاده از اعداد فیبوناچی برای شناسایی تغییرات احتمالی قیمت یا معکوس شدن روند ایجاد میشوند که معاملهگران میتوانند این الگوها را شناسایی کرده و از آنها برای تصمیمات بعدی خود در معاملات استفاده کنند. الگوهای هارمونیک انواع مختلفی دارند که در این مقاله به بررسی و آموزش معامله با استفاده از الگوی خرچنگ پرداخته شده است.

الگوی خرچنگ چیست؟

الگوی خرچنگ یک الگوی هارمونیک خاص است که از آن در شناسایی نقاط قیمتی یا نواحی که قیمتها احتمالا در آن معکوس میشوند، استفاده میشود. این الگو نمونه پیشرفتهتری در مقایسه با سایر الگوهای مشابه خود مانند الگوی پروانه است. معاملهگران اغلب الگوی خرچنگ را به دلیل توانایی آن در پیشبینی دقیق معکوسهای بازار به عنوان یک ابزار تحلیل تکنیکال جذاب میدانند. این الگو با نسبتهای فیبوناچی و سطوح قیمت دقیق مشخص میشود و میتواند به معاملهگران کمک کند تا در استراتژیهای معاملاتی خود تصمیمات آگاهانهتری بگیرند.

این الگو را میتوان برای ابزارهای مالی مختلف، از جمله سهام، فارکس و کالاها به کار برد، همچنین میتوان از آن در استراتژیهای معاملاتی کوتاهمدت و بلندمدت استفاده کرد.

مبانی الگوی خرچنگ

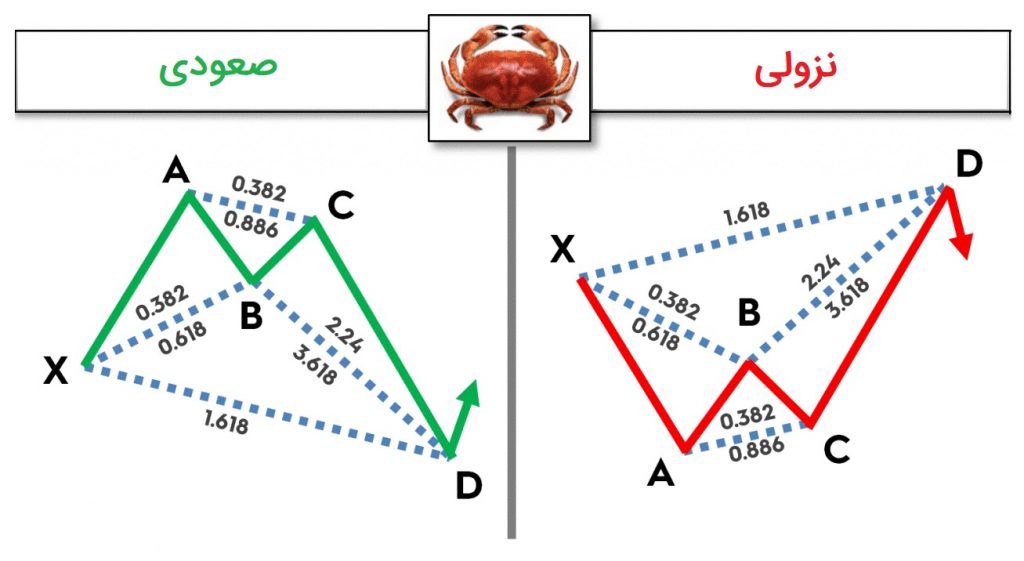

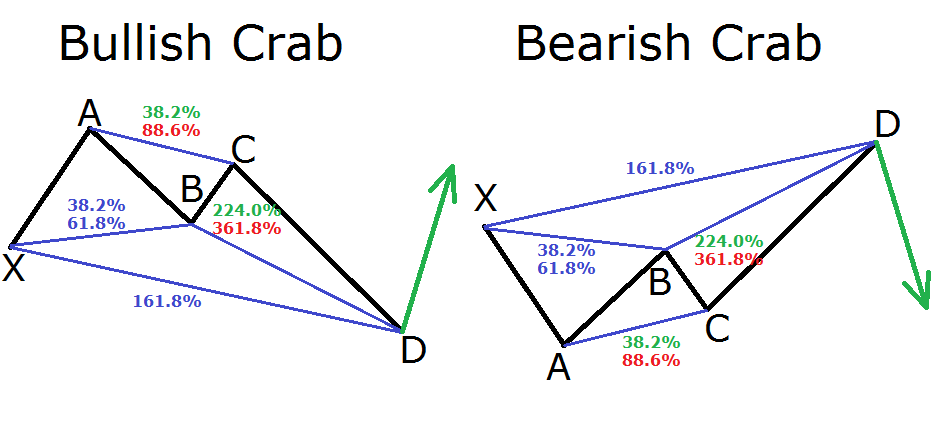

الگوی خرچنگ متشکل از پنج نقطه و چهار گام حرکتی است که نقاط با استفاده از حروف انگلیسی X ،A ،B ،C و D شناخته میشوند. از طرفی برای گامهای حرکتی از عباراتی نظیر XA ،AB ،BC و CD استفاده میشود. این الگو دو حالت صعودی (شبیه به M) و نزولی (شبیه به W) دارد.

این نقاط و گامهای حرکتی به شناسایی مناطق مهم مقاومت و حمایت کمک میکنند و نشان میدهند که در کجا ممکن است تا برگشتهای احتمالی رخ دهد. معاملهگرانی که از الگوی خرچنگ در تحلیل تکنیکال استفاده میکنند، اغلب به تلاقی سطوح فیبوناچی در داخل الگو توجه زیادی دارند. این تلاقی به عنوان تاییدی بر برگشت روند تلقی شده و احتمال معاملات موفق را افزایش میدهد.

نقش نسبتهای فیبوناچی در الگوی خرچنگ

نسبتهای فیبوناچی نقش مهمی در ساخت و تحلیل الگوی خرچنگ ایفا میکنند. این نسبتها که از دنباله فیبوناچی به دست میآیند؛ در واقع مجموعهای از اعداد هستند که هر عدد مجموع دو عدد قبلی خود است. نسبتهای فیبوناچی سطوح حمایت و مقاومتی ایجاد کرده که معاملهگران از آن برای شناسایی نقاط برگشت استفاده میکنند.

مهمترین سطوح فیبوناچی در الگوی خرچنگ، سطوح اصلاحی 38.2، 61.8، 88.6، 224 و 361.80 درصد است. این سطوح به عنوان نقاط حمایت و مقاومت عمل میکنند و نقاط معکوس شدن روند را نشان میدهند. معاملهگران هنگام تجزیه و تحلیل بازار برای ایجاد فرصتهای معاملاتی به این سطوح توجه زیادی دارند.

برای معامله موفقیتآمیز توسط الگوی خرچنگ، درک اینکه چگونه نسبتهای فیبوناچی بر شکلگیری این الگو تاثیرگذارند، بسیار مهم است.

نحوه شناسایی الگوی خرچنگ

الگوی خرچنگ در واقع شبیه یک پروانهای است که به طرفین کشیده شده است. این الگو بیان میکند که آخرین حرکت قیمت باید فراتر از حرکت اولیه و بر اساس نسبتهای فیبوناچی باشد. سطوح فیبوناچی مورد استفاده برای شناسایی الگو در زیر توضیح داده شده است:

XA: این leg میتواند هر حرکتی اعم از صعودی یا نزولی در نمودار باشد و هیچ الزام خاصی برای این حرکت وجود ندارد.

AB: این حرکت برخلاف حرکت XA است و باید حدود 38.2 درصد یا 61.8 درصد XA باشد.

BC: این حرکت باید مخالف و 38.2 درصد یا 88.6 درصد حرکت AB باشد.

CD: آخرین حرکت قیمت برعکس BC است و اگر BC به اندازه 38.2 درصد AB باشد، CD باید 224 درصد حرکت BC باشد. اگر BC به اندازه 88.6 درصد AB باشد، CD باید 361.80 درصد BC باشد.

AD: حرکت کلی قیمت بین A و D باید 161.80 درصد از XA باشد.

در ذیل نمودار هارمونیک خرچنگ آورده شده است:

آموزش معاملهکردن با الگوی صعودی خرچنگ

با توجه به موارد گفته شده در بخش قبلی، در الگوی خرچنگ صعودی، اولین حرکت قیمت که همان گام XA است، به سمت بالا جریان خواهد یافت. در گام AB، قیمت معکوس شده و 38.2 تا 61.8 درصد از XA کاهش مییابد.

در حرکت BC، قیمت دوباره معکوس میشود و به میزان 38.2 تا 88.6 درصد AB افزایش مییابد. در CD، قیمت به طور فعال در حال کاهش است و به حدود 161.8 درصد از XA میرسد که این طولانیترین موج است. پس از تشکیل نقطه D، انتظار یک حرکت معکوس به سمت بالا میرود.

درست در زمانی که نقطه D شکل گرفت و مظنههای قیمتی اعدادی به سمت بالا را نشان دادند، موقعیت خرید میتواند باز شود. در این حالت حد ضرر درست زیر الگوی پایین در نقطه D قرار میگیرد. همچنین نقاط قیمتی C، B، X و نهایتا تا نقطه A را میتوان به عنوان حد سود در نظر گرفت.

آموزش معاملهکردن با الگوی نزولی خرچنگ

در این الگو اولین حرکت، در واقع حرکت قیمت XA رو به پایین است. در حرکت AB، قیمت معکوس شده و 38.2 تا 61.8 درصد از XA افزایش مییابد. در حرکت BC، قیمت دوباره معکوس میشود و به 38.2 تا 88.6 درصد AB کاهش مییابد.

در حرکت CD، قیمت دائما در حال افزایش است و به حدود 161.8 درصد از XA میرسد. این طولانیترین موج است. پس از تشکیل نقطه D، یک معکوس به سمت پایین صورت و انتظار کاهش بیشتر قیمت وجود دارد.

پس از تشکیل نقطه D و معکوس شدن قیمتها به سمت پایین، میتوان موقعیت فروش را باز کرد. در این حالت Stop Loss درست بالای نقطه D تنظیم میشود. همچنین حد سود را میتوان در نقاط X، B، C و حداقل در نقطه A تنظیم کرد.

جمعبندی

الگوی خرچنگ بورس بر اساس نسبتهای فیبوناچی نشان داده میشود که نمایش آن در نمودار قیمتی، نشانه معکوس شدن احتمالی جهت مظنهها است. معاملاتی که بر اساس این الگو انجام میشود، برای بازههای زمانی و بازارهای مالی مختلف کاربرد دارد. نکته مهم آن است که قبل از استفاده از این الگو در معاملات واقعی، باید استراتژی معاملاتی مناسب تدوین و مدیریت ریسک صورت گیرد تا معاملات هوشمندانهتر و موفقتری صورت گیرد.