امواج الیوت چیست؟ انواع و کاربردهای عملی امواج الیوت در پیشبینی روندهای بازار

امواج الیوت یک نظریه کاربردی در تحلیل تکنیکال است که توسط رالف نلسون الیوت توسعه یافت. این نظریه معتقد است که حرکات بازار مالی در قالب الگوهای تکراری و پیشبینیپذیر جریان مییابند، که به نوبه خود ناشی از رفتار روانشناختی جمعی سرمایهگذاران هستند. برای درک عمیقتر از نحوه کارکرد این الگوها و تاثیر آنها بر تصمیمگیریهای مالی، ضروری است که به بررسی دقیق اصول و کاربردهای امواج الیوت پرداخته شود.

امواج الیوت چیست و چه کاربردی دارد؟

امواج الیوت به زبان ساده یک تئوری در تحلیل تکنیکال بازارهای مالی هستند که توسط رالف نلسون الیوت توسعه یافته است. این تئوری در دو شکل ضربهای و اصلاحی روی نمودار ظاهر شده و مرتب تکرار میشوند. در واقع، امواج الیوت جهت قیمت را بر اساس رفتار معاملهگران پیشبینی میکند. این امواج میتوانند در جهت صعودی یا نزولی باشند و باتوجه به اینکه قیمتها تغییر میکنند، میتوانند برای پیشبینی جهت آینده بازار مفید باشند.

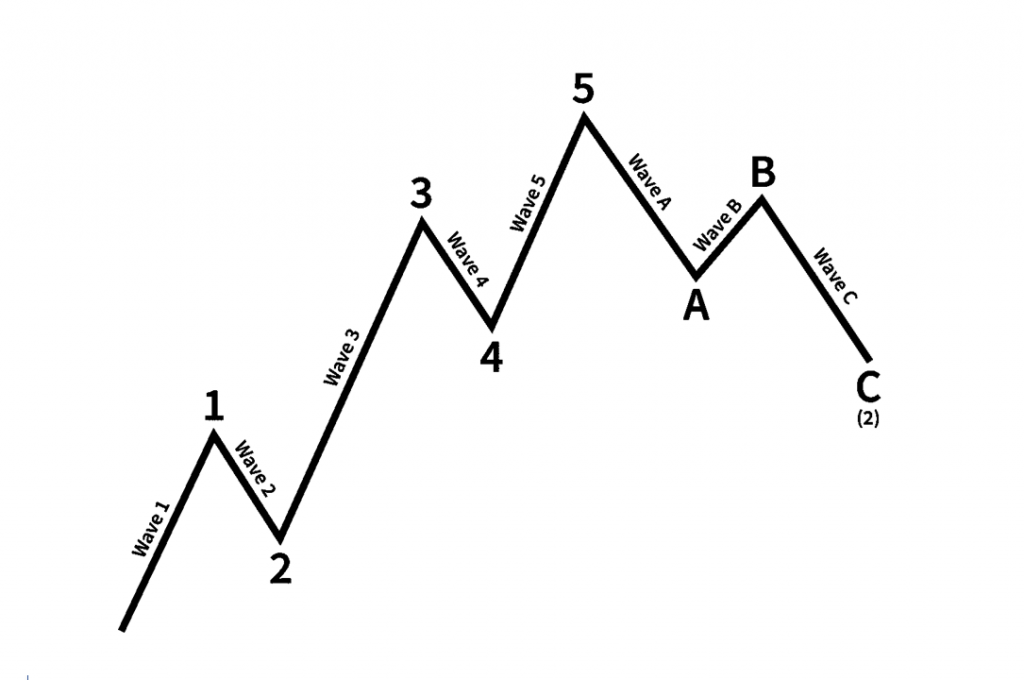

یک چرخه کامل امواج الیوت شامل پنج موج جنبشی و سه موج اصلاحی است؛ امواج پیشرفت به ترتیب موجهای 1، 2، 3، 4، و 5 را شامل میشوند که موج 3 معمولا بلندترین و قویترین موج است، در حالی که موج 1 معمولا کوتاهترین است. امواج اصلاحی به شکل B، A، و C ظاهر میشوند، که موج A اولین حرکت اصلاحی، موج B بازگشت نسبی به روند اصلی و موج C ادامه اصلاح تا انتهای روند اصلاحی است.

آموزش امواج الیوت به صورت گام به گام

آموزش امواج الیوت میتواند کمک کند تا این نظریه به درستی در تحلیل بازارهای مالی به کار گرفته شود. در اینجا یک راهنمای جامع و گام به گام برای یادگیری آن آورده شده است:

گام 1: درک اصول پایهای

آشنایی با اصول اولیه امواج الیوت، از جمله مفهوم چرخه امواج و تئوری اصلی که حرکات بازار به صورت الگوهای تکراری اتفاق میافتد و یک چرخه کامل شامل پنج موج پیشرفت (امواج 1 تا 5) و سه موج اصلاحی (A، B، و C) است.

گام 2: شناسایی امواج پیشرفت

- موج 1: شناسایی اولین موج در روند جدید که معمولا به اندازه کافی بزرگ نیست.

- موج 2: شناسایی اصلاحی که به طور معمول نمیتواند از نقطه شروع موج 1 پایینتر برود.

- موج 3: تشخیص موج سوم که اغلب بلندترین و قویترین موج است.

- موج 4: شناسایی موج اصلاحی که نباید به محدوده موج 1 وارد شود.

- موج 5: شناسایی موج نهایی در روند که معمولا به اندازه موج 1 است.

گام 3: شناسایی امواج اصلاحی

- موج A: تشخیص اولین موج اصلاحی که معمولا پس از پایان موج 5 رخ میدهد.

- موج B: شناسایی موج بازگشتی که به روند اصلی بازمیگردد.

- موج C: شناسایی موج نهایی در اصلاح که معمولا به انتهای روند اصلاحی میانجامد.

گام 4: رعایت قوانین و قوانین تداخل

اطمینان از اینکه موج 2 نباید به زیر نقطه شروع موج 1 برود و موج 4 نباید به محدوده موج 1 وارد شود. علاوه بر این، بررسی شود که موج 3 معمولا طولانیتر از موجهای 1 و 5 است، اما نباید کوتاهتر از آنها باشد.

گام 5: شناسایی الگوهای پیچیدهتر

یادگیری الگوهای پیچیدهتری مانند مثلثها، الگوهای پرچم، و الگوهای گسترشیافته و درک تفاوت بین انواع مختلف اصلاحات از جمله زیگزاگها و فلتها در این مرحله اتفاق میافتد.

گام 6: تمرین و تحلیل

از نمودارهای تاریخی و شبیهسازیها برای تمرین شناسایی امواج الیوت استفاده میشود. ضمن اینکه نتایج و اصلاح روشهای شمارش برای بهبود دقت پیشبینیها تحلیل میشود.

گام 7: استفاده از ابزارهای کمکی

در این مرحله از ابزارهایی مانند نرمافزارهای تحلیل تکنیکال که میتوانند در شناسایی و شمارش امواج کمک کنند، استفاده میشود. علاوه بر این، میتوان در دورهها و وبینارهای آموزشی برای یادگیری پیشرفتهتر و دریافت نکات جدید شرکت کرد.

با دنبال کردن این مراحل، میتوان به تدریج در شناسایی و تحلیل امواج الیوت تسلط پیدا کرده و از آن در تحلیل بازارهای مالی استفاده کرد.

انواع امواج الیوت

امواج الیوت به دو دسته اصلی امواج جنبشی (Motive Waves) و امواج اصلاحی (Corrective Waves) تقسیم میشوند:

امواج جنبشی الیوت

امواج جنبشی در جهت روند اصلی بازار یعنی به صورت صعودی یا نزولی حرکت میکنند. این امواج عمدتا برای تقویت و تثبیت روند اصلی بازار عمل میکنند و شامل پنج موج اصلی 1 تا 5 هستند. موج سوم از این امواج معمولا پرقدرتترین و بلندترین حرکت را نمایش میدهد که میتواند بازار را به شدت در جهت تغییر قیمت سوق دهد. امواج محرک همچنین از نسبتهای فیبوناچی برای تعیین طول و شدت موجها استفاده میکنند.

انواع امواج جنبشی

موج 1: اولین موج حرکت در جهت روند است. در این مرحله، قیمت به آرامی شروع به افزایش یا کاهش میکند.

موج 2: اصلاحی در جهت مخالف روند اصلی است. معمولاً قیمت به سطح پایینتری باز میگردد اما به اندازهی موج 1 کاهش نمییابد.

موج 3: دومین موج جنبشی و معمولا بلندترین و قویترین موج است. این موج نشاندهندهی روند اصلی است و اغلب حجم معاملات زیادی را به همراه دارد.

موج 4: اصلاحی مشابه موج 2 است، اما معمولا نسبت به موج 2 کمتر عمیق است و کمتر انرژی از بازار میگیرد.

موج 5: آخرین موج جنبشی در جهت روند است. این موج معمولا بعد از موج 3 و 4 رخ میدهد و به روند اصلی پایان میدهد.

امواج اصلاحی الیوت

امواج اصلاحی در جهت مخالف با روند اصلی بازار حرکت میکنند و به صورت اصلاحی عمل میکنند. ساختارهای امواج اصلاحی میتوانند شامل سه موج اصلاحی با ساختارهای مختلفی باشند که هر کدام نقش و تاثیر خاصی در روند بازار دارند. امواج اصلاحی نیز با استفاده از نسبتهای فیبوناچی و قوانین الیوت برای تحلیل دقیقتر و موثرتر بازار مورد استفاده قرار میگیرند و میتوانند نقاط ورود و خروج مناسبتری را برای معاملات تعیین کنند.

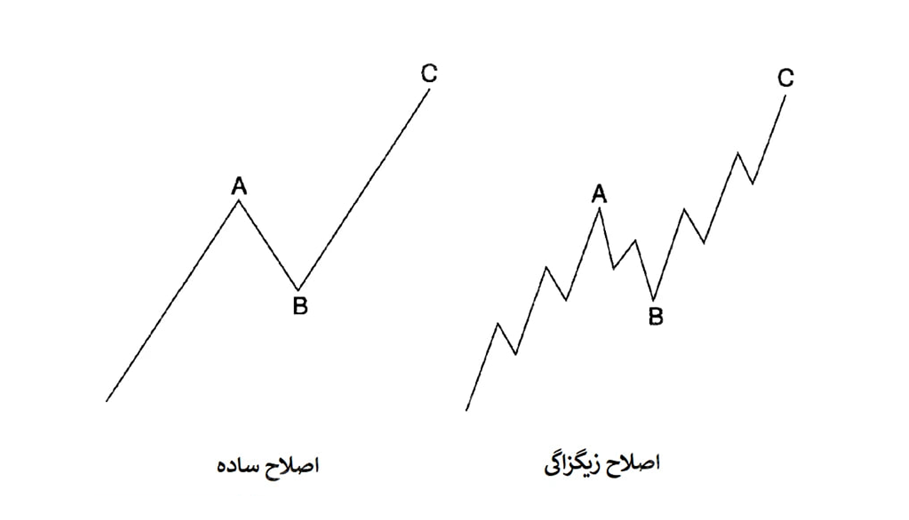

انواع امواج اصلاحی الیوت

1. امواج اصلاحی زیگزاگ (Zigzag): این الگو تنها شامل سه موج است که به ترتیب با B – A و C نمایش داده میشود. ساختار این الگو به صورت 5-3-5 است؛ به این معنی که موج A شامل 5 زیرموج فرعی است، موج B شامل سه زیرموج فرعی و موج C دوباره شامل 5 زیرموج فرعی است. قلهی موج B به طرز چشمگیری با کف موج A فاصله دارد، که این ویژگی معمولا در امواج زیگزاگ مشاهده میشود.

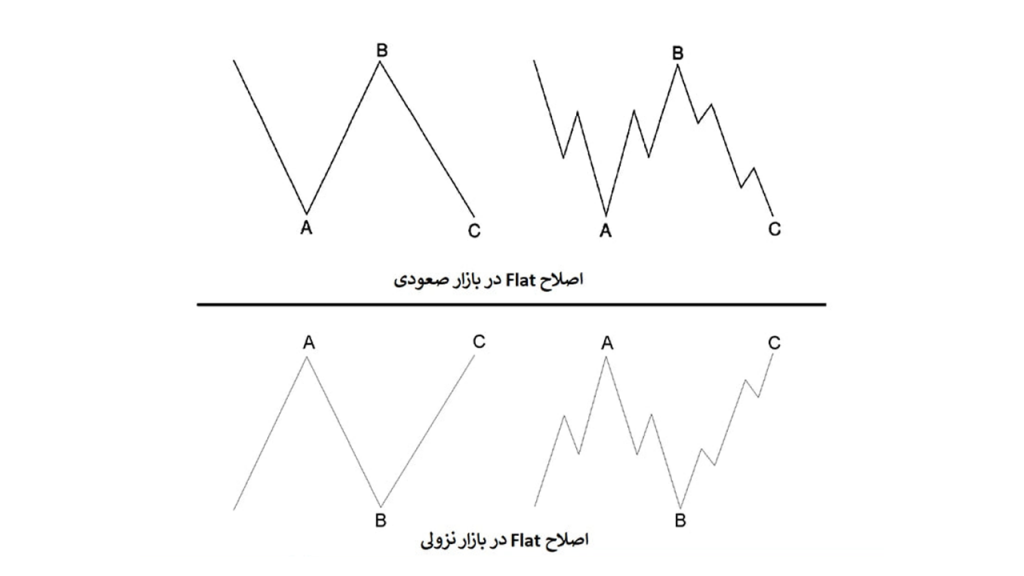

2. امواج اصلاحی مسطح / صاف (Flat): این نوع الگو شامل سه موج است که به ترتیب با A و B و C نمایش داده میشود. ساختار این الگو به صورت 3-3-5 است؛ یعنی موج A دارای 3 زیرموج فرعی، موج B نیز 3 زیرموج فرعی دارد و موج C دارای 5 زیرموج فرعی است. این الگو معمولا به عنوان یک اصلاح فرعی در حین حرکت روند اصلی بازار شناخته میشود.

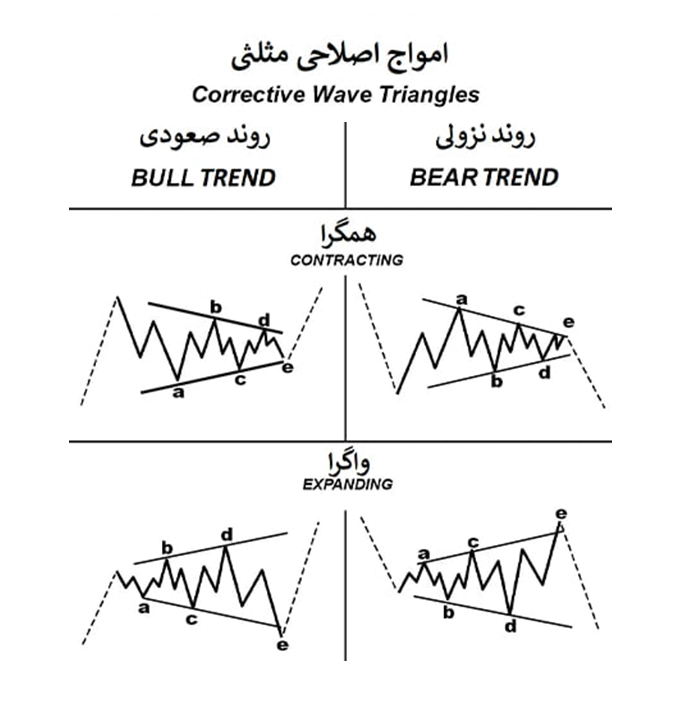

3. امواج اصلاحی مثلث (Triangle): الگو این نوع از امواج الیوت شامل پنج موج است که به صورت یک مثلث در نمودار ظاهر میشود. امواج اصلاحی مثلث معمولا در بازارهایی با حرکت خنثی و تقارنی مشاهده میشوند و ممکن است به عنوان یک مرحله اصلاحی قبل از ادامه روند اصلی بازار در نظر گرفته شوند.

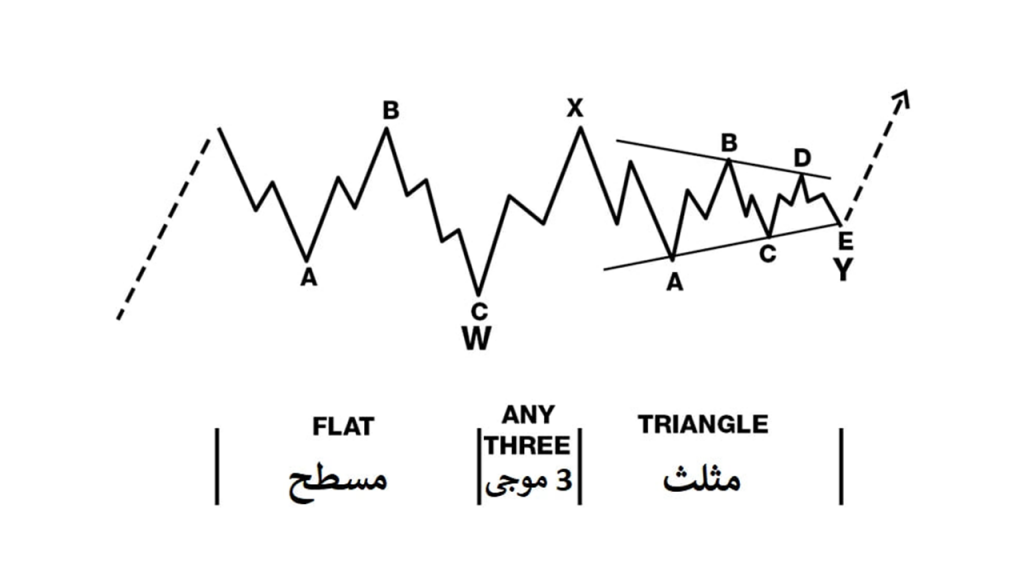

4. امواج اصلاحی ترکیبی (Combination): این الگوها شامل ساختارهای پیچیدهتری هستند که میتواند شامل ترکیبات مختلفی از امواج زیگزاگ، مسطح و مثلث باشند. امواج اصلاحی ترکیبی معمولا در بازارهایی با تغییرات پیچیدهتر و گستردهتر مشاهده میشوند و به تحلیل دقیقتری نیاز دارند تا بتوان از آنها به درستی استفاده کرد.

درجهبندی امواج الیوت

درجههای مختلف امواج الیوت که به صورت سلسله مراتبی از بزرگترین تا کوچکترین طبقهبندی میشوند، به شرح زیر هستند:

چرخه بسیار بزرگ (Grand Supercycle): این چرخهها دورههای بسیار بزرگی را شامل میشوند که میتوانند چندین قرن به طول بیانجامند. مثلا امواج الیوتی که در زمینههای تاریخی بزرگ مانند گذشتههای بزرگ اتفاق میافتند.

چرخه بزرگ (Super cycle): این چرخهها دورههای بزرگی را شامل میشوند که میتوانند بین 40 تا 70 سال به طول بیانجامند. مثلا امواج الیوتی که در چرخههای بزرگ تاریخی مانند صعود و نزول بازار سهام اتفاق میافتند.

چرخه (Cycle): این چرخهها دورههای متوسطی را شامل میشوند که میتوانند از یک تا چند سال به طول بیانجامند. مثلا امواج الیوتی که در بازههای زمانی مانند چرخههای اقتصادی کلی مشاهده میشوند.

اولیه (Primary): این امواج از چند ماه تا چند سال طول میکشد. این دورهها میتوانند جزئیات بیشتری از حرکت قیمت را نشان دهند.

میانی (Intermediate): این امواج از چند هفته تا چند ماه به طول میانجامند و در زمینههایی مانند حرکتهای شاخصهای بورسی مشاهده میشوند.

کوچک (Minor): این امواج از چند هفته به کمتر از یک ماه به طول میانجامند و در دیدارهای روزمره بازار مشاهده میشوند.

ریز (Minute): این امواج از چند روز به چند هفته طول میکشد و برای تحلیلهای دقیقتر استفاده میشوند.

بسیار ریز (Minuette): این امواج از چند ساعت به چند روز به طول میانجامند و برای تحلیلهای مختصرتر مورد استفاده قرار میگیرند.

میکرو ریز (Sub-Minuette): این امواج از چند دقیقه به چند ساعت به طول میانجامند و برای تحلیلهای خیلی دقیقتر و نقطههای ورود و خروج کوتاه مدت استفاده میشوند.

درک درجهبندی امواج الیوت به معاملهگران کمک میکند تا مقیاس زمانی مختلفی را برای تحلیل بازار در نظر بگیرند و بهترین تصمیمات ممکن را اتخاذ کنند.

جمعبندی

به طور کلی، امواج الیوت به عنوان یک ابزار تحلیل تکنیکال قدرتمند، نمایانگر ساختارهای تکراری و پیشبینیپذیر در بازارهای مالی هستند که ناشی از رفتار روانشناختی جمعی سرمایهگذاران است. درک اصول اساسی این نظریه و نحوه شناسایی الگوهای مختلف آن میتواند به تحلیلگران و سرمایهگذاران کمک کند تا روندهای بازار را بهتر پیشبینی کرده و تصمیمات مالی بهینهتری اتخاذ کنند. با این حال، لازم است توجه داشت که کاربرد موفقیتآمیز امواج الیوت نیازمند تجربه و تمرین مستمر است تا بتوان به درک کاملتری از بازار رسید.

سوالات متداول

امواج الیوت یک نظریه تحلیل تکنیکال است که حرکات بازار را در قالب الگوهای تکراری و پیشبینیپذیر تحلیل میکند.

بر اساس ساختار پنجموجی در روند اصلی و سهموجی در اصلاحات عمل میکنند که نمایانگر تغییرات قیمتی هستند.

هر روند الیوت شامل پنج موج در جهت روند اصلی و سه موج در جهت اصلاحی است.

پیشبینی با استفاده از این روش ممکن است، اما نیازمند تحلیل دقیق و تجربه است و همیشه با درجهای از عدم قطعیت همراه است.

با بررسی نمودارهای قیمتی و شناسایی الگوهای پنجموجی و سهموجی، میتوان امواج الیوت را شناسایی کرد.