مشتریان انیگما

آیا میدانستید %80 افرادی که بیش از 100 میلیارد تومان در بورس دارایی دارند از انیگما استفاده میکنند؟

عملکرد انیگما

انیگما با پشتیبانی مداوم و محصولات حرفهای موفق به اعتمادسازی شده است

+

کاربر فعال

+

مشتری حقیقی

+

مشتری حقوقی

خرید سبد سهام پیشنهادی ویژه

حقیقیها

پیشنهاد سبد سهام با سود بالا و ریسک کم

پیشنهاد فروش و تخصیص سرمایه

ارائه تحلیل سهمهای پیشنهادشده

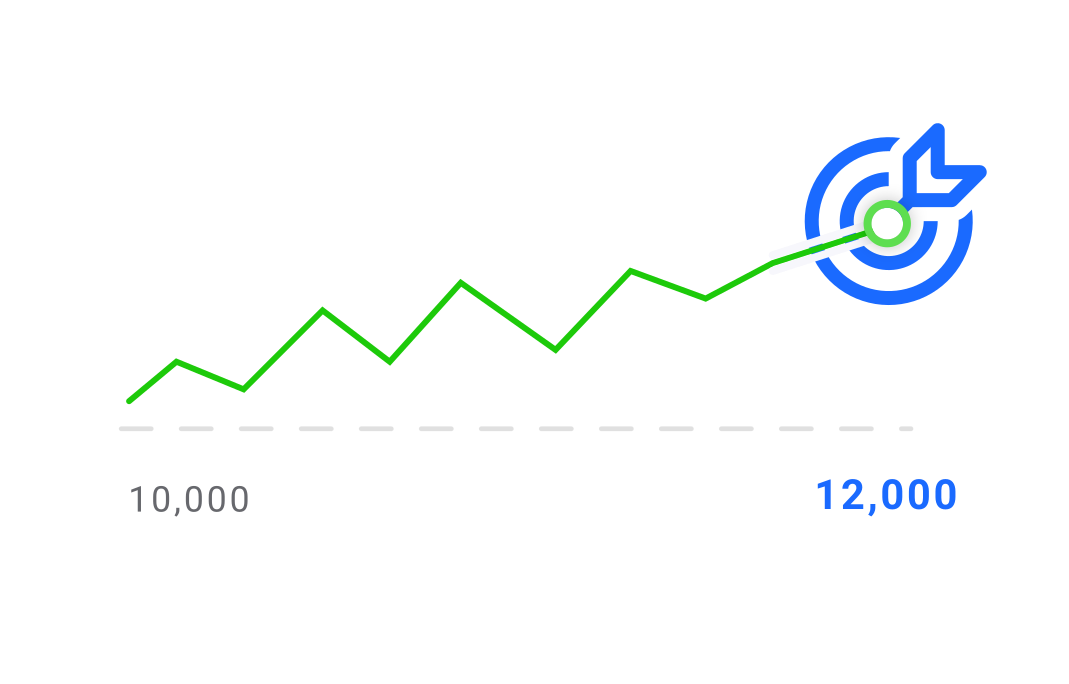

تعیین هدف قیمتی

دانلود سبد نمونه

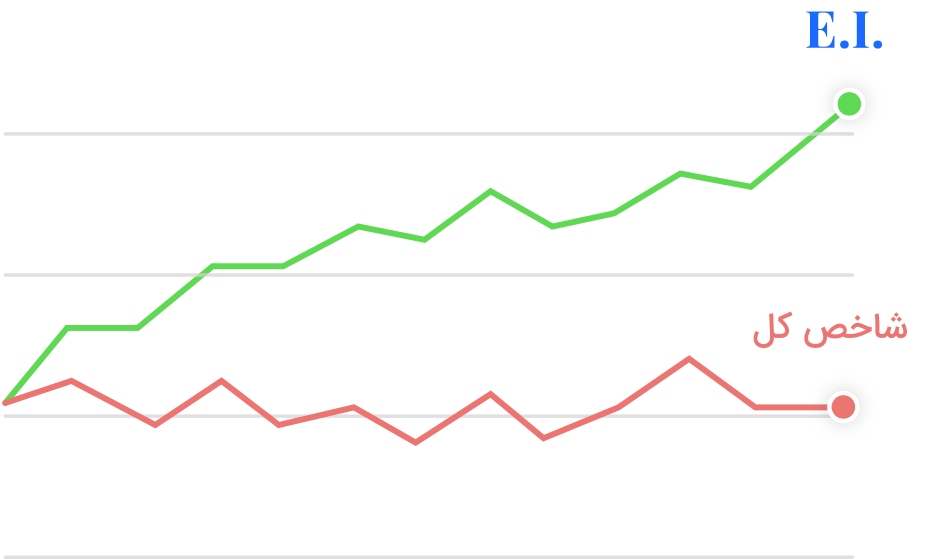

بازده پرتفوی سهام پیشنهادی انیگما

%

بازده شاخص

%

خرید سبد سهام پیشنهادی ویژه

حقوقیها

دسترسی کامل به تمام محصولات انیگما، شامل:

بنیادی

یک تیم تحلیل برای شما

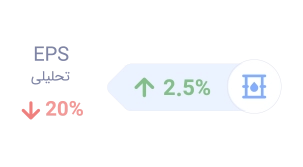

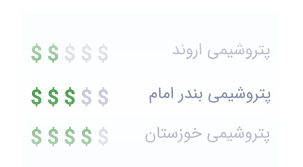

- تحلیل بنیادی بیش از 300 شرکت تولیدی

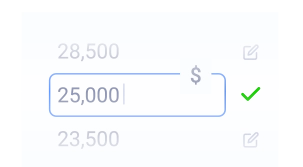

- قابلیت تغییر مفروضات و شخصیسازی تحلیل

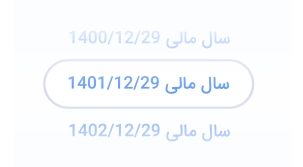

- بهروزرسانی پیوسته تحلیلها توسط تیم انیگما

- تاریخچه قیمت کامودیتیها بههمراه تحلیل حساسیت

NAV

در کسب بازدهی از شرکتهای سرمایهگذاری از بازار جلوتر باشید

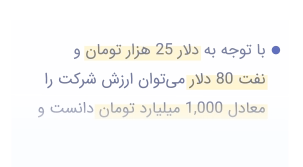

- تحلیل لحظهای NAV بیش از 100 شرکت سرمایهگذاری

- ارزشگذاری پیوسته پورتفوی غیربورسی

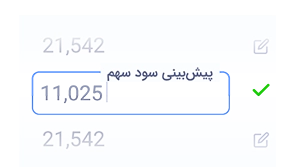

- پیشبینی سودآوری بیش از 100شرکت سرمایهگذاری

- ارائه نکات تحلیلی پورتفوی غیربورسی

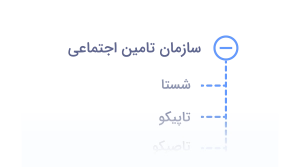

سهامداران

از ارتباطات خاص ترکیب سهامداران شرکتها مطلع باشید

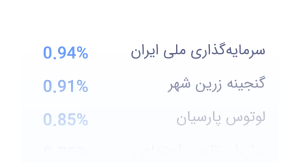

- مشاهده لیست سهامداران کمتر از 1% شرکتها

- نمایش عملکرد و بازدهی سهامداران و بازیگران بازار سرمایه

- مشاهده خریداران و فروشندگان هر نماد در ماههای مختلف

- مشاهده سهامداران بهصورت عادی و تجمیع شده با شرکت مادر

محصولات انیگما

مرجع تحلیل بنیادی بورس ایران و ارائهدهنده پربازدهترین سبد سهام پیشنهادیمحصول بنیادی

محصول NAV

محصول سهامداران

کدال پلاس

سبد پیشنهادی

اختیار معامله

وب اپلیکیشن انیگما

- دسترسی سریع به اطلاعات بازار و نمادها

- ارائه تحلیل بیش از ۴۰۰ نماد با قابلیت تغییر مفروضات

- ارائه سبد پیشنهادی هفتگی

https://pwa.enigma.ir

برای نصب اپلیکیشن اسکن کنید

آکادمی

با گذراندن دوره رایگان تحلیل بنیادی انیگما، به یک تحلیلگر حرفهای در بازار سرمایه تبدیل شوید.

آشنایی با مفاهیم اولیه سرمایهگذاری و تحلیل بنیادی

آموزش عینی و عملی تحلیل بنیادی و انجام تحلیل کامل چند شرکت

آموزش صورتهای مالی و پیشبینی سود شرکتهای تولیدی

تحلیل بنیادی پیشرفته و ارائه دیدگاه کارشناسی از صنایع و شرکتها

پاسخگویی به تمام سؤالات شما در زمان گذراندن دوره

ارزیابی و دریافت گواهینامه دوره تحلیل بنیادی از طرف مجموعه انیگما

مقالهها

بهروزترین تحلیلهای بازار سرمایه را از بلاگ انیگما دنبال کنید

شرایط و نحوه ثبت نام ارز دولتی در سال 1404

شرایط دریافت ارز دولتی و ارز مسافرتی در سال 1404 چگونه است؟ در این مقاله به بررسی نحوه ثبت نام و دریافت این دو نوع ارز پرداخته شده است.</p>

۲۰ خرداد ۱۴۰۴

شکست جعلی چیست؟ + نحوه تشخیص و انجام معامله با آن

تعریف شکست جعلی و دلایل ایجاد آن، همچنین نحوه تشخیص این وضعیت و استراتژی کسب درآمد از شکست جعلی یا تقلبی در این مقاله نوشته شده است. </p>

۱۹ خرداد ۱۴۰۴

الگوی کنج در تحلیل تکنیکال چیست؟ معرفی انواع و استراتژی معاملاتی آن

۱۹ خرداد ۱۴۰۴

بهترین سهام برای خرید با کمترین P/E تحلیلی در سال 1404 + ویدیو

۱۹ خرداد ۱۴۰۴

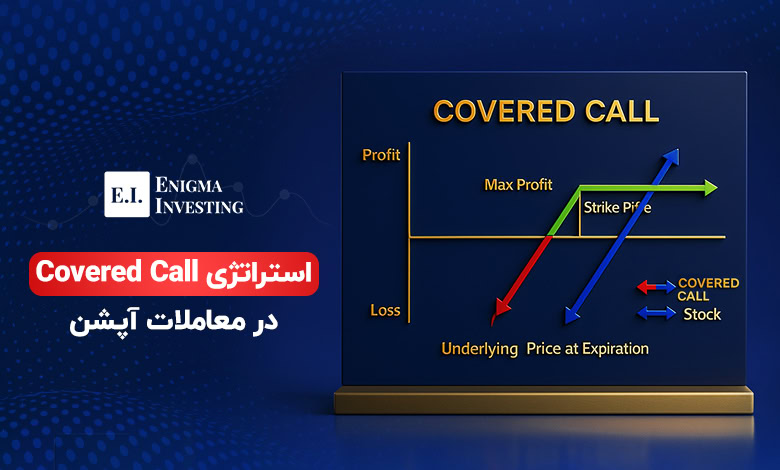

استراتژی Covered Call در اختیار معامله چیست و چه کاربردی دارد؟

۱۸ خرداد ۱۴۰۴