سود موثر سالیانه چیست؟ + تفاوت آن با سود اسمی

نرخ سود موثر سالیانه یکی از مفاهیم اساسی در دنیای مالی و سرمایهگذاری است که بهویژه در شرایط پیچیده اقتصادی امروز، درک آن برای هر سرمایهگذار ضروری به نظر میرسد. این نرخ به عنوان یک ابزار محاسباتی کلیدی، تاثیر سود مرکب را بر بازده سرمایهگذاریها در یک سال مشخص در نظر میگیرد و به افراد کمک میکند تا تصویری دقیقتر از میزان سود واقعی که میتوانند از سرمایهگذاریهای خود کسب کنند، به دست آورند. با توجه به اینکه نرخ سود اسمی، تنها درصدی از مبلغ سرمایهگذاری را نشان میدهد و اثرات ترکیب را نادیده میگیرد، اهمیت درک و استفاده از EAR در تصمیمگیریهای مالی بیشتر نمایان میشود. در این مقاله، علاوه بر تعریف و نحوه محاسبه نرخ سود موثر سالانه، به مقایسه آن با نرخ سود اسمی و بررسی کاربردهای مختلف این نرخ در تحلیل سرمایهگذاری و برنامهریزی مالی پرداخته شده است.

مفهوم نرخ سود موثر سالانه

نرخ سود موثر سالانه (Effective Annual Rate – EAR) یکی از مفاهیم کلیدی در حوزه مالی و سرمایهگذاری است که بهویژه در شرایطی که سود مرکب وجود دارد، اهمیت زیادی پیدا میکند. این نرخ نمایانگر میزان سود واقعی است که با در نظر گرفتن اثرات ترکیب سود، یک سرمایهگذار میتواند از سرمایهگذاریهای خود در طول یک سال به دست آورد. در واقع، EAR به افراد این امکان را میدهد که تصویری دقیقتر از بازدهی که به دست میآورند داشته باشند و بهاینترتیب، تصمیمات مالی آگاهانهتری اتخاذ کنند.

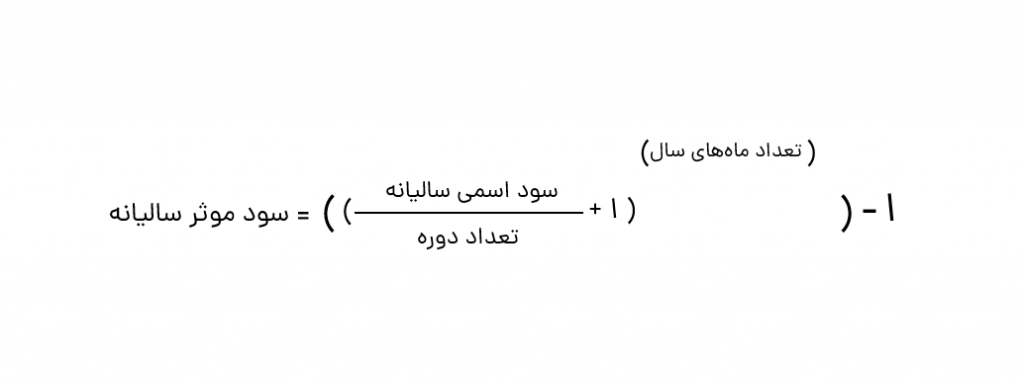

نحوه محاسبه سود موثر سالیانه به سادگی قابل انجام است. فرمول سود موثر سالیانه به صورت زیر است:

در واقع، با استفاده از این فرمول، میتوان به نرخ واقعی بازدهی سالانه رسید و بهاینترتیب، مزایای سرمایهگذاری را بهدرستی ارزیابی کرد.

بررسی تفاوت سود موثر سالانه با سود اسمی

سود اسمی (Nominal Interest Rate) به نرخ سودی اشاره دارد که موسسات مالی، بانکها یا سایر نهادها به عنوان هزینه وام یا بازده سرمایهگذاری اعلام میکنند. این نرخ معمولا به صورت درصدی از مبلغ اصلی سرمایهگذاری یا وام بیان میشود و بدون در نظر گرفتن اثرات ترکیب سود یا تورم محاسبه میشود. به عبارت دیگر، سود اسمی تنها به اصل سرمایه توجه میکند و هیچ توجهی به این موضوع ندارد که چگونه سود بر روی سودهای قبلی نیز ممکن است تاثیر بگذارد.

به عنوان مثال، اگر شما یک وام ۱۰۰ میلیون تومانی با نرخ سود اسمی ۱۰ درصد سالیانه بگیرید، در پایان سال، شما باید ۱۰ میلیون تومان به عنوان هزینه وام بپردازید. این نرخ میتواند بهراحتی با اطلاعات اولیه و بدون نیاز به محاسبات پیچیده به دست آید و به همین دلیل برای مقایسه گزینههای مختلف وام یا سرمایهگذاری معمولا استفاده میشود.

تفاوت اصلی بین سود اسمی و سود موثر سالیانه در این است که سود موثر تاثیرات ترکیب سود را در محاسبات خود لحاظ میکند. در حالی که سود اسمی تنها به نرخ اعلام شده و اصل سرمایه توجه دارد، سود موثر به محاسبه بازده واقعی سرمایهگذاری یا هزینه واقعی وام با در نظر گرفتن اثرات ترکیب میپردازد. در واقع، سود موثر سالانه میتواند به سرمایهگذاران کمک کند تا تصویری دقیقتر از میزان بازدهی که از سرمایهگذاریهای خود در طول یک سال به دست میآورند، داشته باشند. برای مثال، اگر نرخ سود اسمی یک سرمایهگذاری ۱۲ درصد باشد و سود به صورت ماهانه ترکیب شود، نرخ سود موثر بیشتر از ۱۲ درصد خواهد بود. این امر به این دلیل است که سودهای بهدستآمده در هر دوره، به اصل سرمایه اضافه میشوند و بهاینترتیب، در دورههای بعدی نیز سود جدیدی بر روی آنها تعلق میگیرد.

تفاوت سود موثر سالیانه با سود مرکب

در بررسی تفاوت سود موثر سالیانه و سود مرکب میتوان گفت که در سرمایهگذاری با سود مرکب، سود بهدستآمده در هر دوره به اصل سرمایه افزوده میشود و در دورههای بعدی بر روی آن سود جدیدی تعلق میگیرد. این روش سرمایهگذاری یکی از موثرترین روشها برای افزایش ارزش داراییها در طول زمان است.

یکی از بهترین گزینهها برای این نوع سرمایهگذاری، صندوقهای درآمد ثابت هستند. صندوقهای درآمد ثابت به سرمایهگذاران این امکان را میدهند که با حداقل ریسک، از مزایای سود مرکب بهرهمند شوند. این صندوقها با ارائه سود دورهای، به سرمایهگذاران این فرصت را میدهند که سودهای خود را مجددا سرمایهگذاری کنند. بهعنوان مثال، صندوقهای درآمد ثابت که دوره تقسیم سود ندارند، بهطور روزانه سودها را محاسبه و مجددا به سرمایه افزوده میشود، که این فرآیند به طور قابل توجهی بر روی بازده کلی اثرگذار است.

حسابهای پسانداز بانکی نیز که امکان پرداخت سود بهصورت روزانه، ماهانه یا سالانه را فراهم میکنند، هر بار که سود به حساب اضافه میشود، به اصل سرمایه اضافه میشود و در دورههای بعدی، سود بیشتری از این سرمایه جدید به دست میآید. سرمایهگذاری در سهام و اوراق بهادار نیز میتواند بهعنوان یک روش موثر برای کسب سود مرکب در نظر گرفته شود. اگرچه این نوع سرمایهگذاری ممکن است با ریسکهای بالایی همراه باشد، اما با انتخاب سهام با پتانسیل رشد بالا و reinvesting سود تقسیمی، سرمایهگذاران میتوانند از مزایای ترکیب سود بهرهمند شوند.

- برای آشنایی بیشتر با این مفهوم مطالعه مقاله سود مرکب چیست؟ پیشنهاد میشود.

اهمیت سود موثر سالیانه

همانطور که گفته شد، سود موثر سالیانه یک ابزار کلیدی در دنیای مالی است که به سرمایهگذاران و وامگیرندگان کمک میکند تا تصویر دقیقی از بازده واقعی سرمایهگذاریها و هزینههای وامها به دست آورند. این نرخ به ویژه در شرایطی که سود مرکب وجود دارد، اهمیت بیشتری پیدا میکند، زیرا به کاربران اجازه میدهد تا تاثیرات ترکیب سود را بر تصمیمات مالی خود در نظر بگیرند. از آنجایی که نرخهای سود مختلف به صورتهای مختلف نرخ سود ماهانه، نرخ سود سه ماهه یا نرخ سود سالانه ترکیب میشوند، داشتن یک معیار مشترک برای ارزیابی بازدهی ضروری است.

تسهیل تصمیمگیری مالی

یکی از مزایای اصلی استفاده از نرخ سود موثر سالیانه، توانایی مقایسه گزینههای مختلف سرمایهگذاری و وامگیری است. با داشتن EAR، سرمایهگذاران میتوانند بهراحتی بازدهی که از سرمایهگذاریهای مختلف در طول یک سال به دست میآورند را با یکدیگر مقایسه کنند. این امر به آنها کمک میکند تا تصمیمات آگاهانهتری در خصوص اینکه کجا و چگونه سرمایهگذاری کنند، بگیرند. بهعلاوه، در فرآیند وامگیری، EAR به وامگیرندگان کمک میکند تا هزینه واقعی وامها را درک کنند و از این طریق، برنامهریزی مالی مؤثرتری داشته باشند.

درک بهتر از هزینهها و بازدهها

نرخ سود موثر سالیانه همچنین به افراد کمک میکند تا تاثیر هزینههای اضافی مانند هزینههای تراکنش و مالیات را در تحلیلهای خود در نظر بگیرند. در واقع، با محاسبه EAR، کاربران میتوانند بفهمند که چگونه این هزینهها میتوانند بر بازده کلی سرمایهگذاری یا هزینه واقعی وام تاثیر بگذارند. این نوع آگاهی به افراد کمک میکند تا در مدیریت مالی خود بهتر عمل کنند و تصمیمات هوشمندانهتری اتخاذ کنند.

کاربرد در برنامهریزی مالی

علاوه بر این، استفاده از سود موثر سالیانه در برنامهریزی مالی شخصی و کسبوکاری کمک میکند تا افراد پیشبینیهای دقیقی از بازده و هزینههای آینده داشته باشند. با داشتن این اطلاعات، افراد میتوانند بهخوبی برای آینده مالی خود برنامهریزی کنند و از فرصتهای سرمایهگذاری بهتری بهرهمند شوند. بهطور کلی، EAR به عنوان یک معیار دقیق و قابل اعتماد در دنیای مالی عمل میکند و به سرمایهگذاران و وامگیرندگان این امکان را میدهد که با اطمینان بیشتری در تصمیمات مالی خود عمل کنند.

محدودیتهای نرخ سود موثر سالیانه

نرخ سود موثر سالیانه یک ابزار مفید در ارزیابی بازده سرمایهگذاریها و هزینههای وام است، اما دارای محدودیتهایی است که باید در نظر گرفته شود. یکی از اصلیترین این محدودیتها، فرض ثابت بودن نرخ بهره در طول سال است. در واقعیت، نرخهای بهره ممکن است به طور مکرر تغییر کنند و این نوسانات میتوانند تاثیر زیادی بر بازده کلی سرمایهگذاریها یا هزینه واقعی وامها بگذارند. این فرض میتواند به تحلیلهای نادرست منجر شود، بهخصوص در بازارهای مالی که شرایط اقتصادی و نرخها به سرعت تغییر میکنند.

عدم در نظر گرفتن هزینههای اضافی

محدودیت دیگر این است که محاسبات EAR معمولا هزینههای اضافی مانند هزینههای تراکنش یا هزینههای نگهداری حساب را در نظر نمیگیرد. این هزینهها میتوانند به طور قابل توجهی بر بازده سرمایهگذاری یا هزینههای وام تاثیر بگذارند. برای مثال، یک سرمایهگذاری ممکن است نرخ سود موثر بالایی داشته باشد، اما با احتساب هزینههای اضافی، بازده واقعی آن کاهش یابد. به همین دلیل، در تصمیمگیریهای مالی نیاز است که این هزینهها نیز در نظر گرفته شوند.

نادیده گرفتن تاثیر مالیات

نرخ سود موثر سالیانه معمولا تاثیر مالیات بر بازده را لحاظ نمیکند. مالیاتها میتوانند به طور قابل توجهی سودهای بهدستآمده از سرمایهگذاریها را کاهش دهند و این امر میتواند برای سرمایهگذاران و وامگیرندگان چالشبرانگیز باشد. در بسیاری از موارد، نرخهای EAR نمیتوانند تصویر دقیقی از بازده واقعی پس از مالیات ارائه دهند، که این موضوع اهمیت زیادی در برنامهریزی مالی دارد.

عدم در نظر گرفتن ریسک

نرخ سود موثر سالیانه معمولا ریسک سرمایهگذاری را در نظر نمیگیرد. در واقع، بازدههای مختلف ممکن است دارای سطوح متفاوتی از ریسک باشند و این نکته در محاسبات EAR لحاظ نمیشود. بهطور مثال، یک سرمایهگذاری با نرخ سود موثر بالا ممکن است ریسک بالایی نیز داشته باشد، در حالی که یک سرمایهگذاری با نرخ کمتر میتواند ریسک کمتری داشته باشد. بنابراین، استفاده از EAR به تنهایی نمیتواند معیاری جامع برای ارزیابی تمام جنبههای یک سرمایهگذاری باشد.

مقاله پیشنهادی: سرمایه گذاری مطمئن با سود بالا

جمعبندی

به طور کلی، نرخ سود موثر سالیانه (EAR) به عنوان ابزاری کلیدی در ارزیابی بازده واقعی سرمایهگذاریها و هزینههای وامها اهمیت بالایی دارد. با لحاظ کردن تاثیر سود مرکب، این نرخ به سرمایهگذاران و وامگیرندگان کمک میکند تا تصمیمات مالی آگاهانهتری اتخاذ کنند. همچنین، در مقایسه با نرخ سود اسمی، EAR تصویر دقیقتری از بازده واقعی ارائه میدهد. با وجود برخی محدودیتها، مانند عدم در نظر گرفتن نوسانات نرخ بهره و هزینههای اضافی، استفاده از این نرخ میتواند به بهبود برنامهریزی مالی و مدیریت سرمایهگذاریها منجر شود. در نهایت، درک دقیق EAR به افراد این امکان را میدهد که با انتخابهای هوشمندانه، از مزایای بالقوه سرمایهگذاریها بهرهبرداری کنند.

سوالات متداول

سود موثر سالیانه (EAR) نرخ سودی است که با در نظر گرفتن تاثیر سود مرکب در یک سال محاسبه میشود و بازده واقعی سرمایهگذاری را نشان میدهد.

سود اسمی نرخ سودی است که بدون در نظر گرفتن تاثیر سود مرکب اعلام میشود، در حالی که سود موثر سالیانه تاثیر سود مرکب را لحاظ میکند.