ضریب فزاینده پولی (Money Multiplier) چیست؟

بارها در اخبار و رسانهها واژه ضریب فزاینده پولی یا ضریب تکاثر به گوش خورده است. این واژه عمدتا زمانی مورد استفاده قرار میگیرد که موضوع تورم یا حجم نقدینگی مطرح باشد. ضریب فزاینده بهعنوان یکی از فاکتورهای اقتصادی و اهمیت آن در میزان نقدینگی کشور به زبان ساده در این مقاله تشریح شده است.

ضریب فزاینده پولی (تکاثر) به زبان ساده

برای تعریف ضریب فزاینده میتوان فرض کرد، زمینی به ارزش ۱۰۰ میلیون تومان از سوی فردی به فرد دیگر به فروش میرسد. در این حالت برای انتقال این حجم از پول از خریدار به فروشنده، قطعا پول نقد (اسکناس) تبادل نمیشود! نحوه پرداخت به صورت چک بانکی یا انتقال پول از طریق شبکه بانکی خواهد بود، بنابراین خریدار ۱۰۰ میلیون تومان خود را به حساب فروشنده واریز میکند. فروشنده فعلا تصمیم به سرمایهگذاری ندارد و ۱۰۰ میلیون خود را در حسابی نزد بانک X سپرده میکند. بانک بنا به مقررات بانک مرکزی، باید حدود ۱۰ درصد از سپرده را به عنوان سپرده قانونی نزد حسابی در بانک مرکزی ذخیره کند، بنابراین بانک ۹۰ میلیون باقیمانده را بر اساس اصل عملیات بانکی به عنوان تسهیلات به یکی از افراد متقاضی اعطا میکند.

متقاضی ۹۰ میلیون را دریافت میکند و آن را نزد حسابی در بانک Y قرار میدهد. بانک Y نیز موظف است ۹ میلیون تومان را نزد بانک مرکزی ذخیره کند. بنابراین ۸۱ میلیون باقیمانده را به متقاضی بعدی وام میدهد. فرد متقاضی ۸۱ میلیون تومان خود را نزد بانک Z سپرده میگذارد و فرض میشود این پروسه تا زمانی ادامه یابد که باقیمانده پول سپرده شده حدود 11 میلیون تومان برسد.

| ذخیره قانونی (10 درصد) | خلق پول (ریال) |

|---|---|

| 90,000,000 | 900,000,000 |

| 81,000,000 | 810,000,000 |

| 72,900,000 | 729,000,000 |

| 65,610,000 | 656,100,000 |

| 59,049,000 | 590,490,000 |

| 53,144,100 | 531,441,000 |

| 47,829,690 | 478,296,900 |

| 43,046,721 | 430,467,210 |

| 38,742,049 | 387,420,489 |

| 34,867,844 | 348,678,440 |

| 31,381,060 | 313,810,596 |

| 28,242,954 | 282,429,536 |

| 25,418,658 | 254,186,583 |

| 22,876,792 | 228,767,925 |

| 20,589,113 | 205,891,132 |

| 18,530,202 | 185,302,019 |

| 16,677,182 | 166,771,817 |

| 15,009,464 | 150,094,635 |

| 13,508,517 | 135,085,172 |

| 12,157,665 | 121,576,655 |

| 10,941,899 | 109,418,989 |

| 801,522,910 | 8,015,229,098 |

همانطور که در جدول فوق مشاهده میشود، فرد دریافتکننده وام 11 میلیونی دیگر مایل نیست سرمایه خود را در بانک سپرده کند و قصد دارد که پول خود را در بازارهایی همچون طلا و… سرمایهگذاری کند. در این حالت فعلا با قطع این زنجیره، خلق پول از 100 میلیون تومان پایان میپذیرد. بر اساس جدول فوق از 100 میلیون تومان (پول پایه) حدود 800 میلیون تومان (8 برابر) پول توسط سیستم بانکی خلق و به جامعه تزریق میشود. این میزان خلق پول را با ضریبی با نام ضریب فزاینده پولی یا ضریب تکاثر نشان میدهند.

رابطه ضریب فزاینده پولی با ذخیره قانونی

همانطور که در بخش پیش گفته شد، بانکها موظفاند درصدی از سپردهها را باتوجه به اعلام بانک مرکزی نزد حسابی در بانک مرکزی ذخیره کنند. بانک مرکزی به عنوان سیاستگذار پول جهت کنترل حجم نقدینگی کشور و مهار تورم از ابزارهایی نظیر ذخیره قانونی استفاده میکند. میزان ذخیره قانونی بر اساس عملکرد بانکها در یک محدوده 10 تا 13 درصدی (در حال حاضر) متغیر هستند. همانطور که در جدول بخش قبلی مشاهده میشود، بیش از 80 میلیون تومان از میزان خلق پول از 100 میلیون تومان پایه توسط بانک، به عنوان ذخیره قانونی نزد بانک مرکزی سپرده شده و به جامعه تزریق نشده است. بانک مرکزی از طریق ذخیره قانونی امکان کنترل حجم نقدینگی را دارد. بنابراین در شرایطی که حجم پول سرگردان در جامعه افزایش یابد، بانک مرکزی ذخیره قانونی را افزایش و در شرایط رکودی ذخیره قانونی را کاهش میدهد.

رابطه ضریب فزاینده پولی و حجم نقدینگی

بانک مرکزی وظیفه کنترل حجم نقدینگی کشور را برعهده دارد. حجم نقدینگی از حاصل ضرب ضریب فزاینده پولی (یا ضریب تکاثر) در پایه پولی به دست میآید، بنابراین دو فاکتور مهم ضریب فزاینده پولی و پایه پولی متغیرهایی مهم برای ایجاد نقدینگی است. حجم نقدینگی از فرمول ذیل محاسبه میشود.

ضریب فزاینده پولی × پایه پولی = حجم نقدینگی کشور

شاید این پرسش مطرح شود که منظور از پایه پولی چیست؟ در واقع پایه پولی که به آن پول قدرتمند نیز گفته میشود، میزان پول یا نقدینگی است که بر پایه اقلام موجود در ترازنامه بانک مرکزی ایجاد میشود. داراییهای بانک مرکزی که منابع تزریق پول به جامعه هستند، به طور کلی شامل سه بخش مهم؛ ذخایر خارجی همچون طلا و ارز، میزان بدهی دولت به بانک مرکزی و میزان بدهی بانکها به بانک مرکزی است.

از جهت مصرف اما سپردههای نزد بانک مرکزی، سکه و مسکوکات نزد بانکها و سکه و مسکوکات نزد افراد جامعه پایه پولی کشور را از دید مصارف نشان میدهد. یکی از عوامل رشد پایه پولی در ایران، افزایش بدهی دولت به بانک مرکزی به واسطه استقراض برای کسری بودجه است. از این جهت به پایه پولی، پول پرقدرت میگویند که از سوی بانک مرکزی و از طریق نظام بانکی به جامعه تزریق میشود.

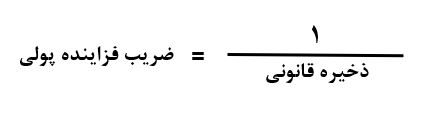

فرمول ضریب فزاینده پولی

میزان درصد ذخیره قانونی اهمیت بسیاری در محاسبه ضریب فزاینده پولی دارد. ضریب تکاثر از طریق فرمول ذیل به دست میآید:

در حال حاضر نرخ ذخیره قانونی در ایران 10 الی 13 درصد است. در صورتی که 1 تقسیم بر 13 درصد شود، ماحصل آن برابر است با 7.69 درصد که همان ضریب فزاینده پولی در ایران است.

عوامل اثرگذار بر ضریب فزاینده پولی

4 عامل مهم و اثرگذار بر ضریب تکاثر؛ پایه پولی کشور (مختصرا شرح داده شد)، نرخ ذخیره قانونی، نسبت اسکناس و مسکوکات به سپردههای دیداری و میزان ذخایر مازاد بانکها است. در خصوص پایه پولی و ذخیره قانونی توضیحات لازم در بخشهای قبلی ارائه شد. اما در خصوص نسبت اسکناس به سپردههای دیداری، در ابتدا باید گفت که سپردههای دیداری به سپردههایی گفته میشود که قابلیت نقدشوندگی در مدت زمان کوتاه را دارد و هر زمان افراد تمایل دارند میتوانند پول خود را از این سپرده خارج کنند. به این سپردهها سودی تعلق نمیگیرد. نسبت اسکناس و مسکوکات به سپردههای دیداری نشان میدهد که مردم تا چه حدی تمایل دارند که در انجام معاملات خود از پول نقد (اسکناس و مسکوکات) استفاده کنند.

با افزایش نسبت اسکناس و مسکوکات نسبت به سپردههای دیداری، میزان سپردههای بانکها کاهش و در نتیجه اعطای تسهیلات بانکها نیز کاهش مییابد. این امر از مقدار ضریب فزاینده میکاهد. هر زمان بانکها باتوجه به شرایط اقتصادی ترجیح دهند بخش بیشتری از سپردهها را صرف سرمایهگذاری در سهام، اوراق یا سایر داراییها کنند و تسهیلات کمتری اعطا کنند (شرایط تورمی) یا جهت پوشش ریسکهای مختلف میزان نقدینگی ذخیره شده در بانکها را بیشتر کنند، در این حالت نیز ضریب فزاینده پولی کاهش مییابد. کاهش نرخ بهره بانکها نیز از تمایل افراد به سپردهگذاری میکاهد و سرمایه به سمت سایر سرمایهگذاریها هدایت میشود. تعیین سقف برای تسهیلات بانکها که از سوی بانک مرکزی صورت میگیرد نیز بر ضریب تکاثر اثرگذار است.

اهمیت ضریب فزاینده پولی در اقتصاد کلان

همانطور که گفته شد، ضریب تکاثر میزان خلق پول از هر یک واحد پولی توسط بانکها است، اما چرا این عامل در اقتصاد کلان اهمیت دارد؟

تورم، نرخ بیکاری و رشد اقتصادی سه پارامتر مهم اقتصاد کلان هستند که این سه پارامتر به یکدیگر مرتبط هستند. در واقع دولتها و بانکهای مرکزی سعی بر هدایت نقدینگی به بخش تولید و خدمات برای رسیدن به رونق حداکثری اقتصاد دارند. اگر حجم نقدینگی بیش از میزان تولید کالا و خدمات باشد، قیمت کالا و خدمات افزایش مییابد و تورم ایجاد میشود. اما آیا کل نقدینگی به بخش تولید و خدمات هدایت میشود؟

پاسخ به این پرسش خیر است. در واقع بخشی از نقدینگی کشور جذب تولید میشود و بخش دیگری که در اصطلاح پول سرگردان است (یعنی جذب تولید و خدمات نمیشود) بیشتر صرف سرمایهگذاریهای دارایی محور و … میشود. بنابراین در بهترین شرایط باید حجم نقدینگی متناسب با میزان تولید و خدمات رشد کند، به طوریکه انگیزههای تولید از بین نرود. به عبارت دیگر رشد قیمتها که منجر به ایجاد انگیزه برای تولید خواهد شد، به اندازهای افزایش پیدا نکند که سطح رفاه و معیشت افراد جامعه کاهش یابد. بنابراین کنترل نقدینگی اهمیت بسیاری دارد. ضریب فزاینده پولی به عنوان یکی از متغیرهای مهم در ایجاد نقدینگی از اهمیت بالایی برخوردار است.

بسیار عالی و کاربردی بود سپاسگزارم بابت نکات آموزشی شما بنده واقعا یادگرفتم و مدیون محبت شما هستم . براتون بهترینها را آرزومندم .

ممنون از شما، خوشحالیم که مطلب براتون مفید بوده.

بسیار عالی بود ممنون

خوشحالیم براتون مفید بوده

خیلی پیچیده گفتید متوجه نشدم .

هر قسمتی را که متوجه نشدید بفرمایید تا به شما توضیح داده شود یا در خصوص آن مقاله نوشته شود. همچنین میتوانید شماره خود را وارد کرده تا کارشناسان ما با شما تماس بگیرند.

با درود . یک نکته دیگر هم که می تواند بر حجم پول اثر بگذارد نرخ ذخیره اضافه است که گزاره ای به غیر از نرخ ذخیره قانونی است اما همان توصیف و اثر نرخ ذخیره قانونی را دارد.

ممنون که نظر خود را با ما به اشتراک گذاشتین

با عرض سلام وخدا قوت

بسیار عالی بود خدا خیرتون بده که اینجوری علم تون رو نشر می دهید من شخصا بسیار استفاده نمودم .

سلام باعث خوشحالی ماست که مطلب براتون مفید بوده.