آشنایی با کندل های برگشتی؛ نحوه معامله با آنها

یکی از ابزارهای مهم برای بررسی روندهای قیمتی در بازارهای مالی، کندل استیک نام دارد. کندلها با توجه به الگوهایی که تشکیل میدهند به کندل های برگشتی و ادامهدهنده تقسیم میشوند. کندلهای برگشتی نشاندهنده بازگشت یک روند هستند و عموما در انتهای روند تشکیل میشوند. هدف از این مقاله معرفی کندلهای برگشتی، آشنایی با انواع آنها و همچنین آموزش هر یک به منظور معامله از طریق آنها در بازارهای مالی است.

کندل برگشتی چیست؟

کندل های برگشتی به کندلهایی گفته میشوند که در انتهای یک روند تشکیل میشوند و با توجه به نوع کندل بیانکننده احتمال برگشت روند و حرکت به سوی سطوح قیمتی پایینتر یا بالاتر هستند. با استفاده از این ابزار مالی میتوان رفتار قیمت سهم در گذشته را بررسی و برمبنای آن رفتارهای قیمت را در روند آینده بازار پیشبینی کرد. بنابراین میتوان در حالت کلی کندلها را به دو نوع کندل برگشتی صعودی یا نزولی تقسیم کرد.

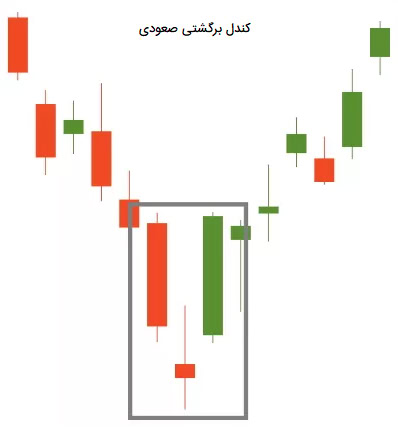

کندل برگشتی صعودی: هنگامی که روندهای نزولی به خطوط حمایت نزدیک میشوند، افزایش تقاضا در این نواحی قیمتها را به سوی بالاتر سوق میدهد. بنابراین در این نواحی عموما کندلهای برگشتی ظاهر میشوند، چرا که این کندلها در انتهای روندهای نزولی ظاهر میشوند و خبر از احتمال برگشت روند به سوی قیمتهای بالاتر میدهند. در این حالت افراد به دنبال موقعیت خرید هستند.

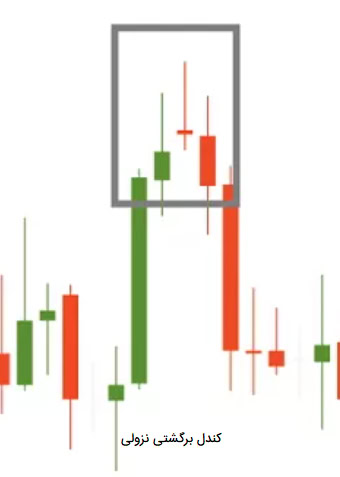

کندل برگشتی نزولی: در صورتی که کندل های برگشتی در انتهای روند صعودی تشکیل شود، خبر از حرکت نمودار به سوی سطوح قیمتی پایینتر میدهند. زیرا در این حالت، نمودار قیمتی به مقاومت نزدیک شده و با توجه به فشار فروش عموما ریزش قیمت را به همراه دارند.

نحوه شناسایی کندل های برگشتی

به منظور شناسایی کندلهای برگشتی صعودی، ابتدا باید خطوط مهم حمایتی را تعیین و سپس به نواحی ریزش قیمتی توجه کرد. در صورت مشاهدهشدن کندل نزولی در مجاورت خطوط حمایتی، احتمال برگشت روند قیمتی به سوی قیمتهای بالاتر وجود دارد. بنابراین در این حالت اگر در ناحیه حمایتی یا مجاورت آن کندل کوچکی دیده شد، نشان از کاستهشدن فشار فروش و همچنین بلاتکلیفی بازار است. حالا در ادامه، اگر کندل بعدی، یک کندل صعودی قوی باشد، احتمال ورود قیمت به روند صعودی وجود دارد. همچنین برای شناسایی کندلهای برگشتی نزولی میبایست عکس آنچه گفته شد در ناحیه مقاومت، اتفاق بیفتد.

قویترین کندلهای برگشتی

عموما کندلهای دوجی که دارای طول سایه بالایی یا پایینی بلند و بدنه کوچک هستند و در انتهای روندهای صعودی با نزولی نمودارهای قیمتی تشکیل میشوند، جزو قویترین کندلهای قیمتی محسوب میشوند. طول سایه بلند در پایین یا بالای بدنه این کندلها، بیانگر نوسانات زیاد قیمت در بازههای زمانی مربوط به آنها است.

هنگامی که کندلهای برگشتی با ظاهری مانند بدنهی کوچک و سایه بلند بالایی در مجاورت خطوط مقاومت نمودار قیمتی تشکیل شوند، میتوان گفت قیمت در اثر برخورد به این نواحی به سمت پایین خواهد رفت یا به عبارتی ریزش خواهد داشت. اما از سوی دیگر، اگر کندلهای برگشتی با بدنه کوتاه و سایه پایینی بلند در نزدیکی خطوط حمایتی تشکیل شوند، خبر از صعود قیمت به مقادیر بالاتر میدهد.

انواع کندل برگشتی

در حال حاضر تعداد بسیار زیادی کندل قیمتی وجود دارند که برخی از آنها بازگشتی هستند. در این قسمت به معرفی برخی از قویترین الگوهای برگشتی و نحوه معامله از طریق آنها پرداخته شده است.

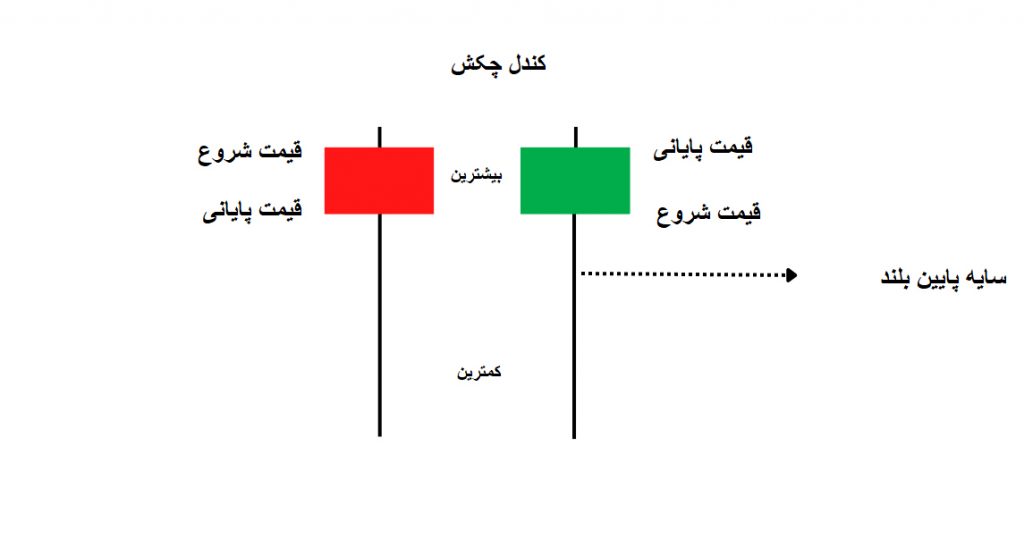

الگوی برگشتی چکش و مرد دارآویز

اولین کندلهای برگشتی که در این بخش معرفی خواهد شد، کندلهای برگشتی چکشی یا مرددار آویز نام دارند. این دو کندل از نظر ساختاری بسیار شبیه هم بوده و هر دو دارای بدنه کوچک و سایه پایینی بلند (تقریبا دو برابر بدنه شمع) هستند. در هنگام تشکیل کندل چکشی، ابتدا قیمتها کاسته و سپس با توجه به ورود خریداران، قیمت افزایش خواهد یافت. بنابراین باید توجه داشت کندل چکشی در پایان حرکت نزولی مشاهده میشود و دارای علامت صعودی است. اما الگوی مرد دارآویز در انتهای روند صعودی با علامتی نزولی دیده میشود.

بهتر است معاملهگران برای معامله از طریق این دو الگو، در روندهای نزولی، در صورت مشاهده الگوی چکشی، موقعیت خرید باز کنند و منتظر حرکت بازگشتی باشند. همچنین با مشاهده الگوی مرد دارآویز در روندهای صعودی و پس از تایید روند نزولی، اقدام به فروش کرده و منتظر حرکت بازگشتی باشند.

برای آشنایی بیشتر مقاله کندل چکش را مطالعه کنید.

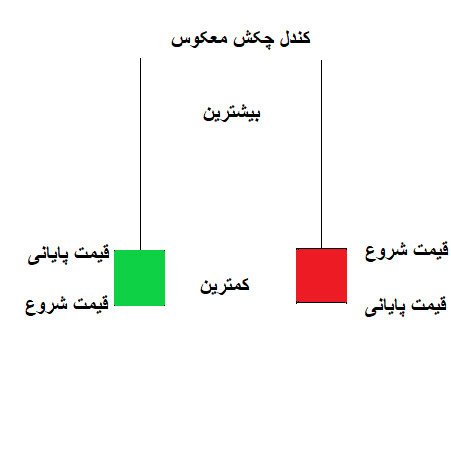

کندلهای برگشتی چکش وارونه / شهاب (ستاره ثاقب)

در صورت معکوسکردن الگوی چکش، کندل چکش وارونه حاصل میشود. الگوی چکش وارونه، الگویی صعودی است که در انتهای روندی نزولی قابل رویت است. این الگو معاملهگران را به فروش تشویق میکند. در نتیجه هنگامی که این الگو موفق به کمتر کردن قیمتها نشد، واکنش صعودی شدیدی ایجاد خواهد شد. اما در مقابل الگوی نزولی ستاره دنبالهدار، عملکرد متفاوتی دارد، به این صورت که این الگو معاملهگرانی که در نقطه بالاتری از بازه، وارد موقعیت خرید شدهاند را فریب میدهد و آنها را ملزم میکند تا از موقعیت خرید خود خارج شوند و ایجادکننده فشار فروش باشند.

معاملهگران برای معامله از طریق این دو الگو، در صورت مشاهده روند نزولی، پس از ظاهرشدن الگوی چکش وارونه و با توجه به علامت تاکیدکننده صعودی، به انتظار حرکت برگشتی قیمت اقدام به معامله خرید میکنند. در روندهای نزولی نیز، پس از مشاهده کندل ستاره دنبالهدار، به انتظار حرکت برگشتی قیمت، اقدام به معامله فروش میکنند.

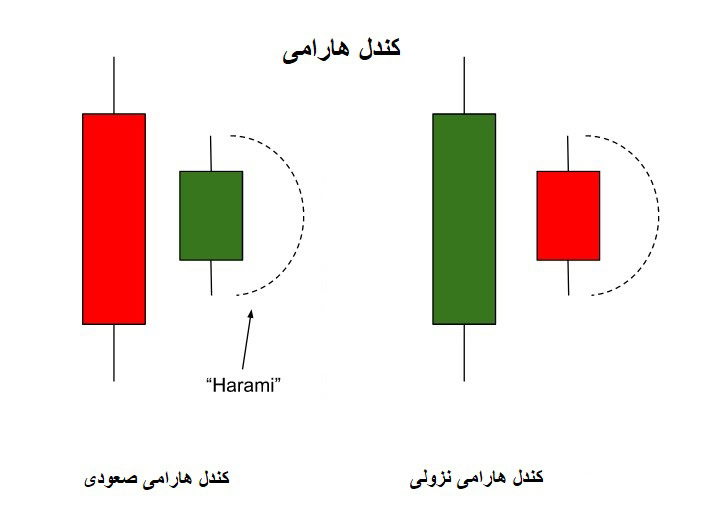

کندل هارامی یا پوششی

کندل هارامی از دو کندل تشکیل میشود که کندل اول، مادر و کندل دوم جنین نام دارد. برای شناسایی این کندل لازم است کندل جنین در چارچوب بدنه کندل مادر قرار داشته باشد. هنگامی که اولین کندل (مادر) پایینتر از قیمت بازشدن خود بسته شود و در این حالت، جنین برعکس باشد، به عبارتی قیمت بستهشدن آن بالاتر از قیمت بازشدنش باشد، نشاندهنده الگوی هارامی صعودی است. همچنین در صورتی که قیمت بستهشدن کندل مادر بالاتر از قیمت بازشدن آن باشد و قیمت بستهشدن کندل جنین پایینتر از قیمت بازشدنش باشد، در این صورت الگوی هارامی نزولی مشاهده میشود.

این الگو خبر از این موضوع میدهد که بازار در آستانه حرکت بازگشتی ملایم قرار دارد و برای معامله از طریق آن میتوان به روش زیر اقدام کرد:

- در روندهای صعودی، از الگوهای هارامی صعودی به منظور تعیین زمان به پایان رسیدن حرکت برگشتی موقت نزولی استفاده میشود.

- در روندهای نزولی نیز از الگوهای هارامی نزولی با هدف تعیین زمان به پایان رسیدن حرکت برگشتی موقت صعودی استفاده میشود.

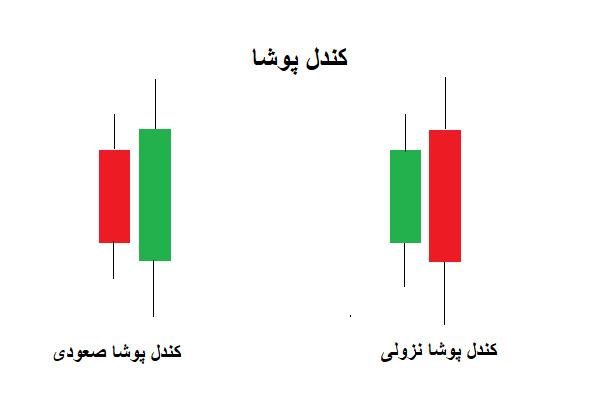

کندل پوشا یا انگالفینگ

یکی دیگر از کندل های برگشتی کندل پوشا نام دارد. این کندل صرفا از جابهجاشدن کندلهای هارامی ایجاد میشود، به این صورت که بدنه دوم به طور کامل بر بدنه اول احاطه دارد. این کندل به دو کندل برگشتی پوشای صعودی و نزولی تقسیم میشود.

کندل پوشای صعودی خبر از اتمام یک روند نزولی میدهد، در این حالت رنگ بدنه کندل دوم که محل قرارگیری آن سمت راست است، عموما به رنگ سفید یا سبز است. در این الگو بدنه کندل دوم، بدنه کندل اول را به طور کامل احاطه میکند. لازم به ذکر است هر چه بدنه کندل اول در مقایسه با بدنه کندل دوم کوچکتر باشد، درجه اعتبار الگو بسیار بیشتر خواهد بود.

همچنین در صورتی که بدنه کندل اول (سمت چپ) از کندل دوم (سمت راست) کوچکتر باشد و بدنه کندل دوم، به طور کامل توسط بدنه کندل اول پوشش داده شود، کندل برگشتی پوشای نزولی ایجاد خواهد شد. احاطه بدنه کندل برای اطمینان از تشکیل این الگو کافی است، اما گاهی سایه نیز پوشش داده میشود که در این صورت میتوان از شکلگیری الگوی پوشا اطمینان بیشتری حاصل کرد.

معاملهگران بعد از مشاهده الگوی پوشای صعودی که علامتی از ادامه روند صعودی است، موقعیت خرید و بعد از مشاهده الگوی پوشای نزولی موقعیت فروش باز میکنند.

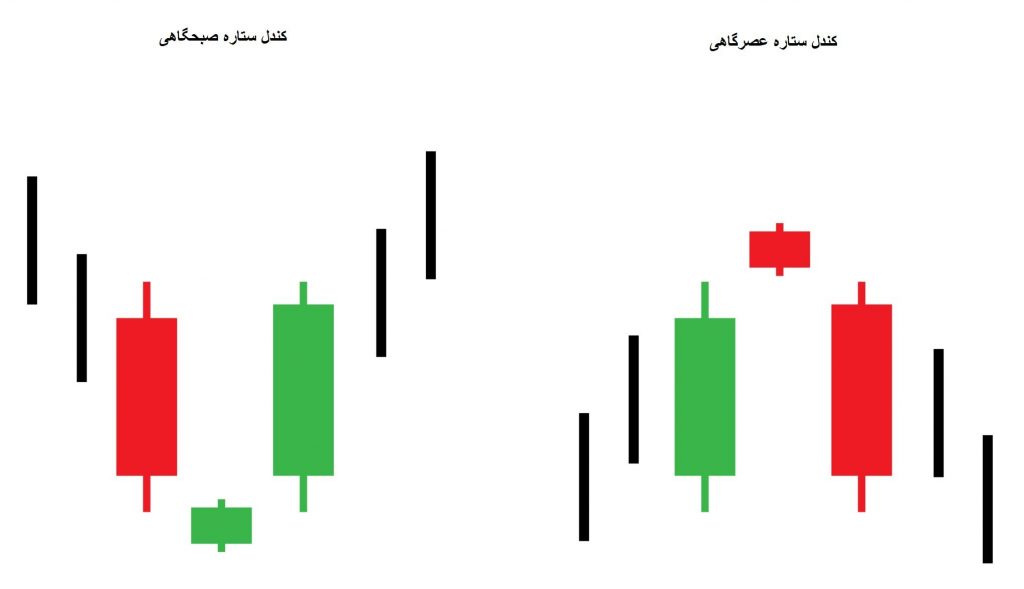

کندل ستاره صبحگاهی و ستاره عصرگاهی

کندلهای برگشتی ستاره صبحگاهی و عصرگاهی متشکل از سه کندل هستند. کندلهایی که بدنه کوچکی دارند و با بدنه کندل قبل از خود هپوشانی نداشته باشند، ستاره نامیده میشوند. برای ایجاد ستاره حتما باید یک شکاف قیمتی میان کندلها ایجاد شود. بنابراین در نمودارهای روزانه، این دو الگو بسیار کم مشاهده میشود.

ساختار کندل ستاره صبحگاهی عبارت است از:

- کندل نزولی بلند

- تشکیل ستارهای در زیر آن (صعودی یا نزولی)

- بستهشدن کندل صعودی در محدوده بدنه کندل اول

در این الگو، اولین کندل نشاندهنده یک حرکت نزولی تحت کنترل است. سپس ستاره خبر از شروع یک بازار صعودی را میدهد. در نتیجه، مقدار بدنه کندل آخر، تائیدکننده حرکت صعودی است.

ساختار کندل ستاره عصرگاهی عبارت است از:

- کندل صعودی بلند

- ایجاد ستارهای در بالای آن (صعودی یا نزولی)

- بستهشدن کندل نزولی در محدوده بدنه کندل اول

در الگوی ستاره عصرگاهی نیز همانند ستاره صبحگاهی اولین کندل تائیدی بر حرکت صعودی تحت کنترل است. سپس ظاهرشدن ستاره بیثباتی و بلاتکلیفی بازار را نشان میدهد و سومین کندل نیز حرکت نزولی را تائید میکند.

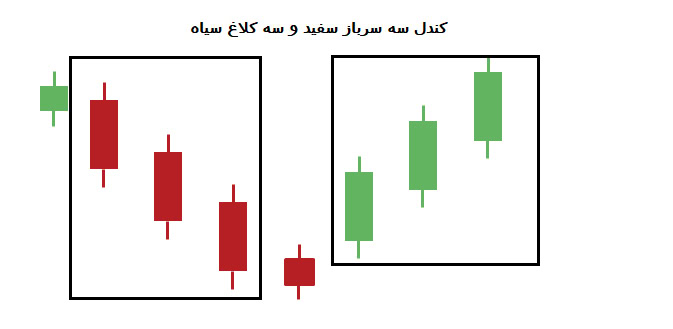

کندل های برگشتی سه سرباز سفید و سه کلاغ سیاه

آخرین کندل برگشتی که در این مقاله به آن پرداخته شده است، کندل سه سرباز سفید و سه کلاغ سیاه نام دارند. کندل سه سرباز سفید یک کندل صعودی متشکل از سه کندل سبز یا سفید است که در پایان یک روند نزولی قوی ایجاد میشود و تغییر روند را به معاملهگران خبر میدهد. هر کندل در این الگو میبایست بالاتر از کندل قبلی خود بسته شود و هیچ کندل دیگری بین آنها وجود داشته باشد.

در مقابل سه کندل موجود در الگوی سه کلاغ سیاه یک الگوی برگشتی نزولی را به وجود میآورند که در پایان روند صعودی یا بعد از یک دوره درجازدن قیمت رخ میدهد. این الگو که از سه کندل همرنگ پی در پی با بدنههای افزایشی ایجاد شده است، میبایست پایینتر از کندل قبلی خود بسته شوند و هیچ کندلی نیز بین آنها وجود نداشته باشد.

این دو کندل معرفیشده یکی از قویترین کندل های برگشتی هستند که معاملهگران با مشاهده کندل سه سربار سفید و روند نزولی مورد تائید اقدام به خرید و در هنگام تشخیص روند صعودی و کندل سه کلاغ سیاه اقدام به فروش میکنند.

جمعبندی

در این مقاله به آموزش کندل های برگشتی و نحوه معامله از طریق آنها پرداخته شد. این کندلها بیانکننده بازگشت قیمت در روندهای صعودی و نزولی هستند و معاملهگران با خرید فیلتر کندل برگشتی میتوانند از هر یک از آنها با توجه به نیاز خود بهرهمند شوند. اما باید به خاطر داشت استفاده از این کندلها برای معامله در بازار به تنهایی قابل اطمینان نیستند و بهتر است افراد در کنار این کندلها از سایر ابزارها در آمورش تحلیل تکنیکال نیز کمک بگیرند.