ارزشگذاری به روش جریان نقد آزاد (FCF) + انواع آن

ارزشگذاری امری پیچیده اما ضروری در فرآیند انتخاب سهام است. سرمایهگذاران برای آنکه بدانند که شرکتی چقدر ارزش دارد و تفاوت قیمت ذاتی آن با قیمت بازاری چقدر است، از روشهای مختلف ارزشگذاری استفاده میکنند. هر کدام از روشها ویژگیها و نقاط قوت و ضعف متمایزی از یکدیگر دارند. یکی از روشها، روش جریان نقد آزاد (FCF) است که در واقع بیانگر مقدار پول نقدی است که از عملیات تجاری یک شرکت پس از کسر مخارج سرمایهای ایجاد میشود. در این مقاله، هر آنچه که لازم است سرمایهگذاران در مورد جریان نقد آزاد (FCF) و دو نوع رایج آن، جریان نقد آزاد شرکت (FCFF) و جریان نقد آزاد سهامداران (FCFE) بدانند، تشریح شده است.

جریان نقد آزاد (FCF) چیست؟

باتوجه به اینکه پول نقد اولویت اصلی یک تجارت برای تامین هزینههای عملیاتی و سرمایهگذاریها در آینده است، در نتیجه جریان نقدی آزاد میتواند درک درستی از سلامت مالی هر شرکت ارائه دهد. جریان نقدی آزاد به عنوان یکی از روشهای ارزشگذاری سهام، مقدار پول نقدی است که از عملیات تجاری یک شرکت پس از کسر مخارج سرمایهای ایجاد میشود. در ذیل فرمول جریان نقدی آزاد آورده شده است:

FCF = مخارج سرمایهای – جریان نقدی عملیاتی

بر اساس فرمول فوق، جریان نقدی عملیاتی نشاندهنده وجه نقد تولیدشده از فعالیتهای تجاری اصلی شرکت است و مخارج سرمایهای وجوهی هستند که برای خرید یا ارتقای داراییهای فیزیکی ثابت مانند کارخانهها، تجهیزات و… استفاده میشوند. هرچه یک کسب و کار جریان نقد آزاد بیشتری داشته باشد، آمادگی بیشتری برای پرداخت بدهیها، رشد و توسعه یا پرداخت سود سهام به سرمایهگذاران خود دارد.

مزایا و معایب استفاده از جریان نقدی آزاد (FCF)

مزایا: سرمایهگذاران و تحلیلگران از این روش اندازهگیری برای شناسایی شرکتهایی استفاده میکنند که نشانههایی از رشد و توسعه را دارند. این روش به آنها کمک میکند تا دریابند که آیا یک شرکت سود سهام پرداخت میکند یا خیر؟ همچنین این امکان را به آنها میدهد تا تشخیص دهند که آیا سود سهام پرداخت شده توسط شرکت با ظرفیت پرداخت واقعی آن متفاوت است یا خیر؟

مزیت دوم برای تامینکنندگان مالی یا همان طلبکاران شرکت است. شرکتها برای سرمایهگذاریهای تجاری به سرمایه قابل توجهی نیاز دارند و اغلب در جستوجوی وامدهندگان هستند. از آنجایی که مبلغ اعتبار مورد نیاز آنها بسیار زیاد است، ریسک آن برای تامینکنندگان بسیار زیاد است. با این حال، روش FCF به عنوان معیاری برای سنجش توانایی شرکت در بازپرداخت وام عمل میکند.

مزیت سوم برای شرکای تجاری است. افرادی که قصد شراکت در یک کسبوکار را دارند، اغلب به دنبال شرکتی میگردند که از نظر ایجاد درآمد پایدار مهارت داشته باشد. برای سنجش همین موضوع، آنها FCF یک شرکت را در نظر میگیرند و پیش از تصمیمگیری نهایی، دوام عملیات خود را تخمین میزنند.

معایب: مخارج سرمایهای از سال مالی به سال مالی دیگر و همچنین در بین صنایع متفاوت است. در نتیجه، باید FCF یک شرکت را برای یک دوره طولانی و صنعت به صنعت اندازهگیری کرد. یک جریان نقدی آزاد بسیار بالا ممکن است نشاندهنده این باشد که یک شرکت به اندازه کافی در سرمایهگذاری تجاری خود مهارت ندارد و FCF پایین هم همیشه به معنای وضعیت مالی ضعیف نیست، گاهی نشاندهنده رشد و توسعه بزرگ است.

از این رو میتوان بیان کرد که جریان نقدی آزاد واحد مالی مهمی برای اندازهگیری سودآوری و کارایی یک کسبوکار است. با این وجود، صاحبان مشاغل، سرمایهگذاران و تحلیلگران باید از سایر روشها و اندازهگیریهای مالی نیز استفاده کنند تا وضعیت مالی شرکت به صورت دقیقتر نمایان شود.

دلایل اهمیت جریان نقدی آزاد (FCF) چیست؟

بیان میزان اهمیت جریان نقدی آزاد شرکتها، از دو دیدگاه سرمایهگذاران و صاحبان شرکتها مطرح است:

از نگاه صاحبان شرکت: جریان نقدی آزاد (FCF) روش مهمی برای تجزیه و تحلیل جریان نقدی شرکت است، زیرا به مالکان و مدیران اجرایی این دید را میدهد که آیا میتوانند سرمایهگذاری مجدد در کسبوکار خود داشته باشند؟ آیا مقدار پول نقد مورد نیاز برای توسعه محصولات جدید را دارند؟ آیا میتوانند برای گسترش حضور خود در بازارهای جدید سرمایهگذاری کنند؟ آیا قادر به بازخرید یا پرداخت سود سهام برای راضی نگهداشتن سرمایهگذاران هستند؟ آیا فرصتی برای خرید یک شرکت جدید برای بهبود کسبوکار وجود دارد؟ اینها همه سوالاتی هستند که صاحبان سهام و مدیران شرکتها از طریق بررسی جریان نقد آزاد به آنها پاسخ میدهند.

از نگاه سرمایهگذار: جریان نقدی آزاد از این جهت حائز اهمیت است که به سرمایهگذاران در شناخت میزان سلامت مالی واقعی کسبوکار کمک میکند. این روش به سرمایهگذاران کمک میکند تا نگاهی سریع به سودآوری شرکت داشته باشند. در نهایت، آنها میخواهند ببینند که آیا شرکت از جریان نقدی آزاد از جهت ایجاد ارزش برای سهامداران استفاده خوبی میکند؟ این موارد به این معنا نیست که شرکت یا کسبوکار همیشه باید جریان نقدی آزاد مثبت داشته باشد اما به این معنی است که برای ادامه رشد باید به طور استراتژیک سرمایهگذاری کند.

دو نوع رایج جریان نقدی آزاد (FCF)

جریان نقد آزاد (FCF) انواع مختلفی دارد اما دو نوع رایج آن شامل جریان نقدی آزاد شرکت (FCFF) و جریان نقدی آزاد سهامداران (FCFE) میشود. در ادامه این دو نوع تشریح شدهاند:

جریان نقدی آزاد شرکت (FCFF)

FCFF مخفف عبارت «Free Cash Flow to Firm» به معنای «جریان نقدی آزاد شرکت» و نشاندهنده وجه نقد ایجاد شده توسط عملیات اصلی یک شرکت است که به همه تامینکنندگان سرمایه (اعم از وام و حقوق صاحبان سهام) تعلق دارد. روش FCFF به «جریان نقدی آزاد بدون اهرم» نیز شناخته میشود. این روش ارزشگذاری یک معیار فرضی است که نشان میدهد که یک کسب و کار در صورت نداشتن بدهی (وام) چه مقدار پول نقد آزاد تولید میکند. از این روش میتوان برای تخمین ارزش ذاتی شرکت استفاده کرد. بنابراین، FCFF اثر بدهیهای شرکت را بر جریان نقدی حذف میکند و درک بهتری از توانایی واقعی کسبوکار برای ایجاد پول نقد ارائه میکند.

فرمول محاسبه FCFF

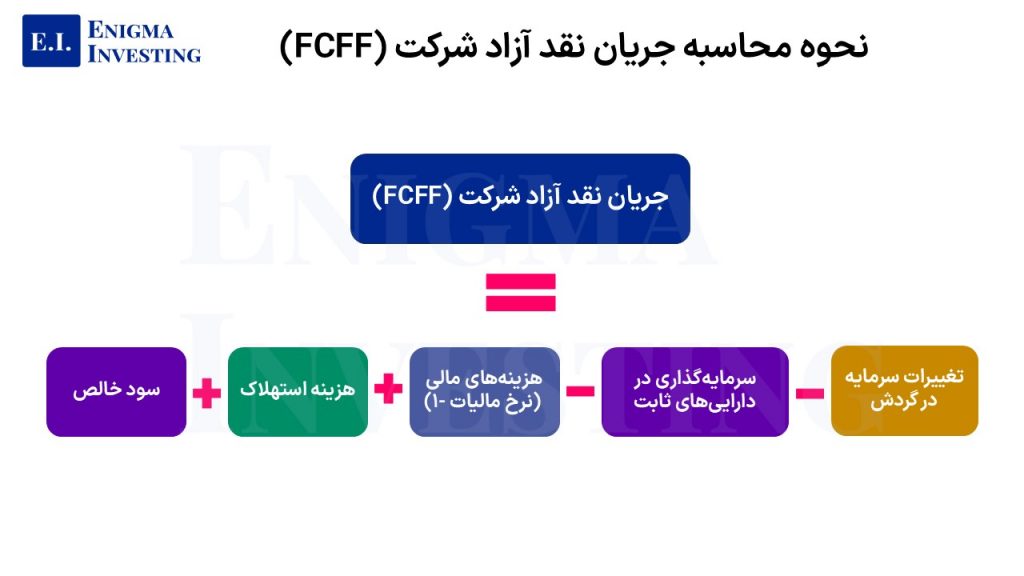

برای محاسبه (FCFF) باید کلیه جریانات نقدی یک شرکت محاسبه شود. روشهای مختلفی برای محاسبه FCFF وجود دارد که یکی از سادهترین و رایجترین روشها در تصویر ذیل آورده شده است:

براساس فرمول فوق، هر کدام از آیتمها در ادامه تشریح شده است:

سود خالص: سود خالص هر شرکت ماحصل کسر هزینهها از درآمدها پس از کسر مالیات است. برای محاسبه جریان نقدی آزاد شرکت میتوان از سود خالص استفاده کرد، اما باتوجه به اینکه سود خالص به تنهایی معیاری برای نمایش جریان نقدی شرکت نیست، در نتیجه باید سایر جریانات ورودی و خروجی به سود خالص اضافه یا از آن کسر شود. برای به دست آوردن سود خالص باید به صورت سود و زیان شرکتها مراجعه کرد.

هزینه استهلاک: باتوجه به اینکه هزینه استهلاک به عنوان هزینه غیرنقدی از درآمدها کسر شده، در نتیجه بر اساس فرمول فوق باید به سود خالص افزوده شود. هزینه استهلاک در صورتهای مالی، در بخش سربار و هزینهای اداری و فروش قابل رویت است.

هزینههای مالی (نرخ مالیات – 1): جریان نقدی آزاد شرکت (FCFF)، در واقع کل وجه نقدی است که یک شرکت ایجاد کرده است. حال ممکن است وجه نقد ایجاد شده ماحصل آورده سهامداران اصلی باشد و یا از طریق وام تامین شود. بنابراین باتوجه به اینکه هزینه مالی جزو هزینههایی است که در صورتهای سود و زیان شرکتها از سود عملیاتی کسر شده تا به سود خالص برسد، در نتیجه باید براساس فرمول فوق هزینه مالی به سود خالص افزوده شود، اما نکته مهم آن است که این هزینه باید در سپر مالیاتی که برابر است با (نرخ مالیات – 1) ضرب شود، چرا که سود خالص پس از کسر مالیات محاسبه میشود و باید مالیات هزینهای که به سود خالص اضافه میشود، حتما لحاظ شود. هزینههای مالی در صورت سود و زیان قابل رویت است.

سرمایهگذاری در داراییهای ثابت: «پرداختهای نقدی برای خرید داراییهای ثابت» که یک آیتم در صورت جریان وجه نقد شرکتها است، میتواند نشاندهنده وجه نقدی باشد که بابت خرید یا سرمایهگذاری در داراییهای ثابت باشد. در نتیجه ماهیت نقد بودن خود را از دست میدهد و باید از مجموع سود خالص و هزینه استهلاک و مالی کسر شود. عدد آن بر اساس فرمول در قسمت سرمایهگذاری در داراییهای ثابت جای میگیرد.

تغییرات سرمایه در گردش: این آیتم که به عنوان سرمایهگذاری در سرمایه در گردش نیز شناخته میشود، در واقع سرمایه در گردش غیرنقدی است که برای محاسبه آن باید داراییهای جاری از بدهیهای جاری کسر شود. نکته مهم آن است که بخش نقدی همچون وجه نقد و سرمایهگذاری کوتاه مدت باید از عدد داراییهای جاری کسر شود و بخش تسهیلات نیز از قسمت بدهیهای جاری حذف شود تا سرمایه در گردش غیرنقد محاسبه شود. این اعداد در ترازنامه شرکتها قابل رویت هستند.

جریان نقدی آزاد سهامداران (FCFE)

جریان نقدی آزاد سهامداران (FCFE) که مخفف (Free Cash Flow to Equity) است، به عنوان جریان نقدی آزاد اهرمی نیز شناخته میشود، بیانگر مقدار وجه نقدی است که توسط شرکت ایجاد و در دسترس سهامداران آن قرار میگیرد. به عبارت دیگر، نشان میدهد پس از پرداخت تمام هزینهها، سرمایهگذاری مجدد و وام، چه مقدار وجه نقد در اختیار سهامداران یک شرکت قرار میگیرد. نکته قابل اهمیت آن است که این روش مقدار جریان نقدی را محاسبه میکند که در دسترس سهامداران خواهد بود، نه مقداری که به سهامداران پرداخت میشود. FCFE در واقع یک معیار مالی است که برای درک بهتر سلامت مالی یک شرکت استفاده میشود. سرمایهگذاران همچنین میتوانند از FCFE برای مقایسه شرکتهای مشابه در یک صنعت استفاده کنند. هرچه عدد FCFE بزرگتر باشد، شرکت پول نقد بیشتری برای بازگرداندن وجه نقد به سهامداران در آینده خواهد داشت.

از طرفی سرمایهگذاران میتوانند از این مدل ارزشیابی برای تعیین ارزش فعلی جریانهای نقدی مورد انتظار در آینده استفاده کنند. محاسبه FCFE بخش مهمی از تجزیه و تحلیل مالی یک شرکت است، زیرا به سرمایهگذاران و تحلیلگران کمک میکند تا توانایی شرکت در تولید وجه نقد و ارزش بازگشتی به سهامداران را ارزیابی کنند.

فرمول محاسبه FCFE

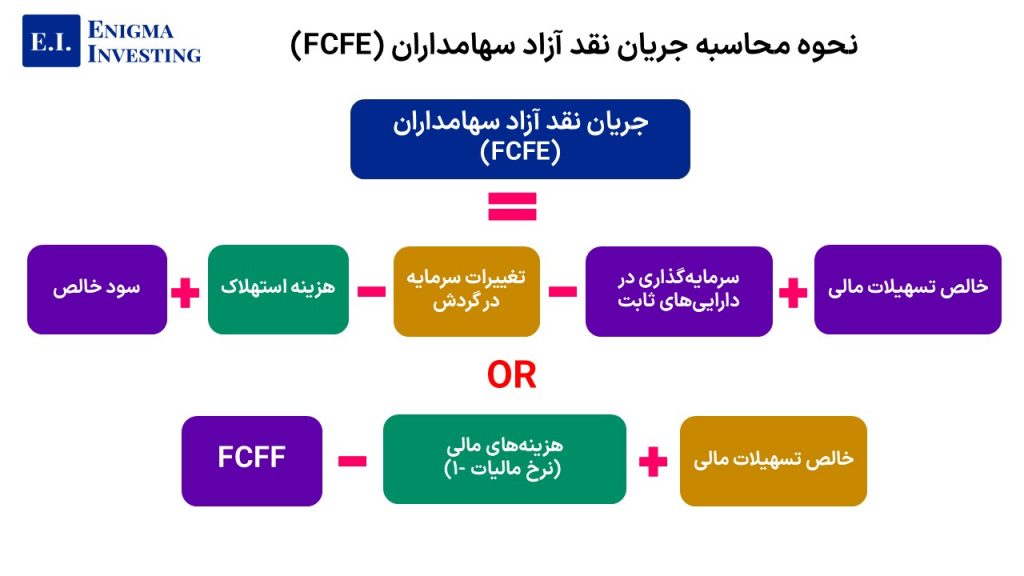

روشهای مختلفی برای محاسبه FCFE وجود دارد که هر کدام مزایا و معایب خاص خود را دارند. در ادامه روش محاسبه با سود خالص آورده شده است:

همانطور که گفته شد، برای محاسبه FCFE روشهای مختلفی وجود دارد که در تصویر فوق دو روش محاسبه بر مبنای سود خالص آورده شده است. در روش اول همانند روش FCFF، هزینه استهلاک به سود خالص افزوده و تغییرات سرمایه در گردش و سرمایهگذاری در داراییهای ثابت از مجموع آن کسر میشود. نکته مهم آن است که تفاضل تسهیلات مالی سال مورد محاسبه و سال قبل آن حساب و رقم خالص آن به فرمول اضافه میشود.

در روش دوم، باتوجه به اینکه در محاسبه FCFE پرداختهای بهره مورد توجه قرار میگیرد، در نتیجه هزینههای مالی که در بخش قبلی در سپر مالیاتی ضرب شده بود، از رقم محاسبه شده برای FCFF کسر و تغییرات تسهیلات مالی یا همان خالص تسهیلات مالی به آن افزوده میشود.

تفاوت FCFF و FCFE در چیست؟

به رغم آنکه هر دو روش FCFF و FCFE بینشی در مورد پویایی جریان نقدی یک شرکت ارائه میدهند، اما با یکدیگر تفاوتهایی دارند. در ادامه تفاوتهای کلیدی بین این دو روش ارائه شده است:

از جهت مفهوم: جریان نقدی آزاد شرکت (FCFF)، جریان نقدی در دسترس همه سرمایهگذاران (اعم از صاحبان سهام و وامدهندگان) یک شرکت است، اما جریان نقدی آزاد سهامداران (FCFE)، جریان نقدی آزاد در دسترس سهامداران عادی یک شرکت است.

از جهت تاثیر اهرم: روش FCFE به دلیل توجه و در نظر گرفتن بهره، دارای اثرات اهرمی است، روش FCFF اما به روش غیراهرمی معروف است، چرا که تعهدات مالی مربوط به بهره و بازپرداختهای وام را برای محاسبه جریان نقدی در نظر نمیگیرد.

از جهت کاربرد: روش FCFE برای محاسبه ارزش حقوق صاحبان سهام استفاده میشود، اما روش FCFF برای محاسبه ارزش ذاتی شرکت استفاده میشود.

از جهت نرخ تنزیل: نرخ تنزیل مدلهای ارزشگذاری، باتوجه به جریانهای مورداستفاده در آنها با یکدیگر متفاوت هستند. در مدل جریان نقد آزاد شرکت (FCFF) باتوجه به اینکه کل ساختار سرمایه شرکت را در نظر میگیرد، نرخ تنزیل برابر با میانگین موزون هزینه سرمایه (WACC) شرکت یعنی نرخ بازدهی مورد انتظار سهامدار و وامدهنده است، اما در جریان نقدی آزاد سهامداران (FCFE) نرخ تنزیل برابر با هزینه حقوق صاحبان سهام شرکت است.

جمعبندی

معیارها و نسبتهای مالی متعددی برای ارزیابی عملکرد مالی و چشمانداز یک شرکت مورد استفاده قرار میگیرد. یکی از این معیارهای با اهمیت، جریان نقدی آزاد (FCF) است. این روش به عنوان یک شاخص مهم برای نمایش توانایی یک شرکت در ایجاد پول نقد و تامین مالی طرحهای توسعه، پرداخت سود سهام و کاهش بدهی عمل میکند. درک جریان نقدی آزاد برای سرمایهگذاران، تحلیلگران و صاحبان مشاغل بسیار مهم است، زیرا اطلاعات مفیدی در مورد انعطافپذیری مالی و پایداری بلندمدت یک شرکت ارائه میدهد. جریان نقدی آزاد (FCF) دو نوع اصلی جریان نقدی آزاد شرکت (FCFF) و جریان نقدی آزاد سهام (FCFE) دارد که با یکدیگر متفاوت هستند.

سلام توضیح خوبی دادید اگر همراه با مثال بود دیگه حرف نداشت.

سلام بله حتما در آپدیتهای بعدی لحاظ خواهد شد.

درود …..بسیار کاربردی و روان….سپاس

با سلام و احترام

هر نسبت مالی بطور خلاصه باید نشان دهد که در چه بازه ای قابل قبول است و یا چگونه برای شرکتها مقایسه می شود. عدد یا بازه قابل قبول این نسبتهای مالی چقدر است و برای شرکتهای مختلف چگونه محاسبه می شود؟ سپاسگرارم

با درود فراوان . بسیار روان و خلاصه

عالی بود