تحلیل بازار مسکن و عوامل موثر بر آن

بازار مسکن یکی از بازارهای اقتصادی در هر کشوری است. مسکن علاوه بر آنکه به عنوان یک دارایی ارزشمند و مصرفی برای افراد جامعه به حساب میآید، نقش مهمی در اقتصاد کشورها دارد. در نتیجه، تغییرات قیمت مسکن میتواند اثرات بسیاری بر کل فعالیتهای اقتصادی داشته باشد. از این رو با تحلیل بازار مسکن، علاوه بر آگاهی از چشمانداز آتی این بازار، اثرات آن بر اقتصاد کشور تخمین زده میشود. در این مقاله به تحلیل جامعی از بازار مسکن ایران پرداخته شده است.

اهمیت بازار مسکن در چیست؟

پیش از تحلیل بازار مسکن، توضیحاتی در خصوص نقش مسکن در زندگی افراد و اهمیت آن بر اقتصاد کشور ارائه شده است. بازار مسکن از دو نگاه مورد بررسی قرار میگیرد. نخست از جنبه فردی و پس از آن از بعد کلان اقتصادی باید به این بازار توجه کرد. مسکن سومین نیاز اساسی هر فرد پس از آب و خوراک و گرانترین کالای مصرفی خانوار است و عمده هزینههای هر فرد صرف هزینههای مسکن میشود. در ایران و کشورهایی با نرخ تورم بالا، علاوه بر آنکه مسکن نقش سرپناه برای هر فردی دارد، رشد قیمت مسکن به واسطه تورم، مسکن را به یک دارایی سرمایهای جذاب تبدیل کرده است. البته نکته مهم آن است که مسکن قابلیت ترید یا معاملات کوتاه مدت را ندارد، چرا که نقدشوندگی پایینی دارد و عمدتا نگاه سرمایهگذاران به این بازار بلندمدت است.

از نگاه اقتصاد کلان، علاوه بر اینکه این بازار بر سایر بخشهای اقتصادی کشور اثرگذار است، متغیرها و فاکتورهای اقتصادی همچون GDP و… بر آن تاثیر بسیاری دارد و نوسانات قیمتی مسکن متاثر از محرکهای اقتصادی است. بازار مسکن بازاری کمکشش است، یعنی محرکها و هرگونه تغییری در عرضه، بلافاصله بر قیمتها اثرگذار نیست و مدت زمان بیشتری برای واکنش این بازار نیاز است.

عوامل موثر در تحلیل بازار مسکن

عرضه و تقاضا دو اصل اساسی اقتصادی در بازار مسکن هستند. در بازارهای رقابتی عرضه و تقاضا قیمتهای تعادلی را مشخص میکنند، اما زمانی که تقاضای زیادی برای مسکن وجود داشته باشد و عرضه محدود باشد، قیمتها افزایش مییابد. از سوی دیگر، هنگامی که عرضه بیش از حد مسکن وجود داشته باشد، قیمتها ممکن است کاهش یابد، زیرا خریداران بسیاری با یکدیگر رقابت میکنند. در ادامه عوامل و محرکهای مهم بر عرضه و تقاضای مسکن آورده شده است:

محرکهای مهم در تقاضای مسکن

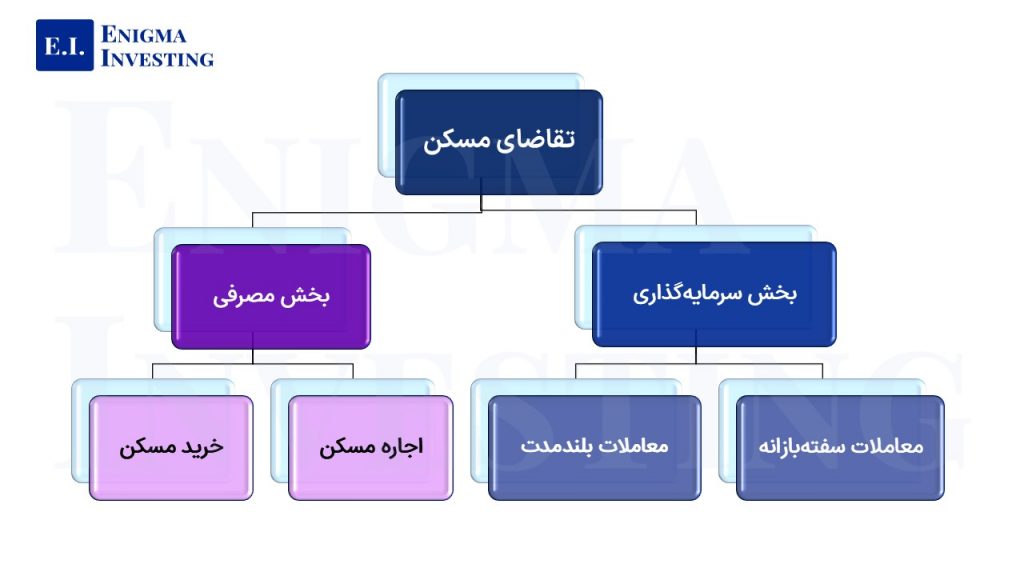

به رغم آنکه عمده متقاضیان مسکن، این نوع دارایی را به عنوان یک دارایی سرمایهای در نظر میگیرند، اما بخش تقاضای مسکن از دو بخش تقاضای مصرفی (واقعی) و تقاضا برای سرمایهگذاری تشکیل میشود. در سمتی که مسکن را به عنوان کالای مصرفی در نظر میگیرد، افراد جامعه برای ایجاد سرپناه و تامین نیاز خود، یا به خرید مسکن گرایش دارند یا از طریق اجاره نیاز خود به مسکن را تامین میکنند. در بازار اجاره افراد یا توانایی مالی برای خرید مسکن را ندارند یا سرمایهگذاری در بازاری دیگر برایشان جذابتر است. در سوی دیگر با توجه به اینکه ایران کشوری با نرخ تورم بالا است و همواره با رشد قیمت مسکن همراه بوده است، برخی افراد به مسکن از جنبه سرمایهگذاری نگاه میکنند.

در این خصوص بخشی با خرید ملک و نگهداری آن در بلندمدت از افزایش قیمت منتفع شده یا از طریق اجاره درآمدزایی میکنند. بخش دیگر اما با نگاه سفتهبازانه و معاملات کوتاه مدت نسبت به خرید و فروش ملک اقدام میکنند. این نوع سرمایهگذاری در دوران رونق بازار مسکن بسیار دیده شده و در زمان رکود، خروج اینگونه سرمایه از بازار مسکن شدت میگیرد.

در تصویر ذیل بخشهای مختلف تقاضا در تحلیل بازار مسکن آورده شده است:

مهمترین فاکتور در بررسی بخش تقاضا در تحلیل بازار مسکن، قدرت خرید یا توان مالی افراد جامعه است. علاوه بر آن عواملی همچون میزان نقدینگی و تورم، میزان تسهیلات، بازده داراییهای رقیب، تحولات جمعیتی و… بر تقاضای مسکن اثرگذارند. در ادامه به این عوامل پرداخته شده است:

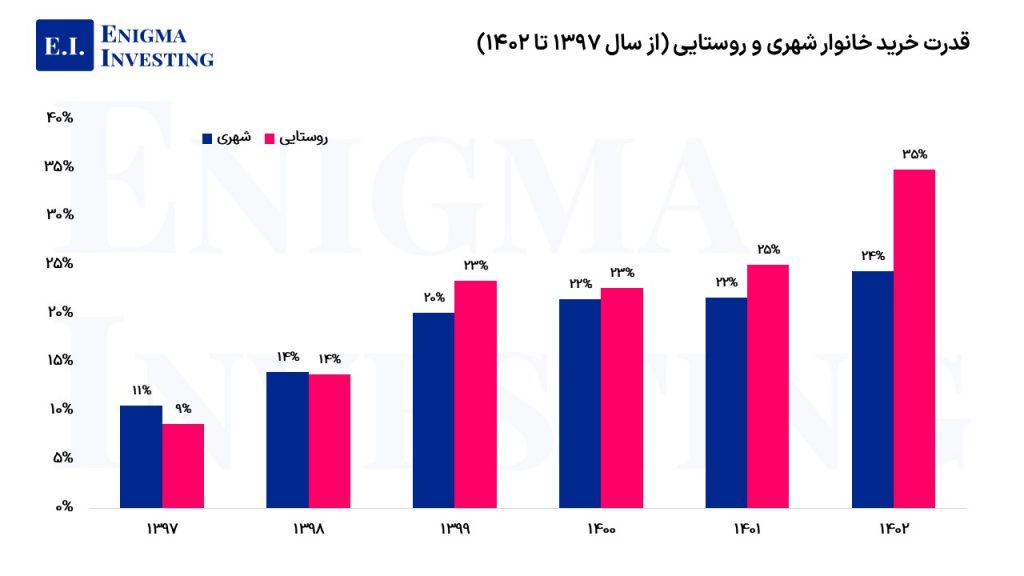

توان خرید خانوارها: در تحلیل بازار مسکن، قدرت خرید خانوار اثر بسیاری بر تقاضای مسکن دارد، چرا که هرچه توان مالی افراد بیشتر شود، با توجه به عمق کم بازار سرمایه در ایران، سرمایه و پسانداز افراد به سمت بازار مسکن حرکت خواهد کرد. در این حالت افراد علاوه بر آنکه نیاز خود به مسکن را با خرید ملک رفع میکنند، بلکه جهت سرمایهگذاری به بازار مسکن رجوع خواهند کرد. برعکس این قضیه، اگر توان مالی افراد و درآمدها کاهش یابد، حرکت افراد به سمت اجارهنشینی بیشتر و قدرت سرمایهگذاری این افراد در بازار مسکن کاهش خواهد یافت. نکته مهم آن است که در کنار درآمدها، هزینههای زندگی افراد نیز باید مدنظر قرار گیرد. بر اساس آمارهای مرکز آمار ایران در خانوارهای شهری حدود 42 درصد از هزینهها به بخش مسکن، سوخت و انرژی اختصاص دارد. در خانوار روستایی این عدد حدود 22 درصد است.

نمودار ذیل مازاد درآمدهای خانوار روستایی و شهری پس از کسر هزینهها طی 6 سال اخیر را نشان داده شده است. همانطور که مشاهده میشود، طی چند سال اخیر قدرت خرید خانوار شهری رشد نسبتا محدودی داشته است، این در حالی است که در خانوار شهری این رشد بیشتر است.

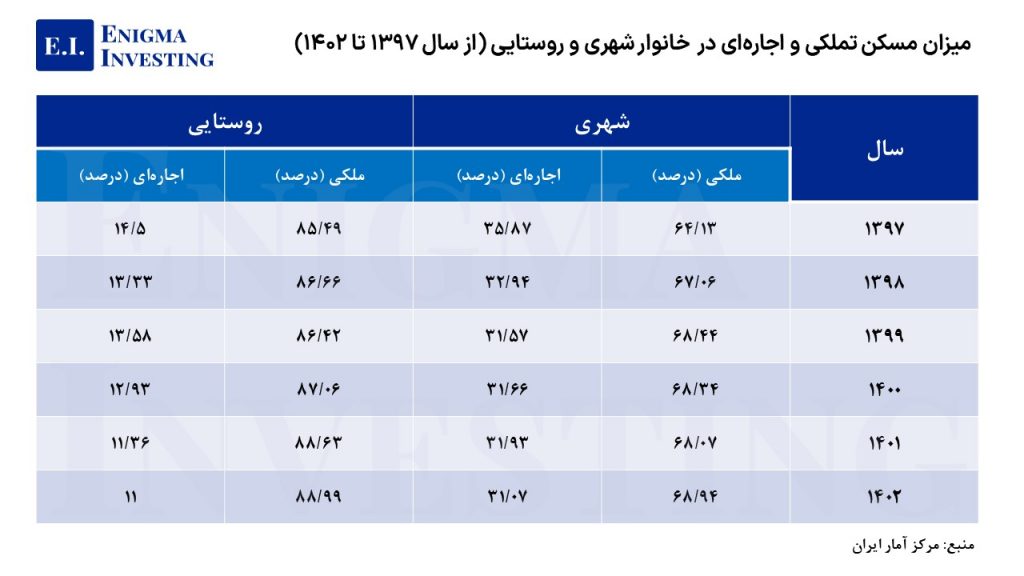

یکی از اثراتی که کاهش قدرت خرید افراد جامعه به دنبال دارد، حرکت خریداران ملک به سمت بازار اجاره است. همانطور که گفته شد، یکی از دلایل کوچ خریداران به بازار اجاره کاهش قدرت خرید آنها است. در جدول ذیل که توسط مرکز آمار تهیه شده است، درصد مسکن تملکی و اجارهای از سال 1397 تا 1402 آورده شده است. همانطور که مشاهده میشود، سال 1402 با تغییر اندکی میزان تملک مسکن بیش از سال 1401 شده است که علت آن احتمالا رشد نسبی و محدود قدرت خرید افراد بوده است.

نکته بعدی آن است که شاخص دسترسی به مسکن در ایران در حال حاضر 70 سال است. یعنی با فرض آنکه فردی با درآمد سالانه 260 میلیون تومانی و پسانداز 30 درصدی درآمد خود، پس از 70 سال میتواند با پسانداز خود یک آپارتمان 70 متری در تهران خریداری کند.

میزان تسهیلات بانکی: افراد جامعه برای خرید مسکن از دو منبع مالی استفاده میکنند. اولین منبع مالی پسانداز یا پول نقد در دسترس آنها است و دومین تامین مالی برای خرید مسکن از طریق اخذ تسهیلات مسکن صورت میگیرد. افزایش یا کاهش میزان تسهیلات پرداختی بانکها در بخش مسکن که به دنبال سیاستهای دولت صورت میگیرد، میتواند منجر به افزایش یا کاهش تقاضا برای خرید مسکن شود.

البته نکته مهم آن است که گرچه رشد میزان تسهیلات پرداختی، افزایش تقاضا برای مسکن را به دنبال خواهد داشت، اما در ایران نرخهای بهره بالا، اقساط سنگین و ارقام ناچیز این تسهیلات در برابر ارزش یک ملک، مشکلاتی ایجاد کرده که این امر نشان میدهد که برای اثرگذاری این فاکتور بر تقاضا باید اصلاحاتی در تامین مالی از طریق تسهیلات صورت گیرد.

تورم و نقدینگی: در تحلیل بازار مسکن باید گفت که افزایش نقدینگی در کشور اگر با افزایش تولید همسو نشود، تورم به دنبال دارد. هر زمان رشد نقدینگی باعث افزایش تولید و رشد اقتصادی کشور نشود، نقدینگی مازاد جذب بازارهایی نظیر ارز، طلا و مسکن میشود. بنابراین تورم عاملی مهم برای افزایش تقاضا برای خرید مسکن است.

عوامل جمعیتی: به طور کلی هرچه جمعیت یک کشور یا منطقه بیشتر شود، نیاز به مسکن و سرپناه بیشتر خواهد شد. افزایش تقاضا در رشد جمعیت در رده سنیهای 20 تا 40 سال به مراتب بیش از رشد جمعیت سالخوردهها است. علت هم آن است که افراد در دهه 20 سالگی تا 40 سالگی عمدتا به دنبال رشد و ترقی یا تشکیل خانواده هستند و نیاز به مسکن در این افراد به مراتب بیشتر خواهد شد. در ایران اما به واسطه رشد هزینهها افراد با این رده سنی که قدرت خرید کمتری دارند، به مسکن اجارهای روی میآوردند.

رشد خانوارهای کمجمعیت عمدتا تقاضا برای خانههای متراژ کم و افزایش خانوار پرجمعیت، تقاضا برای خانههای با متراژ بالا را افزایش میدهند. با توجه به کاهش نرخ ازدواج و نرخ باروری در ایران و افزایش نرخ سالخوردهها، به نظر میرسد در صورت تداوم این وضعیت، در افق 20 تا 30 سال آینده تقاضای مسکن به شدت کاهش خواهد یافت. البته تغییرات سبک زندگی و گرایش افراد به زندگی تک نفره تا حدودی شاید بتواند افت تقاضا را تعدیل کند.

بازارهای جایگزین: به طور کلی رونق و رکود در هر بازاری به رونق و رکود بازارهای جایگزین آن بستگی دارد. مهمترین بازار داراییها در اقتصاد ایران مواردی همچون زمین و مسکن، طلا، ارز، بورس یا سپردهگذاری در بانک هستند. طلا و ارز جزو سرمایهگذاریهای کوتاهمدت و میانمدت شناخته میشوند. ماهیت بورس آن را در دسته سرمایهگذاریهای بلندمدت قرار میدهد، هرچند نوسانگیری و ترید در این بازار، در کوتاهمدت نیز کاربرد دارد. در میان سرمایهگذاریها، زمین و مسکن همواره گزینه اصلی سرمایهگذاری بلندمدت در ایران بوده است. از طرفی خرید ملک و یا زمین نقدینگی بالایی میخواهد. بنابراین سرمایهگذاران خرد، قدرت کمتری برای سرمایهگذاری در این بازار دارند، هرچند اگر در سایر بازارهای جایگزین رکود ایجاد شود. در نتیجه رکود در سایر بازارها، احتمالا منجر به رونق در این بازار نخواهد شد و یا اگر هم شود، اثر آن ناچیز است.

رشد اقتصادی: در خصوص رابطه تولید ناخالص داخلی و بازار مسکن باید گفت که رشد اقتصادی که بیانگر رشد تولیدات و خدمات کشور است، منجر به افزایش سطح درآمدهای افراد جامعه و میزان اشتغال آنها خواهد شد. این امر قدرت خرید مردم را برای خرید مسکن افزایش میدهد. نکته مهم آن است که رشد اقتصادی به سرعت خود را در میزان تقاضای مسکن منعکس نمیکند و با وقفه صورت میگیرد.

سیاستهای دولتی: دولتها با اعمال سیاستها و قوانین و مقررات سعی بر مداخله در بازار مسکن دارند. در زمان رونق و رکود بازار مسکن سیاستهایی اعمال میکنند تا بخش عرضه و تقاضا را متعادل کنند. برای تحریک تقاضا در زمان رکود، دولت با اعمال سیاست انبساطی و ایجاد سهولت در پرداخت وام مسکن و در زمان رونق، با ایجاد محدودیت برای وام مسکن، نوسانات را تعدیل میکند. نکته مهم در تحلیل بازار مسکن آن است که مهمترین اقدام دولت برای مسکن، کنترل تورم و کمک به افزایش قدرت خرید افراد جامعه است. در این حالت است که بخش تقاضا به صورت جدی افزایش خواهد یافت، در غیر اینصورت در شرایط فعلی هرگونه مداخله از سوی دولت نهایتا موقت بتواند در بخش تقاضا جنبشی ایجاد کند.

نوسانات نرخ ارز: نرخ ارز هم بر میزان تقاضا و هم عرضه اثرگذار است. از جهت تقاضا، رشد نرخ ارز، بازار ارز را به عنوان بازار رقیب جذابتر از بازار مسکن کرده و خروج سرمایه را به دنبال دارد. همچنین رشد نرخ ارز منجر به افزایش تورم میشود. این موضوع قدرت خرید افراد را کمتر خواهد کرد. از جهت عرضه، رشد نرخ ارز منجر به رشد قیمت نهادههای تولید میشود.

محرکهای مهم در عرضه مسکن

در تحلیل بازار مسکن، در قسمت عرضه، دو نوع ملک عرضه میشود. اول ساختمانها و واحدهای نوساز و دوم واحدهای مسکونی از پیش ساخته شده، که عوامل متعددی بر عرضه این نوع املاک اثرگذار است. عرضهکنندگان نیز یا سازندگانی است که به قصد تامین نیاز مصرفی به مسکن یا برای سرمایهگذاری اقدام به ساختوساز میکنند و یا دولت که با هدف حمایت از بازار مسکن اقدام به عرضه واحدهای مسکونی دولتی میکند. در بخش عرضه عوامل متعددی اثرگذار است که از جمله این عوامل به قیمت نهادههای تولید، اعتبارات ساخت مسکن، فناوری ساخت، نرخ بازگشت سرمایه، موجودی مسکن، سیاستهای دولتی نظیر مالیات، مقررات و…میتوان اشاره کرد.

قیمت نهادههای تولید: در تحلیل بازار مسکن و در میان نهادههای تولید قیمت زمین بخش عمده هزینههای ساخت مسکن است. بیش از 60 درصد از هزینههای ساخت به زمین اختصاص دارد که البته این درصدها شهر به شهر و منطقه به منطقه متفاوت است. قیمت زمین به عوامل متعددی وابسته است که از جمله آن میتوان به کم و محدود بودن زمینهای قابل توسعه اشاره کرد. این امر منجر به افزایش قیمت زمین بهویژه در کلانشهرها میشود. هزینههای تامین مصالح، دستمزد و خدمات ساختمانی، مجوز ساخت و… از دیگر هزینههای تمام شده یک ساختمان است که تغییر در هرکدام بسته به سهم آن در هزینهها، منجر به تغییرات قیمتی مسکن خواهد شد.

نرخ بازگشت سرمایه: نرخ بازگشت سرمایه (Return on Investment) به سازندگان مسکن کمک میکند تا عملکرد سرمایهگذاری خود در یک پروژه را بررسی کنند. این نرخ در واقع نشان میدهد که میزان سود یک سرمایهگذاری آیا هزینههای آن را پوشش میدهد یا خیر؟ این نرخ از حاصل تقسیم بازده خالص سرمایهگذاری تقسیم بر هزینه سرمایهگذاری ضرب در 100 به دست میآید. در تحلیل بازار مسکن محاسبه این نرخ بسیار پیچیده است، چرا که باید تمامی هزینههای جانبی اعم از بیمه، مالیات، هزینه نگهداری و تعمیر و … را در نظر گرفت. هر چه این نرخ بیشتر باشد، گرایش سازندگان برای ساختوساز و در نتیجه عرضه ملک بیشتر خواهد شد.

سیاستهای دولتی: همانطور که گفته شد، سیاستهای دولت در عرضه و تقاضای مسکن اثرگذار است. در بخش عرضه طرحهای تشویقی همچون کاهش نرخ مالیات، سهولت در دریافت پروانه ساخت، وضع قوانین و مقرارات، افزایش تسهیلات ساخت یا عرضه خانههای دولتی میتواند در قیمتها اثرگذار باشد. نکته مهم آن است که لازمه اثرگذاری بلندمدت دولت بر بازاری همچون مسکن، اصلاح قوانین و مقررات بازدارنده، تخصیص کافی تسهیلات و کنترل متغیرهای اقتصادی است.

اجارهبها در تحلیل بازار مسکن

اجاره مسکن برای بسیاری از افراد جامعه جایگزینی برای خرید آن است. کاهش قدرت خرید یکی از عوامل مهم برای کوچ خریداران مسکن به بازار اجاره است. گرچه روند اجاره ملک طی سالهای اخیر روبه افزایش بوده است، اما سهم اجاره در ایران نسبت به سایر کشورهای در حال توسعه بسیار کمتر است.

با توجه به اینکه نظارت قوی بر بازار اجاره وجود ندارد، نوسان قیمتها و نابسامانی در بازار اجاره بسیار بوده است. عرضه مسکن اجارهای عمدتا از سوی افرادی است که به نیت سرمایهگذاری بلندمدت ملک خریداری و قصد درآمدزایی از آن را دارند. در بلندمدت نرخ اجارهبهای مسکن متاثر از نرخ افزایش قیمت مسکن و نرخ تورم است. در کوتاهمدت اما اثرات روانی، انتظارات قیمتی و عرضه و تقاضا در این بخش اثر بسیاری بر قیمتها دارد.

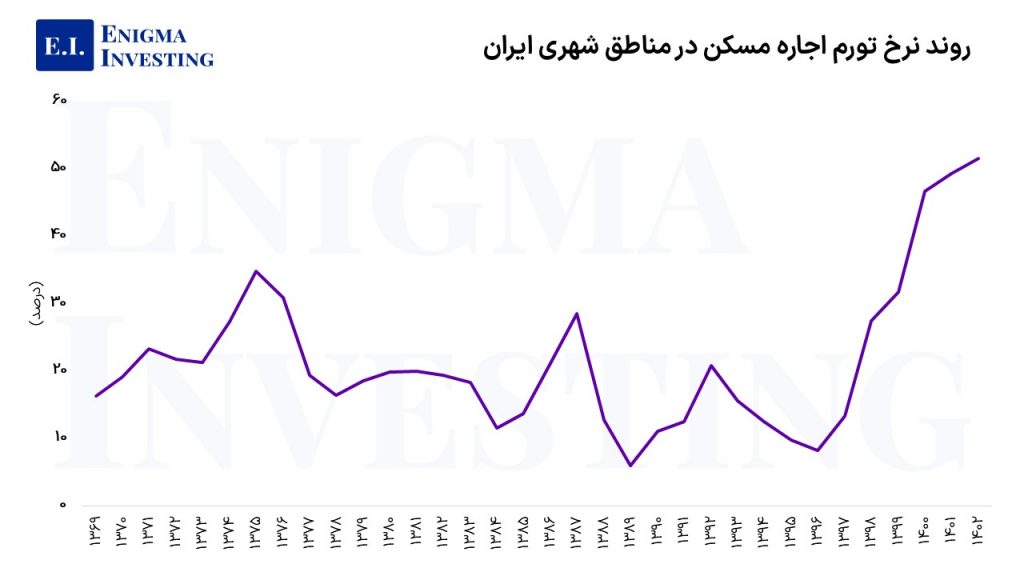

تورم اجاره مسکن در ایران

بر اساس آمارهای منتشر شده توسط بانک مرکزی، تورم اجاره بهای مسکن از سال 1396 با شیب تندی روبه افزایش بوده است. همچنین مرکز آمار ایران در جدیدترین گزارش تورم، میزان تورم نقطه به نقطه بخش مسکن را 43 درصد اعلام کرد. این در حالی است که میزان تورم نقطه به نقطه کل برابر با 31.6 درصد بوده است. بنابراین تورم بخش مسکن از تورم کل پیشی گرفته است.

نسبت قیمت به اجاره مسکن

در تحلیل بازار مسکن، نسبت قیمت به اجاره یا نسبت (P/R) یکی از شاخصهایی است که برای جهتیابی قیمت مسکن از آن استفاده میشود. در واقع قیمت مسکن و اجاره آن در بلندمدت با یکدیگر همسو بودهاند و رشد هر کدام، افزایش دیگری را در پیش خواهد داشت. بررسیها نشان میدهد که این نسبت در دوران رونق بازار مسکن افزایش و در دوره رکود کاهش خواهد یافت.

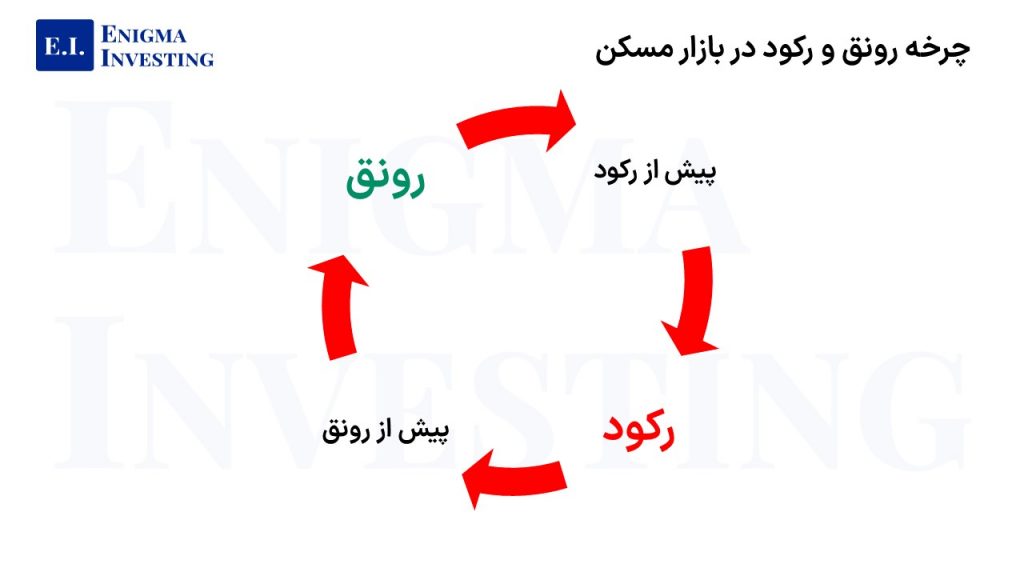

دورههای رونق و رکود در تحلیل بازار مسکن

با توجه به اینکه دوره رونق و رکود مسکن در ایران طی ادوار مختلف چرخش داشته و میتوان گفت از یک الگوی مشخصی تبعیت داشته، بسیاری از افراد به دنبال نشانههای تغییر در این بازار هستند. در ادامه دورههای رونق و رکود در بازار مسکن در ایران و نشانههای هر دوره آورده شده است:

دوره رونق: این دوره عمدتا بین 2 تا 3 سال زمان میبرد. البته بسیاری از محرکها در کوتاه یا بلندشدن مدت دوره رونق اثرگذارند. مهمترین این محرکها نرخ تورم و… است. در این دوره افزایش قیمتها رفته رفته آغاز و ناگهان جهش خواهد کرد. تعداد معاملات مسکن افزایش و تعداد پروانههای ساخت رشد قابل توجهی خواهد کرد. همچنین بسیاری معتقدند که نسبت P/R افزایش محسوسی خواهد داشت.

پیشآغاز رکود: این مرحله عمدتا 3 تا 6 ماه زمان میبرد. در این مرحله قیمتها به اوج خود رسیدهاند و رفته رفته از سطوح خود عقبنشینی میکنند. حجم معاملات اندکی کاهش مییابد.

دوره رکود: این دوره بین 2 تا 4 سال زمان میبرد. البته همانطور که در خصوص دوره رونق گفته شد، عوامل بسیاری ممکن است که دوره رکود را طولانیتر یا کمتر کند. معاملات در این دوره به شدت کاهش مییابد و میزان تخفیف فروشندگان به خریداران بسیار خواهد شد. پروانههای ساخت کاهش و تنها مصرفکنندگان واقعی به خرید مسکن اقدام خواهند کرد. سرمایه یا پول بسیاری از بازار مسکن خارج خواهد شد. در این دوره نسبت P/R به شدت کاهش خواهد یافت. در ایران بازار مسکن در این مرحله قرار دارد.

پیش آغاز رونق: در این دوره که حدود 3 تا 6 ماه طول میکشد، تحرکات مثبتی در بازار مسکن دیده میشود. قیمتها به کف رسیده و رفته رفته افزایش خواهد یافت. پروانههای ساختمانی و تعداد معاملات نیز با شیب ملایمی افزایش خواهند یافت.

نکات مهم در تحلیل بازار مسکن

برای تحلیل بازار مسکن باید نکاتی را در نظر داشت. با توجه به اینکه عمدتا سازندگان، در زمان رونق تصمیم به ساخت گرفته و در زمان رکود مسکن ساخته شده را به فروش میرسانند، باید گفت که افزایش صدور پروانههای ساختمانی، حرکت به سمت رکود بعدی را نشان میدهد. با توجه به اینکه زمان ساخت در ایران عمدتا 2 سال زمان میبرد، در نتیجه افزایش عرضه در بخش مسکن (سیاستها و مشوقهای دولتی) با تاخیر و موقتا در قیمتها اثر میگذارد. ضمن آنکه رونق و رکود به تغییرات بخش تقاضا بستگی دارد.

دوره رکود عمدتا طولانیتر از دوره رونق و بهترین زمان برای فروش در انتهای دوره رونق (پیش از دوره ورود به رکود) است. فروش مسکن در دوره رکود بسیار مشکل خواهد بود. دوره پیش از رکود به رونق بهترین زمان برای خرید ملک است. رشد شدید قیمتها در دوره رونق منجر به عمیقتر شدن دوره رکود خواهد شد.

نرخ رشد قیمت مسکن همواره بر اساس تورم تغییر نمیکند، در برخی سالها نرخ رشد مسکن بیشتر و در برخی ازسالها کمتر از تورم عمومی بوده است. قیمت زمین نوسانات قیمت بیشتری را نسبت به مسکن دارد.

جدیدترین تحولات در بازار مسکن ایران

در تحلیل بازار مسکن توجه به پروانههای ساخت بسیار اهمیت دارد. بر اساس آخرین آمارهای مرکز آمار ایران در زمستان 1402، حدود 49,916 پروانه احداث ساختمان صادرشده است كه نسبت به فصل پاییز 20.8 درصد و نسبت به فصل مشابه سال گذشته 22.5 درصد افزایش داشته است. از این میزان پروانه صادرشده 817 پروانه به شهر تهران اختصاص داشت كه نسبت به فصل پاییز 54.7 درصد و نسبت به فصل مشابه سال گذشته 50.7 درصد کاهش داشته است.

بر اساس جدیدترین آمارهای بانک مرکزی نیز از معاملات تهران در مرداد 1403، تعداد آپارتمانهای مسکونی معامله شده در شهر تهران به 3/7 هزار واحد مسکونی رسيده که نسبت به تیرماه و ماه مشابه سال قبل به ترتيب 3 و 26/2 درصد افزايش داشته است. همچنین متوسط قيمت يک متر مربع زیربنای واحد مسکونی معامله شده از طريق

بنگاههای معاملات ملکی 88.5 ميليون تومان بوده که نسبت به ماه قبل و ماه مشابه سال قبل به ترتيب 1/2 و 16/8 درصد افزايش را نشان میدهد.

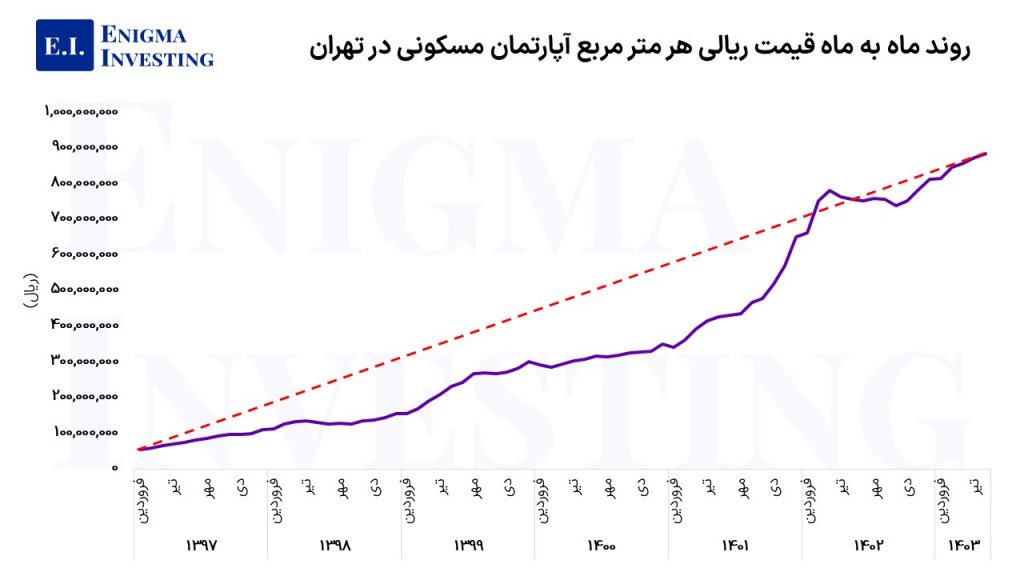

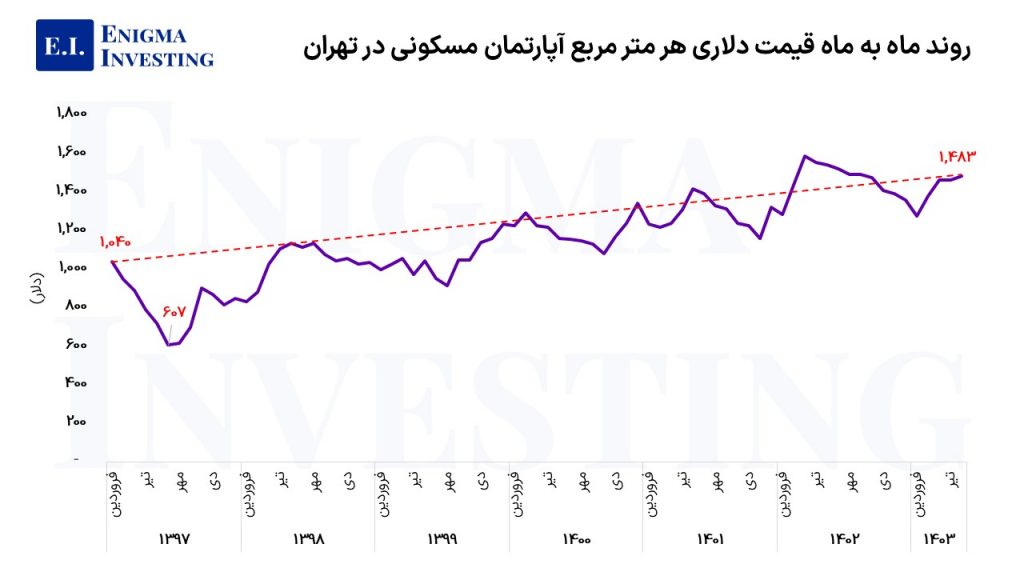

روند قیمتی دلاری و ریالی مسکن در تهران

دو نمودار زیر روند ریالی و دلاری قیمت هر مترمربع آپارتمان مسکونی در تهران را نشان میدهد. همانطور که مشاهده میشود، بازدهی ریالی مسکن از سال 97 تاکنون شیب نسبتا تندی داشته، این در حالی است که بازدهی دلاری مسکن شیب بسیار ملایمی داشته است. نکته مهم آن است که طی چندین سال اخیر رشد ریالی قیمت مسکن از تورم عمومی سبقت گرفته است. بنابراین تحلیلگران بازدهی دلاری را معیاری برای محاسبه بازده واقعی مسکن میدانند، میزان رشد دلاری مسکن، از ابتدای سال 97 تاکنون 43 درصد بوده است.

در ابتدای سال 97 قیمت دلاری هر متر مربع آپارتمان در تهران 1,040 دلار بوده که در پایان مهر این عدد به حدود 1,500 دلار رسیده است. البته نوسانات در نمودار دلاری به مراتب بیش از نمودار ریالی است که علت هم روند قیمت دلار بوده است. در واقع کنترل نرخ ارز توسط دولت، مانع از رشد بیشتر آن شده است.

برآورد و تحلیل بازار مسکن در ایران

همانطور که گفته شد، تورم عاملی مهم برای رشد قیمت مسکن است. در ایران رکود تورمی بر بازارها حکمفرما است، یعنی بهرغم آنکه قیمتها روز به روز افزایش مییابد، قدرت خرید مردم کاهش یافته و این امر تحرکی در بخش تقاضا ایجاد نمیشود. در بخش مسکن نیز این موضوع کاملا دلالت دارد.

گرچه کلیات بازار مسکن دچار رکود است، اما این موضوع شهر به شهر، منطقه به منطقه و متراژ با متراژ متفاوت است. رشد قیمتها منجر به عدم توان مالی افراد برای خرید مسکن شده است. در این خصوص بسیاری از افراد جامعه که ترس جاماندن از خانهدار شدن را دارند، به واسطه قیمتهای بالا و میلیاردی مسکن، به سمت معامله واحدهای مسکونی با متراژ کمتر حرکت کردهاند و در این دسته از واحدها تقاضا بالاتر است. به همین منظور مناطقی که واحدها با متراژ کمتر بیشتری دارند، همچون منطقه 5 تهران، تقاضای بسیار بیشتری در آن دیده میشود. نکته بعدی آن است، که گرایش افراد به سمت مناطق حومه شهری بیشتر شده است که علت هم همان عدم توان مالی برای خرید ملک در مناطق داخل شهری است.

بسیاری از تحلیلگران و صاحبنظران بخش مسکن معتقدند که دوره رکود عمدتا در ایران در یک دوره 3 ساله بوده است. بسیاری معتقدند که رکود اخیر مسکن از اوایل سال 1402 شدت گرفت. بنابراین با توجه به چرخه رونق و رکود در ایران، احتمالا یک تا 2 سال آینده همچنان رکود بر بازار مسکن حکمفرما باشد. از طرفی همانطور که گفته شد، عامل مهمی که منجر به افزایش تقاضا میشود، تورم است. کنترل تورم از سوی دولت عمدتا در بخش تولید بوده که آن هم به دلیل عرضه دلار ارزان به واردکنندگان است. در بخش خدمات و مسکن کنترل تورم از دستان دولت خارج شده و میتوان گفت تورم این بخش به نظر واقعیتر باشد. با فرض کنترل تورم در بخش خدمات (احتمال آن کم است) میتوان انتظار داشت که تقاضا برای مسکن در آینده نه چندان دور بیشتر شود.

نکته بعدی قیمت دلار است. در حال حاضر نرخ دلاری مسکن حدود 1,500 دلار به ازای هر متر مربع آپارتمان مسکونی در تهران است. با توجه به اینکه دولت کنترل شدیدی بر نرخ دلار دارد، احتمالا تا پایان سال تغییرات چندانی در قیمت دلار مشاهده نشود. افزایش قیمت دلار منجر به رشد قیمت ریالی مسکن خواهد شد. بنابراین در تحلیل بازار مسکن و در افق یک تا 2 ساله این بازار همچنان انتظار رکود وجود دارد.