اوراق صکوک چیست؟ فرصتهای سرمایهگذاری و انواع آن

اوراق صکوک به عنوان یک ابزار مالی مبتنی بر اصول اسلامی به عنوان یک گزینه مناسب برای سرمایه گذاری در بازار سرمایه ایران شناخته میشود. این اوراق به شرکتها و دولت امکان میدهد تا منابع مالی را بدون استفاده از سود و به روشهای مطابق با اصول اسلامی جذب کنند. همچنین، اوراق صکوک به سرمایهگذاران فرصتی برای سرمایهگذاری در پروژهها و صنایع مختلف را با اطمینان از رعایت اصول اسلامی ارائه میدهند. این اوراق همچنین به بانکها و موسسات مالی امکان میدهند تا منابع مالی خود را به شکل اسلامی جذب کنند.

- پیشنهاد میشود مقاله اوراق بهادار را در وبسایت انیگما بخوانید.

اوراق صکوک چیست؟

اوراق صکوک اسلامی نوعی اوراق بهادار با پشتوانه مالی است که برای تامین مالی بنگاهها استفاده میشود. این اوراق، مالکیت مشاع دارندگان آن بر یک یا چند دارایی را نشان میدهد. صکوک، جمع کلمه صک است که بهعنوان معادل عربی چک استفاده میشود. اوراق صکوک به زبان ساده شباهت زیادی با اوراق قرضه دارد اما اوراق صکوک بر پایه اصول اسلامی طراحی میشوند. چرا که اوراق قرضه مبتنی بر استقراض با بهره هستند که این امر در اسلام حرام شمرده میشود. از اینرو، اوراق صکوک از ابزارهای مالی جدید هستند که در کشورهای اسلامی بهجای اوراق قرضه مورد استفاده قرار میگیرد.

تفاوت و شباهت اوراق صکوک اسلامی با اوراق قرضه

اوراق صکوک مبتنی بر داراییهای فیزیکی و ملموس است و دارنده این اوراق، مالک مشاع این داراییها میشود. این در حالی است که اوراق قرضه بر دارایی فیزیکی مبتنی نیست و صرفا گواهی مبنی بر تعهد بدهی از صادرکننده به خریدار اوراق قرضه است. بر این اساس، ارزش اوراق صکوک به دارایی فیزیکی مبتنی بر آن وابستگی دارد، در حالی که اعتبار اوراق قرضه به صادرککنده این اوراق وابسته است. با این حال، اوراق صکوک و قرضه، هر دو امکان تامین وجوه نقد برای بنگاهها و امکان خرید و فروش در بازار ثانویه اشتراک دارند.

تفاوت دیگری که اوراق قرضه با صکوک دارند مربوط به فروش آنها در بازارهای ثانویه میشود. فروش صکوک در بازار ثانویه در واقع فروش مالکیت دارایی مشخصی است، اما فروش اوراق قرضه در بازار ثانویه در واقع فروش بدهی است. در صکوک امکان افزایش اصل دارایی و در نتیجه افزایش ارزش اوراق صکوک وجود دارد اما در اوراق قرضه این امکان وجود ندارد.

انواع اوراق صکوک

در ادامه انواع اوراق صکوک به تفکیک سوددهی طبقهبندی و بررسی شده است.

ابزارهای مالی انتفاعی

ابزارهای مالی انتفاعی با سود معین و قابل فروش در بازار ثانویه:

اوراق مرابحه: اوراق بهاداری هستند که دارندگان آنها به صورت مشاع مالک دارایی مالی (دینی) هستند که بر اساس قرارداد مرابحه حاصل شدهاست. این اوراق بازدهی ثابت داشته و قابل فروش در بازار ثانویه هستند. اوراق مرابحه در بورس ایران جهت تامین مالی و نقدینگی شرکتهای فعال مورد استفاده قرار میگیرد که منظور همان اوراق مرابحه دولتی (اراد) است. کاربرد این اوراق به این صورت است که هر زمان شرکتی در پیشبرد اهداف و امور داخلی خود جهت توسعه با کمبود نقدینگی روبهرو میشود، اقدام به عرضه اوراق صکوک مرابحه میکند.

اوراق اجاره: اوراق بهاداری است که بر اساس عقد اجاره منتشر میشود و نشاندهنده مالکیت مشاع دارندگان آن، در دارایی مبنای انتشار اوراق است که اجاره داده میشود. صکوک اجاره یکی از مهمترین انواع اوراق صکوک است که در سالهای اخیر به عنوان ابزاری نوین برای تامین مالی در کشور معرفی شده است.

اوراق صکوک اجاره به اوراقی گفته میشود که دارندگان آن، مالکیت مشاع یک دارایی پایه را بهدست میآورند و بسته به شرایط قرارداد، منافع حاصل از آن دارایی به مصرفکننده یا بانی واگذار میشود. دارایی پایه در اوراق اجاره باید از شرایطی مشخص برخوردار باشد. از میان داراییهای پایه قابل قبول برای اوراق اجاره میتوان به «زمین»، «ساختمان و تاسیسات»، «ماشینآلات و تجهیزات» و «وسایل حمل و نقل» اشاره کرد. بهطور کلی این داراییها باید مشخصاتی داشته باشند که بهکارگیری آنها جریان نقدی و درآمدی ایجاد کند، محدودیت یا منع قانونی برای انتقال دارایی یا منافع ناشی از آن وجود نداشته باشد و امکان واگذاری به سایرین را داشته باشد.

اوراق استصناع: اسناد و گواهیهای دارای ارزش یکسان هستند و برای تجمیع وجوه لازم جهت ساخت کالایی استفاده میشوند که تحت تملک دارنده صُکوک است.

اوراق سلف: سلف از اقسام بیع و عکس نسیه است. هنگامیکه شخصی تولید یا ارائهی کالای معینی را مورد هدف قرار میدهد، با انتشار اوراق سلف قادر خواهد بود تا منابع مالی مورد نیاز خود را تامین کند. در واقع سرمایهگذاران در این اوراق، کالای مورد نظر را پیش خرید کردهاند.

اوراق منفعت: سند مالی بهاداری است که بیانگر مالکیت دارنده آن بر مقدار معین خدمات یا منافع آینده از یک دارایی بادوام است، که در ازای پرداخت مبلغ معینی به وی منتقل شده است.

اوراق جعاله: اوراق مالکیت مشاع خدمتی است که بر اساس قرارداد جعاله تعهد انجام و تحویل آن شده است. بعد از پایان خدمت (موضوع جعاله)، صاحبان اوراق، مالک مشاع نتیجه خدمت خواهند بود. نتیجه خدمت ممکن است امتیاز مالی یا دارایی فیزیکی باشد.

اوراق رهنی: این نوع از اوراق صکوک به منظور خرید مطالبات رهنی توسط ناشر منتشر میشود. مطالبات رهنی شامل مطالبات مدتدار اشخاص حقوقی ناشی از قراردادهای مبادلهای از قبیل فروش اقساطی، اجاره به شرط تملیک و جعاله (به استثنای سلف) است که دارای وثیقه رهنی است.

اوراق خرید دین: اوراق بهادار بانامی است که به منظور خرید مطالبات مدتدار اشخاص حقوقی به استثنای مطالبات ناشی از عقد سلف منتشر میشود. منظور از مطالبات، مطالبات ریالی مدتدار اشخاص حقوقی از اشخاص حقیقی و حقوقی ناشی از عقود مبادلهای از قبیل فروش اقساطی، اجاره به شرط تملیک و جعاله (به استثنای سلف) است.

ابزارهای مالی انتفاعی با سود انتظاری:

اوراق مضاربه: سندی است که مالکیت دارندگان آن را نشان میدهد. بهطوریکه ناشر اوراق مضاربه با واگذاری اوراق، وجوه متقاضیان اوراق را جمعآوری کرده و به عنوان مضاربه در اختیار بانی قرار میدهد. بانی در فعالیت اقتصادی سودآور (بازرگانی) به کار میگیرد و در پایان هر معامله یا پایان هر دوره مالی سود حاصله را بر اساس نسبتهایی که روی اوراق نوشته شده، میان خود و صاحبان اوراق تقسیم میکند.

اوراق مزارعه: یکی دیگر از انواع اوراق صکوک، اوراق مزارعه است. این اوراق، سند مالکیت مشاع دارندگان اوراق بر زمین یا زمینهای زراعی یا دیگر نهادههای تولیدی زراعی معین است که به قرارداد مزارعه برای کشت و زرع در اختیار عامل مزارعه گذاشته شدهاست.

اوراق مساقات: سند مالکیت مشاع دارندگان اوراق بر باغ یا باغهای مثمر یا دیگر نهادههای تولیدی باغی معین است که به قرارداد مساقات برای باغداری در اختیار عامل قرارداد مساقات گذاشته شدهاست.

اوراق مشارکت: سندی است گویای مالکیت دارنده آن، نسبت به بخشی از یک دارایی حقیقی که متعلق به دولت، شرکتهای تعاونی یا خصوصی است و تا سررسید اوراق، هر نوع تغییر قیمت دارایی متوجه صاحب اوراق مشارکت است.

ابزارهای مالی غیر انتفاعی

اوراق قرضالحسنه: اوراق بهاداری است که بر اساس قرارداد قرض بدون بهره منتشر میشود و به موجب آن قرارداد، ناشر اوراق به میزان ارزش اسمی آنها از دارندگان اوراق استقراض میکند و به همان مقدار به آنان بدهکار است و بایستی در سررسید معین یا عندالمطالبه به آنان بپردازد.

اوراق وقفی: اوراق بهادار با نامی است که به قیمت اسمی مشخص برای مدت معین (زمان احداث پروژه) منتشر میشود و به واقفینی که قصد مشارکت در طرحهای عامالمنفعه را دارند، واگذار میشود.

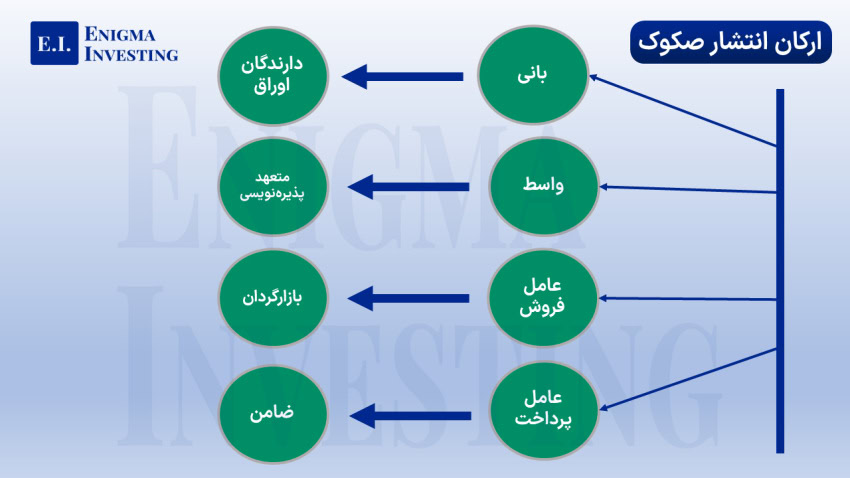

نهادهای مالی ضروری در انتشار صکوک

بانی: بانی شخص حقوقی است که نهاد واسط برای تامین مالی او، در قالب عقود اسلامی اقدام به انتشار اوراق بهادار اسلامی میکند.

واسط: این نهاد یک شرکت حقوقی با مسئولیت محدود است که توسط شرکت مدیریت دارایی مرکزی بازار سرمایه به عنوان عامل انتشار انواع اوراق بهادار اسلامی تشکیل میشود. هر نهاد واسط در هر زمان نمیتواند برای تامین مالی بیشتر از یک طرح، اوراق بهادار منتشر کند. این نهاد به منظور نقل و انتقال دارایی به وکالت از دارندگان صکوک اجاره و انتشار صکوک اجاره تشکیل میشود.

عامل فروش: شخص حقوقی که نسبت به عرضه اوراق بهادار اسلامی از طرف ناشر برای فروش اقدام میکند. این شخص حقوقی از بین شرکتهای کارگزاری عضو بورس اوراق بهادار تهران یا فرابورس ایران توسط بانی انتخاب میشود.

عامل پرداخت: شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه است که نسبت به پرداختهای مرتبط با اوراق بهادار اسلامی در سررسیدهای معین به سرمایهگذاران اقدام میکند.

شرکت مدیریت دارایی مرکزی بازار سرمایه: این شرکت یک نهاد مالی است که وظیفه تاسیس و راهبری نهادهای واسط را در بازار سرمایه ایران بر عهده دارد. این نهاد در نقش امین، وظیفه حفظ منافع دارندگان اوراق بهادار و حصول اطمینان از صحت عملیات ناشر، مدیریت دارایی مرکزی بازار سرمایه و… را دارد.

فروشنده: فروشنده میتواند بانی یا شخص حقوقی دیگری باشد که اقدام به فروش دارایی به نهاد واسط میکند.

ضامن: ضامن توسط بانی و با تایید سازمان بورس صرفا از بین بانکها، موسسات مالی و اعتباری تحت نظارت بانک مرکزی جمهوری اسلامی ایران، بیمههای تحت نظارت بیمه مرکزی، شرکتهای تامین سرمایه، شرکتهای سرمایه گذاری، نهادهای عمومی و موسسات دولتی انتخاب میشود.

مزایای سرمایهگذاری در صکوک

- مهمترین مزیت اوراق صکوک اسلامی، ارتباط بین بازار پول و سرمایه است.

- افزایش نقدینگی بانی یعنی رکنی که به تامین مالی از طریق صکوک نیاز دارد.

- جایگزین شدن وجوه نقد در ترازنامه به جای داراییهای غیرنقد یا داراییهایی که نقدینگی پایینی دارند.

- باوجود جدا شدن بخشی از داراییها از شرکت بانی، باز هم بانی میتواند از آنها استفاده کند.

- ریسک و هزینه تامین مالی صکوک بهواسطه انتشار با پشتوانه دارایی کمتر است.

- بازار سرمایه با امکان تبدیل داراییها به اوراق بهادار توسعه مییابد.

- امکان نقدشوندگی مناسب این اوراق در صورت وجود بازار ثانویه برای دادوستد وجود دارد.

- سود اوراق صکوک معاف از مالیات است که جذابیت سرمایهگذاری در این اوراق را برای سرمایهگذاران افزایش میدهد.

- صکوک با فراهم کردن امکان تبدیل داراییها به اوراق بهادار به توسعهی بازار سرمایه کمک میکند.

ریسکها و معایب سرمایهگذاری در صکوک

- مبلغ اجارهبها در قرارداد صکوک ثابت است و دارندگان این اوراق در این مدت اجاره ثابتی را دریافت میکنند؛ به همین دلیل در صورت افزایش نرخ سود در بازار، دارندگان اوراق سود کمتری دریافت خواهند کرد.

- اگر قیمت دارایی در پایان مدت قرارداد کاهش یابد، دارندگان اوراق زیان خواهند کرد. البته میتوان با اعطای اختیار فروش به دارندگان اوراق، از بروز این ریسک جلوگیری کرد.

- درصورتی که دارایی مورد اجاره، در قرارداد صکوک خسارت ببیند، از ارزش دارایی کاسته میشود و درنتیجه دارندگان اوراق صکوک ضرر خواهند کرد. البته میتوان این ریسک را از طریق بیمه کردن داراییها به طور کامل از بین برد.

نحوه معامله صکوک

برای خریداری اوراق صکوک، لازم است ابتدا نسبت به دریافت کد بورسی اقدام کرده باشید. پس از دریافت کد بورسی میتوان به سامانه معاملات آنلاین کارگزاری خود مراجعه کرد و همانند خرید و فروش سهام، پس از جستجوی نماد مورد نظر، سفارش خود را ثبت کرد. لازم به ذکر است، برای دریافت اطلاعات مربوط به اوراق صکوک منتشر شده، میتوان به سایت شرکت مدیریت دارایی مرکزی بازار سرمایه به آدرس sukuk.ir/fa مراجعه کرد و از طریق منوی «آمار انتشار» گزینه «مشخصات صکوک منتشره» را انتخاب کرد. در ادامه با انتخاب هر گزینه میتوان مشخصات اوراق مورد نظر خود را مشاهده کرد.

سوالات متداول

این اوراق دارای سود ثابت یا متغیر هستند و در بازارهای ثانویه قابل معامله هستند.

در این اوراق نیز دارندگان آن بهصورت مشاع مالک دارایی مالی هستند که بر اساس قرارداد مرابحه حاصلشده است. این اوراق با بازدهی ثابت و قابلیت فروش در بازار ثانویه منتشر میشوند.

یکی از انواع اوراق بدهی در ایران است که کارکرد اصلی آن مانند سایر اوراق بدهی تامین مالی پروژههای دولتی یا خصوصی مانند طرحهای عمرانی، زیرساختی واقتصادی است. اوراق مشارکت اوراق بهادار بلندمدتی هستند که توسط دولتها یا شرکتها برای تامین مالی پروژههای عمرانی یا تولیدی صادر میشوند.