الگوی هارامی چیست؟ + راهنمای کامل برای معاملهگران بازار

در دنیای پیچیده و پویای بازارهای مالی، تحلیل تکنیکال یکی از ابزارهای حیاتی برای سرمایهگذاران و معاملهگران است که برای پیشبینی روندهای بازار و اتخاذ تصمیمات بهینه استفاده میشود. الگوهای مختلف تحلیل تکنیکال از جمله الگوی هارامی، نقش مهمی در تحلیل و پیشبینی حرکت قیمت دارند. کندل هارامی که یکی از پرکاربردترین الگوهای تحلیلی در بازارهای مالی به شمار میرود، با استفاده از اندازهگیری تغییرات قیمت در زمان و شناسایی الگوهای مشخص به سرمایهگذاران کمک میکند تا زمان ورود و خروج از بازار را بهتر پیشبینی کنند. در این مقاله به بررسی عمیق الگوی هارامی، شناسایی الگوهای مختلف و نحوه استفاده از آن در معاملهگری و سرمایهگذاری پرداخته شده است. همچنین، نکات کلیدی برای تفسیر صحیح این کندل و استراتژیهای موفق برای بهرهگیری از آن در بازارهای مالی مورد بررسی قرار گرفته است.

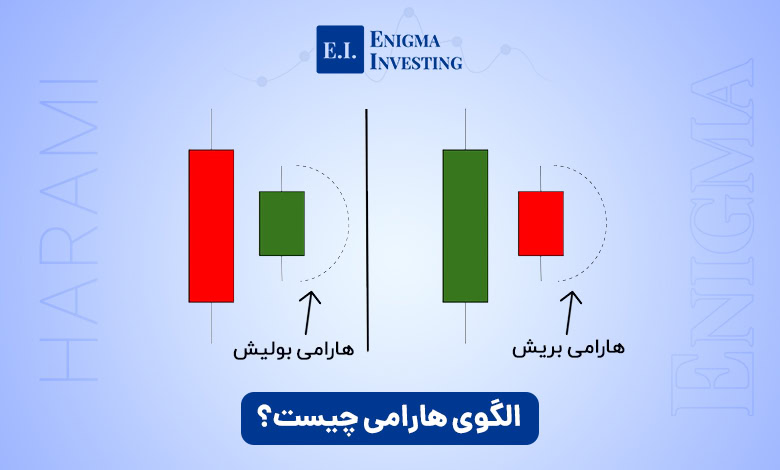

الگوی هارامی چیست؟

الگوی هارامی (Harami Pattern) یکی از الگوهای معروف در تحلیل تکنیکال است که به منظور شناسایی نقاط ورود و خروج در بازارهای مالی مورد استفاده قرار میگیرد. کندل هارامی بر اساس ترکیبی از کندلهای ژاپنی (Japanese candlesticks) تشکیل شده است و از آن برای تشخیص تغییرات مهم در روند قیمت استفاده میشود.

به طور کلی این الگو دو کندل را شامل میشود که در کنار یکدیگر قرار میگیرند. این دو کندل باید شرایط خاصی را داشته باشند تا این الگو شناسایی شود. کندل نخست (First Candle)، باید یک کندل بزرگ باشد و نشاندهنده روندی است که تا آن زمان در بازار ایجاد شده است. این کندل ممکن است یک کندل صعودی (bullish) باشد که قیمت بازگشایی آن کمتر از قیمت پایانی کندل قبلی است، یا یک کندل نزولی (bearish) باشد که قیمت بازگشایی آن بیشتر از قیمت پایانی کندل قبلی است.

کندل دوم (Second Candle) باید به طور کامل، درون محدوده کندل نخست قرار گیرد و معمولا به صورت معکوس نسبت به کندل نخست باشد. به عبارت دیگر، اگر کندل نخست کندل صعودی باشد، کندل دوم باید یک کندل نزولی باشد و برعکس. قیمت پایانی کندل دوم همچنین باید نسبت به قیمت بازگشایی کندل نخست در معکوس آن وضعیت باشد.

در واقع، کندل هارامی به معاملهگران اطلاعات مهمی درباره احتمال تغییر روند قیمت فراهم میآورد، بهطوریکه هرچه کندل دوم قویتر و بزرگتر باشد، اهمیت الگوی هارامی بیشتر خواهد بود. کندل هارامی میتواند در زمانهای مختلف و در نمودارهای مختلف معتبر باشد، ولی به عنوان همه الگوهای تحلیل تکنیکال، نیاز به تایید و ارزیابی بهترین شرایط ورود و خروج از بازار دارد تا بهصورت موفقیتآمیز برای تصمیمگیری در معاملات مورد استفاده قرار گیرد.

- مقاله پیشنهادی: کندل چیست؟

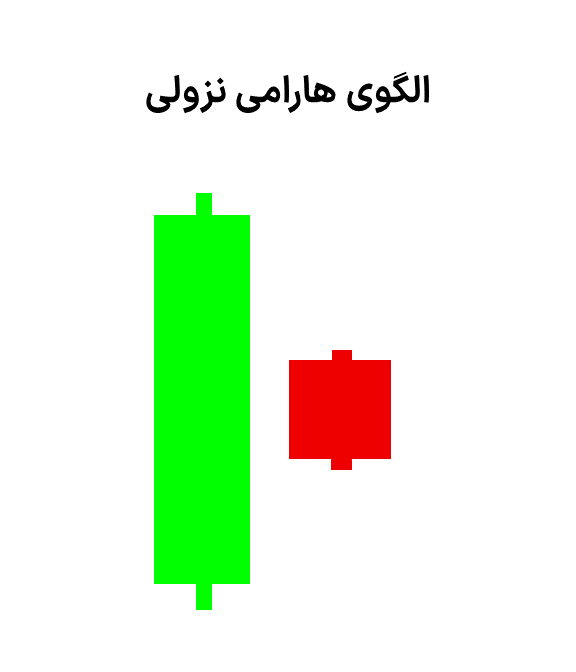

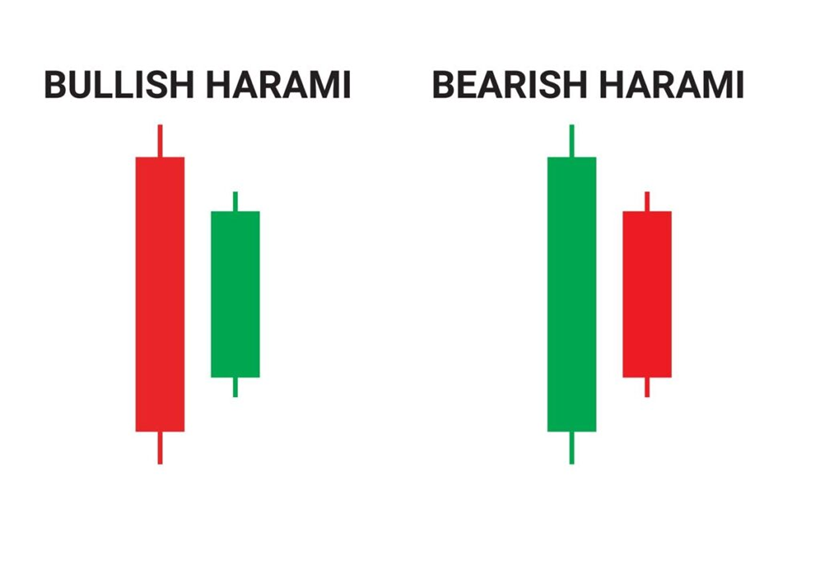

بررسی الگوی هارامی نزولی

الگوی هارامی نزولی (Bearish Harami Pattern) معمولا به عنوان نشانهای از احتمال انعکاس قیمت از صعود به نزول در بازارهای مالی شناخته میشود. کندل هارامی معمولا در نمودارهای شمعی شکل میگیرد و دارای دو کندل است که به ترتیب یک کندل بزرگ مثبت (که ممکن است یک کندل سفید یا سبز باشد) و یک کندل کوچک منفی (ممکن است یک کندل سیاه یا قرمز باشد) است.

در کندل هارامی، کندل اول (Bullish Candle) اغلب یک کندل بزرگ و قراردادی است که نشاندهنده یک روند صعودی قبلی در بازار است. این کندل ممکن است شامل بازگشایی قیمت بالاتر از قیمت قبلی یا افزایش قیمت در طول روز و پایان معامله با قیمت بالاتر از قیمت گشایش باشد. کندل دوم (Bearish Candle)، کوچکتر از کندل قبلی است و کاملا درون بدنه کندل قبلی (به عنوان معکوس) قرار دارد. در اغلب موارد، کندل دوم بالاتر از کندل قبلی بازگشایی میشود.

کندل هارامی نزولی معمولا به عنوان یک نشانه احتمالی برای اتمام روند صعودی در بازار شناخته میشود. کندل دوم نشاندهنده این است که قدرت خرید کاهش یافته است و نمیتواند بازار را به سمت بالا هدایت کند، به جای آن، قدرت فروش در حال ورود به بازار است. استفاده از کندل هارامی برای تصمیمگیری در خصوص سرمایهگذاری باید همراه با شرایط بازار و سایر شاخصهای تکنیکال مورد بررسی قرار گیرد. بهعنوان مثال، اگر کندل هارامی در یک مقاومت قوی شکل گیرد، ممکن است قوت انعکاسی بیشتری داشته باشد.

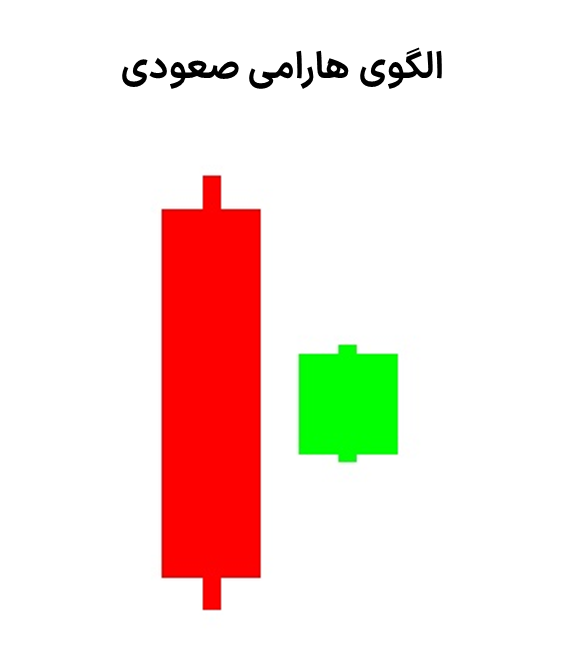

بررسی الگوی هارامی صعودی

الگوی هارامی صعودی (Bullish Harami Pattern) معمولا به عنوان یک نشانه انتقال از بازار کاهشی به بازار صعودی در نمودارهای شمعی شناخته میشود. کندل هارامی اغلب در انتهای یک روند نزولی یا در نزدیکی نقاط پایینی بازار شکل میگیرد و شامل دو کندل، به ترتیب یک کندل بزرگ منفی و یک کندل کوچک مثبت است.

در این الگو، کندل اول (Bearish Candle) نشاندهنده یک روند نزولی است که به طور عمده کاهش قیمتها را نشان میدهد. ممکن است این کندل شامل گشایشی پایین تر از قبلی، کاهش قیمت در طول روز و پایان معامله با قیمتی کمتر از قیمت گشایش باشد. کندل دوم (Bullish Candle) کوچکتر است و به طور کامل درون بدنه کندل قبلی (به عنوان معکوس) قرار دارد. این کندل معمولا با گشایشی کمتر از قیمت قبلی، افزایش قیمت در طول روز و پایان معامله با قیمتی بالاتر از قیمت گشایش مشخص میشود.

در واقع، کندل هارامی به عنوان یک نشانه انتقالی در نظر گرفته میشود که حاکی از شکلگیری تقاضای جدید در بازار است و ممکن است بازار از روند نزولی به صعودی تغییر کند. تایید کندل هارامی میتواند با افزایش قیمت در روزهای بعدی، کندلهای تاییدی مثبت یا استفاده از شاخصهای فنی دیگر مانند میانگین متحرک ساده (SMA)، نسبتهای Fibonacci و… صورت گیرد.

معاملهگران ممکن است با تاکید بر استفاده از فیلترها و شرایط تاییدی برای اطمینان از صحت الگو قبل از ورود به معاملات از کندل هارامی برای شناسایی نقاط ورود به معاملات خرید استفاده کنند.

تفاوت الگوی هارامی صعودی و نزولی

کندل هارامی صعودی به عنوان یک نشانه انتقالی از بازار کاهشی به بازار صعودی شناخته میشود و معمولا معاملهگران از آن برای شناسایی نقاط ورود به معاملات خرید استفاده میکنند. در حالی که الگوی هارامی نزولی به عنوان یک نشانه انتقالی از بازار صعودی به بازار نزولی شناخته میشود و معمولا معاملهگران از آن برای شناسایی نقاط ورود به معاملات فروش استفاده میکنند.

| الگو | روز اول | روز دوم |

|---|---|---|

| هارامی صعودی | کندل نزولی بزرگتر (قرمز) | کندل صعودی کوچکتر (سبز) |

| هارامی نزولی | کندل صعودی بزرگتر (سبز) | کندل صعودی بزرگتر (سبز) |

به طور کلی، تفاوت اصلی بین الگوی هارامی صعودی و نزولی در جهت حرکت قیمت است که الگوی هارامی کراس نشاندهنده نیروهای خریدار و فروشنده متفاوت هستند. در واقع، کندل هارامی کراس نمایانگر تغییر از روند نزولی به صعودی است، در حالی که کندل هارامی نزولی نشاندهنده تغییر از روند صعودی به نزولی است. کندل های هارامی برای معاملهگران اهمیت دارند زیرا میتوانند نقاط انتقالی مهمی در بازار را نشان دهند و در تصمیمگیریهای معاملاتی به آنها اعتماد کنند.

کاربرد فیلتر الگوی هارامی

در تحلیل تکنیکال، استفاده از فیلترها برای افزایش اعتماد و صحت الگوهای قیمتی بهویژه در فیلتر الگوی هارامی صعودی اهمیت دارد. فیلترها به عنوان شرایط یا معیارهای اضافی استفاده میشوند که قبل از اعمال یک الگوی قیمتی، معاملهگران باید آنها را بررسی کنند. در مورد فیلتر کندل هارامی، میتوان فیلترهای زیر را برای تایید الگو و افزایش احتمال موفقیت معاملات در نظر گرفت:

1. حجم معاملات: یکی از فیلترهای مهم در تایید این کندل، حجم معاملات است. اگر الگوی هارامی با حجم معاملات بالا شکل گیرد، این نشاندهنده تایید قویتر الگو است و احتمال معکوس شدن روند قیمتی بیشتر میشود.

2. تایید کندل دوم: کندل دوم پس از شکلگیری این الگو نیز میتواند به عنوان فیلتر مورد استفاده قرار گیرد. برای الگوی هارامی صعودی، کندل دوم باید با قیمت بالاتر از کندل هارامی بسته شود و برای الگوی هارامی نزولی نیز، باید با قیمت پایینتر از این کندل بسته شود.

3. تایید نسبتهای فیبوناچی: استفاده از نسبتهای Fibonacci به عنوان سطوح تاییدی برای ارزیابی درستی این کندل میتواند مفید باشد. اگر کندل هارامی با سطح نسبتهای فیبوناچی همراستا شود، احتمال تایید الگو بیشتر است.

4. میانگین حرکتی ساده (SMA): استفاده از میانگین حرکتی ساده به عنوان یک فیلتر میتواند کمک کند تا تایید الگوی هارامی قویتر باشد. به عنوان مثال، اگر کندل دوم پس از کندل هارامی صعودی با میانگین حرکتی ساده 50 روزه همراستا شود، این میتواند تایید این الگو را تقویت کند.

جمعبندی

کندل هارامی یک الگوی مهم در تحلیل تکنیکال است که از دو کندل تشکیل شده و به عنوان یک نشانه احتمالی برای تغییر جهت حرکت قیمت در بازارهای مالی شناخته میشود. کندل هارامی شامل یک کندل بزرگ که نشاندهنده روندی معکوس است و یک کندل کوچکتر که به طور کامل درون بدنه کندل بزرگ قرار میگیرد. الگوی هارامی صعودی نشاندهنده تغییر از بازار نزولی به صعودی است و الگوی هارامی نزولی نشانگر تغییر از بازار صعودی به کاهشی است. این الگوها برای معاملهگران نقاط ورود یا خروج مهمی را نشان میدهند و با استفاده از فیلترهایی مانند حجم معاملات، تایید کندل دوم، نسبتهای فیبوناچی و میانگین حرکتی ساده، rsi و… میتوانند صحت و قابلیت پیشبینی الگو را افزایش دهند.

سوالات متداول

یک الگوی قیمتی در تحلیل تکنیکال است که از دو کندل تشکیل شده و نشاندهنده یک نقطه احتمالی برای تغییر جهت حرکت قیمت در بازار است.

برای افزایش دقت و اعتبار کندل هارامی، استفاده از فیلترهایی مانند حجم معاملات، تایید کندل دوم، نسبتهای فیبوناچی و میانگین حرکتی ساده (SMA)، rsi و… توصیه میشود.

این الگو میتواند به عنوان یک نشانه انتقالی از روند نزولی به صعودی یا برعکس شناخته شود و ممکن است تغییرات قابل توجهی در جهت حرکت قیمت ایجاد کند.