آشنایی با اوراق جعاله؛ تامین مالی با صکوک جعاله

یکی دیگر از انواع اوراق صکوک که در این مقاله به آن پرداخته شده است، اوراق جعاله نام دارد. این اوراق بر اساس قرارداد جعاله طراحی شده و مطابق با اصول مالی اسلامی به منظور تامین مالی پروژهها و خدمات مختلف بدون بهره و ربا استفاده میشود. حداقل مبلغ انتشار این اوراق 100 میلیون ریال است و سود این اوراق عموما از سود بانکی بیشتر خواهد بود. در ادامه اوراق صکوک جعاله، ارکان و مدلهای عملیاتی آن به صورت کامل مورد بررسی قرار گرفته است.

- مقاله پیشنهادی: اوراق صکوک چیست؟

تعریف اوراق جعاله

جعاله به معنای متعهدشدن شخص حقیقی یا حقوقی به پرداخت اجرتی معین در ازای انجام کاری معین است. اوراق جعاله، اوراق بهادار با نامی است که مالکیت مشاع دارندگان آن در کلیه حقوق حاصل از قرارداد جعاله برای نهاد واسط (به وکالت از صاحبان اوراق) را نشان میدهد. این اوراق در واقع مالکیت مشاع دارایی را نشان میدهد که بر اساس قرارداد جعاله، تعهد انجام و تحویل آن مشخص شده است. بعد از پایان عمل (موضوع قرارداد جعاله)، صاحبان اوراق، مالک مشاع نتیجه عمل خواهند بود. نتیجه عمل ممکن است خدمت یا دارایی فیزیکی باشد.

این اوراق ترکیبی از جعاله اولیه و ثانویه است که به صورت با نام و بینام منتشر میشود. همچنین قرارداد جعاله به قراردادی گفته میشود كه به سبب آن یکی از طرفين قرارداد در مقابل جعل، احداث، تكميل، تعمير طرح مشخص و تحويل آن در زمان معينی در آينده، متعهد میشود. لازم به ذکر است به مبلغ تعیینشده یا حق بهرهبرداری از طرح برای مدت معین یا ترکیبی از این دو مطابق با قرارداد جعاله، جعل گفته میشود.

بررسی فقهی اوراق جعاله

در فقه اسلامی، الزام به پرداخت مبلغی معین در ازای انجام کاری، جعاله نامیده میشود. از نظر فقهی، تمام معاملات انجامشده در بازار اولیه جعاله مورد تائید فقیهان است و نسبت به معاملات بازار ثانویه اوراق نیز، غیر از معامله خرید و فروش دین که با نظر فقیهان و قوانین مدنی ایران مطابق است، دیگر قراردادها مورد تائید فقیهان است. بنابراین به اعتقاد کمیته فقهی سازمان بورس، طراحی این اوراق با مشکل فقی روبهرو نخواهد بود.

ارکان تشکیلدهنده اوراق جعاله

این اوراق از ارکان مختلفی به شرح زیر تشکیل شده است:

- بانی: شخص حقوقی که اوراق حقوقی را به منظور احداث، تکمیل یا تعمیر طرح برای متقاضی منتشر میکند، بانی نام دارد. بانی میتواند هر ارگان دولتی مانند وزارتخانه، شرکت دولتی، موسسه دولتی یا غیردولتی باشد.

- ناظر: وظیفه نظارت بر احداث، تکمیل، تعمیر و تحویل دارایی طرح را بر عهده دارد.

- مشاور عرضه: به شخصی حقوقی گفته میشود که میان بانی و بورس نقش واسطه یا رابط را ایفا کرده و به نمایندگی از متقاضی، تمام یا بخشی از وظایف او در فرآینده عرضه را انجام میدهد.

- ضامن: به شخصی حقوقی که در زمانهای مشخصشده پرداخت مطالبات را در برابر دارندگان اوراق تضمین میکند، ضامن گفته میشود.

- عامل فروش: این شخص حقوقی وظیفه عرضه و فروش اوراق از سوی نهاد واسط را بر عهده دارد.

- شرکت طرف قرارداد: شخص یا اشخاص حقوقی هستند که مطابق با قرارداد جعاله، وظیفه احداث، تکمیل، تعمیر و تحویل دارایی طرح را برعهده دارند.

- عامل پرداخت: شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه است که وظیفه پرداختهای مربوط به اوراق در زمانهای مشخصشده به سرمایهگذاران را دارد.

- متعهد پذیرهنویس: به شخص حقوقی که تضمینکننده خرید اوراق فروشنرفته در عرضه اولیه است، متعهد پذیرهنویس گفته میشود.

- بازارگردان: یک نهاد مالی است که تضمینکننده نقدشوندگی اوراق است.

- امین: به حسابرس شرکت طرف قرارداد، امین گفته میشود که از میان موسسات حسابرسی معتمد سازمان انتخاب شده است.

انواع اوراق صکوک جعاله

این اوراق به دو نوع اوراق جعاله با سررسید و بدون سررسید تقسیم میشوند.

اوراق جعاله با سررسید: در این اوراق زمان معینی برای اتمام قرارداد و پرداخت جعل به سرمایهگذاران مشخص میشود، به این صورت که پس از پایان پروژه، سرمایهگذاران سود خود را دریافت میکنند. انتشار اوراق با سررسید مشخص به دو طریق کوتاه مدت (سررسید کمتر از یک سال) و بلندمدت (سررسید بیشتر از یکسال) انجام میشود.

اوراق جعاله بی سررسید: نحوه انتشار این اوراق بدون تاریخ سررسید مشخص است. این اوراق برای پروژها و خدماتی مورد استفاده قرار دارد که زمان شروع آنها به طور دقیق معلوم نیست. نحوه پرداخت جعل در این شرایط به صورت دورهای یا مطابق با عملکرد و پیشبرد طرح است.

کاربرد اوراق صکوک جعاله

همانطور که گفته شد، این اوراق ابزارهای مالی هستند که برای تامین مالی پروژهها از آنها استفاده میشود. در حالت کلی، صکوک جعاله برای احداث پروژه در دو مدل عملیاتی به شرح زیر اجرا میشوند.

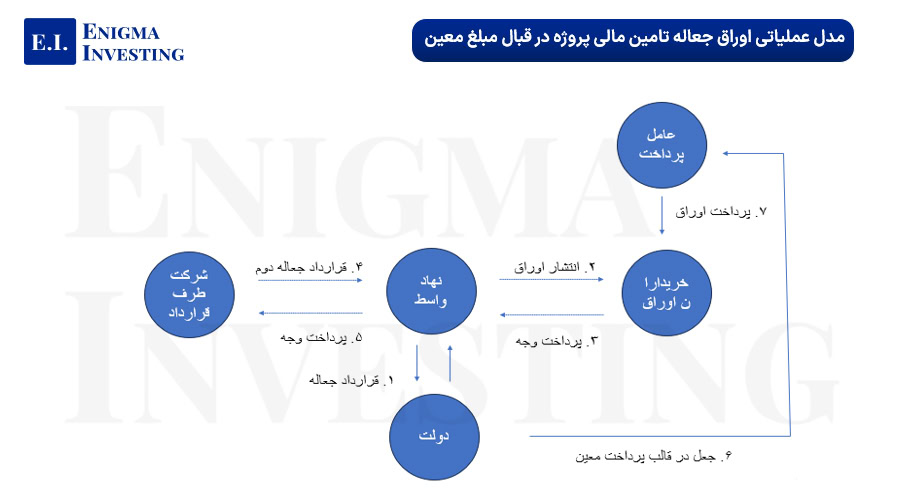

مدل عملیاتی اوراق جعاله برای تامین مالی پروژه در قبال مبلغ معین (جعل)

در این مدل عملیاتی، سرمایهگذار مبلغ معینی را به عنوان جعل (اجرت) با هدف تامین مالی طرح پرداخت میکند. جعل تعیینشده بدون آن که سرمایهگذار در مدیریت یا اجرای طرح دخالتی داشته باشد، با بازدهی مالی به آن بازگردانده میشود. لازم به ذکر است کارفرما از منابع مالی برای انجام و تکمیل طرح استفاده میکند و در پایان مبلغ توافقشده به سرمایهگذار برگردانده میشود.

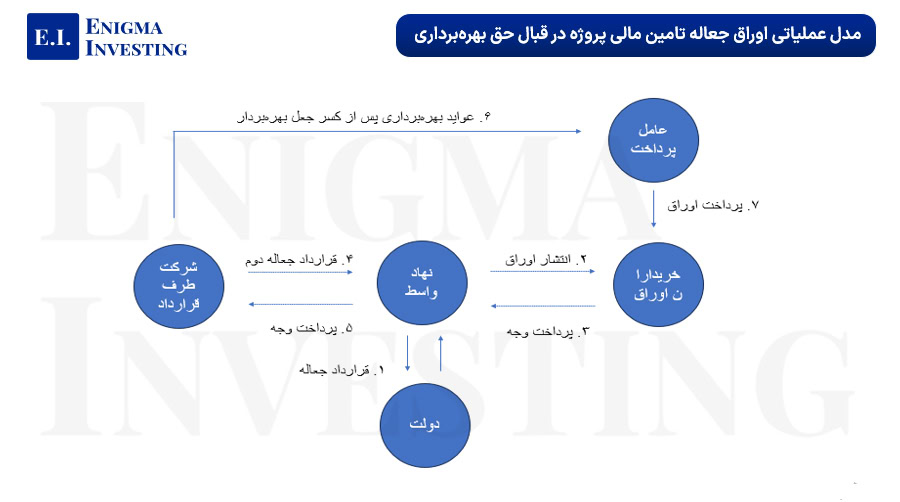

مدل عملیاتی اوراق جعاله برای تامین مالی در قبال حق بهرهبرداری (BOT)

سرمایهگذار در مدل عملیاتی BOT حق بهرهبرداری از پروژه را برای مدتی مشخص بر عهده میگیرد و پس از اتمام مدت تعیینشده مالکیت طرح به کارفرما انتقال مییابد. بهتر است از این مدل برای پروژههای زیربنایی با مدت طولانی استفاده شود.

مزایا و معایب اوراق صکوک جعاله

این اوراق همانند سایر اوراق قابل معامله در بازار سرمایه دارای ویژگیهایی از جمله تامین مالی بدون بهره، مشارکت در سود پروژهها، کاهش ریسک سرمایهگذاری، انعطافپذیری برای استفاده در طرحهای مختلف، قابلیت معامله در بازار ثانویه و معافیت از مالیات هستند.

از معایب این صکوک نیز میتوان به مشکلات نقدینگی موجود در آن، نیاز به نظارت دقیق و همچنین پیچیدگیهای حقوقی و فقهی آن اشاره کرد.

رویه اجرایی (نحوه عملکرد) صکوک جعاله

- انتشار اوراق: در ابتدا ناشر (نهاد واسط) به منظور تامین مالی اقدام به انتشار اوراق جعاله میکند.

- گردآوری سرمایه: پس از عرضه اوراق به صورت عمومی، مبالغ اسمی آنها از سوی سرمایهگذاران توسط ناشر جمعآوری میشود. با فروش این اوراق سرمایه لازم برای انجام طرح تامین میشود.

- اجرای طرح: پس از جمعآوری سرمایه، نهاد واسط با پیمانکار وارد قرارداد جعاله ثانویه میشود و به تدریج با انجام هر مرحله از طرح، جعل مشخصشده به آنها را پرداخت میکند.

- نظارت و مدیریت: در مدت زمان تکمیل طرح، نهادهای نظارتی بر عملکرد آن نظارت داشته و بر نحوه استفاده از سرمایه جمعآوری شده مدیریت میکنند.

- اتمام طرح و تحویل آن: پیمانکار پس از اتمام طرح، آن را در اختیار نهاد واسط قرار میدهد و نهاد واسط پروژه را به صورت مستقیم در اختیار بانی قرار میدهد.

- پرداخت سود: در نهایت ناشر از طریق شرکت سپردهگذاری مرکزی و تسویه وجوه، سود علیالحساب را به حساب سرمایهگذاران پرداخت میکند.

شرایط انتشار اوراق جعاله

برای انتشار اوراق صکوک جعاله شروطی نیاز است که در ادامه نامبرده شده است.

- در اجرای طرح هیچگونه محدودیت یا منع قانونی، قراردادی یا قضایی وجود نداشته باشد.

- داراییهای موجود باید از زمان شروع طرح تا اتمام سررسید اوراق تحت پوشش بیمه قرار بگیرند.

- به منظور اجرای طرح موردنظر، تمامی مجوزهای لازم از مراجع مربوطه دریافت شده باشد.

- سررسید اوراق نمیتواند بیش از 80 درصد از مجموع دوره ساخت و عمر اقتصادی پیشبینی شده برای طرح باشد.

- نهاد واسط میتواند با تائید بانی و اخذ ضمانتنامه بانکی بدون قید و شرط یا توثیق اوراق بهادار حداکثر تا 20 درصد مبلغ کل اوراق را به عنوان پیشپرداخت به شرکت طرف قرارداد پرداخت کند.

نحوه خرید اوراق جعاله

برای خرید اوراق صکوک جعاله، میتوان از طریق شعب بانکها، موسسات اعتباری و همچنین کارگزاریهای فعال در بازار سرمایه اقدام کرد. همچنین داشتن کد بورسی برای خرید اوراق صکوک جعاله قابل معامله در بورس اوراق بهادار الزامی است. بنابراین با دریافت کد بورسی، میتوان از طریق سامانه معاملات آنلاین کارگزاری مورد نظر خود، خرید و فروش این اوراق را انجام داد.

جمعبندی

همانطور که در این مقاله گفته شد، اوراق جعاله نوعی از اوراق صکوک هستند که به عنوان یک ابزار مالی برای تامین سرمایه لازم جهت انجام طرحهای مورد نظر استفاده میشوند. این اوراق بیانگر مالکیت مشاع خدمت یا یک دارایی هستند. با انتشار اوراق صکوک جعاله، جریان نقدینگی ایجاد و از این طریق چرخه اقتصادی به حرکت در میآید. همچنین انتشار آن به کاهش تورم و کنترل نقدینگی کمک میکند. ارکان اصلی، نحوه عملکرد و مدلهای عملیاتی این اوراق از سایر موارد مطرحشده در این مقاله هستند که جهت آشنایی کامل با این اوراق صکوک، مطالعه آن پیشنهاد میشود.