نرخ بازده داخلی (Internal Rate of Return) چیست؟ مزایا و معایب

ارزیابی سرمایهگذاریها بدون معیارهای مالی مناسب چالشبرانگیز است و ریسک از دست رفتن سرمایه و تقبل زیان را به همراه دارد. سرمایهگذاران یا مدیران شرکتها برای تخمین اینکه آیا سرمایهگذاری در یک پروژه مقرون به صرفه است، از سه معیار سنجش؛ ارزش خالص فعلی (NPV)، نرخ بازده داخلی (IRR) و بازگشت سرمایه استفاده میکنند. استفاده از این روشها، بازده مورد انتظار برای سرمایهگذاریها را اندازهگیری میکند. در این مقاله به تعریف IRR و اهمیت آن در امور مالی پرداخته شده است، همچنین نحوه محاسبه و تفاوت آن با سایر روشها نیز شرح داده شده است.

تعریف نرخ بازده داخلی (IRR)

نرخ بازده داخلی (IRR) به عنوان یک معیار مالی، عملکرد و میزان بازدهی احتمالی یک سرمایهگذاری را اندازهگیری میکند. این معیار برای تخمین سودآوری سرمایهگذاریها و پروژههای بالقوه استفاده میشود و نشاندهنده نرخ بازده سالانه مورد انتظار است که پیشبینی میشود یک سرمایهگذاری ایجاد کند. بنابراین میتوان گفت که نرخ بازگشت داخلی (IRR) درصد بازدهی است که یک پروژه در یک دوره زمانی ایجاد میکند تا سرمایه اولیه خود را پوشش دهد و زمانی به دست میآید که ارزش فعلی خالص (NPV) پروژه به صفر برسد.

اهمیت محاسبه نرخ بازگشت داخلی

IRR میزان رشد سالانه سرمایهگذاری در یک پروژه را برآورد میکند و حداقل بازدهی که یک فرد یا شرکت از سرمایهگذاری خود انتظار دارد را تعیین میکند. علاوه بر این، IRR کارایی یک پروژه را در ایجاد سود تخمین میزند. بنابراین، افراد و شرکتها قبل از سرمایهگذاری در هر پروژهای، از این معیار برای برنامهریزی استفاده میکنند. همچنین استفاده موثر از نرخ بازده بازگشت برای انجام تحلیلهای مقایسهای بسیار مناسب است. نرخ بازده داخلی معمولا برای مقایسه و انتخاب بهترین پروژه استفاده میشود. در این حالت هر چه IRR پروژه بالاتر باشد، سرمایهگذاری مطلوبتر است. بنابراین IRR کمک میکند تا بازده سالانه پیشبینی شود، به ویژه در سناریوهایی که جریان نقدی در طول زمان تغییر میکند.

اجزای اصلی برای محاسبه نرخ بازده داخلی

ارزش فعلی خالص (NPV): ارزش فعلی خالص (NPV) یک معیار مالی است که ماحصل تفاوت میان ارزش کنونی جریانات نقدی ورودی و ارزش کنونی جریان نقدی خروجی است. این معیار در محاسبه نرخ بازده (IRR) برابر با صفر میشود.

جریانهای نقدی: جریانهای نقدی شامل مقدار پولی است که برای یک سرمایهگذاری خرج شده یا از آن به دست میآید که ممکن است شامل جریانهای نقدی برای سود، درآمد یا جریانات نقدی خروجی برای هزینهها، مانند پرداختهای بهره یا وام باشد.

تعداد دورهها: طول سرمایهگذاری با تعداد دورهها تعیین میشود. به عنوان مثال، یک پروژه چهار ساله دارای چهار دوره زمانی خواهد بود. این دورهها باید فواصل منظمی مانند ماهانه، سهماهه یا سالانه داشته باشند، زیرا IRR میانگینی در تمام دورهها است و تغییر آن برای محاسبه زمانهای مختلف دشوار است.

سرمایهگذاری اولیه: سرمایهگذاری اولیه به معنای هزینه لازم برای شروع پروژه یا سرمایهگذاری است. سرمایه اولیه از کل جریانهای نقدی تنزیل شده کسر میشود.

مزایا و معایب استفاده از نرخ بازده داخلی

هر مفهوم مالی مزایا و معایب خاص خود را دارد که شناسایی و ارزیابی آنها ضروری است تا بتوان از آن برای حداکثر بازده استفاده شود. در ادامه این معایب و مزایا نرخ بازده داخلی آورده شده است:

مزایای استفاده از IRR

درک آسان: IRR یک مقدار درصدی را نشان میدهد که بیانگر نرخ بازده سالانه است و درک آن برای برخی سرمایهگذاران از نظر مفهومی سادهتر خواهد شد.

مقایسه سرمایهگذاریها: این معیار به مقایسه گزینههای سرمایهگذاری با الگوهای مختلف جریان نقدی کمک میکند.

در نظرگرفتن ارزش زمانی پول: نرخ بازده داخلی ارزش زمانی پول را در نظر میگیرد. در واقع پول در طول زمان ارزش متفاوتی خواهد داشت. پول دریافتی در زمان حال ارزش بیشتری نسبت به پولی دارد که در آینده دریافت میشود.

معایب استفاده از IRR

IRRهای متعدد: برای جریانهای نقدی غیرمعقول (زمانی که جریانهای نقدی دائما تغییر میکند)، ممکن است چندین IRR محاسبه شود که این امر تصمیمگیری را پیچیدهتر میکند.

فرض سرمایهگذاری مجدد: نرخ بازده داخلی فرض میکند که جریانهای نقدی میاندورهای با همان نرخ IRR دوباره سرمایهگذاری میشوند، که ممکن است در عمل واقعی اینطور نباشد.

مقیاس سرمایهگذاری: IRR مقیاس سرمایهگذاری را در نظر نمیگیرد و به طور بالقوه منجر به تصمیماتی میشود که به نفع پروژههای کوچکتر اما با درصد بالاتر نسبت به پروژههای بزرگتر با درصد بازده کمتر (بازده مطلق بالاتر) است.

حساسیت به زمانبندی جریان نقدی: یک پروژه کوتاه مدت ممکن است IRR بالایی را نشان دهد و توهم یک انتخاب قوی را ایجاد کند. از سوی دیگر، یک پروژه بلندمدت ممکن است IRR بسیار کمتری را نشان دهد، زیرا IRR هزینه واقعی پروژه یا هرگونه تغییر در جریان نقدی را نادیده میگیرد.

نرخ بازده داخلی تعدیل شده (MIRR) چیست؟

در بخش قبلی معایبی از نرخ بازده داخلی ذکر شد که جهت رفع برخی مشکلات از معیاری به نام نرخ بازده داخلی تعدیل شده استفاده میشود. نرخ بازده داخلی تعدیل شده (MIRR) و نرخ بازده داخلی (IRR) دو مفهوم نزدیک به هم هستند. MIRR برای رفع چند مشکل مرتبط با IRR معرفی شده است. برای مثال، یکی از مشکلات اصلی IRR این فرض بود که جریانهای نقدی مثبت بهدستآمده با همان نرخی که تولید شدهاند، دوباره سرمایهگذاری میشوند. از طرف دیگر، MIRR در نظر میگیرد که درآمد حاصل از جریانهای نقدی مثبت یک پروژه با نرخ بازده خارجی مجددا سرمایهگذاری میشود. اغلب، نرخ بازده خارجی برابر با هزینه سرمایه شرکت تعیین میشود.

همچنین در برخی موارد، محاسبات IRR ممکن است چند نرخ متفاوت ارائه دهد. این واقعیت باعث ایجاد ابهام و سردرگمی میشود. بر خلاف IRR، محاسبات MIRR همیشه یک نرخ را نشان میدهد. دیدگاه رایج این است که MIRR تصویر واقعیتری از بازده یک سرمایهگذاری نسبت به IRR ارائه میدهد.

نحوه محاسبه نرخ بازده داخلی

مقدار IRR با فرمول ارزش فعلی خالص (NPV) محاسبه میشود، با این تفاوت که NPV را برابر با صفر قرار میدهد. برای محاسبه IRR، یک تحلیلگر باید به روش آزمون و خطا تکیه کرده و نمیتواند از روشهای تحلیلی استفاده کند. با استفاده از نرمافزارهای مختلفی (مانند مایکروسافت اکسل) با سهولت بیشتر میتوان نرخ بازده بازگشت یا IRR را محاسبه کرد. در اکسل یک تابع مالی وجود دارد که از جریانهای نقدی در فواصل زمانی معین برای محاسبه استفاده میکند.

نکته مهمی که وجود دارد، برای محاسبه نرخ بازده داخلی باید شرایط ذیل برقرار باشد:

- سرمایهگذاریهای انجام شده تا سررسید نگهداری شود.

- جریانهای نقدی در طی سرمایهگذاری مجدد سرمایهگذاری شود.

- فاصله زمانی بین جریانهای نقدی مختلف با هم برابر است.

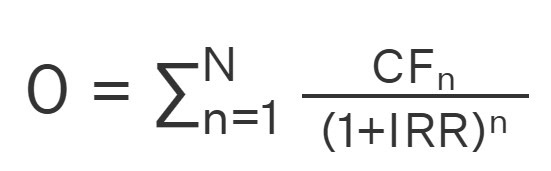

فرمول نرخ بازده داخلی چیست؟

همانطور که گفته شد، باتوجه به ویژگی فرمول، نرخ بازگشت داخلی را نمیتوان به صورت تحلیلی محاسبه کرد و در عوض باید از طریق آزمون و خطا یا با استفاده از سیستمهای نرمافزاری محاسبه شود. در ذیل فرمول محاسبه IRR آورده شده است:

- N: تعداد کل دورههای زمانی

- n: دوره زمانی

- CFn: جریانات نقدی خالص در دورههای زمانی مختلف

- IRR: نرخ بازده داخلی

نکته مهم آن است که در فرمول فوق باید NPV روی صفر تنظیم شود و نرخ تنزیل یعنی نرخ بازگشت داخلی مجهول باشد.

همچنین سرمایهگذاری اولیه همیشه عددی منفی است، زیرا نشاندهنده یک جریان خروجی است. جریانات نقدی بعدی بسته به جریان نقدی تخمینی تعیین شده توسط پروژه در آینده میتواند مثبت یا منفی باشد.

چگونگی تفسیر نرخ بازده داخلی (IRR)

به عنوان یک قاعده کلی، هر چه درصد IRR بیشتر باشد، بازدهی پروژه به سرمایهگذار یا صاحب کسبوکار بیشتر میشود. نرخ بازده داخلی را با نرخ بازده مورد نیاز (Required Rate of Reteurn) مقایسه میکنند. RRR معمولا هزینه سرمایه است. اگر IRR از حداقل RRR بیشتر باشد، نشانه نسبتا خوبی برای ادامه سرمایهگذاری است. با این حال، اگر IRR کمتر از RRR باشد، بهتر است آن سرمایهگذاری پذیرفته نشود. با این حال، در نظر گرفتن طول پروژه هنگام ارزیابی IRR بسیار مهم است. پروژههای بلندمدت میتوانند بازده بیشتری را به همراه داشته باشند، حتی اگر IRR آن کمتر باشد.

تفاوت بین NPV و IRR در چیست؟

نرخ بازده داخلی یا IRR و ارزش خالص کنونی یا NPV ابزارهای مهمی برای تجزیه و تحلیل سرمایهگذاری هستند که هر دو قابلیت سرمایهگذاری در پروژههای مختلف را اندازهگیری میکنند اما با یکدیگر تفاوتهای کلیدی دارند:

- IRR: بر نرخ تنزیلی تمرکز میکند که NPV را صفر میکند.

- NPV: بر کل ارزش فعلی (یعنی بازده مثبت یا منفی) تمام جریانهای نقدی آتی پس از در نظر گرفتن سرمایهگذاری اولیه تمرکز میکند.

- IRR: در روش نرخ بازده داخلی فرض میشود که تمام جریانهای نقدی با نرخ IRR مجدد سرمایهگذاری میشوند، که ممکن است واقعی نباشد.

- NPV: هیچ فرضی در مورد نرخ سرمایهگذاری مجدد ندارد.

محاسبه نرخ بازده داخلی برای سهامداران بورسی کاربرد دارد؟

نرخ بازگشت داخلی معمولا در امور مالی شرکتها استفاده شده و برای سرمایهگذاران چندان مفید نیست. دانستن اینکه آیا یک شرکت، پروژههایی با بالاترین IRR را انتخاب میکند یا خیر، مستلزم داشتن اطلاعاتی از جریانات نقدی آتی و سایر اطلاعات مرتبط است و تیمهای مدیریتی معمولا جریانهای نقدی پیشبینیشده را با سرمایهگذاران به اشتراک نمیگذارند. نداشتن این اطلاعات به طور کلی استفاده از IRR را برای تصمیمگیری خرید سهام یک شرکت پیچیده و دشوار میکند.

نتیجهگیری

نرخ بازده داخلی (IRR) نرخ رشدی است که برای یک پروژه یا سرمایهگذاری جدید برآورد میشود. قانون IRR بیان میکند که فقط در صورتی باید پروژه جدیدی پذیرفته شود که به نظر برسد IRR آن از هزینههای اولیه بیشتر است. بنابراین، هر چه نرخ بازده داخلی پروژه بیشتر باشد، بازده سرمایهگذاری بالاتری خواهد داشت. درک IRR برای تصمیمگیری آگاهانه سرمایهگذاری بسیار مهم است. این معیار دید مناسبی از سودآوری بالقوه یک سرمایهگذاری ارائه و به مقایسه پروژههای مختلف کمک میکند. با این حال، استفاده از IRR در کنار سایر معیارهایی همچون NPV برای ارزیابی جامعتر ضروری است.