تحلیل تکنیکال چیست؟ آموزش صفر تا صد مفاهیم، ابزارها و کاربردها

روشهای متنوعی برای مشارکت در بازارهای مالی وجود دارد. در این میان، سرمایهگذاری در بورس اوراق بهادار به عنوان یکی از رویکردهای بالقوه پربازده شناخته میشود که در سالهای اخیر توجه افراد بسیاری را به خود جلب کرده است. مطالعات و بررسیها نشان میدهد بازدهی قابل توجه سرمایهگذاری در سهام در بازههای زمانی بلندمدت است؛ با این حال، اتخاذ استراتژیهای کارآمد در دورههای میانمدت و کوتاهمدت نیز میتواند منجر به کسب سود شود. از این رو، فرایند انتخاب سهام مناسب در افقهای زمانی گوناگون از اهمیت بسزایی برخوردار است. به منظور ارزیابی بازار سرمایه و شناسایی سهام مستعد، تحلیلگران و سرمایهگذاران از رویکردهای متعددی بهره میگیرند که از جمله شاخصترین آنها میتوان به تحلیل تکنیکال و تحلیل بنیادی اشاره کرد. مقاله حاضر با هدف ارائه یک راهنمای جامع پیرامون تحلیل تکنیکال بورس ایران تدوین شده است و تلاش دارد تا مبانی، ابزارها و کاربردهای این روش تحلیلی را برای علاقهمندان تشریح کند.

تفاوت تحلیل بنیادی و تحلیل تکنیکال چیست؟

تحلیل تکنیکال و تحلیل بنیادی دو رویکرد متمایز در ارزیابی فرصتهای سرمایهگذاری در بازار سرمایه به شمار میروند. در تحلیل تکنیکال، تحلیلگران با بررسی روند قیمت سهام به دنبال شناسایی الگوهای تکرارشونده و پیشبینی حرکات آتی قیمت بر اساس رفتار گذشته بازار هستند. هدف اصلی در این روش، شناسایی نقاط احتمالی تغییر روند و سطوح حمایت و مقاومت کلیدی است. در مقابل، تحلیل بنیادی مبتنی بر ارزیابی ارزش ذاتی شرکتها از طریق بررسی دقیق صورتهای مالی، وضعیت صنعت، کیفیت مدیریت و عوامل اقتصاد کلان در دورههای زمانی مختلف است. هدف در اینجا، مقایسه ارزش ذاتی با قیمت فعلی بازار به منظور یافتن سهام ارزشمند برای سرمایهگذاری بلندمدت است.

گروهی از سرمایهگذاران برای اتخاذ تصمیمات معاملاتی آگاهانهتر، از ترکیب هر دو روش تحلیلی بهره میبرند. با این حال، ترکیب همزمان و عمیق هر دو روش نیازمند صرف زمان و تخصص قابل توجهی است و ممکن است برای سرمایهگذاران تازهکار چالشبرانگیز باشد.

از منظر افق زمانی نیز این دو تحلیل تفاوتهای اساسی دارند. تحلیل تکنیکال عموما دیدگاهی کوتاهمدت دارد و به دلیل تمرکز بر الگوهای قیمتی و واکنشهای سریع بازار، کاربرد کمتری در تحلیلهای بلندمدت دارد. در مقابل، تحلیل بنیادی با تمرکز بر ارزش ذاتی و عوامل پایدار شرکت، رویکردی میانمدت و بلندمدت را برای تحلیل سهام و تعیین ارزش آن اتخاذ میکند. در عمل، بسیاری از تحلیلگران حرفهای بسته به استراتژی و بازه زمانی مورد نظر، از هر دو روش به صورت مکمل استفاده میکنند.

شما میتوانید علاوه بر یادگیری تحلیل تکنیکال با مطالعه مقاله تحلیل بنیادی، با این تحلیل نیز آشنا شوید.

تحلیل تکنیکال (Technical Analysis) چیست؟

تحلیل تکنیکال روشی است که در آن تحلیلگران یا اصطلاحا چارتیستها با بررسی روند قیمت یک سهم در گذشته، رفتار و قیمت آن در آینده را پیشبینی میکنند. از تحلیل تکنیکال میتوان در تمامی بازارهای مالی استفاده کرد. این روش تحلیلی، که از ابزارهای بصری (نمودارها) و محاسباتی (اندیکاتورها) بهره میبرد، در تمامی بازارهای مالی قابل استفاده است و بر این فرض استوار است که قیمت و حجم معاملات (نشاندهنده عرضه و تقاضا) در طول زمان، اطلاعات ارزشمندی را برای پیشبینی حرکات آتی ارائه میدهند.

نقاط ضعف و قوت تحلیل تکنیکال

تحلیل تکنیکال علیرغم محبوبیت در میان تحلیلگران، مزایا و معایب متعددی دارد. از جمله مزایای این روش تحلیلی میتوان به سرعت تحلیل بالا، شناسایی نقاط ورود و خروج، کاربرد گسترده برای کلیه بازارهای مالی، قابل فهم بودن برای عمده افراد و… اشاره کرد. علاوه بر مزایای ذکر شده، این روش تحلیل معایبی نیز دارد که میتوان به نادیده گرفتن عوامل اثرگذار بر بازار، بیاهمیتی و عدم محاسبه ارزش ذاتی سهام، تعدد بیش از اندازه در ابزارها و روشها و عدم بهروزرسانی این ابزارها، کاربردی نبودن برای سهام تازهوارد و… اشاره کرد.

سه اصل مهم در تحلیل تکنیکال

تحلیل تکنیکال بر سه اصل مهم بنا شده است که عبارتاند از:

1. همهچیز در قیمت لحاظ شده است: طبق این اصل تاثیرات مسائلی مانند اخبار سیاسی و اقتصادی، صنعت، عوامل داخلی شرکت و… همگی در قیمت نهفته است؛ پس برای تحلیل یک سهم، تنها بررسی قیمت آن کافی است.

2. قیمتها در یک روند مشخص حرکت میکنند: تحلیلگران تکنیکال بر اساس این اصل معتقدند اگر قیمت در روندی قرار دارد، در آینده نیز همان روند را طی خواهد کرد؛ مگر اینکه اتفاقی غیرمعمول رخ دهد و روند تغییر کند.

3. تاریخ تکرار میشود: این اصل بیان میکند که در طول تاریخ افراد نسبت به اتفاقات واکنش مشابهی نشان میدهند؛ بنابراین روندها و اتفاقات در خصوص نزول و صعود سهام پیوسته تکرار میشوند.

نرمافزارهای تحلیل تکنیکال

تحلیل تکنیکال بر اساس محاسبات ریاضی پیچیده و رسم نمودارهای مختلف انجام میشود، اما انجام این محاسبات و رسم نمودارها برای افراد عادی امکانپذیر نیست. نرمافزارهای بسیاری این کار را انجام داده و ابزارهای موردنیاز برای استفاده از تحلیل تکنیکال را در اختیار افراد قرار میدهند. این نرمافزارها به کاربران امکان دسترسی به تاریخچه قیمتی داراییهای مختلف مانند، سهام، ارزهای دیجیتال و انواع کامودیتی مانند طلا را در بازههای زمانی متفاوت میدهند. کاربران میتوانند با استفاده از ابزارهای مختلف تحلیل تکنیکال، آینده بازار را با توجه به روندی که در گذشته داشته پیشبینی و طبق آن معامله کنند؛ در ادامه این مقاله به ابزارهای تحلیل تکنیکال بیشتر پرداخته شده است. از مهمترین نرمافزارهای تحلیل تکنیکال میتوان به متاتریدر (Meta Trader) یا مفیدتریدر، داینامیکتریدر (Dynamic Trader) و آمیبروکر (Amibroker) اشاره کرد.

نقش قیمت، حجم و زمان در تحلیل تکنیکال چیست؟

مهمترین سوالی که هر معاملهگر و سرمایهگذار باید از خود بپرسد، این است که یک دارایی را در چه قیمتی، با چه حجمی و در چه زمانی بخرد یا بفروشد تا سود بیشتری کسب کند. همانطور که گفته شد به اعتقاد تحلیلگران تکنیکال، کلیه عوامل موثر بر بازارها در قیمت دارایی متبلور میشود.

یکی از پارامترهای مهم در تحلیل تکنیکال، حجم معاملات است. علیرغم تعدد در ابزارهای تحلیل تکنیکال، تشخیص و پیشبینیها با تغییرات حجم معاملات معنا پیدا میکند. گاهی حجم معاملات در مقایسه با میانگین حجم معاملات روزانه یک سهم، اختلاف چشمگیری دارد. این اتفاق میتواند نشانهای از تغییر در روند قیمت دارایی باشد؛ بهعنوان مثال اگر حجم معاملات در روند نزولی یک سهم بهطور ناگهانی افزایش پیدا کند، این امر احتمالا نشان از ورود خریداران جدید و افزایش تقاضا برای سهم دارد. این امر در روند صعودی سهم نیز برقرار است.

انواع نمودارهای قیمت در تحلیل تکنیکال

نمودارهای تحلیل تکنیکال، تصویری بصری از تغییرات قیمت و حجم معاملات و همچنین شاخصهای تکنیکال مشتقشده را در طول یک بازه زمانی معین به نمایش میگذارند که این بازه زمانی میتواند در قالب تایم فریمهای مختلف (از ثانیه تا سالانه) تنظیم شود. در نرمافزارهای تحلیل تکنیکال انواع مختلفی از نمودارها وجود دارد که افراد باتوجهبه اطلاعات مورد نیاز خود و میزان مهارتشان از نمودار مناسب استفاده میکنند. تمامی انواع این نمودارهای قیمت، دو محور عمودی و افقی دارند. محور عمودی قیمت دارایی و محور افقی بازه زمانی منتخب را نشان میدهد. در ادامه به سه نمونه از مهمترین نمودارهای تحلیل تکنیکال اشاره شده است.

نمودار خطی (Line Chart)

نمودار خطی سادهترین و قابل فهمترین نوع نمودار در تحلیل تکنیکال است که بر اساس قیمت پایانی در دورههای زمانی مختلف رسم میشود. در واقع با اتصال نقاط پایانی قیمتها در روزهای مختلف، حرکت قیمتی سهام مشخص میشود. در تصویر زیر نمونهای از این نمودار نشان داده شده است.

نمودار میلهای (Bar Chart)

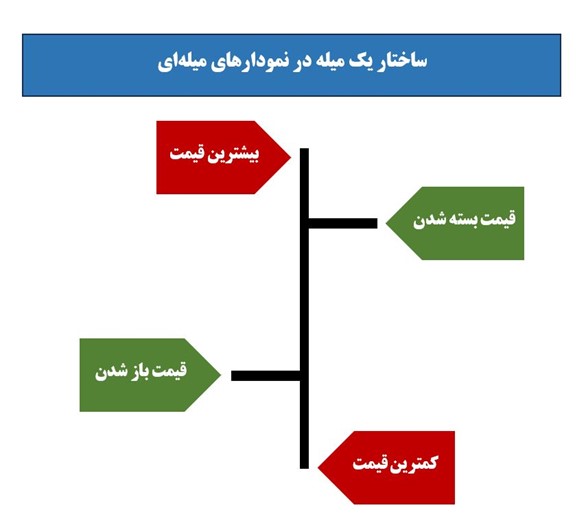

نمودار میلهای نسبت به نمودار خطی کاملتر است و اطلاعات بیشتری را در اختیار افراد قرار میدهد. این نمودار از مجموعه میلههایی تشکیل شده است که اطلاعات قیمتی سهم را در بازههای زمانی مختلف نشان میدهند. این اطلاعات شامل قیمت آغازین و پایانی سهم و همچنین بالاترین و پایینترین قیمت است. هر قسمت از این نمودار بهصورت یک میله مشخص شده که بالاترین نقطه میله بیشترین قیمت و پایینترین نقطه، کمترین قیمت را نشان میدهد. این میله دارای دو خط در بالا و پایین است که نمایانگر قیمت باز شدن و بسته شدن سهم است. اگر قیمت پایانی سهم از قیمت ابتدایی آن بیشتر باشد نمودار سبز و در صورتی که کمتر باشد قرمز است.

در نمودارهای میلهای، تحلیلگران بر اساس مجموعهای از میلهها در بازههای زمانی مختلف تفاسیر مختلفی دارند. برای مثال کوتاه بودن فاصله میان بیشترین قیمت و کمترین قیمت، از کم بودن نوسانات قیمتی حکایت دارد. در تصویر زیر یک نمونه نمودار میلهای آورده شده است.

نمودار کندل استیک یا شمعی (Candlestick)

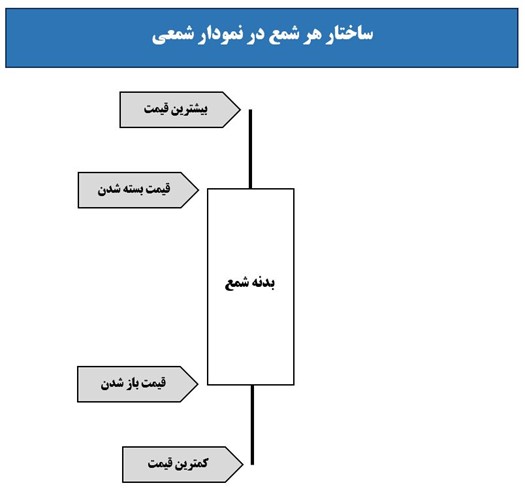

نمودار کندل استیک، که با نام نمودار شمعی نیز شناخته میشود و ریشه در کشور ژاپن دارد، تمامی دادههای ارائه شده در نمودار میلهای را شامل میشود اما آنها را به شیوهای بصریتر نمایش میدهد که همین امر به محبوبیت فراوان آن منجر شده است. تفاوت اصلی این نمودار با نمودار میلهای در نحوه ارائه اطلاعات است. هر کندل از یک بدنه تشکیل شده که لبههای بالایی و پایینی آن به ترتیب نمایانگر قیمت باز شدن و بسته شدن سهم در آن بازه زمانی هستند. علاوه بر بدنه، خطوطی عمودی در بالا و پایین آن امتداد دارند که به آنها سایه گفته میشود و بالاترین و پایینترین قیمت معامله شده در آن دوره را نشان میدهند. بدنه کندل میتواند توخالی (یا سبز) یا توپر (یا قرمز) باشد؛ بدنه توخالی نشاندهنده این است که قیمت بسته شدن سهم از قیمت باز شدن آن بالاتر بوده (رشد قیمت)، در حالی که بدنه توپر حاکی از آن است که قیمت بسته شدن از قیمت باز شدن پایینتر بوده و اغلب به عنوان نشانهای از فشار فروش تلقی میشود.

ساختار بصری این نمودار ساده و قابل فهم است، بنابراین در شرایطی که فشار خرید و یا فروش وجود دارد، بازه مثبت یا منفی معاملات به راحتی تشخیص داده میشود. در ذیل یک نمونه نمودار شمعی آورده شده است.

آموزش کامل مفاهیم و اصطلاحات تحلیل تکنیکال

در تحلیل تکنیکال برخی مفاهیم و اصطلاحات وجود دارد که میان تحلیلگران رایج است. در ادامه مفاهیمی چون حجم معاملات، خطوط حمایت و مقاومت، کف و سقف قیمت، روند و الگوهای قیمتی توضیح داده شده است.

انواع قیمت در تحلیل تکنیکال

درک دقیق اصطلاحات مربوط به قیمت، سنگ بنای تحلیل تکنیکال محسوب میشود. در اینجا، چهار نوع اصلی قیمت که در تحلیل تکنیکال مورد استفاده قرار میگیرند، تشریح شده است.

- قیمت باز شدن (Open): اولین قیمت بازگشایی روزانه یک دارایی مانند سهام را قیمت باز شدن میگویند.

- قیمت بسته شدن (Closed): به آخرین قیمت معاملات دارایی در یک روز معاملاتی قیمت بسته شدن میگویند.

- بالاترین قیمت (High): بیشترین قیمت معاملات در یک روز معاملاتی، بالاترین قیمت است.

- پایینترین قیمت (Low): به کمترین قیمت معاملات در یک روز معاملاتی، پایینترین قیمت گفته میشود.

حجم معاملات

به تعداد معاملاتی که در یک بازه زمانی مشخص انجام میشود، حجم معاملات گفته میشود. در بازار سهام، تعداد سهامی که میان معاملهگران جابهجا میشود، حجم معاملات است. حجم معاملات در تحلیل تکنیکال نقش اساسی دارد. هنگام رشد قیمتها، عموما حجم معاملات افزایش مییابد. در نمودارها در قسمت پایین و درست بر روی محور افقی، حجم معاملات مشخص شده است. در ذیل حجم معاملات در یک نمودار شمعی مشخص شده است.

خطوط حمایت و مقاومت و نقاط سقف و کف

خطوط حمایت و مقاومت و نقاط سقف و کف از مهمترین مفاهیم در تحلیل تکنیکال هستند. در نمودارهای تحلیل تکنیکال به بالاترین و پایینترین قیمت در بازههای زمانی مشخص، بهترتیب نقاط سقف و کف میگویند.

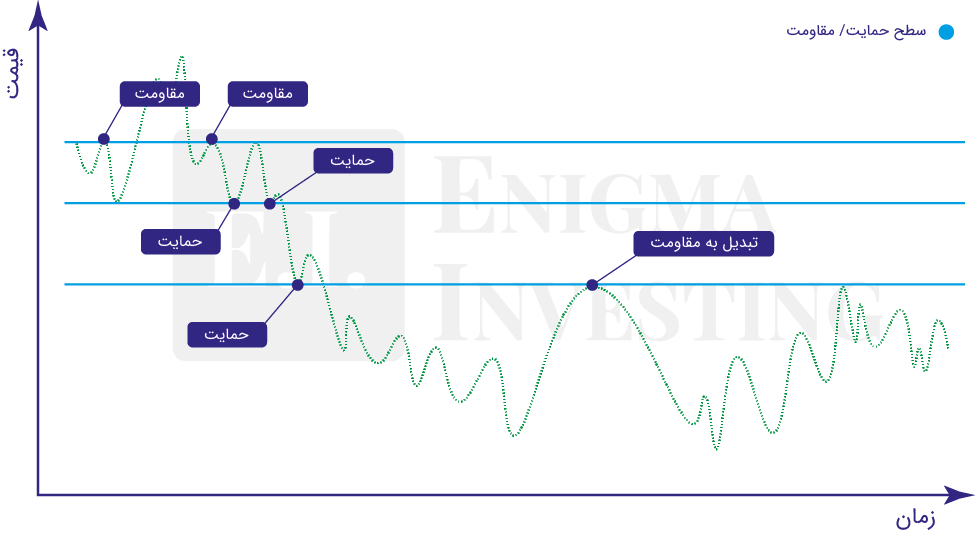

خطوط حمایت و مقاومت از اتصال متوالی تعدادی از این نقاط سقف و کف در نمودار شکل میگیرند. در هر نمودار و در بازههای زمانی گوناگون، میتوان چندین خط حمایت و مقاومت ترسیم کرد. خطی که بیشترین تعداد نقاط سقف و کف را در نمودار لمس کرده باشد، از اعتبار تحلیلی بالاتری برخوردار است.

در یک روند صعودی، خط مقاومت به عنوان سطحی عمل میکند که به طور موقت مانع از افزایش بیشتر قیمت میشود و در برابر صعود ناگهانی آن ایستادگی میکند. در مقابل، در یک روند نزولی، خط حمایت به عنوان سطحی عمل میکند که از کاهش بیشتر قیمت جلوگیری کرده و در برابر نزول ناگهانی آن، از قیمت حمایت میکند. بنابراین، تحلیلگران انتظار دارند که نمودار قیمت در برخورد با این سطوح، احتمالا تغییر جهت دهد.

شایان ذکر است که سطوح حمایت و مقاومت اغلب به شکل نواحی دیده میشوند تا خطوط دقیق، زیرا ممکن است قیمت پیش از واکنش نشان دادن، اندکی از خط عبور کند. همچنین، شکستن (عبور) قیمت از خطوط حمایت در نقاط کف یا خطوط مقاومت در نقاط سقف، به ویژه اگر با حجم معاملات بالا همراه باشد، میتواند نشانهای از تغییر احتمالی در روند قیمت تلقی شود. علاوه بر این، پس از شکسته شدن یک سطح، نقش آن ممکن است تغییر کند؛ برای مثال، یک خط مقاومت شکسته شده میتواند در آینده به عنوان یک خط حمایت عمل کند (و بالعکس).

روند و انواع آن

یکی از اهداف اصلی استفاده از ابزارهای تحلیل تکنیکال، تشخیص روند قیمت یک دارایی مانند سهام است. قیمتها همواره در یک خط مستقیم حرکت نمیکنند، بلکه به صورت امواج نوسان میکنند. هر حرکت صعودی یا نزولی متوالی، یک موج قیمتی را تشکیل میدهد و جهت غالب این امواج در یک بازه زمانی مشخص، روند را تعیین میکند. به عبارت دیگر، روند، جهت کلی حرکت قیمت یک دارایی در طول زمان است.

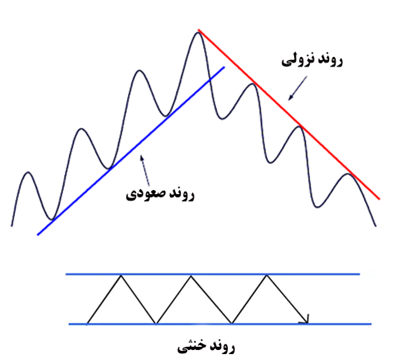

روندها بر اساس جهت حرکت قیمت به سه نوع اصلی تقسیم میشوند:

- روند صعودی (Uptrend): زمانی شکل میگیرد که در یک بازه زمانی مشخص، قلههای قیمتی جدید، بالاتر از قلههای قبلی و درههای قیمتی جدید، بالاتر از درههای قبلی تشکیل شوند. این نشاندهنده تمایل قیمت به افزایش در طول زمان است.

- روند نزولی (Downtrend): زمانی ایجاد میشود که در یک بازه زمانی معین، قلههای قیمتی جدید، پایینتر از قلههای قبلی و درههای قیمتی جدید، پایینتر از درههای قبلی شکل بگیرند. این نشاندهنده تمایل قیمت به کاهش در طول زمان است.

- روند خنثی (Sideways/Range-bound): در این حالت، قیمت در یک محدوده مشخص بین سطوح حمایت و مقاومت نوسان میکند و قلهها و درههای جدید، به طور قابل توجهی بالاتر یا پایینتر از قلهها و درههای قبلی تشکیل نمیشوند. در واقع، جهت مشخصی برای حرکت قیمت در این بازه زمانی وجود ندارد.

در یک روند صعودی یا نزولی، نوسانات کوتاهمدت و بلندمدت متعددی وجود دارند که در جهت روند اصلی حرکت میکنند. برآیند این نوسانات، جهت کلی روند را مشخص میکند.

روندها همچنین بر اساس مدت زمان تداومشان به سه دسته کلی تقسیم میشوند:

- روند بزرگ (Major/Long-term Trend): معمولا بیش از یک سال طول میکشد و جهت اصلی بازار را در بلندمدت نشان میدهد. این روند، از مجموعهای از روندهای میانمدت و کوتاهمدت تشکیل شده است.

- روند متوسط (Intermediate/Medium-term Trend): معمولا بین چند هفته تا چند ماه به طول میانجامد و اصلاحات یا حرکات در خلاف جهت روند بزرگ را نشان میدهد.

- روند کوتاه (Minor/Short-term Trend): معمولا کمتر از سه هفته طول میکشد و نوسانات روزانه یا هفتگی قیمت را نشان میدهد. در واقع، هر روند کوتاهمدت، بخشی از یک روند میانمدت و هر روند میانمدت، بخشی از یک روند بلندمدت به شمار میرود.

الگوهای نموداری

تحلیلگران تکنیکال بر این باورند که الگوهای رفتاری قیمت در طول تاریخ تکرار میشوند. بر همین اساس، الگوهای قیمتی پرتکراری در نمودارها شناسایی شدهاند که تحلیلگران معتقدند پس از شکلگیری آنها، احتمال وقوع رویدادهای مشابه در بازار وجود دارد. این الگوها عمدتا به دو دسته اصلی تقسیم میشوند؛ الگوهای برگشتی که نشاندهنده احتمال تغییر جهت روند فعلی هستند، و الگوهای ادامهدهنده که حاکی از احتمال ادامه یافتن روند موجود پس از یک دوره تثبیت هستند. با این حال، لازم به ذکر است که برخی الگوها نیز میتوانند نقش خنثی یا دوطرفه داشته باشند و بسته به نحوه شکست آنها، هم سیگنال ادامه و هم سیگنال برگشت روند را صادر کنند.

الگوهای برگشتی: در الگوهای برگشتی روند تغییر خواهد کرد. در این نوع از الگوها، الگوی سروشانه از اهمیت بالایی برخوردار است. انواع الگوهای برگشتی به شرح ذیل است:

- الگوی سروشانه

- الگوی کف و سقف سهقلو

- الگوی کف و سقف دوقلو

- نعلبکیها و اسپایکها

الگوهای ادامهدهنده: در الگوهای ادامهدهنده، روند مدتی بدون تغییر میماند و پس از آن مسیر قبلی خود را ادامه میدهد. انواع الگوهای ادامهدهنده به شرح ذیل است:

- الگوی پرچم

- الگوی متقارن

- الگوی مثلث

- الگوی مستطیل

سایر ابزارهای تحلیل تکنیکال

همانطور که گفته شد، بر اساس همان اصل تکرار مجدد تاریخ، اگر در گذر زمان اتفاقی بهکرات دیده شود، احتمالش بسیار زیاد است که در آینده نیز رخ دهد. تحلیلگران از این اصل استفاده کرده و الگوهای پرتکرار را در بازار سرمایه پیدا کردهاند. در تحلیل تکنیکال هرگاه اتفاقی مشابه این الگوها رخ دهد، میتوان آینده بازار را طبق رفتار آن الگو در گذشته پیشبینی کرد. پیشبینی این رفتارها، مبتنی بر استفاده از ابزارهای تحلیل تکنیکال مانند روندها، اندیکاتورها، نوسانگرها (اسیلاتورها) و… است که در ادامه به تشریح این ابزارها پرداخته شده است.

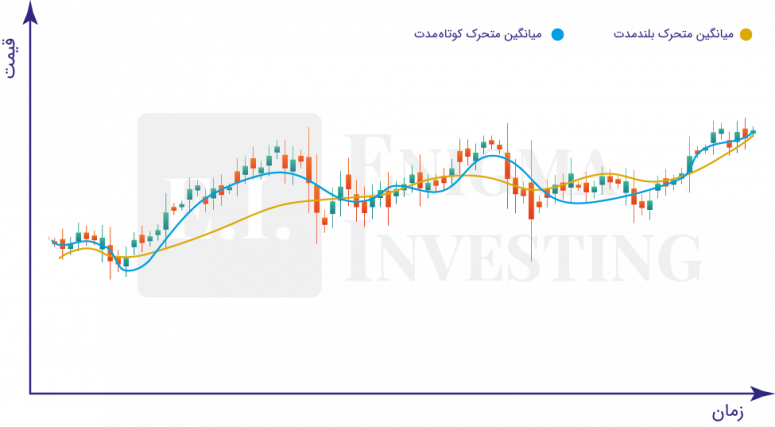

میانگین متحرک (Moving Average)

میانگین متحرک، ابزاری در تحلیل تکنیکال است که میانگین قیمت یک دارایی را در یک بازه زمانی مشخص محاسبه کرده و آن را به صورت یک خط بر روی نمودار قیمت نمایش میدهد. این ابزار به هموارسازی نوسانات قیمتی کمک کرده و روند کلی قیمت را واضحتر نشان میدهد. به طور کلی سه نوع رایج میانگین متحرک وجود دارد:

- میانگین متحرک ساده (SMA): این نوع میانگین متحرک، میانگین حسابی قیمتهای پایانی در یک دوره زمانی معین را محاسبه میکند. به عبارت دیگر، قیمتهای پایانی در بازه زمانی مورد نظر با هم جمع شده و بر تعداد دورههای زمانی آن بازه تقسیم میشوند. بهعنوانمثال، یک میانگین متحرک ساده ۲۰ روزه، میانگین قیمتهای پایانی ۲۰ روز گذشته را نشان میدهد.

- میانگین متحرک نمایی (EMA): برخلاف میانگین متحرک ساده، میانگین متحرک نمایی به قیمتهای جدیدتر و اخیر وزن بیشتری میدهد. این امر باعث میشود که EMA نسبت به تغییرات اخیر قیمت حساستر باشد و واکنش سریعتری نشان دهد. به همین دلیل، EMA اغلب برای تحلیلهای کوتاهمدت و شناسایی سریعتر تغییر روندها مورد استفاده قرار میگیرد.

- میانگین متحرک حجمی (VWMA): این نوع میانگین متحرک، علاوه بر قیمت، حجم معاملات را نیز در محاسبات خود دخیل میکند. در VWMA، قیمتهایی که در حجم معاملات بالاتری رخ دادهاند، وزن بیشتری در محاسبه میانگین دارند. این امر به تحلیلگران کمک میکند تا تاثیر معاملات با حجم بالا را در روند قیمت بهتر درک کنند و از سیگنالهای قویتری بهره ببرند.

نوسانگرها یا اسیلاتورها

نوسانگرها یا اسیلاتورها توابع ریاضی هستند که بهصورت نمودار یا عدد نمایش داده میشوند. تحلیل اسیلاتورها کمک میکند تا پیشبینیای که در خصوص تغییر روند قیمت در نقطهای انجام میگیرد، تایید یا رد شود. نوسانگرهای RSI، MACD و MFI از پرکاربردترین اسیلاتورها هستند.

اندیکاتور RSI: اندیکاتور RSI یکی از اسیلاتورهایی است که بر اساس روابط ریاضی پیچیدهای محاسبه میشود. RSI میزان اشباع بودن خرید یا فروش در بازار را نشان میدهد. اعداد اندیکاتور RSI بین ۰ تا ۱۰۰ نوسان میکنند؛ در صورتی که این عدد بیشتر از ۷۰ باشد اشباع خرید و اگر کمتر از ۳۰ باشد اشباع فروش را نشان میدهد. در این نقاط افراد میتوانند باتوجهبه استراتژی معاملاتی خود به خرید و فروش سهم اقدام کنند.

اندیکاتور MACD: اندیکاتور MACD به معنای همگرایی و واگرایی میانگین متحرک است. این اندیکاتور شامل دو خط میانگین متحرک سیگنال و مکدی (MACD) است. همانطور که از نام آن پیداست نوع تلاقی این دو خط (همگرایی و واگرایی) سیگنال خرید و فروش میدهد. این اندیکاتور در عین ساده بودن به تنهایی کاربرد ندارد و اصولا در کنار دیگر روشهای تحلیل مورد استفاده قرار میگیرد.

اندیکاتور MFI: اندیکاتور MFI یکی از نوسانگرهایی است که جریان ورود و خروج نقدینگی به بازار را نشان میدهد. این اندیکاتور مشابه اندیکاتور RSI است با این تفاوت که حجم معاملات نیز در محاسبات آن لحاظ میشود.

شما میتوانید در محصول سهامداران به لیست تمامی سهامداران پربازده و درصد بازدهی هر یک دسترسی داشته و تحرکات آنها در بازار سرمایه را شناسایی کنید.

فیبوناچی

هر زمان قیمتها در یک روند حرکت کند، احتمالا در یک بازه زمانی اندکی از سطوح خود عقبنشینی کرده یا اصطلاحا اصلاح شود. بسیاری معتقدند در این حالت قیمتها بر اساس نسبت فیبوناچی اصلاح خواهند شد. فیبوناچی اصلاحی بر اساس یک سری اعداد کلیدی صورت میگیرد. این اعداد کلیدی بر اساس دنباله اعداد فیبوناچی است که طبق آن هر عدد از مجموع دو عدد قبلی خود به دست میآید و شروع اعداد با 0 و یک است. این دنباله پایه و اساس نسبتهای فیبوناچی در تحلیل تکنیکال است. در فیبوناچی سه عدد 61/8 درصد (تقسیم یک عدد در دنباله فیبوناچی بر عدد بعد از خود)، 38/2 درصد (تقسیم یک عدد در دنباله فیبوناچی بر دومین عدد بعد از خود) و 23/6 درصد (تقسیم یک عدد در دنباله فیبوناچی بر سومین عدد بعد از خود) سه عدد کلیدی در فیبوناچی هستند. براساس این اعداد کلیدی که از دنباله فیبوناچی به دست میآید، یکسری نقاط حمایت و مقاومت ترسیم میشود.

بررسی مزایا و معایب تحلیل تکنیکال

جهت آشنایی با صفر تا صد تحلیل تکنیکال، ضروری است به ارزیابی کارآمدی و جایگاه فعلی آن در بازارهای مالی نیز پرداخته شود. در این راستا، ضمن برشمردن مزایای این روش، به چالشها و انتقاداتی که به آن وارد است نیز پرداخته خواهد شد.

تحلیل تکنیکال به دلایل متعددی در میان برخی فعالان بازار سرمایه محبوبیت دارد:

- یادگیری نسبتا آسان و شهودی بودن: مفاهیم اولیه و بصری بودن نمودارها، یادگیری این روش را نسبتا آسان میکند. تحلیلگران خبره میتوانند به سرعت الگوها و روندها را در نمودار تشخیص دهند.

- سرعت در تحلیل: فرایند تحلیل تکنیکال بورس معمولا سریعتر از تحلیل بنیادی است، زیرا نیازی به بررسی عمیق صورتهای مالی و عوامل اقتصاد کلان ندارد.

- احساس اطمینان: مشاهده الگوهای آشنا در نمودار میتواند حس اطمینان را در تحلیلگر تقویت کرده و به تصمیمگیری کمک کند.

سوالات متداول

تحلیل تکنیکال روشی برای پیشبینی قیمت بر اساس بررسی روندهای قیمتی و حجم معاملات گذشته در نمودارها است. در مقابل، تحلیل بنیادی بورس به بررسی ارزش ذاتی یک شرکت از طریق مطالعه صورتهای مالی و عوامل اقتصادی میپردازد.

بله، تحلیل تکنیکال معمولا با استفاده از نرمافزارهای تخصصی انجام میشود که امکان رسم نمودارها، انجام محاسبات اندیکاتورها و دسترسی به دادههای تاریخی قیمت را فراهم میکنند. متاتریدر، مفیدتریدر، داینامیک تریدر و آمی بروکر از جمله این نرمافزارها هستند.

از مهمترین ابزارهای تحلیل تکنیکال میتوان به انواع نمودارهای قیمت (خطی، میلهای، کندل استیک)، حجم معاملات، خطوط حمایت و مقاومت، روندها، الگوهای نموداری و اندیکاتورها (مانند میانگینهای متحرک) اشاره کرد.

تحلیل تکنیکال بر سه اصل اساسی استوار است: ۱. همه چیز در قیمت لحاظ شده است. ۲. قیمتها در یک روند مشخص حرکت میکنند. ۳. تاریخ تکرار میشود.

با درود بی نظیر بود پس یک تحلیل گر بنیادی برچه اساسی تصمیم به خروج می کند

سلام، ممنون

در تحلیل بنیادی همواره میتوان بر اساس میزان پی بر ای سهمهای مورد نظر را انتخاب کرد. پس از افزایش قیمت سهمهای انتخاب شده، میتوان تمامی سهمها را مجدد بر اساس نسبت پی بر ای بازنگری و سهمهایی با پی بر ای کمتر را جایگزین کرد.

سلام خسته نباشیدمطالب بسیارجالب وکاربردی هستند ممنون ازتمامی دوستان که زحمت تهیه این آموزشهارامتحمل شده اند

سلام، خوشحالیم مطلب براتون مفید بوده.