آموزش جامع نوسان گیری بورس؛ چگونه در بورس نوسان گیری کنیم؟

نوسان گیری بورس یک استراتژی سرمایهگذاری کوتاهمدت است که هدف آن کسب منفعت از اختلاف میان قیمت خرید و فروش در کوتاه مدت است. در واقع، نوسانگیران بورسی، سرمایهگذارانی هستند که از طریق معاملات روزانه سهام و سایر اوراق بهادار که به صورت لحظهای نوسان قیمت دارند، کسب سود میکنند. در این مقاله ضمن تعریف این استراتژی بورسی، مزایا و معایب آن برشمرده و به آموزش انتخاب بهترین سهم برای نوسان گیری روزانه و بهترین صندوق برای نوسان گیری پرداخته شده است.

نوسانگیری بورس چیست؟

به خرید و فروش هرگونه اوراق بهادار همچون سهام، اوراق قرضه یا واحدهای صندوقهای سرمایهگذاری قابل معامله، به منظور کسب بازدهی از اختلاف قیمت خرید و فروش، نوسانگیری بورس گفته میشود. برخی معاملهگران بورسی سعی میکنند تا تغییرات قیمت لحظهای داراییهایی مانند سهام، اوراق، کالاها و صندوقهای قابل معامله در بورس را پیشبینی کرده و از آن درآمد کسب کنند. این افراد به جای منتظر ماندن برای کسب سود در بلندمدت، تلاش میکنند تا با افزایش دانش و مهارت معاملهگری، سودهای سریع به دست آورند. افرادی که به صورت روزانه و یا نهایت هفتگی به خرید و فروش مداوم سهام و هر دارایی دیگر در بازار سرمایه میپردازند و از نوسانات لحظهای، روزانه و نهایتا هفتگی سود کسب میکنند، نوسانگیران بورسی هستند.

نحوه شناسایی سهم برای نوسان گیری

برای شناسایی بهترین سهم برای نوسان گیری بورس روزانه، باید به سهمهایی توجه کنید که به طور معمول نوسانات قیمتی زیادی دارند. این سهمها معمولا با تجربه یا آزمونوخطا شناسایی میشوند. اگر یک سهم را برای مدت طولانی دنبال کنید، ممکن است متوجه نوسانات مکرر آن در یک روز یا هفته شوید و این میتواند نشانهای برای انتخاب آن سهم به عنوان گزینه نوسانگیری باشد. همچنین، سهمهایی که به نقطه اشباع فروش رسیدهاند، به دلیل کاهش فروشندگان و احتمال بازگشت قیمت، فرصتهای خوبی برای نوسانگیری ایجاد میکنند. سهمهایی که با شیب تند افت کردهاند نیز پس از مدتی معمولا وارد دورههای نوسانی میشوند که میتوان از این نوسانات در کوتاهمدت استفاده کرد.

این در حالی است که نوسان گیری ساعتی در بورس به خرید و فروش سریع سهام در طول یک روز کاری برای استفاده از نوسانات قیمت است. این استراتژی نیازمند تحلیل دقیق، استفاده از اندیکاتورهای فنی مانند میانگینهای متحرک و شاخصهای قدرت نسبی (RSI) و توجه به حجم معاملات است. معاملهگران با شناسایی زمانهای مناسب برای خرید و فروش، از نوسانات کوتاهمدت بازار سود میبرند.

ضمن اینکه، برای انتخاب بهترین صندوق برای نوسان گیری بورس، صندوقهای سرمایهگذاری در سهام و صندوقهای ETF مناسب است که در سهام شرکتهای مختلف سرمایهگذاری میکنند و پتانسیل استفاده از نوسانات بازار را دارند. این صندوقها به دلیل نقدشوندگی بالا و امکان دسترسی سریع به سهام، برای نوسانگیری مناسب است. با این حال، برای موفقیت در نوسانگیری، سرمایهگذار باید به تحلیل دقیق بازار و ابزارهای تحلیل تکنیکال مسلط باشد تا از ریسکها و نوسانات قیمت به بهترین شکل استفاده کند.

چگونه در بورس نوسانگیری کنیم؟

به طور کلی برای سرمایهگذاری در بورس باید در ابتدا از طریق یک کارگزار کد بورسی و کد معاملات آنلاین دریافت کرد. برای آموزش نوسانگیری در بورس باید مراحل ذیل را طی کرد:

استفاده از نقاط تکنیکالی: یکی از اصول پایهای نوسان گیری بورس، شناسایی نقاط حمایت و مقاومت در نمودارهای قیمتی است. این نقاط نشاندهنده سطوحی هستند که قیمت معمولا بهراحتی از آنها عبور نمیکند. همچنین، تحلیل خطوط روند و استفاده از الگوهای قیمتی میتواند کمک کند تا زمانهای مناسب برای ورود یا خروج از بازار مشخص شود.

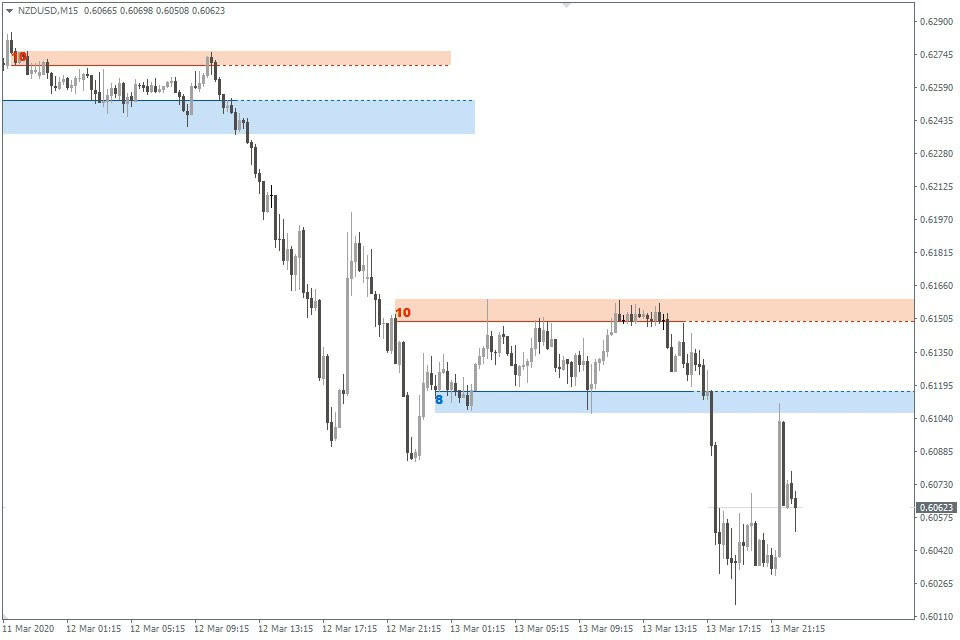

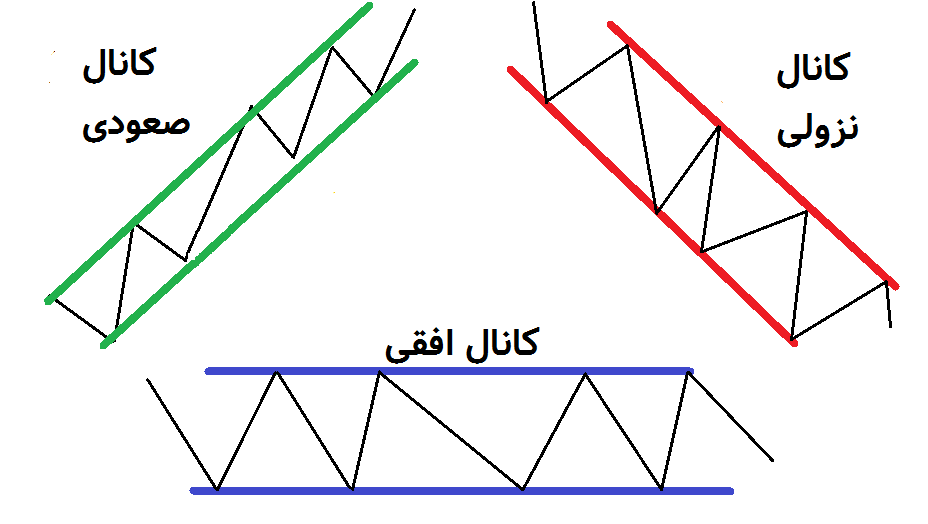

استفاده از کانال نمودار: با ترسیم کانالهای قیمتی در نمودار، میتوان محدودههای نوسانی قیمت را شناسایی کرد. این کانالها معمولا در بازههای زمانی مشخص، نشاندهنده روند صعودی یا نزولی قیمت هستند. با تحلیل این کانالها، نوسانگیرها میتوانند نقاط ورود و خروج را در محدودههای مشخص پیدا کنند.

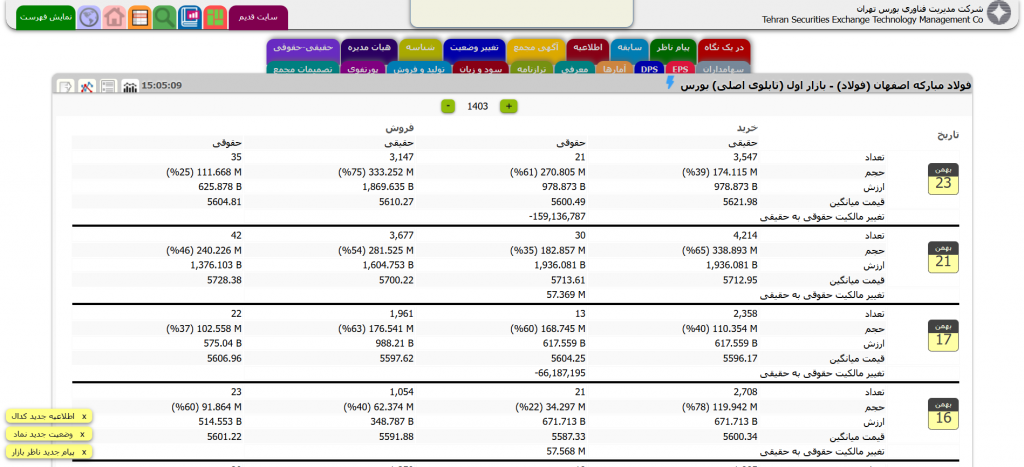

بررسی رفتار سهام: رفتار سهام در گذشته میتواند سرنخهایی برای پیشبینی نوسانات آتی آن ارائه دهد. تحلیلگران در نوسان گیری بورس با مشاهده چگونگی حرکت قیمت در روزها و هفتههای گذشته، میتوانند الگوهای رفتاری سهام را شناسایی کرده و در صورت تکرار آن الگوها، تصمیمات معاملاتی خود را اتخاذ کنند. همچنین، بررسی رفتار خرید و فروش سهام توسط سرمایهگذاران حقوقی و حقیقی میتواند نشانهای از روند کوتاهمدت بازار باشد.

پیگیری اخبار و جو حاکم در بازار: پیگیری اخبار یکی از مواردی است که نوسانگیران باید حتما در صدر امورات خود قرار دهند، چرا که منجر به نوسانات قیمتی خواهند شد و ممکن است، اخبار یا اتفاقهای غیرمنتظره در سطوح شرکتی، صنعت یا سطوح کلان، روند قیمتی یک سهم را تغییر دهد.

انتخاب سهم: برای شروع نوسان گیری بورس باید در ابتدا چند سهم را بر اساس روشهای تحلیلی همچون تحلیل بنیادی، تکنیکال یا روش تابلوخوانی و فیلترنویسی انتخاب و در واچ لیست خود قرار داد. نکته مهم آن است که تحلیل بنیادی عمدتا برای سرمایهگذاریهای بلندمدت مناسب است، اما تحلیل تکنیکال و تکنیک تابلوخوانی برای سرمایهگذاری کوتاهمدت و نوسانگیری روزانه بسیار مناسب هستند.

شناسایی موقعیت خرید و فروش: پس از آنکه سهام منتخب در واچ لیست قرار گرفت، باید نسبت به شناسایی موقعیتهای سودآور از طریق روشهای مختلفی همچون ابزارهای تحلیل تکنیکال اقدام کرد. بسیاری از اندیکاتورها و ابزارهای تکنیکالیستها، سیگنال خرید و فروش به معاملهگران ارائه میدهند که اندیکاتور RSI و MACD و ایچیموکو جزو بهترین اندیکاتور برای نوسان گیری هستند. پس از شناسایی موقعیتها، معاملهگران میتوانند نسبت به خرید یا فروش سهام خود اقدام کنند.

استفاده از فیلترهای نوسان گیری: فیلترهای معاملاتی در نوسان گیری بورس به افراد کمک میکنند تا سهمهای با بیشترین نوسان را شناسایی کنند. این فیلترها میتوانند بر اساس معیارهایی مانند تغییرات قیمت در بازه زمانی کوتاهمدت، حجم معاملات یا سیگنالهای تکنیکالی سهمهایی که بیشترین پتانسیل نوسان دارند را معرفی کنند. این امر باعث میشود تا معاملهگران فرصتهای نوسانگیری بهتری پیدا کنند.

استراتژیهای رایج نوسان گیری بورس

نوسانگیران در بازار سهام از استراتژیها و ترفندهای نوسان گیری در بورس برای شناسایی موقعیتهای سودآور استفاده میکنند. برخی از استراتژیهای محبوب مورد استفاده شامل موارد زیر هستند:

معامله بر اساس اخبار: نوسانگیران بورس توجه زیادی به اخبار دارند تا از نوسانات بازار که به دلیل رویدادهای مهم ایجاد میشود، سود ببرند. آنها سعی میکنند که حرکت قیمتی سهام یا سایر اوراق و داراییهای بازار سرمایه را در واکنش به رویدادهای خبری مهم پیشبینی کنند. معامله سهام یک شرکت قبل و بعد از انتشار گزارشهای مالی و دادههای اقتصادی یک رویکرد رایج است.

معامله بر اساس محدوده قیمتی: این معاملهگران سعی میکنند که برای خرید و فروشهای خود یک محدوده قیمتی تعیین کنند. بنابراین در این مدل نوسانگیری سهام، معاملهگر زمانی تصمیم به خرید دارد که قیمت بازاری آن دارایی نزدیک به کف محدوده است و پس از نزدیک شدن به سقف محدوده، قصد فروش خواهد داشت. این نوع معاملات نیاز به زمانبندی دقیق دارد و اجرای نادرست آن ممکن است منجر به زیانهای قابل توجهی شود. اخبار ناگهانی یا رویدادهای پیشبینی نشده بازار میتواند محدوده قیمتها را بشکند و منجر به تغییرات ناگهانی یا نامطلوب قیمتی شود.

معاملات اسکالپینگ (Scalping): نوسان گیری بورس به روش اسکالپینگ به این صورت است که بر اساس تغییرات قیمتی کوچک خرید و فروش شود. با این روش، یک نوسانگیر ممکن است صدها بار در روز خرید و فروش کند و سعی دارد تا از هر حرکت کوچک سود کمی کسب کند. اسکالپرها نمودارهای قیمتی کوتاهمدت را دنبال میکنند تا این روندها را بیابند. معاملات اسکالپینگ برای معاملات ماشینی استفاده میشود.

معاملات مومنتوم: سرمایهگذاران مومنتوم سعی میکنند تا روندهای قیمتی را شناسایی و بر اساس آن معامله کنند و بر این اساس از این روندها بهره میبرند. این معاملهگران معتقدند که حرکتهای گذشته قیمت میتواند نشاندهنده روندهای آینده باشد. نوسانگیری بورس به روش مومنتوم اغلب از ابزارهای تکنیکالیستها و الگوهای نموداری برای شناسایی نقاط ورود و خروج استفاده میکنند.

نوسان گیری برخلاف نظر جمعی: بر اساس این استراتژی، یک نوسانگیر بورسی از طرز فکری متضاد پیروی میکند. این معاملهگر در واقع سهامی را خریداری میکند که سایر معاملهگران سعی بر فروش آن را دارند، یا به عبارتی صف فروش شده است یا سهامی را میفروشند که ارزش آنها افزایش یافته است. معاملهگری که از این استراتژی استفاده میکند، پیشبینی میکند که ذهنیت گله قیمتها را بیش از حد در هر دو جهت سوق میدهد. در واقع کسب سود زمانی صورت میگیرد که بازارها نسبت به اخبار یا رویدادها بیش از حد واکنش نشان میدهند. معاملهگران فرض میکنند که قیمتها در نهایت به میانگین باز میگردند. البته این استراتژی در نوسان گیری بورس میتواند یک استراتژی پرریسک باشد، زیرا برخلاف روند فعلی است و در صورت عدم بازگشت سریع بازار به سطح تعادل، ممکن است منجر به ضرر شود.

مزایا و معایب نوسان گیری بورس

یکی از مزایای نوسان گیری در بورس ایجاد پتانسیل بالا برای کسب سود سریع در کوتاهمدت است. هر تصمیمی که افراد به عنوان یک نوسانگیر بورسی میگیرند، فرصتی برای کسب سود است. از طرفی دسترسی آسان و پلتفرمهای مدرن معاملات روزانه سهام را در مقایسه با گذشته آسانتر میکنند. امروزه پلتفرمهای آنلاین کارگزاریها و الگوریتمها به افراد این امکان را میدهد تا برخی از فرآیندها از جمله سفارش خرید و فروش در قیمتی مشخص را خودکار و اتومات کنند.

در مقابل، همانطور که نوسان گیری بورس ممکن است بازدهی بیش از حد معمول برای معاملهگران داشته باشد، احتمال ضرر زیاد نیز در این معاملات وجود دارد. بنابراین برای افراد ریسکگریز چندان مناسب نیست. نوسانگیری در بورس یک استراتژی پرریسک و با سود بالا است. اگر تصمیمات معاملهگران به نتیجه نرسد، این افراد ممکن است که خیلی سریعتر از یک سرمایهگذار با افق دید میانمدت و بلندمدت پول از دست بدهند. نکته بعدی این است که موفقیت در نوسانگیری روزانه بورس، مستلزم تلاش برای کسب مهارت و آموزش است. به واسطه تعدد در معاملات این افراد کارمزد و هزینههای معاملاتی بیشتری را باید متقبل شوند.

این نوع معاملات استرس و هیجانات بالایی دارد و در واقع میتوان گفت که نوسانگیری روزانه در بورس بر سلامت روان افراد فشار وارد میکند. مشکل بعدی، اثراتی است که نوسان گیری بورس بر بازار سهام دارد. در واقع، نوسان گیری بورس گاهی منجر به پروبال گرفتن سهامی میشود که از منظر فاکتورهای بنیادی ارزندگی ندارند. بنابراین سهامی که درصد شناوری کمتری دارد یا اصطلاحا عمق کمتری دارد، به راحتی و با خرید و فروش نوسانگیران دستخوش تغییرات میشود. این امر بر بدنه بازار سهام آسیب وارد کرده و کارایی بورس را کاهش میدهد.

چه افرادی میتوانند نوسان گیری سهام کنند؟

با توجه به اینکه نوسان گیری بورس ریسک بالایی دارد و نیازمند مهارت و تجربه بسیار است، در نتیجه بسیاری از معاملهگران ممکن است، متحمل زیان شوند. بنابراین به افرادی که تحمل ریسک بالا را ندارند، این روش معاملاتی پیشنهاد نمیشود. در واقع افرادی از این روش سود میکنند که در این بازار حرفهای بوده و دائما زمان خود را وقف مطالعه بازار کردهاند. نوسانگیری سهام ممکن است، شغل تمام وقت برخی افراد باشد، اما اگر فردی بدون تجربه و مهارت لازم به دنبال راهی برای ثروتمندشدن سریع باشد، بعید است که موفق شود.

نتیجهگیری

نوسان گیری بورس به خرید و فروش سهام و نگهداری آن در کوتاه مدت (عمدتا روزانه و نهایتا هفتگی) به نیت کسب سود از اختلاف قیمت خرید و فروش گفته میشود. نوسانگیری عمدتا توسط افراد حرفهای و ریسکپذیر بازار انجام میشود. به افراد تازهکار پیشنهاد میشود با سرمایه کم و معاملات با حجم کم شروع کنند. همچنین بر اساس استراتژیهای معاملاتی و ابزارهای فنی، موقعیتهای خرید و فروش را شناسایی کرده یا از مشاوره افراد خبره استفاده کنند.

سوالات متداول

نوسان گیری بورس به خرید سهام در کف قیمتی و فروش آن در سقف قیمتی در بازههای زمانی کوتاهمدت گفته میشود.

انتخاب سهم مناسب به تحلیل تکنیکال، تابلوخوانی و بررسی قدرت خرید حقیقی و حقوقی بستگی دارد.

نوسانگیرها با استفاده از نمودارهای قیمتی و ابزارهای تحلیل تکنیکال، مثل اندیکاتورها، محدودههای خرید و فروش را شناسایی میکنند.