کندل شناسی در تحلیل تکنیکال چیست؟ + معرفی انواع الگوهای شمعی (کندلی)

معاملهگران فعال در بازار سرمایه، برای بررسی روند قیمتها در معاملات خود از سه نمودار خطی، کندل استیک و میلهای استفاده میکنند. کندل به یک نوع نمودار قیمتی گفته میشود که با کمک آن میتوان قیمتهای بالا، پایین، بازشدن و بستهشدن یک سهم یا دارایی را در یک بازه زمانی مشخص نشان داد. کندل شناسی حرفهای و کندل خوانی از مباحث مهم در تحلیل تکنیکال هستند که هر معاملهگر برای فعالیت در بورس و سایر بازارهای مالی نیازمند یادگیری آنها است. در ادامه به بررسی و آموزش کندلها در تحلیل تکنیکال پرداخته شده است.

- برای آشنایی با مفاهیم تحلیل تکنیکال و انواع آن مطالعه مقاله آموزش تحلیل تکنیکال پیشنهاد میشود.

کندل شناسی در تحلیل تکنیکال

نمودارهای شمعی (کندلها) نسخه ژاپنی نمودارهای میلهای هستند که بسیار مورد توجه تحلیلگران قرار دارند. کندلها از نمودارهای پرکاربرد در تحلیل تکنیکال محسوب میشوند که در کنار هم الگوهای کندل استیک را تشکیل میدهند و تا حدودی بیانگر روند آینده بازار هستند. این نمودارها همانند نمودارهای میلهای چهار قیمت پایانی، بازشدن، بالاترین و پایینترین را نشان میدهند. هر کندل نشاندهنده تغییرات قیمت در یک بازه زمانی مشخص است. از کندل استیکها زمانی استفاده میشود که تغییرات قیمت سهم دارای روند باشد. الگوی کندل استیک یا الگوی شمعی معمولا در نقاط حمایت و مقاومت سهم مورد توجه قرار میگیرد و انتخاب قیمتهای مناسب برای خرید سهام جزیی از نقاط قوت آن محسوب میشود.

اجزای تشکیلدهنده نمودار شمعی

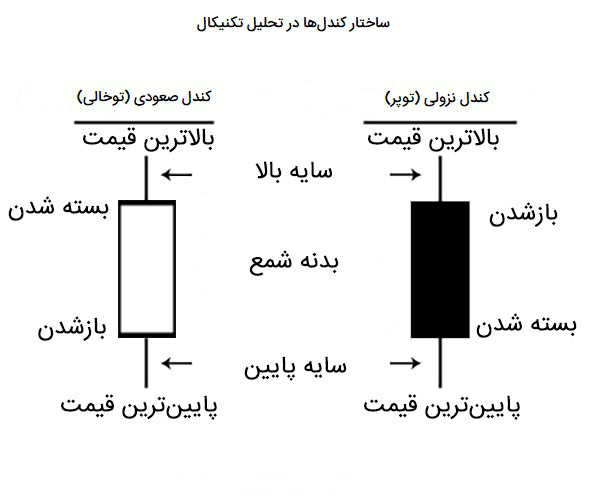

کندلها از دو بخش به نامهای بدنه (Body) و سایه (Shadow) تشکیل شدهاند. قسمت پهن در الگوی شمعی که بدنه نام دارد فاصله بین قیمت بازشدن و قیمت پایانی را نمایش میدهد. همچنین خطهای باریک که سایه نامیده میشوند بیانگر محدوده نوسان قیمت در طول روز بین پایینترین و بالاترین نقطه هستند.

در حالت کلی کندلها به دو نوع صعودی یا نزولی تقسیم میشوند. در صورتی که قیمت پایانی بالاتر از قیمت بازشدن باشد بدنه نمودار سفید رنگ (توخالی) و صعودی و زمانی که قیمت پایانی کمتر از قیمت بازشدن باشد، بدنه نمودار سیاه رنگ (توپر) و نزولی خواهد بود. روزهایی که اختلاف بین قیمت بازشدن و پایانی زیاد باشد، روزهای کندل طویل یا بلند نامیده میشوند. به همین ترتیب نیز روزهایی که اختلاف بین قیمت پایانی و بازشدن کم باشد، روزهای کندل کوچک یا کوتاه نامیده میشوند. در ادامه ساختار کندلها در تصویر قابل مشاهده است.

لازم به ذکر است که در این مقاله برای توضیح کندل صعودی از کندلهای توپر (مشکی) و کندل نزولی از کندلهای توخالی (سفید) استفاده شده است. اما در برخی پلتفرمها در حالت صعودی از «کندل سبز» و در حالت نزولی از «کندل قرمز» استفاده میکنند. بنابراین کندل سبز معادل کندل مشکی یا توپر و کندل قرمز معادل کندل سفید یا توخالی است.

انواع الگوهای شمعی (کندل)

همانطور که گفته شد کندلها در کنار هم الگوهای کندلی را تشکیل میدهند. این الگوها به سه دسته الگوهای تک کندلی، دو کندلی و سه کندلی تقسیم میشوند که در ادامه به بررسی هر یک پرداخته شده است.

الگوهای تک کندلی

الگوهای تک کندلی جزئی از الگوهای شمعی هستند که از یک کندل تشکیل میشوند. این الگو از مباحث پایه در آموزش کندل شناسی حرفهای محسوب میشود. معاملات بر اساس الگوهای تک کندلی در صورت شناسایی و اجرای درست، عموما سودآور هستند. در معامله با استفاده از این الگوها میبایست به طول شمع توجه کرد، هرچه طول شمع بیشتر باشد، فعالیت خرید یا فروش بیشتر است. این الگو انواعی مختلفی دارد که میتوان در این میان کندلهای دوجی، مارابوزو، ستاره دنبالهدار، چکشی و مرد به دار آوریخته را نام برد.

کندل دوجی (Doji)

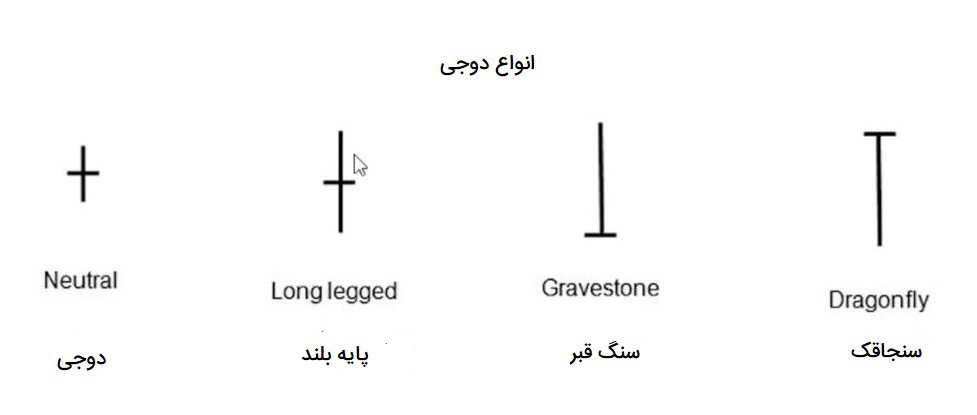

الگوی دوجی به شکل صلیب است و زمانی شکل میگیرد که در یک تایم فریم زمانی قیمت باز و بستهشدن سهم تقریبا مساوی باشد. در کندل دوجی، قیمت اساسا تغییر نمیکند و عموما نشان از وجود نااطمینانی و سردرگمی در بازار است.

مطابق قیمت باز و بستهشدن سهم و شکلگیری سایهها، دوجیها به انواع مختلفی مانند سنگ قبر، پایه دراز و سنجاقک تقسیم میشوند. تصویر زیر انواع دوجی در کندل شناسی را نشان میدهد.

معاملهگران برای معامله از طریق این کندل، در صورتی که روندی برای معکوسشدن وجود داشته باشد، مانند علامتی بازگشتی با آن معامله انجام میدهند. اما زمانی که روندی برای معکوسشدن وجود نداشته باشد، مانند علامت عدم انجام معامله با آن برخورد میکنند.

- مقاله پیشنهادی در تحلیل تکنیکال: الگوهای برگشتی

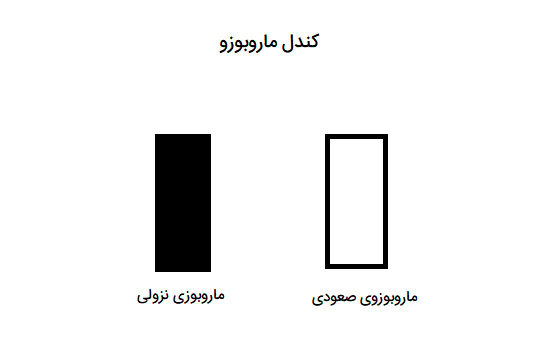

کندل ماروبوزو (Marubozo) در کندل شناسی

کندل ماروبوزو دقیقا قطب مخالف شمع دوجی است. علت انتخاب این نام برای این الگوی کندلی این است که الگوی ماروبوزو سایه ندارد یا خیلی کوچک روی کندل نشان داده میشود. قیمتهای باز و بستهشدن آن انتهای شمع را تشکیل میدهند. این کندل از نظر ظاهری شبیه به آجر است. اگر قیمت بستهشدن در کندل ماروبوزو بالاتر از قیمت بازشدن آن باشد، نشان از صعودی قدرتمند است. اما در صورتی که قیمت بستهشدن آن پایینتر از قیمت بازشدنش باشد، به معنای حرکت نزولی شدید است.

با توجه به اینکه شمع ماروبوزو به همراه دوجی، 2 حد نهایی دامنه کندل را به طور برجسته نشان میدهند، شناسایی آنها به معاملهگران این امکان را میدهد تا میزان قدرت هر یک از جهتها را قضاوت کنند. برای معامله بر اساس الگوی ماروبوزو، اگر شمع با جهت خاصی از بازار هم راستا بود، الگوی ادامهدهنده محسوب میشود.

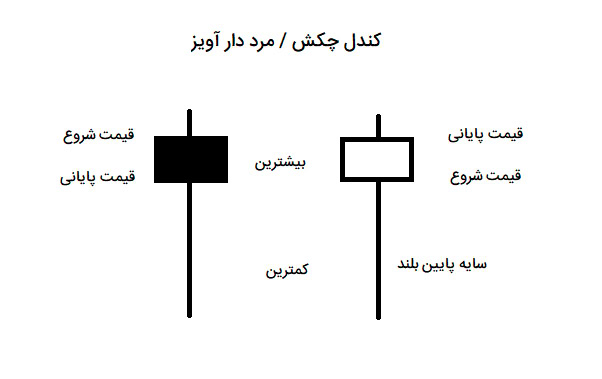

کندل چکش و مرد دار آویز (Hanging Man/Hammer)

دو نوع دیگر از کندلهای مطرح در تحلیل تکنیکال، کندلهای چکش و مرد دار آویز نام دارند. این دو الگو شباهت بسیاری با یکدیگر داشته و آموزش کندل شناسی آنها کار دشواری نیست. در این الگوها بدنه شمع در نزدیکی بالاترین نقطه آن قرار دارد و سایه پایینی بلند است. تنها تفاوت الگوی چکشی و مرد حلق آویز در این است که الگوی چکش بعد از حرکت نزولی بازار یافت میشود و علامتی صعودی دارد. در حالی که الگوی مرد حلق آویز در انتهای روند صعودی ایجاد شده و علامتی نزولی دارد.

این دو کندل نشان میدهند بازار در حال چکشکاری است و روندش در حال تغییر است. معاملهگران در روندهای نزولی، بعد از مشاهده الگوی چکش وارد معامله خرید میشوند و انتظار حرکت بازگشتی دارند. در روندهای صعودی نیز، با مشاهده الگوی حلق آویز و بعد از علامت تائیدکننده نزولی وارد معامله فروش میشوند و انتظار حرکت بازگشتی را دارند.

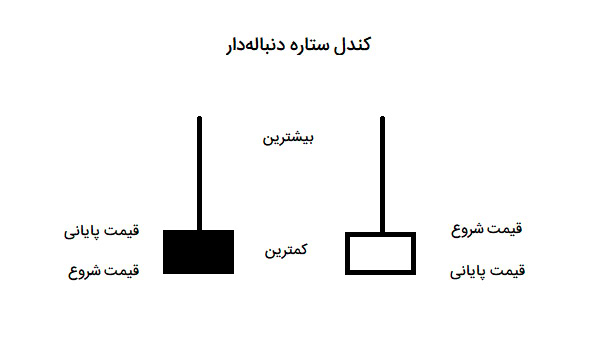

کندل شناسی ستاره دنباله دار (Shooting Star)

الگوی ستاره دنباله دار یکی از کندلهای قوی در تحلیل تکنیکال است که بهعنوان یک الگوی بازگشتی نزولی شناخته میشود. این الگو هنگامی نمایان میشود که قیمت به سمت بالا رو به حرکت باشد و به حداکثر مقدار خود رسیده باشد. معاملهگران در این صورت شاهد فروش خریداران و در نهایت افت ناگهانی قیمت خواهند بود. کندل ستاره دنباله دار به این صورت است که سایه حداقل دو برابر اندازه بدنه اصلی بوده و قیمت پایانی نمودار نزدیک به پایین کندل باشد. به زبان سادهتر میتوان گفت این الگو در روند برگشت صعودی به وجود میآید.

الگوهای دو کندلی در تحلیل تکنیکال

الگوهای دو کندلی نیز از مباحث مهم در کندل شناسی به شمار میآیند. این کندلها مانند الگوهای تک کندلی برای شناسایی سطوح حمایت و مقاومت استفاده میشوند. الگوهای دو کندلی در مقایسه با تک کندلیها به دلیل نشاندادن رفتار بازار در دو روز متفاوت از اعتباری بیشتری برخوردار هستند. در ادامه به آموزش مهمترین الگوهای دوکندلی از جمله الگوی پوششی، انگالفینگ پرداخته شده است.

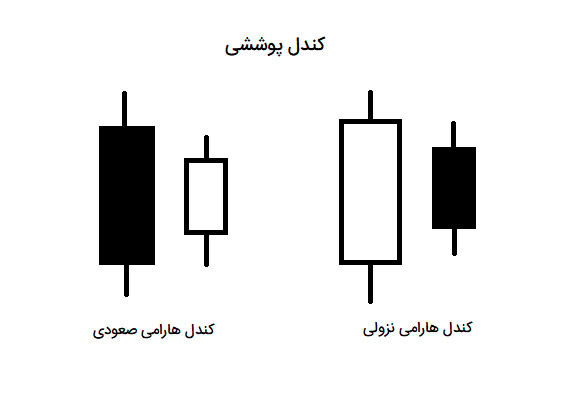

الگوی پوششی یا هارامی (Harami)

یکی دیگر از الگوهای کندلی پرکاربرد در تحلیل تکنیکال، هارامی نام دارد. لغت هارامی به زبان ژاپنی به معنای مادر باردار است. هر الگوی هارامی از دو کندل با رنگهای متفاوت تشکیل شده است که یکی از کندلها مادر و دیگری فرزند نامیده میشود. تحلیلگران معتقدند مشاهده الگوی پوششی نشانی از پایان یافتن روند سهم است. اما پس از این الگو که جهت روند معکوس یا بدون روند میشود، قابل تشخیص نیست و بستگی به شرایط بازار دارد. در الگوی هارامی نوعی شکاف قیمتی بین بستهشدن کندل بزرگتر و بازشدن کندل کوچکتر ایجاد میشود.

تحلیلگران با توجه به موارد زیر میتوانند الگوی هارامی را شناسایی کنند.

- بدنه کندل اول، بلند و بدنه کندل دوم، کوتاه است.

- بدنه کندل فرزند داخل بدنه کندل مادر قرار بگیرد.

- رنگ دو کندل با یکدیگر متفاوت باشد.

در حالت کلی الگوهای پوششی را میتوان به دو دسته صعودی و نزولی تقسیم کرد. معمولا در کندلهای پوششی صعودی، قیمت پایانی در کندل اول کمتر از قیمت شروع آن است، در حالی که کندل دوم با قیمت بالاتری بسته میشود. در کندل پوششی نزولی نیز، قیمت پایانی کندل اول بیشتر از قیمت شروع آن است، در صورتی که کندل دوم در قیمت پایینتری بسته میشود. کندل اینساید بار نوعی دیگر از کندلهای زیرمجموعه الگوی هارامی در کندل شناسی محسوب میشود.

بدنه کندلها در الگوی شمعی نشاندهنده محدوده تغییر حرکت قیمت و کوچکشدن بدنه نیز نشان از نوسان کمتر قیمت است. برای معامله با استفاده از این الگوها باید توجه کرد که در یک روند صعودی، از الگوهای هارامی به عنوان سیگنالی مبنی بر تغییر روند و در یک روند نزولی نیز، از الگوی هارامی به عنوان سیگنالی مبنی بر پایان روند نزولی میتوان استفاده کرد.

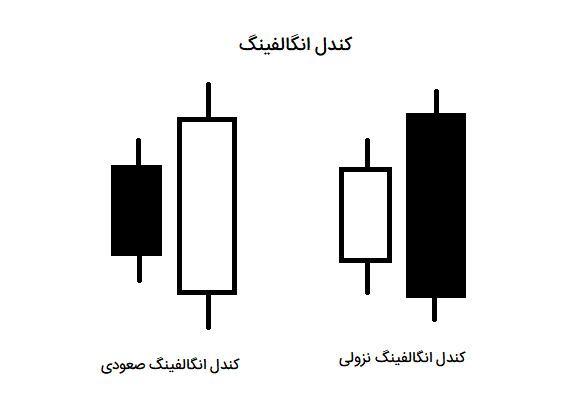

کندل شناسی پوشا یا انگالفینگ (Engulfing)

با جابه جایی بدنههای اول و دوم در الگوهای هارامی، الگوی انگالفینگ ایجاد میشود. در این الگو بدنه کندل دوم به طور کامل بدنه کندل اول را احاطه میکند. با توجه به بدنه شمعها در این الگو میتوان میزان حرکت بازگشتی واقعی را مشخص کرد. برای تشخیص میزان قدرت الگوی پوشا باید موارد زیر بررسی شود.

- هر چه طول بدنه هر دو شمع (به ویژه شمع دوم) بیشتر باشد، قدرت الگوی انگالفینگ بیشتر است.

- بزرگتربودن سایههای پایینی شمع در انگالفینگ صعودی نشاندهنده قدرت کمتر آن است.

- بزرگتربودن سایههای بالایی شمع در انگالفینگ نزولی نشاندهنده قدرت کمتر آن است.

- در صورتی که الگوی انگالفینگ در محدوده مقاومت یا حمایت شکل بگیرد، نشان از قدرت آن است.

الگوی انگالفینگ در مقایسه با الگوی هارامی به دلیل نشاندادن روند بهتر از اعتباری بیشتری برخوردار است. بنابراین بسیاری از معاملهگران با کندل خوانی این الگو معاملات خود را انجام میدهند. آنها در روندهای صعودی، بعد از الگوی پوشای صعودی که علامتی از ادامه روند صعودی است، وارد معامله خرید میشوند. در روندهای نزولی نیز، پس از الگوی پوشای نزولی که علامتی از ادامه روند نزولی است، اقدام به فروش میکنند.

الگوهای سه کندلی

به الگوهایی که توسط سه کندل تشکیل میشوند، الگوهای سه کندلی گفته میشود. این سه کندل در کنار هم با توجه به ساختار و محل قرارگیری خود به معاملهگران مفهومهای خاصی را میرسانند. در ادامه به معرفی الگوهای سه کندلی مانند کندل ستاره صبحگاهی و عصرگاهی و کندل سه سرباز سفید/سه کلاغ سیاه در آموزش کندل شناسی پرداخته شده است.

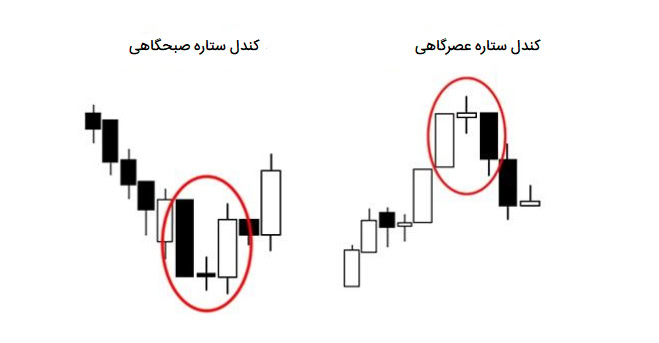

کندل ستاره صبحگاهی / ستاره عصرگاهی (Morning star/Evening star)

در حوزه الگوهای شمعی، ستاره به شمعی اتلاق میشود که بدنه کوچکی دارد و با بدنه شمع قبل از خود همپوشانی نداشته باشد. با توجه به اینکه بدنه شمعها با یکدیگر همپوشانی ندارند، تشکیل ستاره همیشه مستلزم ایجاد شکاف است.

الگوی کندلی ستاره صبحگاهی، یک نوع الگوی بازگشتی است که در انتهای یک روند نزولی تشکیل میشود. این الگو هشداری برای پایان روند نزولی و شروع روند جدید در جهت صعودی شدن قیمت محسوب میشود. در مقابل الگوی کندلی ستاره عصرگاهی قرار دارد که توسط سه کندل و در انتهای یک روند صعودی تشکیل میشود و با ظاهرشدن آن میتوان هشداری مبنی بر پایان روند صعودی دریافت کرد.

اولین شمع در الگوی ستاره صبحگاهی نشان میدهد که حرکت نزولی تحت کنترل است. ستاره، بیانگر ورود به بازار صعودی است و میزان قدرت شمع آخر، تائیدکننده حرکت صعودی است. در الگوی ستاره عصرگاهی نیز همین منطق صدق میکند. اولین شمع نشان میدهد حرکت صعودی تحت کنترل قرار دارد. ستاره خبر از بلاتکلیفی و وجود عدم اطمینان میدهد. در نهایت نیز شمع سوم حرکت نزولی را تائید میکند.

معاملهگران از هردوی این الگوها هم برای به دامانداختن حرکتهای بازگشتی و هم حرکتهای ادامهدهنده استفاده میکنند. به این صورت که بعد از شکلگیری آخرین شمع در الگوی ستاره صبحگاهی، وارد معامله خرید و بعد از شکلگیری آخرین شمع در الگوی ستاره عصرگاهی وارد معامله فروش میشوند.

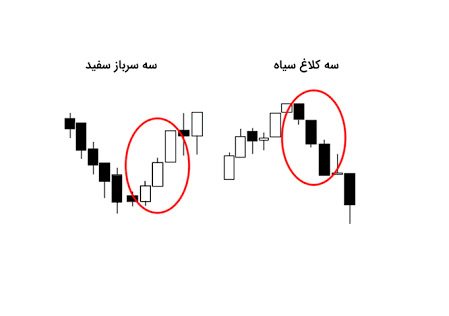

کندل سه سرباز سفید / سه کلاغ سیاه ( Three White Soldier/ Three Black Crown Pattern)

قیمت بازشدن هر سه شمعی که در الگوی 3 سرباز سفید قرار دارد، باید در محدوده بدنه شمع قبلی قرار داشته باشد. همچنین لازم است قیمت بستهشدن آنها به بالاترین قیمت همان شمع نزدیک باشد. در آموزش کندل 3 کلاغ سیاه نیز، هر سه شمع باید با قیمتی که در محدوده بدنه شمع قبل قرار دارد باز شوند و قیمت بستهشدن آنها نیز به پایینترین قیمت خود هر شمع نزدیک باشد.

در کندل شناسی سه سرباز سفید هر شمع در محدوده بدنه شمع قبل از خود باز میشود و نشانگر احتمال نزولیبودن شرکت حرکت قیمت است. در الگوی سه کلاغ نیز هر شمع در محدوده بدنه شمع قبل از خود باز میشود که بیانگر صعودیشدن قیمت است. با این حال بستهشدن هر یک از این شمعها در نزدیکی پایینترین قیمت خود هر شمع، به ایجاد حرکت نزولی قدرت میبخشد.

این دو الگو در موارد معاملهگری بر اساس حرکتهای بازگشتی بسیار کارآمد هستند. معاملهگران بعد از مشاهده الگوی سه سربار سفید و حرکت نزولی چشمگیر در بازار، اقدام به خرید و بعد از مشاهده الگوی سه کلاغ سیاه و حرکت صعودی قابل توجه در بازار، اقدام به فروش میکنند.

جمعبندی

در این مقاله به کندل شناسی و بررسی انواع الگوهای کندلی پرداخته شد. یکی از موارد آموزش داده شده در این مقاله نحوه کندل خوانی و همچنین چگونگی معامله از طریق آنها است. الگوهای مطرحشده در این مقاله، بر پایه و اساس شناخت روند بازار بر مبنای روانشناسی قیمت بازار هستند، به همین خاطر تا حدودی صحیح بوده و میتوان از آنها در موقعیتهای مختلف استفاده کرد. اما لازم به ذکر است این الگوها نشاندهنده روند حتمی بازار نخواهند بود و بهتر است تکنیکالیستها برای نتیجه دقیقتر به طور همزمان از چندین ابزار استفاده کنند.