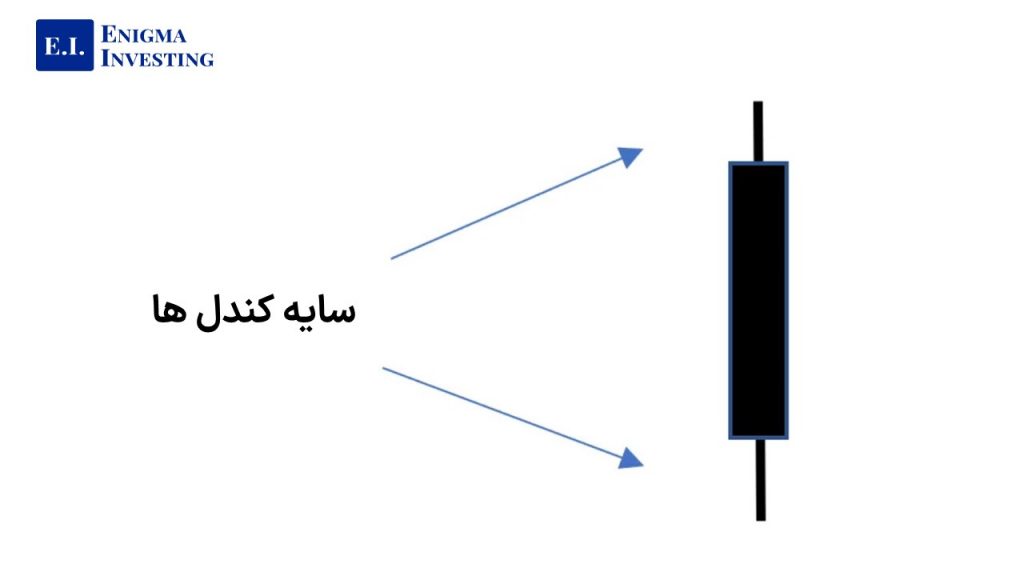

سایه کندل (Shadow Candlestick) به چه معناست؟

سایه کندل، یکی از اجزای مهم کندل در نمودارهای شمعی است که در تحلیل تکنیکال استفاده میشود. این سایهها نشاندهنده بالاترین و پایینترین قیمت در یک بازه زمانی خاص هستند و درک درستی در مورد احساسات بازار و حرکت قیمتی ارائه میدهند. درک سایه کندل میتواند بهطور قابل توجهی استراتژی معاملاتی افراد را جهت تفسیر روندهای بازار و تصمیمگیری آگاهانه افزایش دهد. در این مقاله ضمن تشریح سایه کندل، انواع و اهمیت آن و همچنین نحوه تفسیر آن در نمودارها بررسی شده است.

تعریف سایه کندل

در نمودارهای شمعی تحلیل تکنیکال، یک کندل قیمتهای باز و بسته شدن و قیمتهای بالا و پایین یک دارایی همچون سهام را در یک بازه زمانی خاص نشان میدهد. بدنه کندل نشاندهنده قیمتهای باز و بسته است، در حالی که سایه کندل (یا فیتیلهها) نشاندهنده قیمتهای بالا و پایین هستند. در واقع میتوان گفت که سایه کندل به عنوان بخشی از کندل، نشاندهنده عملکرد قیمتی است. این سایهها خطوطی هستند که در بالا و پایین بدنه یک کندل روی نمودار شمعی قرار دارند.

برخی منابع سایه بالایی را به عنوان فتیله و سایه پایین را به عنوان دم میشناسند. قسمت بالای سایه بالایی نشاندهنده بالاترین قیمت در یک جلسه معاملاتی است. این درحالی است که پایینترین قسمت سایه پایینی نیز کمترین قیمت را نشان میدهد. طول سایهها بسته به شرایط بازار میتواند بلند یا کوتاه باشند. اطلاعات موجود در سایه کندل به تکنیکالیستها کمک میکند تا احساسات بازار و تعادل بین خریداران و فروشندگان را ارزیابی کنند.

- برای آشنایی بیشتر با کندل و ساختار آن مطالعه مقاله کندل چیست پیشنهاد میشود.

چرا درک سایه کندل مهم است؟

درک معنای سایه کندل برای هر معاملهگری ضروری است. سایهها میتوانند روندهای معکوس یا ادامهدار و حرکات احتمالی قیمتها را نشان دهند. همچنین میتوانند فشار خرید و فروش در بازار را نشان دهند. سایه کندلهای طولانی نیز میتوانند علامتی برای روندهای معکوس احتمالی باشند. این سایهها به شناسایی بهترین نقاط ورود و خروج از معاملات کمک میکند. برخی از تحلیلگران فنی بر این باورند که یک سایه بلند به این معنی است که روند قیمتی میچرخد یا معکوس میشود، در حالی که یک کندل با فیتیله کوتاه احتمالا نشانهای از ثبات است.

انواع سایه کندل

سایهها میتوانند از نظر طول با یکدیگر متفاوت باشند و تفسیر آنها به موقعیت و طول آنها نسبت به بدنه کندل بستگی دارد.

سایه کندلهای کوتاه: این سایهها نشان میدهند که بیشتر معاملات در نزدیکی قیمتهای باز و بسته (Close/Open) محدود شده است که میتواند نشاندهنده نوسانات کم است.

سایه کندلهای طولانی: این سایهها بیانگر حرکت قابل توجه قیمت در طول دوره زمانی است که نشاندهنده نوسانات بالا و روندهای معکوس بازار است. در واقع سایههای طولانی اغلب در انتهای یک روند، درست قبل از معکوس شدن قیمت، رخ میدهند و روند جدیدی را در جهت مخالف تشکیل میدهند.

تحلیل سایه کندلها

سایه کندلها بر اساس طول، اندازه و موقعیت تفاسیر مختلفی دارند و درک درستی از روند قیمتی در آینده به معاملهگران میدهند. در ادامه تحلیل سایه کندلها آورده شده است:

تحلیل سایه کندلهای طولانی

سایه کندلهای بلند میتوانند اطلاعات ارزشمندی در مورد احساسات بازار و تغییر قیمت ارائه دهند. در ادامه تفسیر این سایهها در شرایط مختلف آورده شده است:

سایه بالایی بلند: نمایش این نوع سایه نشان میدهد، خریداران قیمت را بالاتر بردند، اما فروشندگان در نهایت آن را پایین آوردند که نشاندهنده فشار فروش و کاهش قیمت است. این سایه اغلب در بالای یک روند صعودی ظاهر میشود و نشانه بازگشت احتمالی به مدار نزولی است.

سایه پایین بلند: برعکس سایه قبلی، نمایش این سایه نشان میدهد، فروشندگان قیمت را پایینتر میآورند، اما خریداران در نهایت آن را بالا میبرند که نشاندهنده فشار خرید و افزایش بالقوه قیمت است. این سایه نیز اغلب در انتهای یک روند نزولی ظاهر میشود و نشانه بازگشت احتمالی به مدار صعودی است.

تحلیل سایه کندلهای کوتاه

سایههای کوتاه به طور کلی نشان میدهد که بیشتر معاملات در نزدیکی قیمتهای باز و بسته شدن رخ داده و نشاندهنده دوره تثبیت یا نوسان کم است.

سایه بالایی کوتاه: نمایش این نوع سایه بیان میکند که حرکت صعودی کمی وجود داشته و احتمالا روند فعلی ادامه یابد. این نوع سایه بازاری با ثبات با حداقل نوسانات قیمت را پیشبینی میکند.

سایه پایین کوتاه: برعکس سایه قبلی، نمایش این نوع سایه نشان میدهد که حرکت نزولی کمی وجود داشته و احتمالا روند فعلی ادامه یابد. این نوع سایه نیز، بازاری باثبات با حداقل نوسانات قیمت را برآورد میکند.

الگوهای ایجاد شده با سایه کندلها

برخی الگوهای کندل استیک با وجود و طول سایهها ایجاد میشوند. درک این الگوها میتواند به معاملهگران در شناسایی فرصتهای بالقوه کمک کند.

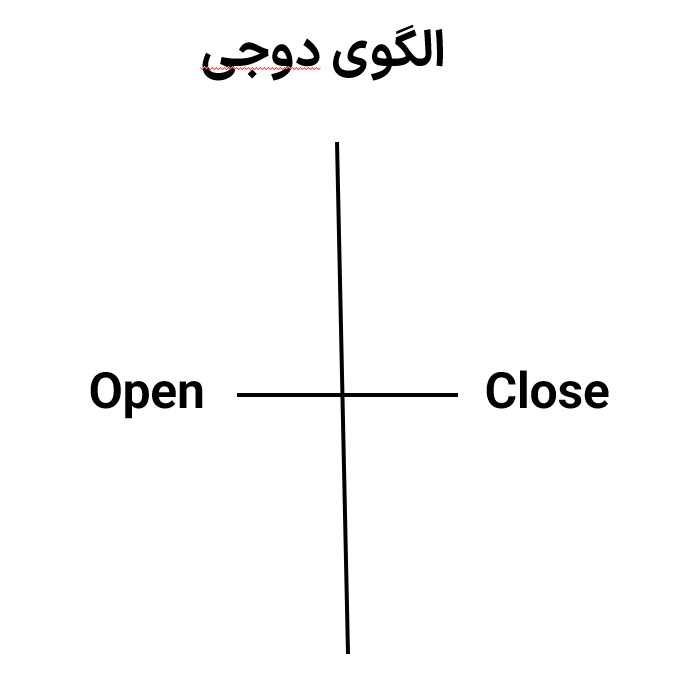

الگوی دوجی (Doji Candlestick): این الگو در واقع یک کندل با جثه بسیار کوچک و سایههای بلند مساوی یا کوتاه و بلند در دو طرف است که به طور کلی بیانگر بلاتکلیفی در بازار است. کندل دوجی زمانی تشکیل میشود که قیمتهای باز و بسته شدن یکسان یا بسیار نزدیک به یکدیگر باشند و سایهها روند قیمتی را مشخص کنند. قیمت میتواند بالا و پایین شود، اما در نهایت، در قیمت بازگشایی یا نزدیک به آن بسته میشود. به این ترتیب، یک کندل دوجی ممکن است نشاندهنده یک بلاتکلیفی میان نیروهای خرید و فروش باشد.

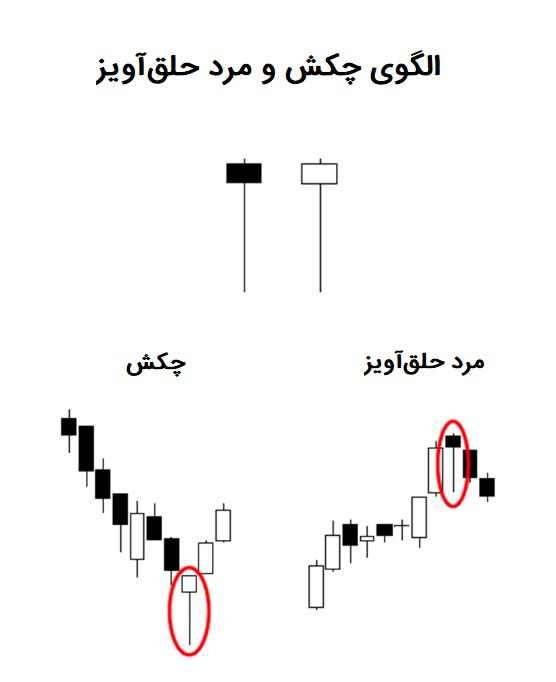

الگوی چکش و مرد حلق آویز: کندل استیکهایی با سایههای پایینی بلند و بدنههای کوچک، سیگنالی برای روندهای معکوس است. یک چکش در پایین یک روند نزولی ظاهر میشود و نشانه ضعف فروشندگان و قدرت اولیه خریداران در روند نزولی است، در حالی که یک مرد حلقآویز در بالای یک روند صعودی نمایان میشود. کندل مرد حلقآویز معمولا در انتهای یک روند صعودی با بدنه کوچک و فتیله پایینی بلند شکل میگیرد. فتیله پایین نشان میدهد که فروش زیادی صورت گرفته است، اما خریداران موفق شدند کنترل را به دست گرفته و قیمت را بالا ببرند. با در نظر گرفتن این موضوع، پس از یک روند صعودی طولانی مدت، به عنوان هشداری عمل میکند که خریداران به زودی کنترل بازار را از دست خواهند داد.

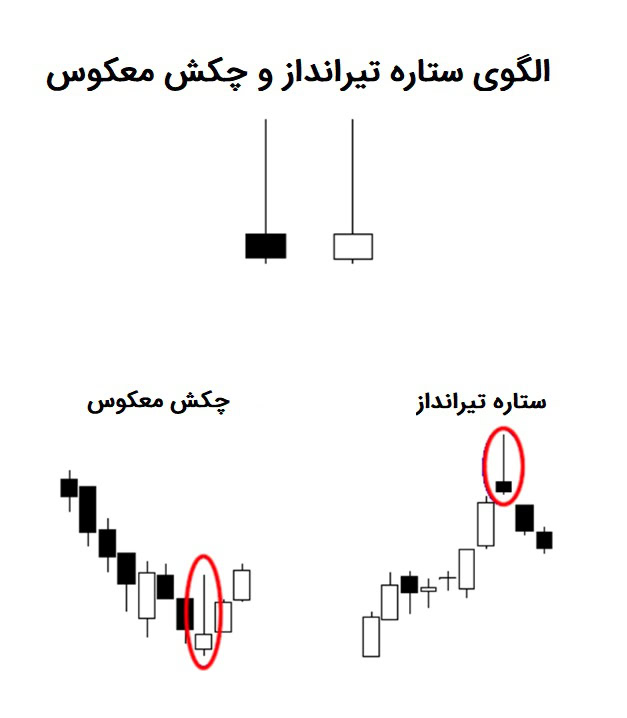

الگوی ستاره تیرانداز و چکش معکوس: کندلهایی با سایههای بالای بلند و بدنههای کوچک نیز سیگنالی از روندهای معکوس میدهد. یک ستاره تیرانداز در بالای یک روند صعودی ظاهر میشود. ستاره تیرانداز شمعی با فتیله بالایی بلند، فتیله پایینی کوچک یا بدون سایه و بدنه کوچک است که در حالت ایدهآل به حداقل قیمت نزدیک است. یک ستاره تیرانداز معادل نزولی چکش است، اما در پایان یک روند صعودی شکل میگیرد. این کندل نشان میدهد که بازار به اوج رسیده است، اما پس از آن فروشندگان کنترل را در دست گرفتند و قیمت را پایین آوردند. برخی از معاملهگران ترجیح میدهند برای تایید در انتظار چند الگوی بعدی باشند.

یک چکش معکوس در پایین یک روند نزولی نمایش داده میشود و ممکن است نشاندهنده بازگشت احتمالی به سمت صعود باشد. فیتیله بالایی نشان میدهد که روند نزولی قیمت متوقف شده است، اگرچه فروشندگان در نهایت توانستند قیمت را تا نزدیک قیمت بازگشایی پایین بیاورند و نشانههایی از ورود اولیه خریداران وجود دارد. به این ترتیب، چکش معکوس ممکن است نشان دهد که خریداران به زودی کنترل بازار را به دست خواهند گرفت.

نتیجهگیری

با تفسیر طول و موقعیت سایه کندلها، میتوان درک درستی در مورد احساسات بازار و تغییرات احتمالی قیمت در آینده کسب کرد. این دانش میتواند به افراد کمک کند تا تصمیمات معاملاتی بهتری گرفته و عملکرد کلی معاملات خود را بهبود بخشند. البته تنها تکیه بر سایه کندل ها بدون درنظر گرفتن شرایط کلی بازار میتواند منجر به تصمیمگیریهای نادرست شود، بنابراین بهتر است که سایهها با کمک سایر شاخصهای فنی تجزیه و تحلیل شوند.