الگوی گارتلی چیست؟ معرفی انواع آن

دنبالهی فیبوناچی، دنبالهای ادامهدار از اعداد است که با عدد صفر و یک آغاز شده و هر عضو بعدی آن، حاصل جمع دو عدد قبلی خود است. این دنباله در تحلیل تکنیکال، مثل تمامی ابزارهای دیگر بازار سرمایه برای اتخاذ تصمیم بهتر مورد استفاده قرار میگیرد. همچنین در این تحلیل ابزارهای مختلفی مانند فیبوناچی اصلاحی، فیبوناچی انبساطی، فیبوناچی پروژكشن، فیبوناچی کمانها، فیبوناچی بادبزن و فیبوناچی کانال در دسترس هستند. الگوهای هارمونیک نیز جزو الگوهای نموداری بر اساس نسبتهای فیبونانچی هستند که یکی از انواع پرکاربرد آنها «الگوی گارتلی» است. در این مقاله الگوی کارتلی و کاربرد آن به صورت کامل آموزش داده شده است.

مقاله پیشنهادی: «آشنایی با ابزار فیبوناچی»

آشنایی با الگوی گارتلی

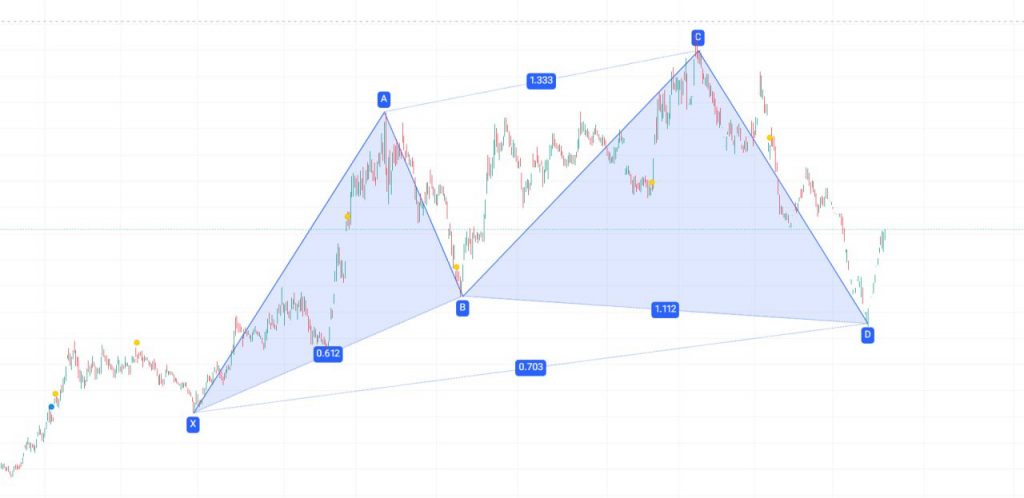

از قدیمیترین الگوهای هارمونیک «الگوی گارتلی» است که از ترکیب اعداد فیبوناچی و اشکال هندسی تشکیل و به آن گارتلی ۲۲۲ یا الگوی ۲۲۲ نیز گفته میشود. الگوی گارتلی ساختاری مبتنی بر ۵ نقطه X ،A ،B ،C و D و چهار گام حرکتی XA ،AB ،BC و CD دارد. همچنین به دو نوع صعودی و نزولی تقسیم میشود، که از نظر ظاهری الگوی گارتلی صعودی شبیه حرف M و نزولی آن به شبیه به حرف W است. به صورت کلی الگوی گارتلی در انتهای یک روند تشکیل میشود و نشان از برگشت آن روند میدهد. چون این الگو بر پایه فیبوناچی تعریف میشود، میبایست قوانین و نسبتهای آن را رعایت کند. در همین راستا، در این مقاله به قوانین و شرایط الگوی گارتلی پرداخته خواهد شد، که نمونهای از این الگو در بورس ایران قابل مشاهده است:

لازم به ذکر است که برای تفسیرهای مربوط به تشکیل الگوی هارمونیک گارتلی توجه به صعودی یا نزولی بودن آن الزامی بوده، چراکه تفسیر آنها با یکدیگر متفاوت خواهد بود. تمامی شرایط و تفسیرهای این الگو شامل موارد زیر هستند:

- وقتی قیمت دارایی از نقطه X به سمت نقطه A حرکت کند و گام حرکتی XA را شکل دهد، قانون خاصی نخواهد داشت.

- وقتی قیمت دارایی از نقطه A به سمت نقطه B حرکت کند و گام حرکتی AB را شکل دهد، این گام حداکثر باید ۶۱.۸ درصد اندازه XA باشد (به شرط آنکه گام XA صعودی باشد).

- وقتی قیمت دارایی از نقطه B به سمت نقطه C حرکت کند، میبایست در محدوده فیبوناچی ۲/۱۲۷ درصد تا ۸/۱۶۱ درصد از موج قبلی (از نقطه B به نقطه C) باشد.

- وقتی قیمت دارایی از نقطه C به نقطه D حرکت کند، میبایست خلاف جهت حرکت از نقطه B به نقطه C باشد. این حرکت باید در محدوده فیبوناچی ۲/۱۲۷ درصد تا ۸/۱۶۱ درصد از موج قبلی (از نقطه B به نقطه C) باشد.

- وقتی قیمت دارایی از نقطه A به نقطه D (آخرین گام) حرکت کند، باید نشاندهنده جهت حرکت A-D در سطح ۷۸.۶% فیبوناچی موج X-A باشد.

در آخر قابل ذکر است درصورتیکه تمامی نسبتها و قوانین رعایت شده باشند، آن وقت میتوان بر اساس اطلاعاتی که تا انتهای مقاله گفته خواهد شد و با توجه به استراتژی معاملاتی خود، احتمالا خوب باشد که اقدام به خرید یا فروش کرد.

الگوی گارتلی صعودی

همانطور که پیشتر گفته شد، الگوی گارتلی صعودی روی نمودار به شکل M میشود. اولین گام حرکتی این الگو یعنی حرکت از نقطه X به نقطه A باید صعودی (رشد قیمت) باشد. همچنین حرکت بعدی آن (نقطه A به نقطه B) نزولی و بعدی صعودی به همین ترتیب و حرکت آخر یعنی حرکت از نقطه C به نقطه D نزولی خواهد بود. در همین راستا قیمت از ابتدای نقطه D روند افزایش خواهد داشت، که این نقطه میتواند زمان خوبی برای خرید باشد.

الگوی گارتلی نزولی

گارتلی نزولی به شکل حرف W است، که اولین گام حرکتی آن یعنی حرکت از نقطه X به نقطه A باید نزولی (کاهش قیمت) باشد. همچنین حرکت بعدی (از نقطه A به نقطه B) صعودی و بعدی نزولی خواهد بود. به همین ترتیب حرکت آخر یعنی حرکت از نقطه C به نقطه D باید صعودی باشد. بنابراین قیمت از نقطه D با روند کاهش روبه رو میشود و در صورت دو طرفه بودن بازار میتوان به سراغ فروش رفت و سود خوبی کسب کرد.

استراتژی معاملاتی الگوی گارتلی

در ابتدا قبل از هر معاملهای باید الگوی گارتلی را در نمودار قیمتی پیدا کرد و تمامی چهار گام را با توجه به شروط و قوانین بررسی کرد. در صورت درست بودن نسبتها زمانی برای وارد به معامله و خرید مناسب است که گام آخر در سطح ۱۲۷.۲ درصد یا ۱۶۱.۸ درصد گام BC حمایت شده باشد. همچنین قیمت دارایی مورد نظر در نقطه D صعودی باشد. زمانی که برعکس آن، یعنی الگوی گارتلی از نوع نزولی باشد، زمان خوبی برای فروش دارایی خواهد بود. که تارگت قیمت نیز میتواند یکی از نقاط B ،C یا A باشد.

قابل ذکر است قبل از شروع معامله باید از ابزارهای دیگر تحلیل و اندیکاتورها نیز کمک گرفت؛ بعد با کمک استراتژی معاملاتی خود اقدام به خرید یا فروش کرد، تا بهترین نتیجه حاصل شود. همانطور که باید دقت داشت رسیدن به نقطه E نشاندهنده اتمام روند نیست و باید با دیگر ابزارها صحتسنجی شود. با توجه به اعتبار الگوی گارتلی میتوان ریسک معاملات را کاهش و سود خود را افزایش داد. اما چون تشکیل شدن این الگو زمان زیادی نیاز دارد، قاعدتا برای معاملات در بازههای کوتاه کاربرد نخواهد داشت. در آخر ترکیب گارتلی با ابزارهایی مثل rsi و بقیه اندیکاتورها میتواند اطمینان ما را برای انجام معامله بیشتر کند.

حد ضرر الگوی گارتلی در بورس

با تعیین حد ضرر میتوان تا حد زیادی جلوی زیان را گرفت و ریسک معاملاتی را کاهش داد. به همین منظور این حدود برای سرمایهگذاران و معاملهگران بسیار مهم خواهد بود. در الگو گارتلی حد ضرر در زمان تشخیص گارتلی صعودی باید پایین نقطه D را در نظر گرفت و برعکس آن، در زمان تشخیص گارتلی نزولی باید حد ضرر را در بالای نقطه D در نظر گرفت.

حد سود الگوی گارتلی در بورس

برای پیدا کردن حد سود گارتلی در بورس یا بهترین زمان برای خروج معامله خوب است از اندیکاتور فیبوناچی استفاده کرد. در این روش باید از سقف A تا کف D اندیکاتور فیبوناچی را در نسبتهای ۶۱.۸ یا ۷۸.۶ درصد اعمال کرد و آن هنگام از معامله خارج شد. همچنین میتوان از نقاط B ،C و A به عنوان هدف قیمتی استفاده کرد و سپس از معامله خارج شد. در آخر خروج پلهای یعنی بستن معامله هر تعداد باری که قیمت به آن سطح مورد نظر میرسد.

مزایا و معایب بهکارگیری الگوی گارتلی

الگوی گارتلی در تحلیل تکنیکال که مورد استفاده معاملهگران قرار میگیرد دارای مزایایی به شرح زیر است:

- قابل استفاده در تمام بازارهای مالی

- کاهش میزان ریسک معاملاتی

- افزایش میزان سود برای معاملهگران

در کنار مزایایی که ذکر شد، این الگو دارای معایبی نیز است:

- شناسایی دشوار آن در نمودار

- قابل استناد نبودن به تنهایی و نیاز به تایید الگو توسط ابزارهای دیگر

جمعبندی

در این مقاله به انواع الگوی گارتلی نزولی و الگوی گارتلی صعودی پرداخته شد. همچنین به نحوه استفاده از آن در معامله و مشخص کردن حد ضرر و حد سود آن نیز بیان شد. در آخر بهتر است به صورت کلی در تحلیل تکنیکال به یک ابزار متکی نبوده و از ابزارهای دیگر موجود در بازار سرمایه کمک گرفت. به این صورت به کاهش ریسک معاملاتی خود کمک کرده و حداکثر سود را میتوان کسب کرد.