اندیکاتور RSI چیست؟ بررسی نحوه محاسبه و کاربرد آن در تحلیل تکنیکال

اندیکاتور RSI یا شاخص قدرت نسبی (Relative Strength Index)، ابزاری حیاتی در تحلیل تکنیکال است که برای ارزیابی قدرت و ضعف روندهای قیمتی در بازارهای مالی به کار میرود. این شاخص توسط جولیوس وِلِس در سال ۱۹۷۸ معرفی شد و به تحلیلگران و معاملهگران کمک میکند تا نقاط ضعف و قوت روندهای قیمتی و سطوح بازگشتی بازار را شناسایی کرده و در نتیجه، تصمیمات آگاهانهای برای خرید و فروش اتخاذ کنند. اندیکاتور RSI یک نوسانگر (oscillator) به حساب میآید و مقدار آن بین ۰ تا ۱۰۰ نوسان میکند. این اندیکاتور در بازههای زمانی متفاوت قابل استفاده است اما اغلب تحلیلگران بازه زمانی 14 روزه را مد نظر قرار میدهند. اندیکاتور RSI با اندازهگیری سرعت و تغییرات حرکات قیمت، نشان دادن قدرت بازار و قدرت خریداران و فروشندگان نسبت به یکدیگر در شناسایی محدودههای اشباع خرید و فروش کاربرد دارد.

برای آشنایی بیشتر با این اندیکاتور در این مقاله به نحوه محاسبه اندیکاتور RSI، تنظیمات، کاربردها، نحوه ترکیب با سایر ابزارها و بررسی خطوط ترند با آن پرداخته شده است.

پیش از مطالعه این مقاله، پیشنهاد میشود از طریق لینک اندیکاتور چیست؟ با مفهوم و انواع اندیکاتور آشنا شوید.

مراحل محاسبه اندیکاتور RSI

اندیکاتور RSI با استفاده از میانگین تغییرات در قیمتهای بستهشدن برای یک دوره زمانی مشخص محاسبه میشود که در بخش زیر به مراحل آن پرداخته شده است.

- محاسبه تغییرات قیمت: ابتدا تغییرات روزانه قیمت برای دوره مورد نظر محاسبه میشود.

- محاسبه میانگین تغییرات مثبت و منفی: میانگین تغییرات مثبت و منفی در طول یک دوره زمانی مشخص (معمولا 14 روز) محاسبه میشود.

- محاسبه نسبت قدرت نسبی (RS): نسبت میانگین تغییرات مثبت به میانگین تغییرات منفی محاسبه میشود.

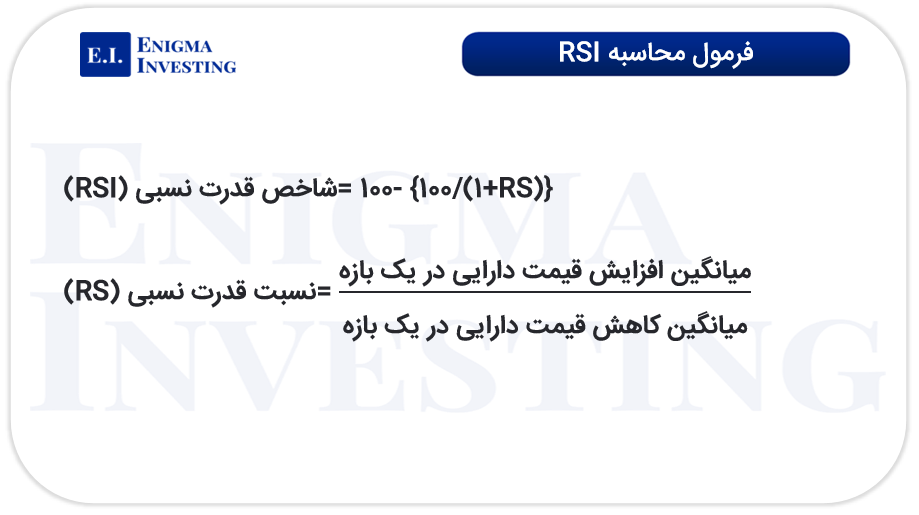

فرمول محاسبه اندیکاتور RSI مطابق تصویر زیر است.

لازم به ذکر است که عدد نهایی حاصل از این محاسبات برای اندیکاتور RSI همواره بین 0 تا 100 قرار دارد.

تنظیمات اندیکاتور RSI

اندیکاتور RSI در بازارهای مالی مختلفی کاربرد دارد و با توجه به شرایط هر دارایی و بازار مربوط به آن، در دورههای زمانی مختلفی قابل استفاده است. در بازار سرمایه اغلب تحلیلگران و معاملهگران از این اندیکاتور در یک بازه زمانی 14 روزه استفاده میکنند. در بازار فارکس که همراه با نوسانات بیشتری است، معمولا در تایم فریم 7 تا 9 روزه از RSI استفاده میشود. بازار ارز دیجیتال نسبت به دو بازار دیگر نوسانات بیشتری دارد. توصیه میشود که در معاملات کوتاهمدت در این بازار معاملهگران بازه زمانی 7 روزه را مد نظر قرار دهند و برای معاملات بلندمدتتر نیز، دورههای 14 یا 21 روزه را برای استفاده از RSI مد نظر داشته باشند. همچنین از این اندیکاتور در تایم فریم ساعتی نیز استفاده میشود و تنظیمات آن برای هر بازار متفاوت است.

در نهایت معاملهگران میتوانند دوره زمانی RSI را بر اساس نیازهای خود تنظیم کنند. برای مثال، استفاده از دورههای زمانی کوتاهتر ممکن است نوسانات بیشتری را نشان دهد، در حالی که دورههای طولانیتر ممکن است سیگنالهای صافتری ارائه دهند. در تصویر زیر اندیکاتور RSI در ابزار تحلیل تکنیکال انیگما قابل مشاهده است. افراد میتوانند با استفاده از این ابزار، انواع مختلف اندیکاتورها را در بازه زمانی دلخواه خود برای نمودار هر نماد تنظیم کنند.

بررسی کاربردهای اندیکاتور RSI

تحلیل RSI کاربردهای مختلفی دارد که به معاملهگران و تحلیلگران کمک میکند تا نقاط قوت و ضعف روندها را شناسایی کنند و تصمیمات بهتری در معاملات خود بگیرند. در ادامه به مهمترین کاربردهای RSI پرداخته شده است:

شناسایی شرایط اشباع خرید و اشباع فروش

مهمترین کاربرد اندیکاتور RSI در شناسایی محدودههای اشباع خرید و فروش است. تحلیلگران با شناسایی این محدودههای قیمتی در روند بازار میتوانند تغییرات آینده قیمت را پیشبینی کنند. در بخش زیر به کاربرد این اندیکاتور در شناسایی محدوده اشباع خرید و فروش پرداخته شده است.

اشباع خرید (Overbought): هنگامی که RSI بالای 70 قرار دارد، نشاندهنده این است که دارایی ممکن است بیش از حد خریداری شده باشد و رشد زیادی داشته است، از این رو ممکن است در آینده نزدیک قیمت کاهش یابد. این میتواند نشانهای از احتمال اصلاح قیمت یا تغییر روند باشد.

اشباع فروش (Oversold): هنگامی که RSI زیر 30 قرار دارد، نشاندهنده این است که دارایی ممکن است بیش از حد فروخته شده باشد و ریزش قیمت داشته باشد، از این رو ممکن است در آینده نزدیک قیمت افزایش یابد. این میتواند نشانهای از احتمال برگشت قیمت یا تغییر روند باشد.

شناسایی واگراییها (Divergences)

واگرایی در تحلیل تکنیکال زمانی رخ میدهد که حرکت قیمت یک دارایی با حرکت یک اندیکاتور تحلیل تکنیکال تناقض داشته باشد که میتواند نشانهای از تغییر احتمالی در روند بازار باشد. واگرایی معمولی زمانی رخ میدهد که قیمت یک دارایی به سمت بالا یا پایین حرکت میکند، در حالی که اندیکاتورهای تحلیل تکنیکال مانند RSI یا MACD در جهت مخالف حرکت میکنند. این نوع واگرایی معمولا نشاندهنده ادامه روند جاری است. در مقابل، واگرایی مخفی زمانی اتفاق میافتد که قیمت و اندیکاتور بهطور همجهت حرکت میکنند اما نشانههای ضعف یا قوت در روند جاری را نشان میدهند. واگرایی مخفی معمولا به عنوان نشانهای از ادامه روند فعلی در نظر گرفته میشود.

- مقاله پیشنهادی: واگرایی چیست؟

واگرایی صعودی: هنگامی که قیمت یک دارایی به پایینتر از یک سطح قبلی میرسد اما اندیکاتور RSI در حال افزایش است، ممکن است نشاندهنده این باشد که روند نزولی در حال تضعیف شدن است و احتمالا قیمت به زودی معکوس خواهد شد.

واگرایی نزولی: هنگامی که قیمت یک دارایی به بالاتر از یک سطح قبلی میرسد اما RSI در حال کاهش است، ممکن است نشاندهنده این باشد که روند صعودی در حال تضعیف شدن است و احتمالا قیمت به زودی معکوس خواهد شد.

تایید روندها و سیگنالها

اندیکاتور RSI با توجه به روند قیمت، تغییرات مهم و نحوه پیشروی آن را شناسایی میکند. همچنین این اندیکاتور در ترکیب با سایر ابزارهای تحلیل تکنیکال برای تایید سیگنالها کاربرد دارد. در بخش زیر به این دو کاربرد مهم از اندیکاتور RSI پرداخته شده است.

تایید روند: اندیکاتور RSI میتواند به عنوان تاییدکننده روندهای موجود در بازار عمل کند. برای مثال، اگر یک روند صعودی قوی وجود داشته باشد و RSI نیز بالای 50 قرار داشته باشد، این میتواند به تایید قدرت روند صعودی کمک کند.

تایید سیگنالهای دیگر: معاملهگران میتوانند از RSI برای تایید سیگنالهای خرید یا فروش که از سایر اندیکاتورها یا الگوهای تحلیل تکنیکال به دست میآید، استفاده کنند. ترکیب استفاده از این اندیکاتور با سایر ابزارهای تحلیل تکنیکال به افزایش دقت سیگنالها کمک میکند.

استفاده در استراتژیهای معاملاتی اندیکاتور rsi

اندیکاتور RSI در معاملات و شناسایی نقاط مناسب برای ورود و خروج به معاملات کاربرد زیادی دارد. به طور کلی استراتژیهای رایج این اندیکاتور شامل استراتژی برگشتی و ادامهدهنده هستند که در ادامه هر یک شرح داده میشود.

استراتژیهای برگشتی: برخی معاملهگران از اندیکاتور RSI به عنوان یک ابزار برای شناسایی نقاط برگشت قیمت استفاده میکنند. به عنوان مثال، سیگنالهای خرید زمانی که RSI به زیر 30 رسیده و سپس دوباره بالای این سطح میرود و سیگنالهای فروش زمانی که RSI به بالای 70 رسیده و سپس دوباره پایین میآید، میتوانند مورد توجه قرار گیرند.

استراتژیهای ادامهدهنده روند: در بازارهای رونددار، معاملهگران ممکن است از RSI برای تعیین نقاط ورود و خروج بر اساس ادامه روند استفاده کنند. برای مثال، نگه داشتن موقعیت خرید تا زمانی که RSI به بالای 70 برسد و نشاندهنده اشباع خرید و به طور کلی هر ترکیبی از اتفاقات بازار باشد.

نحوه استفاده از اندیکاتور RSI با سایر ابزارها

اندیکاتور RSI یکی از ابزارهای مفید و انعطافپذیر در تحلیل تکنیکال است که میتواند به شناسایی نقاط ورود و خروج، تایید روندها و تحلیلهای فنی کمک کند، اما باید به همراه سایر ابزارها و تحلیلها مورد استفاده قرار گیرد تا بتوان به بهترین نتایج دست یافت. RSI میتواند به طور موثر با سایر ابزارهای تحلیل تکنیکال مانند میانگینهای متحرک، باندهای بولینگر، یا خطوط روند ترکیب شود تا تحلیلهای جامعتری ارائه دهد. در ادامه به این موارد پرداخته شده است.

- اندیکاتور RSI و باندهای بولینگر(Bollinger Bands)

اندیکاتور باندهای بولینگر از طریق اندازهگیری نوسانات قیمت، میتوانند سیگنالهای مهمی در ترکیب با RSI ارائه دهند. زمانی که قیمت به لبههای باند بولینگر نزدیک میشود (اشاره به نوسانات شدید دارد) و همزمان RSI در منطقه اشباع خرید یا فروش قرار میگیرد، انتظار میرود که جهت قیمت تغییر کند. برای مثال، اگر که قیمت به باند بالایی بولینگر برسد و RSI نیز بالای ۷۰ باشد، این اتفاق به عنوان یک نشانه برای اصلاح قیمت در نظر گرفته میشود.

- اندیکاتور RSI و میانگین متحرک EMA

اندیکاتور RSI و میانگین متحرک نمایی (EMA) نیز در ترکیب با یکدیگر میتوانند سیگنالهای قدرتمندی برای تحلیل روند بازار ارائه دهند. زمانی که RSI در محدوده اشباع خرید یا فروش قرار میگیرد و قیمت از میانگین متحرک در یک بازه زمانی خاص مانند 50 یا 200 روزه عبور میکند، احتمال تغییر جهت روند یا آغاز یک حرکت جدید تقویت میشود. برای نمونه، اگر RSI زیر ۳۰ باشد (اشباع فروش) و در همان زمان قیمت از پایین به بالا نمودار EMA را بشکند، این همگرایی به عنوان نشانهای از آغاز یک روند صعودی در نظر گرفته میشود.

- اندیکاتور RSI و خطوط روند

ترکیب اندیکاتور RSI با خطوط روند میتواند دید دقیقتری از نقاط برگشت بازار ارائه بدهد. زمانی که خط روندی بر روی نمودار قیمت رسم شده و همزمان خط روند مشابهی در نمودار RSI نیز وجود داشته باشد، شکست هر یک از این خطوط میتواند سیگنال مهمی برای تغییر روند باشد. برای مثال، اگر قیمت در یک روند صعودی قرار دارد اما خط روند صعودی در نمودار RSI شکسته شود، ممکن است هشدار زود هنگامی برای تضعیف روند و آغاز اصلاح قیمت باشد. این همپوشانی بین اندیکاتور RSI و خطوط روند به تحلیلگران کمک میکند تا با دقت بیشتری نقاط ورود و خروج را شناسایی کنند.

بررسی خطوط ترند RSI

خطوط روند (Trendlines) در اندیکاتور RSI یکی از تکنیکهای پیشرفته تحلیل تکنیکال است که میتواند به تحلیلگران کمک کند تا روندهای صعودی و نزولی را در شاخص RSI شناسایی کرده و نقاط قوت و ضعف روندهای قیمتی را بهتر درک کنند. استفاده از خطوط روند در RSI مشابه استفاده از آنها در نمودار قیمت است، با این تفاوت که تحلیلگران این خطوط را در نمودار RSI رسم میکنند تا سیگنالهای تجزیه و تحلیل تکنیکال بهتری ارائه دهند. در ادامه به توضیحات کاملتری درباره استفاده از خطوط روند در RSI پرداخته شده است:

خطوط روند صعودی: برای رسم یک خط روند صعودی در نمودار RSI، لازم است که نقاط پایین RSI که به ترتیب در حال افزایش هستند شناسایی شده و سپس این نقاط به یکدیگر متصل شوند. خط روند صعودی در RSI نشاندهنده یک روند صعودی در قدرت نسبی دارایی است. اگر RSI به بالای این خط روند صعودی برسد، ممکن است نشاندهنده ادامه روند صعودی یا قدرت روند باشد.

خطوط روند نزولی: برای رسم یک خط روند نزولی در نمودار RSI، نقاط بالا RSI را که به ترتیب در حال کاهش هستند شناسایی کنید و این نقاط را به یکدیگر وصل کنید. خط روند نزولی در RSI نشاندهنده یک روند نزولی در قدرت نسبی دارایی است. اگر اندیکاتور RSI به پایین این خط روند نزولی برسد، ممکن است نشاندهنده ادامه روند نزولی یا ضعف روند باشد.

جمعبندی

به طور کلی، اندیکاتور RSI به عنوان یکی از ابزارهای کلیدی تحلیل تکنیکال، به معاملهگران و تحلیلگران این امکان را میدهد که با ارزیابی قدرت و ضعف روندهای قیمتی، تصمیمات معاملاتی بهتری اتخاذ کنند. با استفاده از این شاخص، میتوان نقاط قوت و ضعف روندهای قیمتی را شناسایی و سیگنالهای خرید و فروش را با دقت بیشتری تحلیل کرد. علاوه بر این، اندیکاتور RSI در ارز دیجیتال کاربرد گستردهای دارد و به معاملهگران کمک میکند تا نقاط قوت و ضعف بازار را شناسایی کنند و تصمیمات بهتری بگیرند. با این حال، RSI به تنهایی نمیتواند تمامی جنبههای بازار را پوشش دهد، اما هنگامی که به همراه سایر ابزارها و تحلیلها مورد استفاده قرار گیرد، میتواند به عنوان یک ابزار موثر در استراتژیهای معاملاتی عمل کند. درک صحیح از عملکرد و کاربردهای RSI، به ویژه در ترکیب با دیگر اندیکاتورها، میتواند به بهبود تصمیمگیریهای معاملاتی و افزایش احتمال موفقیت در بازارهای مالی کمک کند.

سوالات متداول

RSI یا شاخص قدرت نسبی، یک اندیکاتور تکنیکال است که بهطور عمده برای شناسایی نقاط ورود و خروج مناسب و تعیین سطوح بازگشتی در بازار استفاده میشود. این اندیکاتور که در محدودهای بین ۰ تا ۱۰۰ نوسان میکند، جزء ابزارهای اسیلاتور به حساب میآید.

اندیکاتور RSI با استفاده از میانگین تغییرات مثبت و منفی قیمت در یک دوره زمانی مشخص (معمولا 14 روز) محاسبه میشود. فرمول اصلی آن شامل محاسبه میانگین تغییرات مثبت و منفی و سپس استفاده از نسبت این دو مقدار برای محاسبه RSI است.

واگرایی RSI زمانی اتفاق میافتد که حرکت قیمت و RSI به طور مخالف باشد. این میتواند به شناسایی نقاط برگشت قیمت و تغییرات روند کمک کند.

چه تفاوتی بین واگرایی معمولی و مخفی وجود دارد؟

واگرایی معمولی زمانی است که قیمت و RSI در جهت مخالف حرکت کنند و میتواند نشانهای از احتمال تغییر روند باشد. اما واگرایی مخفی، زمانی است که قیمت و RSI به طور همجهت حرکت کنند و نوسانات در جهت مخالف یکدیگر قرار داشته باشند که میتواند تاییدکننده ادامه روند موجود باشد.